Clever in Rohstoffe investieren

Wer in Industrie- oder Agrarrohstoffe investiert, muss spezifische Marktgegebenheiten wie die sogenannten Rollverluste berücksichtigen. Mit neuen Indexstrategien geht das.

Werte in diesem Artikel

von Jürgen Zirn, Gastautor von Euro am Sonntag

Bis zum Jahr 2050 wird die Weltbevölkerung von 7,2 Milliarden Menschen auf 9,6 Milliarden Menschen ansteigen. Das geht aus den jüngsten Berechnungen der Vereinten Nationen (UN) hervor. Eine zunehmende Bevölkerung spricht auch für eine dauerhaft steigende Rohstoffnachfrage, um den Güterbedarf der Menschen zu decken. Das erfordert eine entsprechende globale Verkehrsinfrastruktur, die ebenfalls nur durch Einsatz von Rohstoffen aufgebaut und betrieben werden kann.

Bereits in den vergangenen Jahren haben China und viele andere Schwellenländer durch diese Entwicklung - wachsende Bevölkerung, Ausbau von Städten und Infrastruktur - die Rohstoffnachfrage getrieben. Nicht zuletzt aus diesem Grund stieg in den vergangenen Jahren der Preis für den wichtigsten Rohstoff der Welt - Rohöl. Noch vor zehn Jahren kostete ein Barrel Rohöl rund 30 Dollar. Heute ist es knapp 110 Dollar wert.

Die steigenden Preise machen Rohstoffe als Anlageklasse für Anleger interessant. Allerdings kann es dabei zu hohen Preisschwankungen kommen. So notierte die US-Ölsorte WTI unmittelbar vor dem Ausbruch der Finanzkrise 2008 zeitweise bei 140 Dollar. Zum Jahreswechsel 2008/2009 stürzte der Preis auf rund 40 Dollar ab, in den Folgejahren kletterte der Preis dann wieder über die Marke von 100 Dollar. Die hohe Volatilität der vergangenen Jahre, die nicht nur bei Rohöl, sondern beispielsweise auch bei Edel- und Industriemetallen zu beobachten war, verunsicherte viele Anleger.

Zum anderen minderten sogenannte Rollverluste die Performance vieler Rohstoffinvestments. Der Hintergrund: Vielen Investoren war offenbar nicht bewusst, dass beim Handel mit Rohöl der Preis für die Lieferung auf Termin eine wichtige Rolle spielt. Zwar gibt es auch einen Preis für die sofortige Lieferung (Spot). Dieser ist jedoch für die Performance des Investments nicht allein ausschlaggebend. Während Investoren beispielsweise Aktien direkt an der Börse erwerben, erfolgen Investments bei den meisten Rohstoffen auf Basis von Future-Kursen.

Ein Future ist ein standardisierter Vertrag, der festlegt, zu welchem Preis eine bestimmte Menge eines Rohstoffs in welcher Qualität geliefert werden muss. Jeder Future-Kontrakt hat eine begrenzte Laufzeit. Um die physische Lieferung des Rohstoffs zu verhindern, muss der Future rechtzeitig vor Laufzeitende verkauft und der Erlös in den nächst fälligen Future investiert werden. Diesen Vorgang nennen Fachleute "rollen". Da der Kurs des neuen Futures in der Regel nicht identisch mit dem Kurs des verkauften ist, können Rollgewinne, aber auch Rollverluste entstehen. In den vergangenen Jahren kostete der neue Future meist mehr, als der alte Future wert war - es kam zu Rollverlusten.

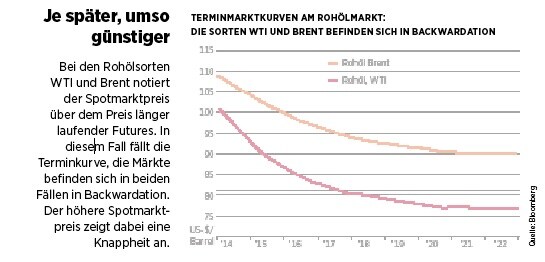

So gilt es, systematisch solche Rohstoffe auszuwählen, bei denen Rollgewinne und damit höhere Gesamtrenditen zu erwarten sind, weil der Spotmarktpreis über dem Preis länger laufender Futures notiert. In diesem Fall fällt die Terminmarktkurve, sie befindet sich in Backwardation. Zugleich liefert Backwardation auch ein wichtiges fundamentales Signal, denn der höhere Spotmarktpreis zeigt eine Knappheit an. Steigt im Gegensatz dazu die Terminmarktkurve an, befindet sie sich im Contango, was auf hohe Lagerbestände, also einen Angebotsüberschuss, hindeutet. Ansätze, die auf gezielte Auswahl von Rohstoffen in Backwardation setzen, haben in den vergangenen Jahren deutlich besser abgeschnitten als herkömmliche, breit diversifizierte Rohstoffindizes.

Neue Strategien dämpfen

Volatilität und Rollverluste

Die Rollproblematik zeigt sich auch beim Performancevergleich zwischen den Rohstoffindizes DJ UBS Spot Return (Spotmarkt) und DJ UBS Excess Return (Terminmarkt). Seit 2006 lieferte der Excess Return in jedem Jahr deutlich schwächere Renditen als der Spotindex - verursacht durch Rollverluste. Der Grund: Spot-Indizes messen die Preisentwicklung eines diversifizierten Rohstoffkorbs am Spotmarkt, Excess-Return-Indizes hingegen bilden die Entwicklung von Futures auf dieselben Rohstoffe unter Berücksichtigung der Rollaktivitäten ab.

Daraufhin haben große Indexanbieter, wie zum Beispiel Dow-Jones-UBS, Goldman Sachs und die von Jim Rogers initiierten RICI-Indizes reagiert, indem sie Rohstoffindizes der "zweiten Stunde" entwickelten, die Rollverluste minimieren oder ganz vermeiden können. Und innovative Fondsgesellschaften haben moderne Investmentkonzepte geschaffen, die zum einen die Terminmarktkurven berücksichtigen und zum anderen die Volatilität reduzieren. Die bislang bestehenden Long-only-Strategien wurden weiterentwickelt. Intelligente, marktneutrale Long/Short-Strategien kaufen Futures, die Rollgewinne erwarten lassen. Parallel dazu verkaufen die Fondsmanager Rohstoffe, die sich in ausgeprägtem Contango befinden. Diese Investmentansätze vermeiden konsequent Rollverluste und profitieren mithilfe der Short-Positionen sogar von der Contango-Situation.

Bei den Rohstofffonds der LBBW Asset Management etwa werden seit über fünf Jahren regelbasierte, rolloptimierte Ansätze verwendet, die einmal im Quartal aus einem umfassenden Rohstoffkorb jeweils die zehn Rohstoffe identifizieren, die die höchsten Rollgewinne beziehungsweise die niedrigsten Rollverluste erwarten lassen. In der Strategie sind diese zehn Rohstoffe dann gleichgewichtet enthalten. Im Folgequartal wird die Zusammensetzung des Rohstoffkorbs überprüft und im Zweifel angepasst.

Wie effektiv die neuen Strategien sind, zeigt folgendes Beispiel: Während der Goldpreis seit den Hochs im Oktober 2012 um 37 Prozent nachgab und der Silberpreis um 46 Prozent einbrach, verloren marktbreite Long-only-Indizes - je nach Gewichtung der Edelmetalle - nur rund fünf bis zehn Prozent an Wert. Marktneutrale Investmentansätze wie der LBBW Long-Short-Rohstoff-Index ER konnten im selben Zeitraum Verluste sogar komplett vermeiden.

Risikoaverse Anleger können von der niedrigeren Volatilität im Vergleich zu Long-only-Strategien sowie einer geringeren Korrelation zum Aktien- und Rohstoffmarkt profitieren. Rückrechnungen haben ergeben, dass marktneutrale Rohstoffstrategien während der vergangenen zehn Jahre unter geringen Schwankungen eine durchschnittliche Performance von rund sechs Prozent per annum erzielt hätten. Auch wenn diese Ergebnisse keine Garantie für zukünftige Wertentwicklung darstellen, ist dies ein beachtliches Ergebnis.

Zur Person:

Jürgen Zirn,

Geschäftsführer

der LBBW

Asset Management

Der gelernte Bankkaufmann und studierte Betriebswirt begann seine berufliche Laufbahn bei der Daimler-Chrysler AG, wo er unter anderem für das Portfoliomanagement der international diversifizierten Rentenbestände des Konzerns zuständig war. Seit Oktober 2007 ist Zirn Mitglied der Geschäftsführung der LBBW Asset Management, wo er unter anderem die Verantwortung für das Geschäftsfeld Produktentwicklung/Alternative Investments innehat.

Die LBBW AM ist eine 100-prozentige Tochter der Landesbank Baden-Württemberg und hat die zentrale Verantwortung für das Asset-Management. Mit einem Volumen von rund 49 Milliarden Euro Assets Under Management und rund

28 Milliarden Euro Assets Under Administration gehört LBBW AM zu den bedeutenden Asset-

Managern in Deutschland.