Carsharing: Nutzen statt besitzen

Die Internationale Automobil-Ausstellung IAA nutzten die Hersteller wieder zur Präsentation neuer Modelle und zukunftsweisender Studien. Der rasante Trendwandel im Automarkt.

Werte in diesem Artikel

von Eduard Unzeitig, Gastautor von Euro am Sonntag

Die aktuellen Zulassungszahlen von Neuwagen sprechen Bände — nicht nur die Deutschen kaufen immer weniger Autos, auch in anderen europäischen Ländern stagnieren die Verkaufszahlen auf hohem Niveau. Während der europäische Autohandel in den ersten fünf Monaten dieses Jahres ein Minus von knapp sieben Prozent hinnehmen musste, schrumpfte der deutsche Automarkt im Vergleich zum Vorjahr in diesem Zeitraum sogar um fast neun Prozent. Und von einer Trendwende kann angesichts der andauernden Probleme in Südeuropa momentan keine Rede sein. Dabei sind die schwächelnden Staaten der europäischen Krisenländer nicht der einzige Grund für die rückläufigen Zulassungszahlen.

Der hiesige Automarkt ist nach Jahren des Wachstums gesättigt, und das Auto verliert als Statussymbol zunehmend an Bedeutung. Vor allem bei der jüngeren Generation — aktuellen Studien zufolge würde mittlerweile jeder dritte Deutsche unter 30 eher auf ein eigenes Auto als auf Reisen oder das neueste Smartphone verzichten. Sie alle bevorzugen eine wirtschaftliche und bedarfsgerechte Mobilität und weichen immer häufiger auf Bus, Bahn, Fahrrad oder das sogenannte Carsharing aus, das sich hierzulande zunehmender Beliebtheit erfreut.

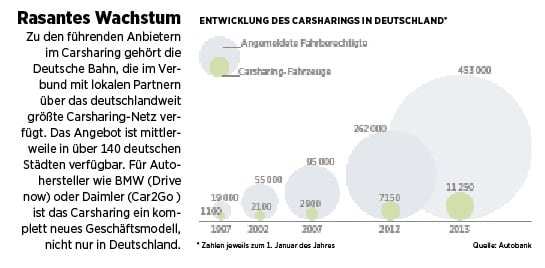

Vor allem in Großstädten wie Hamburg, Berlin oder München, die sich durch eine hohe Fahrzeugdichte und ein umfangreiches Angebot im Öffentlichen Personennahverkehr (ÖPNV) auszeichnen, springt die Kundenzahl in die Höhe. Immerhin verdoppelte sich hierzulande die Zahl der Carsharing-Kunden binnen zwölf Monaten und wuchs laut Bundesverband CarSharing im Jahr 2012 auf 453.000 Nutzer. Tendenz weiter steigend — die Berater von Frost & Sullivan gehen davon aus, dass sich der europäische Markt für Carsharing bis 2020 verzwanzigfacht und von derzeit 700.000 auf rund 15 Millionen Teilnehmer wachsen wird. Bis dahin könnte sich die Zahl der gemeinsam genutzten Fahrzeuge mehr als verzehnfachen und auf rund 240.000 Stück belaufen — darunter auch Elektroautos.

Nutzerzahlen stiegen um

mehr als 500 Prozent

Steigende Mobilitätskosten, städtische Verkehrsprobleme, hohe Anschaffungspreise und rasante Wertverluste von Neuwagen haben einen Sinneswandel eingeleitet, der sich auch in neuen Angeboten der Autobauer widerspiegelt. Denn rund um den traditionellen Kern ihres Geschäfts — der Entwicklung, Produktion, Vermarktung und Finanzierung von Fahrzeugen — entwickeln sich neue Geschäftsfelder, die über enormes Wachstumspotenzial verfügen. Allein dem europäischen Carsharing-Gesamtmarkt wird bis 2020 ein Umsatz von rund sieben Milliarden Euro zugetraut. So sind neben den ökologisch angehauchten Carsharing-Pionieren auch weltweit führende Hersteller wie Daimler, BMW oder Citroën in den Markt eingestiegen.

Mit Erfolg, denn ihre sogenannten „Free-Floating“-Angebote haben die urbane Mobilität um eine zeitgemäße Alternative bereichert und damit in den Großstädten etwa drei Viertel der Neukunden angezogen. Immerhin stieg die Zahl der registrierten Nutzer in diesem Segment binnen einem Jahr von 37.000 auf rund 183.000 und verzeichnete damit 2012 eine Steigerungsrate von fast 500 Prozent.

Dabei ist das Free-Floating-Carsharing der Hersteller noch eine relativ junge Variante des Autoteilens, bei der die Fahrzeuge spontan gemietet und ohne feste Stationen innerhalb der Stadt wieder abgestellt werden können. Sollte auf den ersten Blick kein Auto zu finden sein, kann der Kunde das nächste Fahrzeug via Smartphone-App, Internet oder Telefon orten und es eine Viertelstunde lang für sich reservieren.

Ende der 80er-Jahre gingen in der Schweiz, in Deutschland, Norwegen und den Niederlanden die ersten Carsharing-Organisationen an den Start: Mit „StattAuto“ nahm im Juni 1988 die deutschlandweit erste Carsharing-Agentur in Westberlin den Betrieb auf — mit 50 Kunden, die bereit waren, sich einen zehn Jahre alten Opel Kadett zu teilen. Heute besteht das Angebot dagegen aus attraktiven Neuwagen, die vom E-Mobil über Kleinwagen und Kombis bis hin zum geräumigen Transporter reichen. So verwundert es nicht, dass das stationsbasierte Carsharing im Lauf der Jahre an Relevanz gewonnen hat und mittlerweile in fast 350 deutschen Städten und Gemeinden verfügbar ist.

Vom Finanzdienstleister

zum Mobilitätsanbieter

Auch die Hersteller feilen weiter an ihren Angeboten und statten ihre Flotten mit den neuesten Modellen und zunehmend auch mit Elektrofahrzeugen aus — obwohl sie mit ihrem Carsharing-Engagement nicht unbedingt Gewinne einfahren. Sie nutzen das Geschäftsmodell primär als innovative Werbeplattform, um neue Kundengruppen anzusprechen und die Hemmschwelle bei alternativen Antriebstechnologien abzubauen. Zudem versuchen die Hersteller, sich zu Mobilitätsdienstleistern zu entwickeln.

Dieser Geschäftsbereich fällt in die Kernkompetenz der Autobanken, die bislang jedoch kaum als Initiatoren von Mobilitätskonzepten wahrgenommen werden. Dabei gehört ein leistungsfähiges Finanzdienstleistungsgeschäft schon seit Jahren zu den wichtigen Erfolgsfaktoren in der automobilen Wertschöpfungskette, das den Fahrzeugabsatz nachhaltig stützt. Ob Hersteller oder Flottenbetreiber, die Finanzdienstleister bringen die notwendige Finanzkraft mit, um die teuren Projekte finanzieren zu können. Immerhin beläuft sich der Investitionsbedarf schon bei einer Flotte von 100 Fahrzeugen mit einem durchschnittlichen Anschaffungspreis von 20.000 Euro pro Fahrzeug auf zwei Millionen Euro.

Autobanken bieten ihren Kunden mittlerweile komplexe Mobilitätsdienstleistungen und Dienstleistungen wie Kreditschutzbriefe, Garantie- oder Reparaturversicherungen an. Auch beim Thema Carsharing werden die Autobanken weiter an Bedeutung gewinnen, da sie über Kundenkontakte, langjährige Erfahrung im Leasinggeschäft und Know-how bei den Abrechnungssystemen verfügen. Und auch die Kunden profitieren dabei: Durch Carsharing kann die CO2-Bilanz von Unternehmensflotten und die individuelle Mobilität der Mitarbeiter verbessert werden.

zur Person:

Eduard Unzeitig,

Vorsitzender

des Aufsichtsrats der

Autobank AG

Eduard Unzeitig ist geschäftsführender Gesellschafter der Beteiligungsgesellschaft P31 Management GmbH, München, Mitglied im Arbeitskreis der Schmalenbach Gesellschaft e. V. „Wert(e)orientierte Führung in mittelständischen Unternehmen“, Großaktionär und Aufsichtsratsvorsitzender der Autobank AG, Wien, sowie der LeaseTrend AG, Oberhaching. In Ausübung verschiedener Ämter und Funktionen ist er seit über 20 Jahren

der KFZ-Leasingbranche

verbunden.

Ausgewählte Hebelprodukte auf BMW

Mit Knock-outs können spekulative Anleger überproportional an Kursbewegungen partizipieren. Wählen Sie einfach den gewünschten Hebel und wir zeigen Ihnen passende Open-End Produkte auf BMW

Der Hebel muss zwischen 2 und 20 liegen

| Name | Hebel | KO | Emittent |

|---|

| Name | Hebel | KO | Emittent |

|---|

Weitere News

Bildquellen: Autobank

Nachrichten zu Mercedes-Benz Group (ex Daimler)

Analysen zu Mercedes-Benz Group (ex Daimler)

| Datum | Rating | Analyst | |

|---|---|---|---|

| 19.02.2026 | Mercedes-Benz Group (ex Daimler) Sector Perform | RBC Capital Markets | |

| 17.02.2026 | Mercedes-Benz Group (ex Daimler) Neutral | UBS AG | |

| 16.02.2026 | Mercedes-Benz Group (ex Daimler) Buy | Deutsche Bank AG | |

| 13.02.2026 | Mercedes-Benz Group (ex Daimler) Overweight | JP Morgan Chase & Co. | |

| 13.02.2026 | Mercedes-Benz Group (ex Daimler) Hold | Joh. Berenberg, Gossler & Co. KG (Berenberg Bank) |

| Datum | Rating | Analyst | |

|---|---|---|---|

| 16.02.2026 | Mercedes-Benz Group (ex Daimler) Buy | Deutsche Bank AG | |

| 13.02.2026 | Mercedes-Benz Group (ex Daimler) Overweight | JP Morgan Chase & Co. | |

| 12.02.2026 | Mercedes-Benz Group (ex Daimler) Buy | Goldman Sachs Group Inc. | |

| 12.02.2026 | Mercedes-Benz Group (ex Daimler) Overweight | JP Morgan Chase & Co. | |

| 02.02.2026 | Mercedes-Benz Group (ex Daimler) Overweight | JP Morgan Chase & Co. |

| Datum | Rating | Analyst | |

|---|---|---|---|

| 19.02.2026 | Mercedes-Benz Group (ex Daimler) Sector Perform | RBC Capital Markets | |

| 17.02.2026 | Mercedes-Benz Group (ex Daimler) Neutral | UBS AG | |

| 13.02.2026 | Mercedes-Benz Group (ex Daimler) Hold | Joh. Berenberg, Gossler & Co. KG (Berenberg Bank) | |

| 13.02.2026 | Mercedes-Benz Group (ex Daimler) Market-Perform | Bernstein Research | |

| 13.02.2026 | Mercedes-Benz Group (ex Daimler) Hold | Jefferies & Company Inc. |

| Datum | Rating | Analyst | |

|---|---|---|---|

| 18.02.2025 | Mercedes-Benz Group (ex Daimler) Underweight | Barclays Capital | |

| 13.01.2025 | Mercedes-Benz Group (ex Daimler) Underweight | Barclays Capital | |

| 03.12.2024 | Mercedes-Benz Group (ex Daimler) Underweight | Barclays Capital | |

| 17.12.2021 | Daimler Hold | HSBC | |

| 18.02.2021 | Daimler Sell | Warburg Research |

Um die Übersicht zu verbessern, haben Sie die Möglichkeit, die Analysen für Mercedes-Benz Group (ex Daimler) nach folgenden Kriterien zu filtern.

Alle: Alle Empfehlungen