Zinsjäger aufgepasst! Wo es für Tages- und Festgeld die meisten Zinsen gibt

Wer höhere Zinsen möchte, muss die Angebote der Banken vergleichen. €uro am Sonntag zeigt, welche Institute die besten Konditionen bieten. Positiv fallen Autobanken auf.

Werte in diesem Artikel

von Simone Gröneweg, Euro am Sonntag

Die Deutschen machen nicht viel aus ihrem Geld. Ob auf Girokonten, Sparbüchern oder als Bargeld: Billionen Euro liegen kaum verzinst herum. Der Geldhaufen wächst zusehends. Selbst in der Corona-Krise packen etwa 77 Prozent der Menschen hierzulande regelmäßig Geld zur Seite, ergab Ende April eine Umfrage im Auftrag der Postbank. Im Jahr zuvor waren es lediglich 74 Prozent.

Das Problem der Sparer: Sie wissen nicht, wohin mit ihrem Vermögen. "Das Geld unters Kopfkissen zu legen, ist jedenfalls keine Lösung", so Kerstin Becker-Eiselen von der Verbraucherzentrale Hamburg. Wer stets über sein Geld verfügen will, sei beim Tagesgeld gut aufgehoben. Dort sei das Geld immerhin sicher. Die Anlageform verschafft Flexibilität, denn man kommt jederzeit ans Ersparte und kann so zum Beispiel auf den besten Zeitpunkt warten, um wieder am Aktienmarkt einzusteigen.

Wer länger auf sein Vermögen verzichten kann, sollte besser auf ein Festgeldkonto ausweichen. Das sei eine gute Möglichkeit, um in unruhigen Zeiten an den Finanzmärkten risikoarm Geld anzulegen, betonen Fachleute. Angesichts einer aktuellen Inflationsrate von 0,6 Prozent lassen sich damit unter Umständen sogar Gewinne erzielen.

Zinsjäger haben es allerdings schwer. Bei den vielen Kreditinstituten erhalten Kunden auf ein herkömmliches Tagesgeldkonto einen symbolischen Niedrigzins knapp über null Prozent. Beim Festgeld sieht es mitunter etwas besser aus. Manche Institute erhöhten zu Beginn der Corona-Krise ihre Zinsen. "Sie deckten sich vermutlich vorsichtshalber bei Privatanlegern mit Liquidität ein", erklärt Hans-Peter Burghof, Professor für Bankwirtschaft und Finanzdienstleistungen an der Uni Hohenheim. Der Trend wird sich aber wohl nicht fortsetzen. "Die Zentralbanken pumpen viel Liquidität in die Märkte", sagt Burghof. Prognosen seien schwierig, aber es sehe nicht danach aus, dass die Zinsen noch steigen würden, meint er.

"Die Zinsen für Tages- oder Festgeld werden auch in diesem Jahr auf einem sehr niedrigen Niveau bleiben", schätzt Thomas Dwornitzak, Leiter für den Bereich Sparen & Anlegen bei der Direktbank ING. Ähnlich fällt die Bewertung von Chris-Oliver Schickentanz aus. Der Chefanlagestratege der Commerzbank betont, dass die Zinsen sich hierzulande am Einlagenzins der Europäischen Zentralbank orientieren würden. "Der fällt mit minus 0,5 Prozent deutlich negativ aus und dürfte sich in den kommenden zwei bis drei Jahren auch nicht zum Positiven verändern", sagt er.

Bonus für Neukunden

Konservative Sparer sollten trotzdem nicht entmutigt die Suche nach einer passenden Geldanlage aufgeben, sondern versuchen, die besten Angebote aufzuspüren. Die FMH-Finanzberatung wertet jede Woche zahlreiche Offerten von Tagesgeld, Festgeld und langfristigen Anlagen für €uro am Sonntag aus. Die Auswertung zeigt, dass sich ein Zinsvergleich durchaus lohnt.

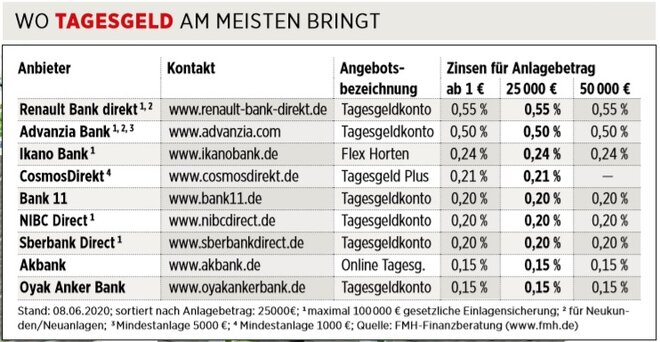

Wer Geld hat, muss es nicht auf dem Girokonto vor sich hin dümpeln lassen oder als Bargeld zu Hause horten. Es gibt etliche Alternativen. Immer wieder locken einzelne Anbieter mit einem etwas höheren Zinssatz als die Konkurrenz. Die französische Renault Bank direkt fällt beispielsweise beim Tagesgeld positiv auf. Neukunden erhalten dort 0,55 Prozent, und zwar bis zu einer Anlagesumme von 500.000 Euro. Bedenken sollte man, dass die Autobank nur der gesetzlichen Einlagensicherung unterliegt. Das bedeutet: 100.000 Euro pro Person sind abgesichert.

Die Franzosen haben die Zinsgarantie auf sechs Monate angehoben. Nach Ablauf dieser Zeit müssen Kunden sich mit dem variablen Bestandskundenzins von derzeit 0,25 Prozent pro Jahr begnügen. Die Advanzia Bank bietet 0,5 Prozent für ihr Tagesgeldkonto an. Die Kunden benötigen dafür aber 5.000 Euro, denn das ist der Mindestanlagebetrag. Das Institut hat seinen Hauptsitz in Luxemburg, damit sind im Pleitefall ebenfalls maximal 100.000 Euro pro Person geschützt.

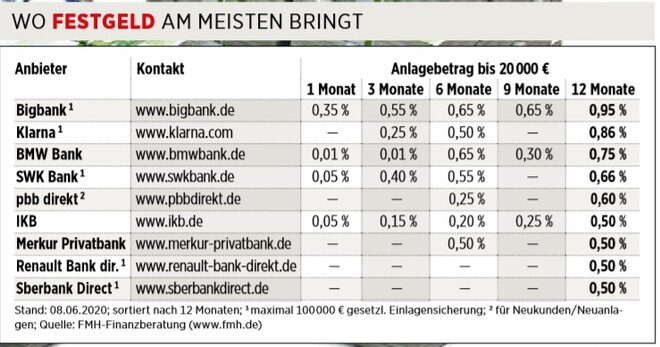

Möchte ein Sparer in den kommenden Monaten nicht unbedingt aufs Ersparte zugreifen, lohnt sich auf jeden Fall ein Blick auf die Offerten für Festgeldkonten. Becker-Eiselen empfiehlt eine Laufzeit von maximal ein bis zwei Jahren. "Man sollte angesichts der unsicheren Gesamtsituation keine längeren Laufzeiten wählen", meint sie. Bei den attraktiven Angeboten dominieren ähnlich wie beim Tagesgeld die ausländischen Anbieter.

Wenn ein Kunde lieber bei einer deutschen Bank und der deutschen gesetzlichen Einlagensicherung bleiben will, sollte er sich das Angebot der BMW Bank ansehen. "Schalten Sie doch mit Ihren Zinsen noch einen Gang höher", fordert die auf ihrer Internetseite auf - wobei sie beim Online-Tagesgeld lediglich 0,03 Prozent bietet. Besser sieht es dagegen beim Festgeld aus: Dort offeriert das Geldhaus einen Zinssatz von 0,75 Prozent. Das Institut gehört zum Einlagensicherungsfonds des Bundesverbands deutscher Banken, damit sind mehr als 100.000 Euro pro Kunde abgesichert. Autobanken fallen immer mal wieder mit guten Konditionen auf, denn sie nutzen die Einlagen auch zur Refinanzierung ihrer Leasing- und Finanzierungsangebote.

Außerhalb der Autobanken ist beispielsweise die pbb direkt attraktiv. Sie gehört zur Deutschen Pfandbriefbank mit Sitz in München. Bei der pbb direkt bekommen Sparer momentan 0,6 Prozent für ein Jahr Festgeld.

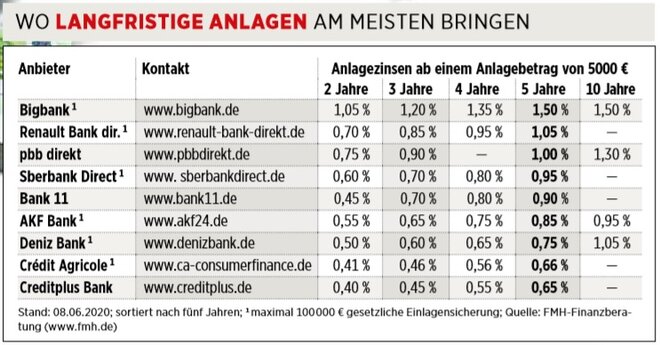

Einige Anbieter im Ausland zahlen mehr als die deutschen Häuser. So offeriert die estnische Bigbank hierzulande ein einjähriges Online-Festgeld zu einem Zinssatz von immerhin noch 0,95 Prozent. Legt jemand sein Erspartes für zwei Jahre dort an, gibt es 1,05 Prozent. Bei einer Laufzeit von drei Jahren zahlt die Bank 1,20 Prozent. Die Einlagen sind über den gesetzlichen Sicherungsfonds Estlands abgesichert.

Auf Lockangebote achten

Häufig locken Geldhäuser mit Zinsaktionen gezielt neue Kunden an. Möchte jemand von solchen Angeboten profitieren, muss er meist zügig agieren - die Konditionen ändern sich mitunter recht schnell. Das gilt etwa bei der schwedischen Bank Klarna, die regelmäßig mit attraktiven Offerten aufwartet, zuletzt allerdings die Konditionen verschlechtert hat. Derzeit zahlen die Schweden noch 0,86 Prozent Zinsen für ein Jahr Festgeld. Die Einlagen fallen unter die schwedische Bankensicherung. Die italienische FCA Bank, ein Gemeinschaftsunternehmen des italienisch-amerikanischen Autoherstellers Fiat Chrysler und der französischen Bank Crédit Agricole, bietet seit einigen Jahren auch in Deutschland Festgeldprodukte an. Momentan zahlt sie für ein Jahr einen Zinssatz in Höhe von einem Prozent.

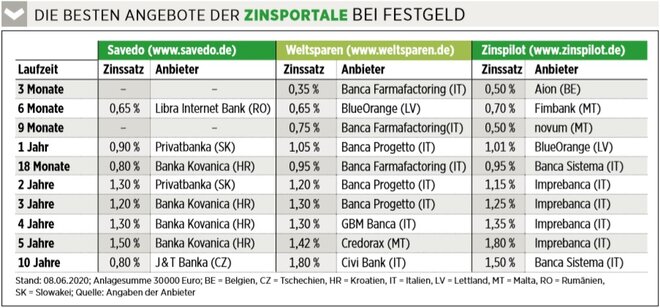

Anders agieren Plattformen wie Zinspilot, Savedo und Weltsparen: Sie sind Vermittler, wenn jemand sein Vermögen im Ausland anlegen möchte. Der Vorteil: Verbraucher können mit geringem Aufwand Produkte von ausländischen Banken nutzen, ohne dort extra ein Konto eröffnen zu müssen. Zudem kann man die Angebote unbürokratisch wechseln. Allerdings stammen einige dieser Offerten aus wirtschaftlich kriselnden Ländern. Das Interesse der Anleger an dieser Möglichkeit der Geldanlage flachte in der Corona-Krise nur kurzzeitig ab, heißt es bei den Anbietern. Die Kundennachfrage zeigt sich ansonsten stabil.

Bonität bedenken

Verbraucherschützer sehen Offerten aus tendenziell instabilen Ländern kritisch. Die Verbraucherschützerin Becker-Eiselen mahnt jedenfalls zur Vorsicht. Man solle sich das jeweilige Land anschauen, lautet ihr Rat. "Die Bonität hat eine große Bedeutung", sagt sie. Je schlechter die Kreditwürdigkeit eines Staats ist, desto höher ist die Wahrscheinlichkeit, dass die Sicherungssysteme nicht funktionieren.

Estland, in dem die Bigbank ihren Hauptsitz hat, gehört zu den europäischen Staaten mit hoher Bonität, eine Geldanlage gilt damit als sicher. Für Italien senkte die amerikanische Ratingagentur Fitch allerdings ihre Bonitätsnote erst im April. Begründet wurde das mit den wirtschaftlichen Belastungen durch die Corona-Krise. Das Land liege nur noch knapp über Ramschniveau.

Anleger sollten bei der Suche nach dem passenden Anlageprodukt den Rat der Verbraucherschützerin beherzigen und nicht alles auf eine Karte setzen. Wer eine größere Summe anlegen möchte, kann sie zum Beispiel auf verschiedene Länder und Banken verteilen. Der Zinsexperte Max Herbst von der FMH-Finanzberatung empfiehlt grundsätzlich: "Sparer sollten ihr Augenmerk eher auf die bonitätsstarken Staaten richten - wie Deutschland, Schweden, die Niederlande oder auch Österreich und Frankreich." Der Fachmann meint: Ihnen könne man im Ernstfall zutrauen, dass sie Sparern ihr Geld tatsächlich zurückzahlen.

INVESTOR-INFO

Gesetzlich Gesichert

Bis zu 100.000 Euro

Wenn eine Bank insolvent wird, haben Kontoinhaber einen Rechtsanspruch darauf, bis zu 100.000 Euro (für Ehepaare 200.000 Euro) zurückzubekommen. Die Regelung gilt für Guthaben auf Giro-, Tages- und Termingeldkonten. Die betroffenen Verbraucher erhalten ihr Erspartes automatisch zurück.

Besondere Umstände

Bis zu 500.000 Euro

Wer gerade eine Wohnung verkauft hat oder in Rente geht, hat unter Umständen deutlich mehr Vermögen auf dem Konto. Liegen solche besonderen Lebensumstände vor, gilt im Fall der Zahlungsunfähigkeit der Bank für die Kunden eine Sicherungsgrenze bis zu 500.000 Euro, und zwar für sechs Monate ab dem abzusichernden Ereignis. Die Betroffenen müssen dafür allerdings einen Antrag stellen.

Private Banken

Fonds bietet Schutz

Die private Einlagensicherung des Bankenverbands hilft, wenn der Kunde einer Privatbank durch eine Bankpleite mehr als 100.000 Euro verloren hat. Welche Summe je Kunde maximal abgesichert ist, richtet sich nach dem haftenden Eigenkapital der Bank (www.bdb.de). Anfang des Jahres hat der Sicherungsfonds den Schutzumfang von 20 Prozent des haftenden Eigenkapitals einer Bank auf 15 Prozent pro Kunde reduziert.

Sparkassen

Institute springen ein

Die Sparkassen und Genossenschaftsbanken in Deutschland verfügen über eine Institutssicherung: Geht es einem Institut im Verband finanziell schlecht, wird es von den übrigen unterstützt. Mehr dazu im Internet unter www.dsgv.de (Sparkassen) sowie unter www.bvr.de (Genossenschaftsbanken).

Konten im Ausland

Eine Sache des Landes

Die Europäische Union hat zwar Regeln festgelegt, die Einlagensicherung liegt jedoch in der Hand der einzelnen Staaten. Die Länder sind verpflichtet, nationale Einlagensicherungsfonds aufzubauen und bis 2024 mit einem Mindestvermögen auszustatten. Banken aus Nicht-EU-Staaten können völlig anders organisiert sein. Anleger sollten sich die Regelungen der entsprechenden Staaten genau anschauen. groe

Zinseinkünfte versteuern

Freibeträge nutzen

Der Staat langt bei Zinsgewinnen zu. Es existiert aber ein Freibetrag für Einkünfte aus Kapitalvermögen. Bei Ledigen liegt der pro Jahr bei 801 Euro, bei Verheirateten verdoppelt er sich auf 1.602 Euro. Die Bank führt 25 Prozent Abgeltungsteuer plus Solidaritätszuschlag und gegebenenfalls Kirchensteuer automatisch ab, wenn die Gewinne über diesen Grenzen liegen.

Besteuerung im Ausland

Was für die Anleger gilt

Wer sein Geld in Mitgliedsstaaten der EU anlegt, sollte wissen: Einige Länder erheben eine Steuer auf Kapitalerträge wie Zinsen oder Dividenden (Quellensteuer). Diese wird von der Bank einbehalten und an die Finanzbehörden im Ausland abgeführt. Wichtig: Meist ist eine komplette Rückerstattung möglich, sodass Anleger auch für Zinsgewinne im Ausland in der Regel nur den Betrag der deutschen Abgeltungsteuer in Höhe von 25 Prozent zahlen.

Steuersatz verringern

Bescheinigungen einreichen

Besteht ein Doppelbesteuerungsabkommen (derzeit zum Beispiel mit Irland, Kroatien, Lettland, Litauen, Polen, Spanien, Slowakei und Tschechien), müssen Sparer bei der Bank ihre Steuerpflicht in Deutschland nachweisen. Das geschieht meist durch eine sogenannte Ansässigkeitsbescheinigung. So verringert sich der Steuersatz, den die ausländische Bank in Rechnung stellt, auf jenen Prozentsatz, der im jeweiligen Doppelbesteuerungsabkommen steht. Sehr oft liegt dieser verringerte Satz bereits bei null Prozent. Manchmal wird ein Restsatz an Zinsen einbehalten, der an die ausländische Finanzbehörde fließt. Dann können sich Kunden die im Ausland reduzierte einbehaltene Kapitalertragsteuer unter Umständen in Deutschland anrechnen lassen. Formulare dafür gibt es in der Regel bei den Vermittlungsportalen.

Staaten ohne Steuereinbehalt

Die Erklärung zählt

Wenn es in den Staaten keinen Quellensteuerabzug gibt, gestaltet sich das Ganze einfacher. Das gilt etwa für Estland, Frankreich, Dänemark, Luxemburg, Italien, Malta und Schweden. Sparer geben die Einkünfte aus dem Ausland in ihrer Steuererklärung (Anlage KAP) an. Infos dazu gibt es auf der Internetseite des Bundeszentralamts für Steuern unter www.bzst.de.

_

Ausgewählte Hebelprodukte auf AutoBank

Mit Knock-outs können spekulative Anleger überproportional an Kursbewegungen partizipieren. Wählen Sie einfach den gewünschten Hebel und wir zeigen Ihnen passende Open-End Produkte auf AutoBank

Der Hebel muss zwischen 2 und 20 liegen

| Name | Hebel | KO | Emittent |

|---|

| Name | Hebel | KO | Emittent |

|---|

Weitere News

Bildquellen: StockThings / Shutterstock.com, Sebastian Duda / Shutterstock.com, Finanzen Verlag, Finanzen Verlag, Finanzen Verlag, Finanzen Verlag

Nachrichten zu Deutsche Bank AG

Analysen zu Deutsche Bank AG

| Datum | Rating | Analyst | |

|---|---|---|---|

| 11.02.2026 | Deutsche Bank Neutral | Goldman Sachs Group Inc. | |

| 30.01.2026 | Deutsche Bank Overweight | Barclays Capital | |

| 30.01.2026 | Deutsche Bank Buy | UBS AG | |

| 30.01.2026 | Deutsche Bank Outperform | RBC Capital Markets | |

| 29.01.2026 | Deutsche Bank Overweight | JP Morgan Chase & Co. |

| Datum | Rating | Analyst | |

|---|---|---|---|

| 30.01.2026 | Deutsche Bank Overweight | Barclays Capital | |

| 30.01.2026 | Deutsche Bank Buy | UBS AG | |

| 30.01.2026 | Deutsche Bank Outperform | RBC Capital Markets | |

| 29.01.2026 | Deutsche Bank Overweight | JP Morgan Chase & Co. | |

| 29.01.2026 | Deutsche Bank Overweight | Barclays Capital |

| Datum | Rating | Analyst | |

|---|---|---|---|

| 11.02.2026 | Deutsche Bank Neutral | Goldman Sachs Group Inc. | |

| 29.01.2026 | Deutsche Bank Hold | Jefferies & Company Inc. | |

| 29.01.2026 | Deutsche Bank Hold | Warburg Research | |

| 20.01.2026 | Deutsche Bank Hold | Warburg Research | |

| 04.12.2025 | Deutsche Bank Neutral | Goldman Sachs Group Inc. |

| Datum | Rating | Analyst | |

|---|---|---|---|

| 27.07.2023 | Deutsche Bank Underperform | Credit Suisse Group | |

| 04.07.2023 | Deutsche Bank Underperform | Credit Suisse Group | |

| 28.04.2023 | Deutsche Bank Underperform | Credit Suisse Group | |

| 03.02.2023 | Deutsche Bank Underperform | Credit Suisse Group | |

| 06.01.2023 | Deutsche Bank Underperform | Credit Suisse Group |

Um die Übersicht zu verbessern, haben Sie die Möglichkeit, die Analysen für Deutsche Bank AG nach folgenden Kriterien zu filtern.

Alle: Alle Empfehlungen