SJB FondsEcho. RobecoSAM Smart Materials Fund.

Ressourcen. Substituiert.

Die globale Wirtschaft befindet sich seit geraumer Zeit in einem Dilemma: Während die Nachfrage nach natürlichen Ressourcen wächst, ist das Angebot an Rohstoffen von Natur aus limitiert. Die Konsequenz: Unternehmen müssen über ein immer effizienteres Ressourcenmanagement verfügen oder nach Ersatzstoffen für die nur begrenzt vorhandenen Rohstoffe suchen.

Hier setzt die "Smart Materials"-Strategie der Schweizer Investmentgesellschaft RobecoSAM an: Der in Zürich beheimatete Vermögensverwalter mit seinem besonderen Fokus auf nachhaltige Investments sieht weltweit einen starken Anreiz für die Entwicklung von Ersatzprodukten für begrenzte Ressourcen. Länder mit steigender Industrialisierung dürften die wachsende Nachfrage nach Alternativstoffen weiter fördern, erwartet RobecoSAM, aber auch, dass Themen wie Effizienz, Produktivität und Materialinnovation beispielsweise in China immer mehr an Bedeutung gewinnen. Für Investoren bedeutet dies: Sie haben derzeit eine gute Möglichkeit, von dem Wachstumstrend intelligenter Materialien und von Rohstoff-Ersatzstoffen zu profitieren, die wahrscheinlich in Zukunft einen immer größeren Marktanteil gewinnen werden.

Pieter Busscher, FondsManager des RobecoSAM Smart Materials Fund B EUR (WKN A0BL6T, ISIN LU0175575991), bringt es auf den Punkt: "Natürliche Ressourcen sind endlich, der menschliche Drang nach Wachstum und Wohlstand hingegen unendlich. Im Zeitverlauf haben die zunehmende Verknappung der natürlichen Ressourcen und die menschliche Innovationsfähigkeit zur systematischen Entwicklung von Ersatzstoffen und neuen Technologien für eine effizientere Rohstoffnutzung geführt." Busscher fokussiert sich in der Zusammenstellung seines international ausgerichteten FondsPortfolios auf Produzenten innovativer Werkstoffe, die zur Substitution knapper werdender natürlicher Rohstoffe eingesetzt werden können sowie auf Technologieunternehmen, die effizientere Produktionsprozesse und Materialnutzung ermöglichen. Der RobecoSAM Smart Materials wurde am 9. November 1999 aufgelegt und verfügt aktuell über ein Volumen von 435,59 Millionen Euro. Als Benchmark wird der marktbreite MSCI World Index verwendet, von dessen Länder- und Sektorengewichtung das FondsManagement im Rahmen seines aktiven Portfoliomanagements völlig unabhängig agiert. Die Smart-Materials-Strategie hat seit FondsAuflegung eine jährliche Wertentwicklung von +6,45 Prozent in Euro erzielen können, über den letzten Fünfjahreszeitraum steigerte sich die Rendite p.a. auf +10,75 Prozent. Positiv kommt hinzu, dass der Ansatz in der Vergangenheit ein vergleichsweise geringeres Risiko als Investments im breiten Materialien- und Rohstoffsektor aufzuweisen hatte. Wie stellt sich die Anlagestrategie von FondsManager Busscher im Detail dar?

FondsStrategie. Materialinnovationen. Gesucht.

Der RobecoSAM Smart Materials Fund hat es sich zum Ziel gesetzt, auf lange Sicht eine möglichst hohe Rendite zu erwirtschaften. Zu diesem Zweck investiert der Fonds weltweit in Aktien von Unternehmen aus den Bereichen Rohstoffe, Rohstoffförderung und -nutzung sowie innovative alternative Materialien. Auch Schwellenländertitel gehören ins Portfolio. Der Schwerpunkt liegt auf Aktien von Unternehmen, welche Technologien, Produkte und Dienstleistungen mit Bezug zum Abbau von Rohstoffen sowie dem effizienten Umgang mit Ressourcen anbieten. Wie FondsManager Pieter Busscher berichtet, fokussiert sich die Smart-Materials-Strategie auf vier zentrale Anlagebereiche: Fortschrittliche Materialien, Transformative Materialien, Verfahrenstechnik und Automatisierung. Im Bereich der fortschrittlichen Materialien geht es um Anbieter von Funktionswerkstoffen, strategischen Metallen und Spezialmetallen, die eine kritische Rolle in modernen Technologien und Industrieverfahren spielen und einen größeren Mehrwert als zyklische Rohstoffe bieten. Der Sektor der transformativen Materialien deckt Anbieter von innovativen Stoffen wie Biomaterialien, Leichtverbundwerkstoffen, Energiespeichermaterialien und Materialien für effiziente Leuchtmittel und Displays ab. Diese verbessern die Leistungsmerkmale von Produkten, verlängern deren Lebensdauer und ermöglichen wegweisende neue Anwendungen. In der Verfahrenstechnik geht es um Anbieter in den Bereichen Analyseinstrumente, Industriegase sowie Recycling und Wiederverwertung, die Effizienzgewinne in der Förderung, Verarbeitung und Nutzung von Rohstoffen und Materialien ermöglichen. Vierter Schlüsselsektor des RobecoSAM-Fonds ist der Bereich Automatisierung und Robotik: Hier werden Aktien von Unternehmen ausgewählt, die in den Bereichen Automatisierung und Prozessleittechnik, Robotik, Laser und Software tätig sind und die zu effizienteren, sichereren und weniger umweltschädlichen Produktionsverfahren beitragen. Wie ist das FondsPortfolio im Einzelnen zusammengesetzt?

FondsPortfolio. USA. Führend.

Bei der Länderallokation des RobecoSAM Smart Materials Fund liegen die USA mit großem Abstand vorn: 46,4 Prozent des FondsVolumens sind hier investiert. 14,0 Prozent des FondsPortfolios sind in Japan angelegt, 8,5 Prozent der Titel, in die der Rohstoff- und Materialien-Fonds investiert, stammen aus Großbritannien. Südkoreanische Aktien weisen einen Anteil von 7,4 Prozent der Bestände auf, 5,0 Prozent des FondsVermögens sind in den Niederlanden angelegt. Weitere Positionen hält der Fonds in Deutschland (4,0 Prozent) sowie Frankreich (3,8 Prozent). Aktien aus diversen Ländern (6,0 Prozent) sowie flüssige Mittel in Höhe von 4,8 Prozent des FondsVolumens runden das Portfolio ab. In der Sektorenallokation sind Gesellschaften aus dem Bereich der Basismaterialien am stärksten vertreten (41,1 Prozent). Industriewerte (27,1 Prozent) sowie IT-Unternehmen (25,5 Prozent) erfahren eine etwa gleich starke Berücksichtigung. Komplettiert wird die Sektorenallokation durch eine 1,5-prozentige Position im Gesundheitswesen. Für besonders aussichtsreich hält FondsManager Busscher derzeit Titel aus den Bereichen Automatisierung, Robotik und Laser. Aus diesem Gebiet kommt die IPG Photonics Corp, die größte Einzelposition des Fonds. Auch Beteiligungen im Bereich der Energiespeichermaterialien bieten dem Marktstrategen zufolge interessante Möglichkeiten, da die Nachfrage, insbesondere aufgrund von Elektrofahrzeugen, steigt. Attraktive Chancen können zudem bei einigen Lithium-Investitionen gefunden werden: Hier findet sich die Aktie der Albemarle Corp, dem weltweit führenden Hersteller von Lithiumverbindungen, unter den Top 10 des Fonds.

FondsVergleichsindex. Korrelation. Hoch.

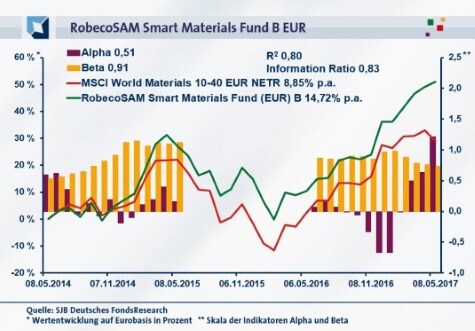

In unserer unabhängigen SJB FondsAnalyse haben wir den RobecoSAM Smart Materials Fund dem MSCI World Materials 10-40 EUR NETR als Benchmark gegenübergestellt. Die Korrelation mit dem globalen Vergleichsindex aus dem Materialien- und Grundstoffsektor fällt deutlich aus. Über drei Jahre liegt sie bei 0,90, auf ein Jahr gesehen geht sie leicht auf 0,82 zurück. Damit ist die Parallelität der Kursverläufe von Fonds und Index stark ausgeprägt, was zu aussagekräftigen Alpha- und Beta-Werten führt. Der Blick auf die Kennzahl R² bestätigt den hohen Gleichlauf von RobecoSAM-Fonds und MSCI-Index: Für drei Jahre beträgt die Kennziffer 0,80, über ein Jahr nimmt R² einen Wert von 0,67 an. Damit haben sich mittelfristig 20 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 33 Prozent. Die Zahlen zeigen, dass FondsManager Busscher mit seiner unabhängigen Titelselektion zuletzt stärker vom Material- und Rohstoffsektor in seiner Gesamtheit abwich. Der Tracking Error des Fonds liegt bei moderaten 6,50 Prozent über drei Jahre, auf Jahressicht geht die Spurabweichung vom SJB-Referenzindex auf 5,71 Prozent zurück. Hohe aktive Risiken werden von dem Schweizer Fonds demnach keine eingegangen - wie fallen die Volatilitätswerte des Investmentproduktes aus?

FondsRisiko. Volatilität. Geringer.

Der RobecoSAM Smart Materials Fund weist über drei Jahre eine Volatilität von 16,16 Prozent auf, die knapp unterhalb der jährlichen Schwankungsbreite von 16,36 Prozent liegt, die der MSCI World Materials 10-40 EUR NETR als Vergleichsindex zu verzeichnen hat. Für ein Jahr stellt sich das Szenario nochmals positiver dar: Mit 10,20 Prozent fällt die Schwankungsneigung des RobecoSAM-Fonds über zwei Prozentpunkte geringer als die des MSCI-Referenzindex aus, der mit einer Volatilität von 12,34 Prozent aufwartet. Damit liegt der aktiv gemanagte Fonds gegenüber der passiven SJB-Benchmark mit Blick auf die Risikostruktur generell vorn - die Auswahl der auf neuartige Werkstoffe spezialisierten Unternehmen ist weniger volatil als der Gesamtmarkt. Wird dies durch die folgende Analyse der Beta-Werte bestätigt?

Das Beta des Smart-Materials-Fonds befindet sich noch unter Marktniveau: Für die letzten drei Jahre liegt die Kennziffer bei 0,91 und kündet davon, dass sich der Fonds weniger volatil als der Markt bewegte. Über ein Jahr liegt das Beta ebenfalls unter dem Marktrisikofixwert von 1,00 und nimmt einen Wert von 0,74 an. Der rollierende Zwölfmonatsvergleich der Beta-Werte über drei Jahre zeigt, dass der Fonds mehrheitlich mit weniger ausgeprägten Wertschwankungen als der Vergleichsindex aufwarten kann. In 27 der letzten 36 betrachteten Einzelzeiträume wird ein Beta von unter 1,00 erreicht, die Risikokennzahl verzeichnet dabei einen Wert von zutiefst 0,56. Dem stehen lediglich neun Einzelintervalle mit einer stärker ausgeprägten Schwankungsbreite gegenüber, in denen der Beta-Wert auf 1,15 in der Spitze ansteigt. Insgesamt fällt das Risikoprofil des Fonds für innovative Materialien überzeugend aus: Trotz stärkerer Spezialisierung ist die Schwankungsanfälligkeit gedämpft, die Volatilität liegt überwiegend unter der der SJB-Benchmark. Können die erzielten Renditeergebnisse gleichermaßen überzeugen?

FondsRendite. Alpha. Erzielt.

Per 8. Mai 2017 hat der RobecoSAM Smart Materials Fund über die letzten drei Jahre eine kumulierte Wertentwicklung von +51,05 Prozent in Euro aufzuweisen. Ein ausgezeichnetes Ergebnis, das das besondere Kurspotenzial der Produzenten innovativer Ersatzstoffe illustriert und zugleich die Performance des MSCI World Materials 10-40 EUR NETR übertrifft: Die Benchmark muss sich im selben Zeitraum mit einer nur gut halb so hohen Performance von +28,99 Prozent auf Eurobasis begnügen. Die Zahlen entsprechen einer Rendite von +14,72 Prozent p.a. beim Fonds gegenüber +8,85 Prozent p.a. beim Vergleichsindex. Auch beim kurzfristigen Performancevergleich liegt der RobecoSAM-Fonds deutlich vorn: Einer Wertentwicklung von +36,88 Prozent in Euro auf Seiten des Nachhaltigkeits-Produktes steht eine Rendite von +26,02 Prozent der Benchmark gegenüber. In beiden untersuchten Zeithorizonten gelingt es FondsManager Pieter Busscher demnach, mit seinem aktiv gemanagten Portfolio einen Renditevorsprung zum weltweiten MSCI-Index für Material- und Rohstoffunternehmen zu erwirtschaften. Da die Mehrrendite auch in ihrer absoluten Höhe überzeugt, geht der RobecoSAM-Fonds als klarer Sieger aus dem Performancevergleich hervor.

Ein weiterer Pluspunkt für das FondsProdukt ist das über drei Jahre erreichte positive Alpha von 0,51. Noch besser präsentiert sich die Renditekennzahl über zwölf Monate: Hier liegt das Alpha mit 1,21 stärker im grünen Bereich. Der rollierende Zwölfmonatsvergleich der Alpha-Werte für den letzten Dreijahreszeitraum zeigt, dass die Intervalle mit einem Renditevorsprung eindeutig in der Mehrheit sind: In 27 der letzten 36 betrachteten Einzelzeiträume wurde ein positives Alpha bis 1,21 in der Spitze generiert. Dem stehen neun Einzelperioden mit einer unterdurchschnittlichen Wertentwicklung gegenüber, in denen die Alpha-Werte auf zutiefst -0,67 nachgaben. Der in der Mehrzahl der Fälle erzielte Performancevorsprung zum Gesamtmarkt macht den RobecoSAM Smart Materials Fund zum Gesamtsieger im Renditewettstreit. Eine attraktive Rendite-Risiko-Struktur ergibt sich insbesondere dadurch, dass die besseren Performanceergebnisse bei mehrheitlich geringerer Schwankungsneigung erzielt werden. Die positive Information Ratio von 0,83 über den jüngsten Dreijahreszeitraum bestätigt abschließend, dass Risiken und Erträge in einem guten Verhältnis zueinander stehen.

SJB Fazit. RobecoSAM Smart Materials Fund.

Mit seinem ganz besonderen Fokus auf Unternehmen, die Lösungen für den zunehmenden Ressourcenmangel bieten, vermag der RobecoSAM Smart Materials Fund zu überzeugen. Im Zuge der "Smart Materials"-Strategie werden Aktien von Firmen favorisiert, die innovative Ersatzmaterialien produzieren oder einen effizienteren Umgang mit bestehenden Rohstoffquellen ermöglichen. Beides ist erforderlich, um den Konsequenzen der wachsenden Nachfrage nach natürlichen Ressourcen zu begegnen. Langfristig orientierte Aktienanleger nutzen das nachhaltige Wachstumspotenzial der Branche und sichern sich mit dem Fonds eine attraktive Beimischung zu einem weltweit diversifizierten Portfolio.

Erläuterungen

Alpha

Ist die Kennziffer für die Renditechancen. Das Alpha beziffert jenen Teil der FondsRendite, der auf aktive Titelauswahl zurückzuführen ist. Je höher das Alpha, umso besser hat sich der Fonds im Verhältnis zum Markt entwickelt. Beispiel: Ein Alpha von 5,0 zeigt an, dass der Fonds im Vergleich zu seiner Benchmark in den gewählten Betrachtungszeiträumen einen durchschnittlichen Mehrertrag von 5,0 Prozent erzielt hat. Ein positives Alpha deutet darauf hin, dass durch aktives Portfoliomanagement eine Mehrrendite für den Investor erwirtschaftet wurde. Insofern ist die Kennziffer ein Leistungsindikator für erfolgreiches FondsManagement. Gerade im Wettbewerb mit passiven ETFs ist das Alpha das Aushängeschild für Fonds.

Beta

Gilt als Risikomaß. Das Beta ist ein Indikator dafür, wie stark die Erträge eines Fonds tendenziell auf Wertschwankungen am Markt reagieren. Die Kennzahl bemisst die relative Volatilität eines Investmentfonds in Bezug auf den Gesamtmarkt. Anders ausgedrückt: Beta ist das Resultat eines Risikovergleichs zwischen Fonds und Benchmark. Deshalb wird bei der Investmentanalyse einem Index als Repräsentant des Marktes der feste Wert Beta = 1 zugesprochen. Hat ein Fonds ein Beta von 1, ist sein Risiko identisch mit demjenigen des Index. Ein Beta > 1 bedeutet, das FondsRisiko ist überproportional, seine Wertschwankungen sind ausgeprägter. Ein unter 1 liegendes Beta lässt auf geringere Kursschwankungen eines Fonds schließen, er ist risikoärmer. Ein Beispiel: Weicht die Volatilität des Fonds um 15 Prozent nach unten ab, ist sein Beta 0,85, weicht sie 15 Prozent nach oben ab, ist es 1,15. Ein hohes Beta bedeutet potentiell höhere Erträge, aber auch ein gesteigertes Risiko. Ein niedriges Beta zeigt an, dass der Fonds potentiell geringere Erträge erzielt, dabei aber auch ein niedrigeres Risiko eingeht. Ein negatives Beta bedeutet, dass sich der Fonds gegenläufig zur Marktentwicklung verhält.

Dividendenrendite

Die Dividendenrendite ist eine klassische Kennzahl zur Bewertung einer Aktie und misst die Dividende einer Aktie im Verhältnis zum Aktienkurs zum Zeitpunkt der Ausschüttung. Sie wird in Prozent angegeben. Je höher der Wert, desto mehr Anteil an der Unternehmensleistung erhalten Aktionäre in Form der Dividende. Diese Erträge sind unabhängig von der Kursentwicklung an der Börse. Im Gegensatz zum Kurs-Gewinn-Verhältnis KGV werden hier die Erträge als Maßstab für die Rendite genommen, die tatsächlich den Anteilseignern zugute kommen. Hohe Dividendenrenditen können die starke Ertragskraft eines Unternehmens anzeigen, umgekehrt aber auch problematisch sein, da die ausgeschütteten Beträge nicht für Investitionen zur Verfügung stehen.

Information Ratio

Die Information Ratio ist eine Kennziffer zur Beurteilung der Managementqualität eines Fonds. Sie wird errechnet, indem man die Überrendite (aktive Rendite) durch das aktive Risiko teilt. Insofern ist sie das Barometer für den risikobereinigten Ertrag. Die aktive Rendite wird hierbei mit Alpha gemessen, das aktive Risiko anhand des Tracking Errors. Die Kennzahl liefert eine Aussage, ob das eingegangene Risiko durch die erzielte Mehrrendite gerechtfertigt ist. Ist die Information Ratio positiv, ist dies der Fall. Je höher der Wert, desto besser ist das Management von Rendite und Risiko des untersuchten Fonds.

Korrelation

Die Korrelation ist die Kennziffer für die wechselseitige Abhängigkeit zweier Investments. Die Korrelationskennziffer gibt Richtung und Stärke des Zusammenhangs an und liegt dabei in einer Bandbreite zwischen 1,0 für Investitionen, deren Wertentwicklung absolut gleich verläuft, und -1,0 für Investments, deren Wertentwicklung sich genau entgegengesetzt darstellt. Bei einer Korrelation von 0,0 besteht keinerlei Übereinstimmung. Die Kennzahl macht eine Aussage zur strukturellen Abhängigkeit der Wertentwicklung eines Fonds von seinem Vergleichsindex. Weisen Fonds und Index eine hohe Korrelation auf, werden sie auf dieselben Marktrisiken und -entwicklungen ähnlich reagieren. Die Korrelation sollte im Zusammenhang mit dem Beta-Faktor betrachtet werden und gibt dessen Güte an. Je höher die Korrelationskennziffer an 1 oder -1 heranreicht, desto größer ist die Aussagekraft des Beta-Faktors.

Kurs-Buch-Verhältnis (KBV)

Das KBV ist eine Kennzahl für den Substanzwert eines Unternehmens. Es wird errechnet, indem man den Aktienkurs durch den Buchwert je Aktie teilt. Der Buchwert der Aktiengesellschaft ergibt sich durch den Abzug der Verbindlichkeiten von der Summe der Aktiva. Die Aussagekraft der Bücher kann je nach Branche variieren und ist bei Industriefirmen beispielsweise höher als im IT-Sektor. Der Buchwert der Aktie ist das Ergebnis der Division des Unternehmensbuchwerts durch die Anzahl der Aktien. Je niedriger der Wert ist, desto preiswerter ist die Aktie. Wenn der Aktienkurs dem Buchwert entspricht, wird die Aktie zu ihrem "fairen Wert" gehandelt.

Kurs-Cashflow-Verhältnis (KCV)

Das KCV ist eine Kennzahl der Liquidität eines Unternehmens. Man erhält es, indem man den Aktienkurs durch den Cashflow je Aktie teilt. Der Cashflow eines Unternehmens bildet die wirklichen Zahlungsflüsse in einer bestimmten Zeitperiode ab. Sein Wert gibt das Volumen der im Unternehmen für Investitionen und das Begleichen von Verbindlichkeiten vorhandenen liquiden Mittel an. Mit dem KCV kann die Entwicklung der Ertragskraft einer Aktiengesellschaft bewertet werden. Dabei gilt eine Aktie als umso preiswerter, je niedriger ihr KCV ist.

Kurs-Gewinn-Verhältnis (KGV)

Das KGV ist die Kennzahl der Ertragskraft eines Unternehmens. Es wird errechnet, indem man den Aktienkurs durch den Gewinn je Aktie teilt. Hier gilt: Je niedriger die Kennzahl, desto preiswerter ist die Aktie. Ein niedriges KGV wird an der Börse als Einstiegssignal in die Aktie interpretiert. Sie gilt als unterbewertet und hat Aufwärtspotenzial. Liegt das KGV eines Titels hingegen über dem Marktdurchschnitt, kann dies als Ausstiegssignal gewertet werden. Die Aktie gilt als überbewertet, die Wahrscheinlichkeit, dass ihr Kurs fällt, ist hoch. Im Falle korrigierter Gewinnerwartungen kann das KGV zu Fehlinterpretationen führen, da optisch niedrige Kennzahlen die Ertragssituation des Unternehmens nicht mehr richtig wiedergeben.

R²

Die Kennzahl R² baut auf der Korrelation auf. Sie drückt den Prozentsatz der Bewegungen eines Fonds aus, die durch Bewegungen in seinem Referenzindex erklärt werden können. R² ist das Quadrat der Korrelation. Ein R² von 0,7 bedeutet, dass 70,0 Prozent der Entwicklung des Fonds das Ergebnis der Entwicklung des Referenzindex ist bzw. 30,0 Prozent auf die aktive Auswahl von Aktien zurückgeführt werden können. Je deutlicher die Zahl unterhalb von 1 liegt, umso unabhängiger ist der Ertrag des Fonds vom Referenzindex. R² wird genutzt, um die Aussagekraft von Beta zu bestimmen. Je höher das R², desto signifikanter das Beta, weil klar wird, wie sehr dieses auf aktivem FondsManagement basiert. R² hilft also, den Grad sowie die Qualität der FondsManageraktivität einzuordnen.

Sharpe Ratio

Die Sharpe Ratio ist ein Maß für das Gesamtrisiko eines Fonds, da sie die Rendite ins Verhältnis zum absoluten Risiko des Fonds setzt. Die nach dem Nobelpreisträger William Sharpe benannte Kennziffer misst die Überschussrendite eines Fonds pro Risikoeinheit. Dabei wird der Fonds mit dem risikolosen Geldmarkt konfrontiert. Liegt die Sharpe Ratio eines Fonds bei 0,40 und damit im positiven Bereich, ist dies ein Indiz dafür, dass die FondsInvestition rentabler ist als die Platzierung des Kapitals am Geldmarkt. Ein negativer Wert bedeutet: Der Fonds ist schlechter als der Geldmarkt. Zu beachten bei der Interpretation dieser Kennzahl ist, dass sich die Definition eines "risikolosen" Zinses im Zuge der Finanzkrise massiv gewandelt hat. Streng genommen sind risikolose Investments gar nicht mehr existent.

Tracking Error

Der Tracking Error ist die Kennziffer für die Spurabweichung des Fonds vom Index. Sie misst, wie stark die Positionen und ihre Gewichtung im Portfolio des Fonds prozentual von denen des Index abweichen. Zur Berechnung wird die Standardabweichung der Differenzrendite zwischen dem Fonds und seiner Benchmark ermittelt. Insofern wird der Tracking Error auch als Indikator für aktives Risiko verstanden und dient neben Alpha als Grundlage für die Berechnung der Information Ratio. Je niedriger der Tracking Error, desto stärker orientiert sich der FondsManager am Vergleichsindex. Je höher der Wert ist, desto unabhängiger bewegt sich der FondsManager in seinem Markt.

Value-at-risk (VAR)

Der Begriff bezeichnet ein Risikomaß für die Wahrscheinlichkeit und den Umfang von Verlusten einer bestimmten Risikoposition (z. B. eines Portfolios von Wertpapieren) in einem gegebenen Zeithorizont. Ein VAR von 10 Mio. Euro bei einer Haltedauer von 1 Tag und einer als Konfidenzniveau bezeichneten Eintrittssicherheit von 97,5 Prozent bedeutet, dass der potenzielle Verlust der betrachteten Risikoposition von einem Tag auf den nächsten mit einer Wahrscheinlichkeit von 97,5 Prozent den Betrag von 10 Mio. Euro nicht überschreiten wird. VAR wurde von J.P. Morgan entwickelt und ist heute ein Standardrisikomaß im Finanzsektor.

Autor:

Gerd Bennewirtz ist als geschäftsführender Gründungsgesellschafter der SJB FondsSkyline OHG 1989 Herausgeber speziell auf Privatinvestoren zugeschnittener Newsletter. Die wöchentlich erscheinenden Publikationen können gratis angefordert werden unter FondsEcho@sjb.de oder www.sjb.de.

Hinweis zu möglichen Interessenkonflikten nach § 34 b Wertpapierhandelsgesetz:

Der Autor erklärt, dass er nicht in dem besprochenen Wertpapier investiert ist, auf das sich die vorliegende Finanzanalyse bezieht. Jedoch ist der Fonds in der von der SJB FondsSkyline OHG 1989 verwalteten Fondsstrategie "Liquidität Z 3+ INT" enthalten.

Der obige Text spiegelt die Meinung des jeweiligen Kolumnisten wider. Die finanzen.net GmbH übernimmt für dessen Richtigkeit keine Verantwortung und schließt jegliche Regressansprüche aus.

Gerd Bennewirtz ist als geschäftsführender Gründungsgesellschafter der SJB FondsSkyline OHG 1989 Herausgeber speziell auf Privatinvestoren zugeschnittener Newsletter. Die täglich, wöchentlich und monatlich erscheinenden Publikationen können gratis angefordert werden unter FondsEcho@sjb.de oder www.sjb.de.

Der obige Text spiegelt die Meinung des jeweiligen Kolumnisten wider. Die finanzen.net GmbH übernimmt für dessen Richtigkeit keine Verantwortung und schließt jegliche Regressansprüche aus.

Bildquellen: SJB Deutsches FondsResearch