SJB FondsEcho. Henderson Horizon Euroland Fund.

Wirtschaftslage. Verbessert.

Werte in diesem Artikel

Seit der Finanzkrise 2008 haben politische und wirtschaftliche Unsicherheiten dafür gesorgt, dass europäische Aktien bei vielen internationalen Investoren wenig beliebt sind. Doch gerade in den letzten Jahren haben Unternehmen aus der Eurozone ihre Betriebsabläufe optimiert, die Kosten gesenkt und ihre Bilanzen gestärkt. Gemeinsam mit den jüngsten Wirtschaftsdaten, die ein wieder robusteres Wirtschaftswachstum in der Eurozone bestätigen, ergibt sich somit ein positives Marktumfeld für Stockpicking-Strategien mit einem Value-Ansatz.

Nick Sheridan, FondsManager des Henderson Horizon Euroland Fund, zeigt sich überzeugt, dass viele florierende und gut gemanagte Firmen in der Euro-Region immer noch auf Niveaus gehandelt werden, die ihrem künftigen Potenzial nicht gerecht werden. Dies ist die Chance für seinen in mehr als 25 Jahren entwickelten Anlageprozess, der sich ganz auf unterbewertete Qualitätsunternehmen fokussiert und dabei Modetrends radikal ausblendet. Sheridan betont, dass angesichts einer zurückgehenden politischen Unsicherheit, der allmählich anziehenden Inflation sowie des sich verbessernden BIP-Anstiegs die Eurozone für Anleger zusehends interessanter wird: Der Euroraum beheimate eine Vielzahl von Unternehmen aus den unterschiedlichsten Branchen, von denen viele missverstanden oder unteranalysiert werden, so der Marktstratege. Dies bietet beste Möglichkeiten für seinen disziplinierten, wertorientierten Investmentansatz, der Emotionen und Marktstimmungen vollkommen ausblendet und allein das langfristige Wachstumspotenzial der Unternehmen in den Fokus stellt.

Der Henderson Horizon Euroland Fund A2 EUR (WKN 989226, ISIN LU0011889846) wurde am 02. Juli 1984 aufgelegt und wird seit November 2011 von Nick Sheridan verwaltet, der seinen Anlegern eine starke risikobereinigte Wertentwicklung beschert hat. Der Marktexperte filtert aus dem Anlageuniversum der EU-Aktien genau jene Titel heraus, die seiner Meinung nach aufgrund falsch interpretierter Unternehmens- oder Marktnachrichten fehlbewertet sind. Der Erfolg gibt seiner Strategie recht: Über die letzten fünf Jahre erzielte der Fonds eine Wertentwicklung von +100,3 Prozent in Euro und ließ damit seine Benchmark, den MSCI EMU NR Index weit hinter sich, der es lediglich auf eine Performance von +73,0 Prozent brachte. Wie Bloomberg-Daten zeigen, war ein Großteil dieser Mehrrendite das Ergebnis der erfolgreichen Titelauswahl des FondsManagers mit seinem Value-Ansatz. Der Fonds verfügt aktuell über ein Volumen von 1,99 Milliarden Euro und ist mit einem Plus von +9,28 Prozent im bisherigen Jahresverlauf auch kurzfristig im Aufwind. Wie stellt sich die wertorientierte Anlagestrategie von FondsManager Sheridan im Detail dar?

FondsStrategie. Value-Aktien. Aufgespürt.

Der Henderson Horizon Euroland Fund strebt einen langfristigen Kapitalzuwachs an, indem er mindestens 75 Prozent seines FondsVermögens in Aktien oder aktienähnliche Wertpapiere von Unternehmen investiert, die ihren Geschäftssitz in den Ländern der Eurozone haben oder dort ihre Hauptgeschäftstätigkeit ausüben. Bei der Branchenallokation ist FondsManager Sheridan vollkommen frei, er stellt auf der Basis eigener Markt- und Wirtschaftsrecherchen ein Portfolio aus Euroland-Aktien zusammen, die gemessen an ihrer Fähigkeit, Einnahmen über die nächsten zwei bis drei Jahre zu generieren, die attraktivste Bewertung aufweisen. Bei seiner Titelselektion verfolgt Sheridan einen Bottom-up-Ansatz und strebt danach, strukturelle Ineffizienzen des Marktes auszunutzen: Fehlbewertungen bei Aktien sind seiner Überzeugung nach oft auf die falsche Einschätzung von Risiken oder auf Unsicherheiten am breiten Markt zurückzuführen. Mit seinem seit 1988 entwickelten, strengen Screening-Prozess wählt er die Titel für sein FondsPortfolio unter Eliminierung dieser Marktstimmungen aus und investiert in besonders werthaltige Einzelaktien. Mit seiner antizyklischen Investmentstrategie stellt sich Sheridan oft gegen die herrschende Marktmeinung und erwirbt gerade solche Aktien, die bei anderen Anlegern unbeliebt sind: "Bei einer Party würde ich vorwiegend in der Ecke stehen", bemerkt der Aktienstratege scherzhaft, "da ich die Begeisterung der Investoren für bestimmte Werte eben nicht teilen kann." In seinem Bestreben, Value-Titel mit einer hohen Qualität aufzuspüren, sucht der FondsManager vielmehr nach "ungeliebten" Qualitätsaktien mit einer hohen Eigenkapitalrendite und attraktiven Dividendenausschüttungen. Das Kurs-Gewinn-Verhältnis (KGV) sollte niedriger als beim Gesamtmarkt sein, da sich das Portfolio aus Titeln mit unterschätztem Potenzial zusammensetzt. "Unter Berücksichtigung langfristiger Bewertungsfaktoren bleibt die Eurozone einer der attraktivsten entwickelten Märkte weltweit", ist Sheridan überzeugt. Wie ist sein Euroland-Fonds aktuell zusammengesetzt?

FondsPortfolio. Frankreich. Favorisiert.

In der Länderallokation des Henderson Horizon Euroland Fund liegt Frankreich mit 39,6 Prozent Anteil am FondsVermögen auf Platz eins. Deutlich dahinter ist Deutschland platziert, wo 20,1 Prozent der FondsBestände investiert sind. Auf dem dritten Platz der Länderaufteilung befinden sich die Niederlande mit 16,4 Prozent des FondsVolumens. Aktien aus Spanien besitzen einen Portfolioanteil von 8,2 Prozent, Unternehmen aus Italien sind mit 4,3 Prozent gewichtet. FondsBestände in Belgien (2,8 Prozent) und Finnland (2,7 Prozent) ergänzen das Länderportfolio des Henderson-Produktes. Als weitere Beimischung sind Unternehmen aus Österreich (2,0 Prozent) sowie Irland (0,7 Prozent) vertreten. Per 31. August 2017 liegt die Liquiditätsquote des Fonds bei 3,2 Prozent.

In der Branchenallokation des Europafonds liegen Industrietitel mit einem Anteil von 22,4 Prozent am FondsVermögen auf dem ersten Platz. Unter den zehn größten Einzelpositionen ist der Bereich durch den französischen Autoteile-Produzenten Faurecia vertreten, der zuletzt kräftig zulegen konnte. Platz zwei in der Sektorenstruktur nehmen Finanztitel mit 21,6 Prozent ein, die sich sehr erfreulich entwickelt haben. FondsManager Sheridan berichtet von positiven Performancebeiträgen der Aktien von BNP Paribas und der ING Groep, die beide unter den Top-10-Positionen des Fonds zu finden sind. Platz drei in der Branchengewichtung belegen Nicht-Basiskonsumgüter mit 14,8 Prozent Anteil am FondsVolumen. Etwas geringer vertreten im Portfolio des Value-Fonds sind Rohstofftitel mit einer Gewichtung von 14,3 Prozent. Aktien aus dem Gesundheitswesen (6,8 Prozent) sowie der Bereich der Basiskonsumgüter (4,4 Prozent) liegen im Mittelfeld der Sektorenallokation. Bestände bei Energietiteln (4,4 Prozent), IT-Werte (4,3 Prozent) sowie Versorger (3,9 Prozent) komplettieren die Portfoliostruktur des Fonds.

FondsVergleichsindex. Korrelation. Ausgeprägt.

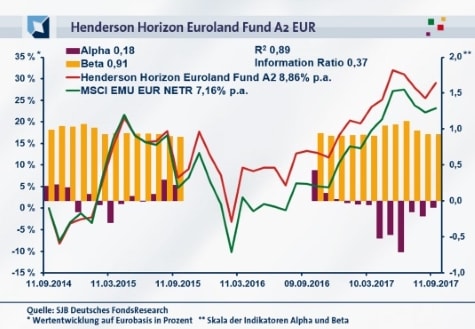

In unserer unabhängigen SJB FondsAnalyse haben wir den Henderson Horizon Euroland Fund dem MSCI EMU EUR NETR als Benchmark gegenübergestellt. Die Korrelation fällt deutlich aus: Mit 0,95 befindet sie sich über drei Jahre auf einem hohen Niveau, für zwölf Monate ist sie mit 0,87 etwas geringer ausgeprägt. Die weitgehende Parallelität der Kursverläufe von Fonds und Vergleichsindex wird auch durch die Kennzahl R² bestätigt. Diese liegt für drei Jahre bei 0,89, über ein Jahr nimmt sie einen Wert von 0,76 an. Damit haben sich mittelfristig 11 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 24 Prozent. Hier zeigt sich, dass FondsManager Sheridan zuletzt stärker vom Vergleichsindex abgewichen ist und seinen Spielraum für die branchenunabhängige Auswahl werthaltiger Einzeltitel nutzte. Der Tracking Error liegt über drei Jahre bei moderaten 4,28 Prozent, womit der Henderson-Fonds ein nur geringes aktives Risiko eingeht. Welche Volatilitätswerte hat das FondsProdukt für ausgewählte EU-Aktien zu verzeichnen?

FondsRisiko. Schwankungen. Geringer.

Der Henderson Horizon Euroland Fund hat über drei Jahre eine Volatilität von 17,20 Prozent zu verzeichnen, die noch unterhalb der 18,37 Prozent liegt, die der MSCI EMU EUR NETR als Vergleichsindex an den Tag legt. Auch über ein Jahr ist die Schwankungsneigung des aktiv gemanagten Aktienfonds im Vergleich zum passiven Referenzindex geringer ausgeprägt: Hier beträgt die "Vola" des Henderson-Fonds 9,07 Prozent, während die Benchmark eine mittlere Schwankungsbreite von 9,31 Prozent aufweist. Die in beiden Zeithorizonten niedrigere Volatilität des europäischen Aktienfonds gegenüber dem MSCI-Referenzindex ist ein klarer Vorteil mit Blick auf das Risikoprofil - fallen die Beta-Werte entsprechend attraktiv aus?

Im letzten Dreijahreszeitraum hat der Henderson-Fonds ein Beta von 0,91 aufzuweisen, womit die durchschnittlichen Wertschwankungen noch unterhalb des Marktniveaus von 1,00 liegen. Für ein Jahr bleibt das Beta nahezu unverändert und nimmt einen Wert von 0,92 an - erneut kann FondsManager Sheridan mit seinen ausgewählten Value-Aktien eine niedrigere Schwankungsanfälligkeit verzeichnen. Wie positiv die Risikostruktur des Eurozone-Aktienfonds zu bewerten ist, verdeutlicht der rollierende Zwölfmonatsvergleich der Beta-Werte über drei Jahre: Die Risikokennziffer befindet sich in 29 der letzten 36 betrachteten Einzelzeiträume unter Marktniveau und erreicht dabei einen Wert von zutiefst 0,85. Lediglich in sieben Einjahresperioden liegt das Beta mit maximal 1,11 oberhalb des marktneutralen Wertes von 1,00. Die hohe Regelmäßigkeit, mit der die Kursschwankungen des Portfolios geringer als diejenigen der Benchmark ausfallen, dient als Qualitätsbeweis für die Arbeit von FondsManager Sheridan und seinem Investmentteam. Welche Renditeergebnisse kann der vergleichsweise schwankungsarme Fonds abliefern?

FondsRendite. Alpha. Positiv.

Per 11. September 2017 hat der Henderson Horizon Euroland Fund über drei Jahre eine kumulierte Wertentwicklung von +29,04 Prozent in Euro zu verzeichnen. Eine attraktive Performance für den europäischen Aktienfonds, die einer Rendite von +8,86 Prozent p.a. entspricht. Der MSCI EMU EUR NETR als die vom Fonds genutzte Benchmark kann hier nicht mithalten: Der Index legte im selben Zeitraum um +23,09 Prozentpunkte auf Eurobasis zu, was einem Ergebnis von +7,16 Prozent p.a. gleichkommt. Beim Wechsel auf die Jahresbetrachtung büßt der Henderson-Investmentfonds seinen Performancevorsprung ein: Während das aktiv gemanagte Produkt ein Ergebnis von +13,96 Prozent in Euro verzeichnet, kann sich die passive Benchmark mit einer Wertentwicklung von +16,53 Prozent auf den ersten Platz schieben. Da die längerfristige Mehrrendite stärker zu gewichten ist und mit sechs Prozentpunkten auch deutlicher ausfällt, ist der Euroland-Fonds der Gesamtsieger im Performancevergleich. Was trägt die Alpha-Analyse zur FondsBewertung bei?

Das Alpha des Henderson Horizon Euroland Fund liegt über drei Jahre mit 0,18 klar im grünen Bereich und bestätigt damit das positive Szenario. Für den an langfristigen Wertzuwächsen interessierten Fonds ist es auch nicht tragisch, dass das Alpha auf Jahressicht mit -0,09 leicht negativ ausfällt. Der rollierende Zwölfmonatsvergleich der Alpha-Werte über die letzten drei Jahre zeigt, dass FondsManager Sheridan mehrheitlich ein attraktives Renditeplus gegenüber der Benchmark erwirtschaften konnte. In 24 der letzten 36 Einzelperioden wurde ein positives Alpha bis 0,66 in der Spitze generiert; dem stehen zwölf Einzelperioden mit einem Alpha-Wert im roten Bereich von zutiefst -0,71 gegenüber. Insgesamt kann der Henderson-Fonds eine regelmäßige Outperformance zum EU-Aktienmarkt erwirtschaften, die mit einer unterdurchschnittlichen Schwankungsintensität kombiniert ist. In der Konsequenz ergibt sich ein überzeugendes Rendite-Risiko-Verhältnis bei dem Value-Produkt, wie es die über drei Jahre verzeichnete positive Information Ration von 0,37 bestätigt.

SJB Fazit. Henderson Horizon Euroland Fund.

Vor dem Hintergrund einer Belebung des Wirtschaftswachstums in der Eurozone und angesichts steigender Gewinne europäischer Unternehmen bietet der EU-Aktienmarkt derzeit für Stockpicking-Experten ein attraktives Betätigungsfeld. FondsManager Nick Sheridan setzt im Henderson Horizon Euroland Fund konsequent und emotionslos seine Value-Strategie um, mit der er vom Markt fehlbewertete und unbeliebte Wachstumstitel aufspürt. Der hohe langfristige Performancevorsprung zur Benchmark beweist, wie gut seine Selektion unterbewerteter Qualitätsunternehmen funktioniert!

Erläuterungen

Alpha

Ist die Kennziffer für die Renditechancen. Das Alpha beziffert jenen Teil der FondsRendite, der auf aktive Titelauswahl zurückzuführen ist. Je höher das Alpha, umso besser hat sich der Fonds im Verhältnis zum Markt entwickelt. Beispiel: Ein Alpha von 5,0 zeigt an, dass der Fonds im Vergleich zu seiner Benchmark in den gewählten Betrachtungszeiträumen einen durchschnittlichen Mehrertrag von 5,0 Prozent erzielt hat. Ein positives Alpha deutet darauf hin, dass durch aktives Portfoliomanagement eine Mehrrendite für den Investor erwirtschaftet wurde. Insofern ist die Kennziffer ein Leistungsindikator für erfolgreiches FondsManagement. Gerade im Wettbewerb mit passiven ETFs ist das Alpha das Aushängeschild für Fonds.

Beta

Gilt als Risikomaß. Das Beta ist ein Indikator dafür, wie stark die Erträge eines Fonds tendenziell auf Wertschwankungen am Markt reagieren. Die Kennzahl bemisst die relative Volatilität eines Investmentfonds in Bezug auf den Gesamtmarkt. Anders ausgedrückt: Beta ist das Resultat eines Risikovergleichs zwischen Fonds und Benchmark. Deshalb wird bei der Investmentanalyse einem Index als Repräsentant des Marktes der feste Wert Beta = 1 zugesprochen. Hat ein Fonds ein Beta von 1, ist sein Risiko identisch mit demjenigen des Index. Ein Beta > 1 bedeutet, das FondsRisiko ist überproportional, seine Wertschwankungen sind ausgeprägter. Ein unter 1 liegendes Beta lässt auf geringere Kursschwankungen eines Fonds schließen, er ist risikoärmer. Ein Beispiel: Weicht die Volatilität des Fonds um 15 Prozent nach unten ab, ist sein Beta 0,85, weicht sie 15 Prozent nach oben ab, ist es 1,15. Ein hohes Beta bedeutet potentiell höhere Erträge, aber auch ein gesteigertes Risiko. Ein niedriges Beta zeigt an, dass der Fonds potentiell geringere Erträge erzielt, dabei aber auch ein niedrigeres Risiko eingeht. Ein negatives Beta bedeutet, dass sich der Fonds gegenläufig zur Marktentwicklung verhält.

Dividendenrendite

Die Dividendenrendite ist eine klassische Kennzahl zur Bewertung einer Aktie und misst die Dividende einer Aktie im Verhältnis zum Aktienkurs zum Zeitpunkt der Ausschüttung. Sie wird in Prozent angegeben. Je höher der Wert, desto mehr Anteil an der Unternehmensleistung erhalten Aktionäre in Form der Dividende. Diese Erträge sind unabhängig von der Kursentwicklung an der Börse. Im Gegensatz zum Kurs-Gewinn-Verhältnis KGV werden hier die Erträge als Maßstab für die Rendite genommen, die tatsächlich den Anteilseignern zugute kommen. Hohe Dividendenrenditen können die starke Ertragskraft eines Unternehmens anzeigen, umgekehrt aber auch problematisch sein, da die ausgeschütteten Beträge nicht für Investitionen zur Verfügung stehen.

Information Ratio

Die Information Ratio ist eine Kennziffer zur Beurteilung der Managementqualität eines Fonds. Sie wird errechnet, indem man die Überrendite (aktive Rendite) durch das aktive Risiko teilt. Insofern ist sie das Barometer für den risikobereinigten Ertrag. Die aktive Rendite wird hierbei mit Alpha gemessen, das aktive Risiko anhand des Tracking Errors. Die Kennzahl liefert eine Aussage, ob das eingegangene Risiko durch die erzielte Mehrrendite gerechtfertigt ist. Ist die Information Ratio positiv, ist dies der Fall. Je höher der Wert, desto besser ist das Management von Rendite und Risiko des untersuchten Fonds.

Korrelation

Die Korrelation ist die Kennziffer für die wechselseitige Abhängigkeit zweier Investments. Die Korrelationskennziffer gibt Richtung und Stärke des Zusammenhangs an und liegt dabei in einer Bandbreite zwischen 1,0 für Investitionen, deren Wertentwicklung absolut gleich verläuft, und -1,0 für Investments, deren Wertentwicklung sich genau entgegengesetzt darstellt. Bei einer Korrelation von 0,0 besteht keinerlei Übereinstimmung. Die Kennzahl macht eine Aussage zur strukturellen Abhängigkeit der Wertentwicklung eines Fonds von seinem Vergleichsindex. Weisen Fonds und Index eine hohe Korrelation auf, werden sie auf dieselben Marktrisiken und -entwicklungen ähnlich reagieren. Die Korrelation sollte im Zusammenhang mit dem Beta-Faktor betrachtet werden und gibt dessen Güte an. Je höher die Korrelationskennziffer an 1 oder -1 heranreicht, desto größer ist die Aussagekraft des Beta-Faktors.

Kurs-Buch-Verhältnis (KBV)

Das KBV ist eine Kennzahl für den Substanzwert eines Unternehmens. Es wird errechnet, indem man den Aktienkurs durch den Buchwert je Aktie teilt. Der Buchwert der Aktiengesellschaft ergibt sich durch den Abzug der Verbindlichkeiten von der Summe der Aktiva. Die Aussagekraft der Bücher kann je nach Branche variieren und ist bei Industriefirmen beispielsweise höher als im IT-Sektor. Der Buchwert der Aktie ist das Ergebnis der Division des Unternehmensbuchwerts durch die Anzahl der Aktien. Je niedriger der Wert ist, desto preiswerter ist die Aktie. Wenn der Aktienkurs dem Buchwert entspricht, wird die Aktie zu ihrem "fairen Wert" gehandelt.

Kurs-Cashflow-Verhältnis (KCV)

Das KCV ist eine Kennzahl der Liquidität eines Unternehmens. Man erhält es, indem man den Aktienkurs durch den Cashflow je Aktie teilt. Der Cashflow eines Unternehmens bildet die wirklichen Zahlungsflüsse in einer bestimmten Zeitperiode ab. Sein Wert gibt das Volumen der im Unternehmen für Investitionen und das Begleichen von Verbindlichkeiten vorhandenen liquiden Mittel an. Mit dem KCV kann die Entwicklung der Ertragskraft einer Aktiengesellschaft bewertet werden. Dabei gilt eine Aktie als umso preiswerter, je niedriger ihr KCV ist.

Kurs-Gewinn-Verhältnis (KGV)

Das KGV ist die Kennzahl der Ertragskraft eines Unternehmens. Es wird errechnet, indem man den Aktienkurs durch den Gewinn je Aktie teilt. Hier gilt: Je niedriger die Kennzahl, desto preiswerter ist die Aktie. Ein niedriges KGV wird an der Börse als Einstiegssignal in die Aktie interpretiert. Sie gilt als unterbewertet und hat Aufwärtspotenzial. Liegt das KGV eines Titels hingegen über dem Marktdurchschnitt, kann dies als Ausstiegssignal gewertet werden. Die Aktie gilt als überbewertet, die Wahrscheinlichkeit, dass ihr Kurs fällt, ist hoch. Im Falle korrigierter Gewinnerwartungen kann das KGV zu Fehlinterpretationen führen, da optisch niedrige Kennzahlen die Ertragssituation des Unternehmens nicht mehr richtig wiedergeben.

R²

Die Kennzahl R² baut auf der Korrelation auf. Sie drückt den Prozentsatz der Bewegungen eines Fonds aus, die durch Bewegungen in seinem Referenzindex erklärt werden können. R² ist das Quadrat der Korrelation. Ein R² von 0,7 bedeutet, dass 70,0 Prozent der Entwicklung des Fonds das Ergebnis der Entwicklung des Referenzindex ist bzw. 30,0 Prozent auf die aktive Auswahl von Aktien zurückgeführt werden können. Je deutlicher die Zahl unterhalb von 1 liegt, umso unabhängiger ist der Ertrag des Fonds vom Referenzindex. R² wird genutzt, um die Aussagekraft von Beta zu bestimmen. Je höher das R², desto signifikanter das Beta, weil klar wird, wie sehr dieses auf aktivem FondsManagement basiert. R² hilft also, den Grad sowie die Qualität der FondsManageraktivität einzuordnen.

Sharpe Ratio

Die Sharpe Ratio ist ein Maß für das Gesamtrisiko eines Fonds, da sie die Rendite ins Verhältnis zum absoluten Risiko des Fonds setzt. Die nach dem Nobelpreisträger William Sharpe benannte Kennziffer misst die Überschussrendite eines Fonds pro Risikoeinheit. Dabei wird der Fonds mit dem risikolosen Geldmarkt konfrontiert. Liegt die Sharpe Ratio eines Fonds bei 0,40 und damit im positiven Bereich, ist dies ein Indiz dafür, dass die FondsInvestition rentabler ist als die Platzierung des Kapitals am Geldmarkt. Ein negativer Wert bedeutet: Der Fonds ist schlechter als der Geldmarkt. Zu beachten bei der Interpretation dieser Kennzahl ist, dass sich die Definition eines "risikolosen" Zinses im Zuge der Finanzkrise massiv gewandelt hat. Streng genommen sind risikolose Investments gar nicht mehr existent.

Tracking Error

Der Tracking Error ist die Kennziffer für die Spurabweichung des Fonds vom Index. Sie misst, wie stark die Positionen und ihre Gewichtung im Portfolio des Fonds prozentual von denen des Index abweichen. Zur Berechnung wird die Standardabweichung der Differenzrendite zwischen dem Fonds und seiner Benchmark ermittelt. Insofern wird der Tracking Error auch als Indikator für aktives Risiko verstanden und dient neben Alpha als Grundlage für die Berechnung der Information Ratio. Je niedriger der Tracking Error, desto stärker orientiert sich der FondsManager am Vergleichsindex. Je höher der Wert ist, desto unabhängiger bewegt sich der FondsManager in seinem Markt.

Value-at-risk (VAR)

Der Begriff bezeichnet ein Risikomaß für die Wahrscheinlichkeit und den Umfang von Verlusten einer bestimmten Risikoposition (z. B. eines Portfolios von Wertpapieren) in einem gegebenen Zeithorizont. Ein VAR von 10 Mio. Euro bei einer Haltedauer von 1 Tag und einer als Konfidenzniveau bezeichneten Eintrittssicherheit von 97,5 Prozent bedeutet, dass der potenzielle Verlust der betrachteten Risikoposition von einem Tag auf den nächsten mit einer Wahrscheinlichkeit von 97,5 Prozent den Betrag von 10 Mio. Euro nicht überschreiten wird. VAR wurde von J.P. Morgan entwickelt und ist heute ein Standardrisikomaß im Finanzsektor.

Autor:

Gerd Bennewirtz ist als geschäftsführender Gründungsgesellschafter der SJB FondsSkyline OHG 1989 Herausgeber speziell auf Privatinvestoren zugeschnittener Newsletter. Die wöchentlich erscheinenden Publikationen können gratis angefordert werden unter FondsEcho@sjb.de oder www.sjb.de.

Hinweis zu möglichen Interessenkonflikten nach § 34 b Wertpapierhandelsgesetz:

Der Autor erklärt, dass er nicht in dem besprochenen Wertpapier investiert ist, auf das sich die vorliegende Finanzanalyse bezieht. Auch ist der Fonds in keiner der von der SJB FondsSkyline OHG 1989 verwalteten Fondsstrategien enthalten.

Gerd Bennewirtz ist als geschäftsführender Gründungsgesellschafter der SJB FondsSkyline OHG 1989 Herausgeber speziell auf Privatinvestoren zugeschnittener Newsletter. Die täglich, wöchentlich und monatlich erscheinenden Publikationen können gratis angefordert werden unter FondsEcho@sjb.de oder www.sjb.de.

Der obige Text spiegelt die Meinung des jeweiligen Kolumnisten wider. Die finanzen.net GmbH übernimmt für dessen Richtigkeit keine Verantwortung und schließt jegliche Regressansprüche aus.

Bildquellen: SJB Deutsches FondsResearch