McEwen Mining - Die Vorbild-Goldmine?

Auch bei Goldminen gilt die, ähm, "Goldene Regel": Die besten und stärksten Werte sind meist die, die als erste ausbrechen, mithin also die größte relative Stärke unter allen Aktien zeigen.

Das ist aktuell eindeutig McEwen Mining (US-Kürzel: MUX). Der Aufstieg ist dabei untrennbar mit dem Gründer und unumstrittenen Steuermann verbunden: Mir gefällt die Einstellung von CEO Rob McEwen, der selbst 25 Prozent aller Aktien an MUX hält und der auf Gehalt und Aktienoptionen verzichtet, also nur dann profitiert, wenn der Aktienkurs steigt. Eben genau auf die Art und Weise wie wir als freie Aktionäre auch profitieren.

Natürlich kann man argumentieren, McEwen habe es auch nicht mehr nötig, sich selbst ein Gehalt auszuzahlen, nachdem er Goldcorp (GG) zum nach Marktkapitalisierung größten Goldkonzern der Welt gemacht hat. Aber das spricht ja am Ende für und nicht gegen ihn.

Dieses "in einem Boot mit den Aktionären sitzen" kann speziell im Rohstoff-/Edelmetall-Segment von uns als (potenziellen) freien Aktionären gar nicht hoch genug geschätzt werden. Denn gerade bei Rohstoffen steht der Übervorteilung von Kleinaktionären durch Finanzierungsdeals, die stark verwässernd auf die Altaktionäre wirken, Tür und Tor offen.

Keine Royalty-Deals

Rob McEwen steuert hier konsequent dagegen. Er versucht, so wenig wie möglich neue Aktien zu emittieren und alle möglichen voraussichtlichen künftigen Cashflow-Ströme (die durch die Goldproduktion entstehen) im Unternehmen zu behalten.

Das bedeutet auch einen Verzicht auf Royalty Deals. Sie wissen wahrscheinlich: Royalty-Vereinbarungen sind moderne Finanzierungsdeals in deren Rahmen Investoren Minenfirmen Geld für Exploration und Aufbau der Produktion zur Verfügung stellen und sich dafür im Gegenzug Anteile an den zukünftigen Einnahmen sichern.

Solche Royaltyfirmen sind häufig selbst börsennotiert (z.B. Royal Gold (RGLD), Franco-Nevada (FNV) oder Osisko Gold Royalties (OKSKF)) und wurden in den letzten Jahren immer beliebter, weil Sie keinem direkten Explorationsrisiko ausgesetzt sind und Investments auf mehrere aussichtsreiche Projekte streuen können, die noch dazu von Profis ausgewählt werden. Für Explorer sind sie eine gute Möglichkeit, an unbedingt erforderliches Kapital zu kommen, das durch herkömmliche Finanzierungen angesichts des seit Jahren schwierigen Rohstoffmarktes häufig nicht eingeworben werden kann.

Letztlich beraubt man mit Royalty-Deals die eigenen Aktionäre aber auch zukünftiger Gewinne. Natürlich hängt letztlich viel von den genauen Konditionen ab. Als Faustregel gilt aber: je schwieriger der Markt für Finanzierungen ist, umso besser ist die Verhandlungsposition der "Royalties". Und zuletzt war der Markt sehr schwierig.

Konsequenterweise verzichtet Rob McEwen komplett auf solche Deals. Dass er sich diesen Luxus leisten kann, liegt daran, dass MUX durch eine erfolgreiche, produzierende Mine bereits jetzt ausreichend hohe freie Cashflows generiert, um die eigene Exploration/Expansion zu finanzieren.

Die Produktion stieg in 2015 um 22 Prozent und erreichte einen Rekordwert, gleichzeitig sanken die Kosten.

Man verfügt über 30 Millionen US-Dollar in Cash und hat keinerlei Schulden. Das ist sehr ungewöhnlich für einen Minenwert. So kann sogar einen Dividende ausgeschüttet und ein Aktienrückkaufprogramm gestartet werden. Auch das ist eine Besonderheit für eine Goldminenfirma in dieser relativ frühen Entwicklungsphase und zeigt den Fokus auf Shareholder Value. McEwen bezeichnet das als "financial discipline".

Günstiger kaufen als der Gründer

Interessant in diesem Zusammenhang: Rob McEwen hat für seinen 25 Prozent-Anteil an McEwen Mining 127 Millionen US-Dollar bezahlt. Derzeit ist das gesamte Unternehmen trotz des Anstiegs mit 406 Millionen US-Dollar bewertet.

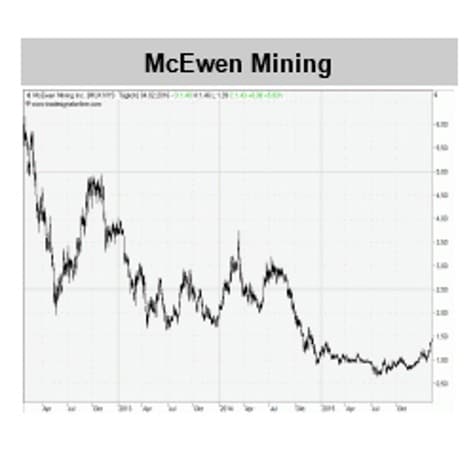

Wer jetzt investiert, kann dies also zu einem rund 20 Prozent niedrigeren Preis als McEwen selber tun. Das hängt damit zusammen, dass die Aktie in den letzten Jahren ebenfalls dem fallenden Goldpreis Tribut zahlen musste. Der Langfristchart sieht alles andere als erbaulich aus:

Letztlich befindet sich McEwen also in einer herausragenden Position, um durch die vorhandene finanzielle Flexibilität neue Projekte zu erwerben, die etablierte Goldkonzerne auf Grund ihrer hohen Verschuldung eventuell abstoßen müssen. Diese Umbruchsituation könnte dafür sorgen, dass neue führenden Goldminen entstehen - mit entsprechenden Renditechancen für die Aktionäre.

McEwen Mining könnte dazu gehören. Dass Rob McEwen der richtige Mann für eine solche Roll-up-Strategie ist hat er ja mit Goldcorp bereits unter Beweis gestellt. Sein Ziel ist ambitioniert: Er will McEwen in den S&P 500 bringen! Die jüngste politische Entwicklung kommt McEwen jetzt zusätzlich zugute.

In Argentinien hat ein Pro-Business-Regierung die Macht übernommen, bestehend durch die Bank aus ehemaligen Geschäftsleuten. Damit verbessern sich auf einen Schlag die Aussichten für die argentinische San José Mine an der McEwen 49 Prozent hält (die anderen 51 Prozent gehören der renommierten Hochschild Mining, die die Mine auch betreibt). Konkret hilft dabei, die Aufhebung der Goldexport-Steuer und die Abwertung des argentinischen Pesos.

Natürlich gibt es auch bei MUX Risiken, allen voran die Entwicklung des Goldpreises. Wenn sich der jüngste kurzfristige Aufwärtstrend nicht bestätigen sollte, sind auch die Kurschancen für die Aktie entsprechend begrenzt. Nicht wenige Anleger wetten darauf. Immerhin gut 18 Millionen Aktien (knapp sieben Prozent aller Papiere) sind derzeit leerverkauft. Ein Teil des dynamischen jüngsten Anstiegs kann also auch auf einen Short-Squeeze zurückzuführen sein.

Was die Kritiker sagen

Kritiker bemängeln, dass die Projekte, die McEwen Mining derzeit im Besitz hat, nicht gut genug sind und die hohen Goldgrade, die aktuell abgebaut werden können, nicht für die ganze Mine gelten.

Und was die Verwässerung der Aktionäre betrifft ist es keinesfalls so als ob es diese nicht gäbe: McEwen hat seit dem ersten Quartal 2006 bis Frühjahr 2015 ungefähr 300 Millionen US-Dollar via Kapitalerhöhungen eingenommen, von denen 280 Millionen US-Dollar u.a. für die Exploration von Projekten wieder ausgegeben worden sind.

Auch hier wurde Kritik laut: McEwen habe in diesem Zeitraum von 110 Millionen US-Dollar, die direkt für die Exploration zur Verfügung gestanden hätten, alleine 75 Millionen für allgemeine und Verwaltungskosten außerhalb der Exploration aufgewendet. Man verbrauche pro Quartal zehn Millionen an so genannten Overhead-Kosten hat der Analyst "Value Critic" noch im Februar 2015 auf Seeking Alpha hochgerechnet.

Das sei für ein Unternehmen dieser Größenordnung langfristig nicht zu stemmen. Zugleich sei es reichlich verrückt, wenn MUX Dividende bezahle, obwohl es gleichzeitig den Kapitalmarkt für neue Finanzierungen anzapfe.

Im Oktober musste dann aber auch "Value Critic" anerkennen, dass die operative Performance viel besser geworden sei. Die Kosten seien rückläufig gewesen, das Mehrwertsteuer-Management verbessert worden und der Goldausstoß erhöht worden.

MEIN FAZIT:

Eine Vorbildaktie ist McEwen Mining nur sehr eingeschränkt. Die Kurshistorie ist miserabel. Aber nun scheint das Unternehmen endlich in der Erfolgsspur. Vor einem Kauf sollte allerdings ein deutlicher Rücksetzer in Richtung des Ausbruchsniveaus bei 1,25/1,26 US-Dollar abgewartet werden. Vom jetzigen Kurs bei 1,43 US-Dollar aus besteht nur dann weiteres deutliches Kurspotenzial, wenn der Goldpreis weiter steigt.

Armin Brack ist Chefredakteur des Geldanlage-Reports. Gratis anmelden unter: www.geldanlage-report.de. Der obige Text spiegelt die Meinung des jeweiligen Kolumnisten wider. Die finanzen.net GmbH übernimmt für dessen Richtigkeit keine Verantwortung und schließt jegliche Regressansprüche aus.

Bildquellen: Juri / Shutterstock.com