SJB FondsEcho. Craton Capital Precious Metal Fund.

Hausse. Gestartet.

Über vier Jahre mussten die Anhänger von Gold und Goldminenaktien zusehen, wie sich die Korrektur in diesem Bereich immer weiter fortsetzte und noch an Dynamik gewann. Doch zum Jahresende 2015 wurde endlich die Basis für eine Trendwende gelegt: Der Goldpreis gab im Tief bis 1.046 US-Dollar nach, vermied aber den von vielen Marktteilnehmern erwarteten Kursrutsch unter die 1.000-USD-Marke.

Die Verteidigung dieser psychologisch so wichtigen Unterstützung bildete die Grundlage für eine nachhaltige Trendwende, die nach dem jüngsten Kursausbruch auf der Oberseite nicht mehr wegzudiskutieren ist. Mit dem Überspringen der 100- sowie 200-Tage-Linie im Januar 2016 verbesserte sich die charttechnische Situation beim Goldpreis erheblich, danach konnte im Februar der langfristige Abwärtstrend nach oben durchbrochen werden. In der Konsequenz legte das gelbe Edelmetall bis auf 1.284 US-Dollar in der Spitze zu und bewegt sich aktuell um die 1.250-USD-Marke. Auch Rohstoffexperte Markus Bachmann, FondsManager des vorwiegend in Goldminenaktien engagierten Craton Capital Precious Metal Fund A (WKN 964907, ISIN LI0016742681), sieht zum ersten Mal seit Jahren "erste und klare Anzeichen dafür, dass Gold und Goldminen ihren Boden erreicht haben". Die Marktentwicklung zeige deutliche Attribute einer Bewegung weg von mehrjährigen Tiefstständen, so Bachmann weiter, der zugleich die positiven Konsequenzen für den Sektor der Goldproduzenten betont. Hier sei in erster Linie die Tatsache wichtig, dass die Minenaktien auf etwa 20 bis 25 Prozent tieferen Niveaus handeln als zum letzten Vergleichszeitpunkt, wo Gold das letzte Mal bei 1.250 USD pro Feinunze lag. Da sich die operativen und finanziellen Aussichten der Unternehmen aber markant verbessert hätten, seien die Kursaussichten für Goldminenaktien deutlich attraktiver geworden, resümiert der Marktstratege. Auch nach dem Start der neuen Hausse liegen Gold- und Edelmetallaktien weiter auf einem historisch günstigen Bewertungsniveau und bieten Investoren, die gehebelt von einer Erholung des Goldpreises profitieren wollen, ein hohes Aufwärtspotenzial. Denn steigende Notierungen beim Goldpreis wirken sich überproportional auf die Gewinnsituation der Förderunternehmen aus, hebt Edelmetallexperte Bachmann hervor. FondsInvestoren können von dieser Situation mit dem Craton Capital Precious Metal Fund profitieren, der am 14. November 2003 aufgelegt wurde und neben Goldminenaktien auch die Produzenten weiterer Edelmetalle wie Silber und Platin berücksichtigt. Der Fonds besitzt den US-Dollar als Basiswährung und nutzt den FTSE Gold Mines Index als Benchmark. FondsManager Bachmann favorisiert für sein Portfolio Goldförderunternehmen mit vergleichsweise niedrigen Produktionskosten. Seit Auflage liegt die Performance des mit umgerechnet 35,6 Millionen Euro Volumen ausgestatteten Fonds weiterhin im roten Bereich, was das antizyklische Aufholpotenzial des Produktes verdeutlicht: Die Rendite von -22,8 Prozent in der FondsWährung US-Dollar fällt jedoch besser als diejenige der Benchmark aus, die mit -24,6 Prozent im Minus liegt. Kurzfristig ist die Wertentwicklung seit Jahresbeginn mit einem Plus von +29,5 Prozent auf USD-Basis beeindruckend. Was sind die Details der Investmentstrategie, mit denen FondsManager Bachmann die sich neu ergebenden Chancen im Bereich der Goldaktien optimal nutzen will?

FondsStrategie. Förderkosten. Analysiert.

Edelmetallexperte Markus Bachmann von Craton Capital hat sich bei der Auswahl seiner Aktien dem "Value Investing" verschrieben. Bachmann verfolgt eine Stockpicking-Strategie und bevorzugt unterbewertete Aktien. Sein besonderer Fokus liegt auf kleinen und mittleren Werten aus dem Sektor der Edelmetallproduzenten, die von anderen Marktteilnehmern oft nicht wahrgenommen werden. Neben Unternehmen, deren Geschäftsfeld die Produktion und Exploration von Gold, Silber und Platin bildet, werden auch ausgewählte Titel aus dem Diamantensektor beigemischt. Der Investmentprozess stellt für Bachmann eine Kombination von Bottom-up und Top-down-Analysen dar. Sowohl der Sektor als auch das jeweilige Unternehmen werden hierbei einer detaillierten Bewertung unterzogen. Favorisiert werden Aktien von Firmen, die einen Abschlag zu ihrem "fairen Wert" aufweisen, überdurchschnittlich hohe Erträge erwirtschaften und innerhalb ihres Sektors eine strategisch wichtige Perspektive besitzen. Weitere zentrale Kriterien sind für FondsManager Bachmann der Cash Flow und eine für Wertschöpfung sorgende Unternehmensaktivität. Grundsätzlich werden die Investments mit einem langfristigen Horizont getätigt und das Potenzial der Unternehmen daraufhin untersucht, ob es sich auch in unterschiedlichen Marktphasen entfalten kann. Aktuell liegt der Schwerpunkt darauf, Qualitätsunternehmen mit möglichst niedrigen laufenden Kosten zu identifizieren, die bei einem fortgesetzten Aufschwung des Goldpreises auf der Gewinnerseite stehen dürften. Bachmann sieht den Goldminensektor charttechnisch betrachtet als kurzfristig überkauft an, erwartet aber keine markante Korrektur. Sein Argument: Da der gesamte Sektor derzeit vom Bären- in den Bullenmarkt umschwenke, könne diese überkaufte Situation noch lange andauern. Zudem würden die Stärke der aktuellen Erholung sowie die Höhe der Mittelzuflüsse in Gold-ETFs für eine nachhaltige Kehrtwende sprechen. Wie setzt sich das Portfolio des Craton-Fonds im Einzelnen zusammen?FondsPortfolio. Nordamerika. Favorisiert.

Bei der geographischen Allokation des Craton Capital Precious Metal Fund liegt Nordamerika mit 42,86 Prozent vorn, wo in den USA oder Kanada viele der größten Gold- und Silberproduzenten ihren Sitz haben. 20,96 Prozent des FondsVolumens sind in Südamerika investiert, 15,1 Prozent des Portfolios hat FondsManager Bachmann in Asien und Ozeanien angelegt. In afrikanische Aktien (ohne Südafrika) sind 12,72 Prozent des Edelmetallaktien-Fonds investiert, ganze 0,11 Prozent des FondsVermögens werden von Unternehmen aus der Republik Südafrika abgedeckt. Bestände in anderen Ländern in Höhe von 1,07 Prozent runden das geographische Portfolio des Craton-Fonds ab. Der Cashbestand liegt per Ende Februar 2016 bei 3,97 Prozent. In der Branchengewichtung dominieren Goldminenaktien mit einem Anteil von 79,92 Prozent das FondsPortfolio. Silberproduzenten sind in dem Fonds mit 12,82 Prozent gewichtet, weitere Edelmetallaktien bringen es auf 3,18 Prozent. Unternehmen aus dem Bereich der Diamantenexploration besitzen mit 0,11 Prozent lediglich den Status einer Beimischung. Unter den Top 10 des Fonds finden sich günstig bewertete Goldförderunternehmen wie die beiden kanadischen Goldproduzenten Agnico-Eagle Mines und Argonaut Gold, die in Westafrika aktive Endeavour Mining Corp sowie das Bergbauunternehmen Guyana Goldfields, das neben Gold auch Kupfer und Nickel fördert.FondsVergleichsindex. Korrelation. Ausgeprägt.

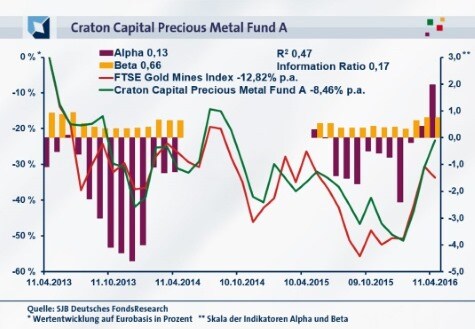

In unserer unabhängigen SJB FondsAnalyse haben wir den Craton Capital Precious Metal Fund dem weltweit diversifizierten FTSE Gold Mines Index als Benchmark gegenübergestellt. Über drei Jahre liegt die Korrelation bei 0,68, auf ein Jahr gesehen fällt sie mit 0,74 noch etwas deutlicher aus. Damit ist die Parallelität der Kursverläufe von Fonds und Index stark ausgeprägt, beide Elemente weisen im Chartbild einen hohen Gleichlauf auf. Dies bestätigt auch der Blick auf die Kennzahl R²: Für drei Jahre beträgt die Kennziffer 0,47, über ein Jahr nimmt R² einen Wert von 0,55 an. Damit haben sich mittelfristig 53 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 45 Prozent. FondsManager Bachmann ist im Rahmen seiner Suche nach unterbewerteten Minentiteln auf mittlere Sicht stärker von der Benchmark abgewichen. Die Analyse des Tracking Error weist in dieselbe Richtung. Über drei Jahre liegt die Spurabweichung des Fonds vom Referenzindex bei 30,12 Prozent, auf Jahressicht bei 25,68 Prozent. Wie fällt die Schwankungsneigung des Edelmetallaktienfonds aus?

FondsRisiko. Beta. Attraktiv.

Der Craton Capital Precious Metal Fund weist über drei Jahre eine Volatilität von 36,59 Prozent auf, die leicht unterhalb der jährlichen Schwankungsbreite von 38,98 Prozent liegt, die der FTSE Gold Mines Index im gleichen Zeitraum zu verzeichnen hat. Für ein Jahr stellt sich das Szenario ähnlich dar; auch hier überzeugt der Craton-Fonds mit einer etwas geringeren "Vola": Mit 38,07 Prozent fällt die Schwankungsneigung des Minenaktienfonds gut zwei Prozentpunkte niedriger als die des FTSE Gold Mines Index aus, der mit einer Volatilität von 40,94 Prozent aufwartet. Durch die kurz- wie mittelfristig geringere Schwankungsanfälligkeit ist der Craton Capital Precious Metal mit dem attraktiveren Risikoprofil als die gewählte Benchmark ausgestattet, was als klarer Pluspunkt für das FondsProdukt zu werten ist. Wie macht sich dieser Vorteil bei den Beta-Werten bemerkbar?Das Beta des Craton-Fonds liegt im Dreijahreszeitraum eindeutig unter Marktniveau: Für drei Jahre nimmt die Kennziffer einen Wert von 0,66 an und kündet davon, dass der Fonds nur unterdurchschnittlich an den Bewegungen des Marktes partizipiert. Über ein Jahr liegt das Beta ebenfalls unter dem Marktrisikofixwert von 1,00 und erreicht einen Wert von 0,75. Der rollierende Zwölfmonatsvergleich der Beta-Werte zeigt, dass der Fonds regelmäßig mit weniger ausgeprägten Wertschwankungen als der Vergleichsindex aufwarten kann. In 29 der letzten 36 betrachteten Einzelzeiträume wird ein Wert von unter 1,00 verzeichnet, die Schwankungsbreite der Beta-Werte liegt dabei zwischen 0,34 und 0,95. Lediglich in sieben Zeitspannen sind überdurchschnittliche Ertragsschwankungen zu beobachten, hier erreicht das Fonds-Beta einen Wert von 1,28 in der Spitze. Die in der großen Mehrheit unter Marktniveau liegenden Beta-Werte des Craton-Fonds belegen die überzeugende Risikostruktur des Investmentproduktes. Welche Renditen kann FondsManager Bachmann auf dieser Basis erzielen?

FondsRendite. Alpha. Positiv.

Per 11. April 2016 hat der Craton Capital Precious Metal Fund über drei Jahre eine kumulierte Wertentwicklung von -23,32 Prozent in Euro aufzuweisen. Dies entspricht einer Rendite von -8,46 Prozent p.a. Naturgemäß konnte sich auch FondsManager Bachmann der lang anhaltenden Baisse bei Gold- und Edelmetallaktien nicht entziehen, doch die Qualität des FondsManagements zeigt sich darin, dass die Kurseinbußen merklich geringer ausfallen als beim Vergleichsindex. Der FTSE Gold Mines Index hat im selben Zeitraum eine Gesamtperformance von -33,76 Prozent bzw. eine Jahresrendite von -12,82 Prozent auf Eurobasis zu verzeichnen. Beim Wechsel auf den kurzfristigen Betrachtungshorizont hellt sich das Szenario deutlich auf, hier schlägt bereits die positive Kursentwicklung der Goldminentitel seit Jahresbeginn 2016 zu Buche: Über ein Jahr verzeichnet das Craton-Produkt einen Zugewinn von +15,72 Prozent in Euro und liegt damit performancemäßig weit vor der Benchmark, die sich mit einem Minus von -10,41 Prozent begnügen muss. Der erhebliche Performancevorsprung in beiden analysierten Perioden macht den Fonds zum klaren Sieger im Renditevergleich - wie wirkt sich dies auf die Alpha-Werte aus?Über drei Jahre liegt das Alpha des Minenaktien-Fonds mit 0,13 im grünen Bereich, für den Einjahreszeitraum fällt die Renditekennzahl mit 1,97 nochmals deutlich attraktiver aus. FondsManager Bachmann gelingt es mit seinem aktiv gemanagten Portfolio immer wieder, eine attraktive Mehrrendite zum Referenzindex zu generieren, wie der rollierende Zwölfmonatsvergleich der Alpha-Werte über drei Jahre zeigt. Neun der untersuchten 36 Einzelzeiträume liefern ein positives Alpha von 1,97 in der Spitze. Diesen Zeiten einer teils deutlichen Outperformance stehen 27 Einzelperioden gegenüber, in denen der Craton-Fonds ein Alpha von zutiefst -4,61 generierte. Das positive Alpha im Drei- wie Einjahreszeitraum sowie der klare Renditevorsprung im mittel- wie kurzfristigen Bereich machen den Edelmetallaktienfonds zum Gesamtsieger im Performancevergleich mit dem FTSE Gold Mines Index. Die über drei Jahre erzielte positive Information Ratio des Fonds von 0,13 belegt abschließend, dass die von Marktstratege Bachmann eingegangenen Risiken und die erwirtschafteten Renditen in einem guten Verhältnis zueinander stehen.

SJB Fazit. Craton Capital Precious Metal Fund.

Die Trendwende beim Goldpreis ist da! Nach einer über vierjährigen Durststrecke haben das Edelmetall sowie Goldminenaktien einen neuen Aufwärtszyklus gestartet, dessen Kurspotenzial bei Weitem noch nicht ausgeschöpft ist. Angesichts des immensen antizyklischen Aufholpotenzials des Craton-Fonds können FondsInvestoren auf dem langfristig höchst attraktiven Bewertungsniveau weiter ausgezeichnete Ertragschancen bei Goldproduzenten erwarten. Wer sich in fallenden Märkten auf breiter Front einen der letzten Renditetreiber sichern will, kommt an dem Craton Capital Precious Metal Fund nicht vorbei!

Erläuterungen

Alpha

Ist die Kennziffer für die Renditechancen. Das Alpha beziffert jenen Teil der FondsRendite, der auf aktive Titelauswahl zurückzuführen ist. Je höher das Alpha, umso besser hat sich der Fonds im Verhältnis zum Markt entwickelt. Beispiel: Ein Alpha von 5,0 zeigt an, dass der Fonds im Vergleich zu seiner Benchmark in den gewählten Betrachtungszeiträumen einen durchschnittlichen Mehrertrag von 5,0 Prozent erzielt hat. Ein positives Alpha deutet darauf hin, dass durch aktives Portfoliomanagement eine Mehrrendite für den Investor erwirtschaftet wurde. Insofern ist die Kennziffer ein Leistungsindikator für erfolgreiches FondsManagement. Gerade im Wettbewerb mit passiven ETFs ist das Alpha das Aushängeschild für Fonds.Beta

Gilt als Risikomaß. Das Beta ist ein Indikator dafür, wie stark die Erträge eines Fonds tendenziell auf Wertschwankungen am Markt reagieren. Die Kennzahl bemisst die relative Volatilität eines Investmentfonds in Bezug auf den Gesamtmarkt. Anders ausgedrückt: Beta ist das Resultat eines Risikovergleichs zwischen Fonds und Benchmark. Deshalb wird bei der Investmentanalyse einem Index als Repräsentant des Marktes der feste Wert Beta = 1 zugesprochen. Hat ein Fonds ein Beta von 1, ist sein Risiko identisch mit demjenigen des Index. Ein Beta > 1 bedeutet, das FondsRisiko ist überproportional, seine Wertschwankungen sind ausgeprägter. Ein unter 1 liegendes Beta lässt auf geringere Kursschwankungen eines Fonds schließen, er ist risikoärmer. Ein Beispiel: Weicht die Volatilität des Fonds um 15 Prozent nach unten ab, ist sein Beta 0,85, weicht sie 15 Prozent nach oben ab, ist es 1,15. Ein hohes Beta bedeutet potentiell höhere Erträge, aber auch ein gesteigertes Risiko. Ein niedriges Beta zeigt an, dass der Fonds potentiell geringere Erträge erzielt, dabei aber auch ein niedrigeres Risiko eingeht. Ein negatives Beta bedeutet, dass sich der Fonds gegenläufig zur Marktentwicklung verhält.Dividendenrendite

Die Dividendenrendite ist eine klassische Kennzahl zur Bewertung einer Aktie und misst die Dividende einer Aktie im Verhältnis zum Aktienkurs zum Zeitpunkt der Ausschüttung. Sie wird in Prozent angegeben. Je höher der Wert, desto mehr Anteil an der Unternehmensleistung erhalten Aktionäre in Form der Dividende. Diese Erträge sind unabhängig von der Kursentwicklung an der Börse. Im Gegensatz zum Kurs-Gewinn-Verhältnis KGV werden hier die Erträge als Maßstab für die Rendite genommen, die tatsächlich den Anteilseignern zugute kommen. Hohe Dividendenrenditen können die starke Ertragskraft eines Unternehmens anzeigen, umgekehrt aber auch problematisch sein, da die ausgeschütteten Beträge nicht für Investitionen zur Verfügung stehen.Information Ratio

Die Information Ratio ist eine Kennziffer zur Beurteilung der Managementqualität eines Fonds. Sie wird errechnet, indem man die Überrendite (aktive Rendite) durch das aktive Risiko teilt. Insofern ist sie das Barometer für den risikobereinigten Ertrag. Die aktive Rendite wird hierbei mit Alpha gemessen, das aktive Risiko anhand des Tracking Errors. Die Kennzahl liefert eine Aussage, ob das eingegangene Risiko durch die erzielte Mehrrendite gerechtfertigt ist. Ist die Information Ratio positiv, ist dies der Fall. Je höher der Wert, desto besser ist das Management von Rendite und Risiko des untersuchten Fonds.Korrelation

Die Korrelation ist die Kennziffer für die wechselseitige Abhängigkeit zweier Investments. Die Korrelationskennziffer gibt Richtung und Stärke des Zusammenhangs an und liegt dabei in einer Bandbreite zwischen 1,0 für Investitionen, deren Wertentwicklung absolut gleich verläuft, und -1,0 für Investments, deren Wertentwicklung sich genau entgegengesetzt darstellt. Bei einer Korrelation von 0,0 besteht keinerlei Übereinstimmung. Die Kennzahl macht eine Aussage zur strukturellen Abhängigkeit der Wertentwicklung eines Fonds von seinem Vergleichsindex. Weisen Fonds und Index eine hohe Korrelation auf, werden sie auf dieselben Marktrisiken und -entwicklungen ähnlich reagieren. Die Korrelation sollte im Zusammenhang mit dem Beta-Faktor betrachtet werden und gibt dessen Güte an. Je höher die Korrelationskennziffer an 1 oder -1 heranreicht, desto größer ist die Aussagekraft des Beta-Faktors.Kurs-Buch-Verhältnis (KBV)

Das KBV ist eine Kennzahl für den Substanzwert eines Unternehmens. Es wird errechnet, indem man den Aktienkurs durch den Buchwert je Aktie teilt. Der Buchwert der Aktiengesellschaft ergibt sich durch den Abzug der Verbindlichkeiten von der Summe der Aktiva. Die Aussagekraft der Bücher kann je nach Branche variieren und ist bei Industriefirmen beispielsweise höher als im IT-Sektor. Der Buchwert der Aktie ist das Ergebnis der Division des Unternehmensbuchwerts durch die Anzahl der Aktien. Je niedriger der Wert ist, desto preiswerter ist die Aktie. Wenn der Aktienkurs dem Buchwert entspricht, wird die Aktie zu ihrem "fairen Wert" gehandelt.Kurs-Cashflow-Verhältnis (KCV)

Das KCV ist eine Kennzahl der Liquidität eines Unternehmens. Man erhält es, indem man den Aktienkurs durch den Cashflow je Aktie teilt. Der Cashflow eines Unternehmens bildet die wirklichen Zahlungsflüsse in einer bestimmten Zeitperiode ab. Sein Wert gibt das Volumen der im Unternehmen für Investitionen und das Begleichen von Verbindlichkeiten vorhandenen liquiden Mittel an. Mit dem KCV kann die Entwicklung der Ertragskraft einer Aktiengesellschaft bewertet werden. Dabei gilt eine Aktie als umso preiswerter, je niedriger ihr KCV ist.Kurs-Gewinn-Verhältnis (KGV)

Das KGV ist die Kennzahl der Ertragskraft eines Unternehmens. Es wird errechnet, indem man den Aktienkurs durch den Gewinn je Aktie teilt. Hier gilt: Je niedriger die Kennzahl, desto preiswerter ist die Aktie. Ein niedriges KGV wird an der Börse als Einstiegssignal in die Aktie interpretiert. Sie gilt als unterbewertet und hat Aufwärtspotenzial. Liegt das KGV eines Titels hingegen über dem Marktdurchschnitt, kann dies als Ausstiegssignal gewertet werden. Die Aktie gilt als überbewertet, die Wahrscheinlichkeit, dass ihr Kurs fällt, ist hoch. Im Falle korrigierter Gewinnerwartungen kann das KGV zu Fehlinterpretationen führen, da optisch niedrige Kennzahlen die Ertragssituation des Unternehmens nicht mehr richtig wiedergeben.R²

Die Kennzahl R² baut auf der Korrelation auf. Sie drückt den Prozentsatz der Bewegungen eines Fonds aus, die durch Bewegungen in seinem Referenzindex erklärt werden können. R² ist das Quadrat der Korrelation. Ein R² von 0,7 bedeutet, dass 70,0 Prozent der Entwicklung des Fonds das Ergebnis der Entwicklung des Referenzindex ist bzw. 30,0 Prozent auf die aktive Auswahl von Aktien zurückgeführt werden können. Je deutlicher die Zahl unterhalb von 1 liegt, umso unabhängiger ist der Ertrag des Fonds vom Referenzindex. R² wird genutzt, um die Aussagekraft von Beta zu bestimmen. Je höher das R², desto signifikanter das Beta, weil klar wird, wie sehr dieses auf aktivem FondsManagement basiert. R² hilft also, den Grad sowie die Qualität der FondsManageraktivität einzuordnen.Sharpe Ratio

Die Sharpe Ratio ist ein Maß für das Gesamtrisiko eines Fonds, da sie die Rendite ins Verhältnis zum absoluten Risiko des Fonds setzt. Die nach dem Nobelpreisträger William Sharpe benannte Kennziffer misst die Überschussrendite eines Fonds pro Risikoeinheit. Dabei wird der Fonds mit dem risikolosen Geldmarkt konfrontiert. Liegt die Sharpe Ratio eines Fonds bei 0,40 und damit im positiven Bereich, ist dies ein Indiz dafür, dass die FondsInvestition rentabler ist als die Platzierung des Kapitals am Geldmarkt. Ein negativer Wert bedeutet: Der Fonds ist schlechter als der Geldmarkt. Zu beachten bei der Interpretation dieser Kennzahl ist, dass sich die Definition eines "risikolosen" Zinses im Zuge der Finanzkrise massiv gewandelt hat. Streng genommen sind risikolose Investments gar nicht mehr existent.Tracking Error

Der Tracking Error ist die Kennziffer für die Spurabweichung des Fonds vom Index. Sie misst, wie stark die Positionen und ihre Gewichtung im Portfolio des Fonds prozentual von denen des Index abweichen. Zur Berechnung wird die Standardabweichung der Differenzrendite zwischen dem Fonds und seiner Benchmark ermittelt. Insofern wird der Tracking Error auch als Indikator für aktives Risiko verstanden und dient neben Alpha als Grundlage für die Berechnung der Information Ratio. Je niedriger der Tracking Error, desto stärker orientiert sich der FondsManager am Vergleichsindex. Je höher der Wert ist, desto unabhängiger bewegt sich der FondsManager in seinem Markt.Value-at-risk (VAR)

Der Begriff bezeichnet ein Risikomaß für die Wahrscheinlichkeit und den Umfang von Verlusten einer bestimmten Risikoposition (z. B. eines Portfolios von Wertpapieren) in einem gegebenen Zeithorizont. Ein VAR von 10 Mio. Euro bei einer Haltedauer von 1 Tag und einer als Konfidenzniveau bezeichneten Eintrittssicherheit von 97,5 Prozent bedeutet, dass der potenzielle Verlust der betrachteten Risikoposition von einem Tag auf den nächsten mit einer Wahrscheinlichkeit von 97,5 Prozent den Betrag von 10 Mio. Euro nicht überschreiten wird. VAR wurde von J.P. Morgan entwickelt und ist heute ein Standardrisikomaß im Finanzsektor.

Autor:

Gerd Bennewirtz ist als geschäftsführender Gründungsgesellschafter der SJB FondsSkyline OHG 1989 Herausgeber speziell auf Privatinvestoren zugeschnittener Newsletter. Die wöchentlich erscheinenden Publikationen können gratis angefordert werden unter FondsEcho@sjb.de oder www.sjb.de.Hinweis zu möglichen Interessenkonflikten nach § 34 b Wertpapierhandelsgesetz:

Der Autor erklärt, dass er nicht in dem besprochenen Wertpapier investiert ist, auf das sich die vorliegende Finanzanalyse bezieht. Auch ist der Fonds in keiner der von der SJB FondsSkyline OHG 1989 verwalteten Fondsstrategien enthalten.Der obige Text spiegelt die Meinung des jeweiligen Kolumnisten wider. Die finanzen.net GmbH übernimmt für dessen Richtigkeit keine Verantwortung und schließt jegliche Regressansprüche aus.