SJB FondsEcho. Max Otte Vermögensbildungsfonds.

Werthaltigkeit. Gesucht.

Dem Selbstverständnis nach handelt es sich bei dem Max Otte Vermögensbildungsfonds um einen vermögensverwaltenden Mischfonds, der sich in den Anlageklassen Aktien, Anleihen und Rohstoffe engagiert. Doch Investoren, die aktuell einen Blick auf die Portfoliostruktur des Produktes werfen, stellen fest: Knapp 95 Prozent des FondsVermögens sind in Aktien investiert, der Rest ist ein für neue Investmentgelegenheiten zurückgehaltener Kassenbestand.

Die Erklärung hierfür: Professor Dr. Max Otte, der für die Portfoliozusammensetzung des Value-Produktes verantwortliche FondsManager, investiert in seinem Fonds ausschließlich oder überwiegend in die renditestärkste Anlageklasse. Angesichts der fortgesetzten Niedrigzinsphase und des derzeit schlechten Chance-Risiko-Verhältnisses am Anleihenmarkt liegt der Fokus damit klar auf dem Aktienmarkt, wo ein wertorientierter Ansatz verfolgt wird. Max Otte begann seine Wissenschaftskarriere als Professor für Betriebswirtschaftslehre an der Fachhochschule Worms und ist seit 2011 Universitätsprofessor für quantitative und qualitative Unternehmensanalyse an der Universität Graz. Er investiert schwerpunktmäßig in Aktien, deren fairer Wert deutlich über dem aktuellen Kurs liegt. Der Value-Ansatz von Max Otte schließt das Investment in Modethemen aus, zugleich werden Derivate gemieden. In Anleihen will Otte erst wieder investieren, wenn diese deutlich attraktiver werden - stärkere Schwankungen seiner Aktieninvestments nimmt er dabei bewusst in Kauf.

Der Max Otte Vermögensbildungsfonds AMI P (WKN A1J3AM, ISIN DE000A1J3AM3) agiert bei seiner Titelauswahl antizyklisch und hat sowohl Griechenland-Aktien als auch Goldminentitel im Portfolio. Bei Edelmetallproduzenten wurde zuletzt das Exposure reduziert - trotz des auf ein neues Fünfjahrestief abgestürzten Goldpreises hält Otte sein Pulver lieber trocken, um bei einem möglichen letzten Ausverkauf die Position günstig aufstocken zu können. Der Max Otte Vermögensbildungsfonds wurde am 1. Juli 2013 von der Kapitalanlagegesellschaft Ampega aufgelegt und verfügt aktuell über ein FondsVolumen von 78,97 Millionen Euro. Eine Benchmark besitzt der Value-Fonds, der seine Anlagen überwiegend in Europa und Nordamerika tätigt, nicht. Seit Auflage verzeichnet der Fonds mit langfristigem vermögensverwaltenden Ansatz eine kumulierte Wertentwicklung von +19,05 Prozent in Euro, im laufenden Jahr 2015 wurde bislang eine Rendite von +7,65 Prozent auf Eurobasis erzielt. FondsManager Otte rät allen Investoren, einen Anlagehorizont von mindestens fünf Jahren zu beachten, um das Potenzial der ausgewählten unterbewerteten Aktien vollständig ausschöpfen zu können. Wie sieht die Anlagestrategie des Fonds im Detail aus?

FondsStrategie. Scoring-Modell. Angewandt.

Der Max Otte Vermögensbildungsfonds AMI P strebt die Erzielung eines attraktiven Kapitalwachstums für den langfristigen Vermögensaufbau an und investiert sein FondsVermögen vorzugsweise in europäische und nordamerikanische Aktien. Auch die Anlage in Anleihen, Festgeld oder börsengehandelte Rohstoffzertifikate ist möglich, prinzipiell wird jedoch die am meisten Rendite versprechende Anlageklasse ausgewählt. FondsManager Max Otte stellt das Bewertungsniveau der ausgewählten Titel in den Mittelpunkt und nennt deutsche, österreichische und europäische mittelständische Unternehmen als eine bevorzugte Anlageklasse, in der sich aktuell viele unterbewertete Investmentmöglichkeiten finden lassen. Zentrale Voraussetzung für eine Aufnahme ins FondsPortfolio ist, dass der innere Wert der Aktien das aktuelle Kursniveau merklich übersteigt. Im Rahmen dieses Value-Ansatzes favorisiert Otte Unternehmen, in denen der Eigentümer oder die Eigentümerfamilie einen positiven Einfluss ausübt; diese hält er lieber als managergeführte Unternehmen. Bei der Portfoliozusammenstellung setzt Prof. Dr. Max Otte die von ihm selbst entwickelte Strategie der "Königsanalyse" um. Diese Strategie kombiniert die Erfolgsprinzipien des Value Investing mit dem Reinheitsgebot der Kapitalanlage und ermöglicht es damit, aus dem gesamten Anlageuniversum diejenigen Wertpapiere herauszufiltern, die langfristig Qualitätsaktien darstellen. Um die attraktivsten Investmentgelegenheiten ausfindig zu machen, wendet Otte ein Scoring-Modell an. In einem ersten Schritt werden Unternehmen anhand entscheidender qualitativer und quantitativer Kriterien überprüft und deren Investmentqualität ermittelt. Der zweite Schritt umfasst einen aufwendigen Analyse- und Researchprozess, der den inneren Wert der Firmen bestimmt. Dieser spiegelt den "wahren Wert" eines Unternehmens wider und wird von Otte aus dem Substanzwert, dem Ertragswert und dem möglichen Wachstumspotenzial eines Titels ermittelt. Er ist die Basis für das Aufspüren von aktuellen Unterbewertungen am Aktienmarkt und wichtigstes Kriterium bei der Titelselektion. Wie sieht das Portfolio des Value-Fonds im Detail aus?

FondsPortfolio. Deutschland. Präferiert.

In der Länderallokation des Max Otte Vermögensbildungsfonds liegt Deutschland mit einem Anteil von 29,38 Prozent am FondsVermögen vorn. Knapp dahinter befinden sich die Vereinigten Staaten auf dem zweiten Platz mit 26,23 Prozent des FondsVolumens. Relativ stark sind auch Titel aus der Schweiz gewichtet, die 11,97 Prozent im FondsPortfolio einnehmen. 7,91 Prozent des FondsVermögens sind in Großbritannien investiert, antizyklische Investments in Griechenland machen 5,11 Prozent des Portfolios aus. Es folgen weitere europäische Länder wie Frankreich (3,88 Prozent) und Italien (3,83 Prozent). Die geographische Zusammensetzung des FondsPortfolios wird durch Positionen in Brasilien (4,72 Prozent) abgerundet. Sonstige Länder decken 4,48 Prozent der Wertpapierbestände ab, per Ende Juli verfügt der Fonds über einen Kassenbestand von 4,72 Prozent.

In der Sektorenallokation des Value-Fonds liegen Technologietitel mit 16,38 Prozent des FondsVermögens auf Platz eins. Neben der Aktie von Google ist FondsManager Otte von dem US-Informationtechnik-Dienstleister Cognizant Technology Solutions ganz besonders überzeugt, die sich beide unter den Top 10 des Fonds befinden. Platz zwei der wichtigsten Branchen des Ampega-Produktes nimmt der Sektor nicht zyklischer Konsumgüter mit 11,43 Prozent des FondsVolumens ein. Kaum geringer ist Marktstratege Otte im Bereich zyklischer Konsumgüter engagiert (11,40 Prozent). Dienstleistungsunternehmen sind mit 11,33 Prozent im Portfolio vertreten, Versicherer decken 10,97 Prozent der FondsStruktur ab. Unternehmen der Basisindustrie besitzen einen Anteil von 10,69 Prozent in Ottes Vermögensbildungsfonds, Energiewerte bringen es auf 5,68 Prozent. Bankentitel (4,27 Prozent) sowie Unternehmen sonstiger Branchen (13,12 Prozent) geben dem FondsPortfolio den letzten Schliff. Persönlicher Favorit von FondsManager Otte ist derzeit die Aktie von Berkshire Hathaway, der Beteiligungsgesellschaft von Warren Buffett. Mit einem Portfolioanteil von 8,84 Prozent stellt sie die bei weitem am stärksten gewichtete Einzelposition dar.

FondsVergleichsindex. Korrelation. Gering.

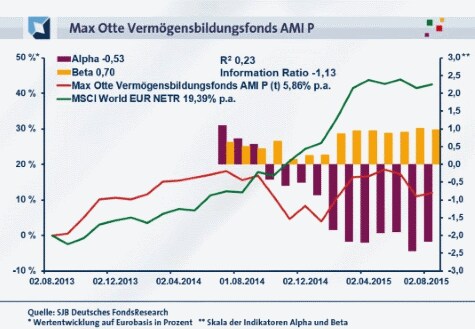

Der Max Otte Vermögensbildungsfonds wird in unserer unabhängigen SJB FondsAnalyse dem MSCI World EUR NETR als Vergleichsindex gegenübergestellt. Die Parallelität der Kursverläufe von Fonds und globalem Referenzindex ist moderat, der Gleichlauf nicht übermäßig stark ausgeprägt. Die Korrelation zwischen Fonds und Vergleichsindex liegt über zwei Jahre bei 0,48, für ein Jahr legt sie auf 0,57 zu. Hier zeigt sich, dass Professor Max Otte mit seiner Value-Strategie distinguierte Anlageschwerpunkte setzt und damit eine weitgehende Unabhängigkeit des Fonds vom Verlauf der internationalen Aktienmärkte erreicht. Diese Diagnose wird durch den Blick auf die Kennzahl R² bestätigt. Die Kennziffer liegt für zwei Jahre bei 0,23, über ein Jahr fällt sie mit 0,32 etwas höher aus. Damit haben sich mittelfristig 77 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 68 Prozent. Auch der Tracking Error von 9,98 Prozent über die letzten zwei Jahre weist auf eine sehr eigenständige Kursentwicklung des Max Otte-Fonds hin. Für zwölf Monate steigt die Spurabweichung des FondsProduktes auf 11,02 Prozent an. Welche Kursschwankungen sind unter diesen Voraussetzungen zu erwarten?

FondsRisiko. Beta. Moderat.

Der Max Otte Vermögensbildungsfonds weist für zwei Jahre eine Volatilität von 11,35 Prozent auf, die merklich oberhalb des Schwankungsniveaus von 8,09 Prozent liegt, das der Referenzindex MSCI World EUR NETR im selben Zeitraum zu verzeichnen hat. Über ein Jahr weitet sich der Volatilitätsvorsprung des wertorientierten Aktienfonds gegenüber der SJB-Benchmark nochmals aus: Jetzt beträgt die mittlere Schwankungsbreite des Ampega-Produktes 14,37 Prozent, während der weltweit anlegende MSCI-Referenzindex eine "Vola" von 9,12 Prozent aufweist. Die Schwankungen des FondsPortfolios sind, wie FondsManager Max Otte selbst zugibt, gemessen am breiten internationalen Aktienmarkt erhöht. Das antizyklische Investieren sowie der gezielte Aufbau unterbewerteter Positionen sorgen hier für eine vergleichsweise überdurchschnittliche Volatilität, sind aber zur Wahrnehmung langfristiger Kurschancen unabdingbar.

Dass die Risikostruktur des FondsPortfolios im Vergleich zum SJB-Referenzindex trotzdem attraktiv ausfällt, manifestiert sich in dem Beta des Fonds von 0,70 über zwei Jahre. Im letzten Einjahreszeitraum präsentiert sich die Risikokennzahl mit 0,98 gleichfalls überzeugend und liegt weiter unter dem Marktrisikofixwert von 1,00. Der rollierende Zwölfmonatsvergleich der Kennzahl über die letzten zwei Jahre bestätigt, dass es FondsManager Otte regelmäßig gelang, mit seiner Anlagestrategie einen unter dem Marktniveau liegenden Beta-Wert zu erreichen. In 13 der letzten 14 Einjahresperioden fiel das Beta niedriger als der Marktrisikofixwert von 1,00 aus und nahm dabei Werte von zutiefst 0,14 an. Lediglich in einem Analysezeitraum lag die Risikokennzahl über Marktniveau und erreichte einen Wert von 1,02. Die Beta-Analyse zeigt, dass Marktexperte Otte mit seiner Value-Strategie die Risiken im Portfolio gut im Griff hat - welche Renditeergebnisse konnten auf dieser Basis erzielt werden?

FondsRendite. Alpha. Negativ.

Per 02. August 2015 hat der Max Otte Vermögensbildungsfonds über zwei Jahre eine kumulierte Wertentwicklung von +12,04 Prozent in Euro bzw. eine Rendite von +5,86 Prozent p.a. aufzuweisen. Eine gute Performance für den auf langfristige Werthaltigkeit fokussierten Investmentfonds, die vom MSCI World EUR NETR als SJB-Vergleichsindex noch übertroffen wird: Für zwei Jahre kommt dieser auf einen Wertzuwachs von +42,41 Prozent, was einem jährlichen Plus von +19,39 Prozent entspricht. Beim Wechsel auf den Einjahreszeitraum zeigen sich die kurzfristigen Risiken antizyklischen Investierens: Während der Max Otte-Fonds ein leichtes Minus von -3,00 Prozent auf Eurobasis verkraften muss, verzeichnet der MSCI-Referenzindex mit +26,94 Prozent einen klaren Wertzuwachs. Jedoch lassen die gemessen am Anlagehorizont des FondsProduktes zu kurzen Analysezeiträume hier noch keine abschließende Bewertung über die langfristigen Erfolgsaussichten des Portfolios zu.

Die fehlende Mehrrendite des Fonds gegenüber der SJB-Benchmark wird auch an dem negativen Alpha ersichtlich, das über zwei Jahre bei -0,52 liegt. Auf Jahressicht rutscht die Kennzahl noch weiter in den roten Bereich und erreicht einen Wert von -2,17. Dass die Perioden mit einer unterdurchschnittlichen Wertentwicklung im Vergleich zum breiten internationalen Aktienmarkt dominieren, zeigt der rollierende Zwölfmonatsvergleich der Alpha-Werte. In 11 der letzten 14 betrachteten Einjahreszeiträume verzeichnete der Fonds ein negatives Alpha bis -2,44 im Tief und wies damit eine schwächere Performance als der Referenzmarkt auf. Dem stehen drei Einzelperioden mit einem positiven Alpha gegenüber, das in der Spitze einen Wert von 1,10 markieren konnte. Hier offenbart sich das generelle Potenzial zu einem Renditevorsprung, welches der Value-Strategie von FondsManager Max Otte zweifelsohne zukommt. Doch gerade antizyklische Investoren wissen: Sie müssen oft einen langen Atem haben, um langfristig erfolgreich zu sein.

SJB Fazit. Max Otte Vermögensbildungsfonds.

Wer als Anleger die entsprechende Geduld mitbringt, um die langfristigen Erfolge einer oft antizyklischen Investmentstrategie zu genießen, findet in dem Max Otte Vermögensbildungsfonds das passende FondsProdukt. Professor Max Otte setzt schwerpunktmäßig auf unterbewertete Titel und baut sein Portfolio aus renditestarken Wertpapieren auf, deren innerer Wert deutlich über dem aktuellen Börsenkurs liegt. Dabei scheut er weder vor griechischen Aktien noch vor Goldminenwerten zurück, die beide auf einem sehr günstigen Kursniveau zu haben sind. Für Value-Investoren mit einem Hang zum Abenteuer!

Erläuterungen

Alpha

Ist die Kennziffer für die Renditechancen. Das Alpha beziffert jenen Teil der FondsRendite, der auf aktive Titelauswahl zurückzuführen ist. Je höher das Alpha, umso besser hat sich der Fonds im Verhältnis zum Markt entwickelt. Beispiel: Ein Alpha von 5,0 zeigt an, dass der Fonds im Vergleich zu seiner Benchmark in den gewählten Betrachtungszeiträumen einen durchschnittlichen Mehrertrag von 5,0 Prozent erzielt hat. Ein positives Alpha deutet darauf hin, dass durch aktives Portfoliomanagement eine Mehrrendite für den Investor erwirtschaftet wurde. Insofern ist die Kennziffer ein Leistungsindikator für erfolgreiches FondsManagement. Gerade im Wettbewerb mit passiven ETFs ist das Alpha das Aushängeschild für Fonds.

Beta

Gilt als Risikomaß. Das Beta ist ein Indikator dafür, wie stark die Erträge eines Fonds tendenziell auf Wertschwankungen am Markt reagieren. Die Kennzahl bemisst die relative Volatilität eines Investmentfonds in Bezug auf den Gesamtmarkt. Anders ausgedrückt: Beta ist das Resultat eines Risikovergleichs zwischen Fonds und Benchmark. Deshalb wird bei der Investmentanalyse einem Index als Repräsentant des Marktes der feste Wert Beta = 1 zugesprochen. Hat ein Fonds ein Beta von 1, ist sein Risiko identisch mit demjenigen des Index. Ein Beta > 1 bedeutet, das FondsRisiko ist überproportional, seine Wertschwankungen sind ausgeprägter. Ein unter 1 liegendes Beta lässt auf geringere Kursschwankungen eines Fonds schließen, er ist risikoärmer. Ein Beispiel: Weicht die Volatilität des Fonds um 15 Prozent nach unten ab, ist sein Beta 0,85, weicht sie 15 Prozent nach oben ab, ist es 1,15. Ein hohes Beta bedeutet potentiell höhere Erträge, aber auch ein gesteigertes Risiko. Ein niedriges Beta zeigt an, dass der Fonds potentiell geringere Erträge erzielt, dabei aber auch ein niedrigeres Risiko eingeht. Ein negatives Beta bedeutet, dass sich der Fonds gegenläufig zur Marktentwicklung verhält.

Dividendenrendite

Die Dividendenrendite ist eine klassische Kennzahl zur Bewertung einer Aktie und misst die Dividende einer Aktie im Verhältnis zum Aktienkurs zum Zeitpunkt der Ausschüttung. Sie wird in Prozent angegeben. Je höher der Wert, desto mehr Anteil an der Unternehmensleistung erhalten Aktionäre in Form der Dividende. Diese Erträge sind unabhängig von der Kursentwicklung an der Börse. Im Gegensatz zum Kurs-Gewinn-Verhältnis KGV werden hier die Erträge als Maßstab für die Rendite genommen, die tatsächlich den Anteilseignern zugute kommen. Hohe Dividendenrenditen können die starke Ertragskraft eines Unternehmens anzeigen, umgekehrt aber auch problematisch sein, da die ausgeschütteten Beträge nicht für Investitionen zur Verfügung stehen.

Information Ratio

Die Information Ratio ist eine Kennziffer zur Beurteilung der Managementqualität eines Fonds. Sie wird errechnet, indem man die Überrendite (aktive Rendite) durch das aktive Risiko teilt. Insofern ist sie das Barometer für den risikobereinigten Ertrag. Die aktive Rendite wird hierbei mit Alpha gemessen, das aktive Risiko anhand des Tracking Errors. Die Kennzahl liefert eine Aussage, ob das eingegangene Risiko durch die erzielte Mehrrendite gerechtfertigt ist. Ist die Information Ratio positiv, ist dies der Fall. Je höher der Wert, desto besser ist das Management von Rendite und Risiko des untersuchten Fonds.

Korrelation

Die Korrelation ist die Kennziffer für die wechselseitige Abhängigkeit zweier Investments. Die Korrelationskennziffer gibt Richtung und Stärke des Zusammenhangs an und liegt dabei in einer Bandbreite zwischen 1,0 für Investitionen, deren Wertentwicklung absolut gleich verläuft, und -1,0 für Investments, deren Wertentwicklung sich genau entgegengesetzt darstellt. Bei einer Korrelation von 0,0 besteht keinerlei Übereinstimmung. Die Kennzahl macht eine Aussage zur strukturellen Abhängigkeit der Wertentwicklung eines Fonds von seinem Vergleichsindex. Weisen Fonds und Index eine hohe Korrelation auf, werden sie auf dieselben Marktrisiken und -entwicklungen ähnlich reagieren. Die Korrelation sollte im Zusammenhang mit dem Beta-Faktor betrachtet werden und gibt dessen Güte an. Je höher die Korrelationskennziffer an 1 oder -1 heranreicht, desto größer ist die Aussagekraft des Beta-Faktors.

Kurs-Buch-Verhältnis (KBV)

Das KBV ist eine Kennzahl für den Substanzwert eines Unternehmens. Es wird errechnet, indem man den Aktienkurs durch den Buchwert je Aktie teilt. Der Buchwert der Aktiengesellschaft ergibt sich durch den Abzug der Verbindlichkeiten von der Summe der Aktiva. Die Aussagekraft der Bücher kann je nach Branche variieren und ist bei Industriefirmen beispielsweise höher als im IT-Sektor. Der Buchwert der Aktie ist das Ergebnis der Division des Unternehmensbuchwerts durch die Anzahl der Aktien. Je niedriger der Wert ist, desto preiswerter ist die Aktie. Wenn der Aktienkurs dem Buchwert entspricht, wird die Aktie zu ihrem "fairen Wert" gehandelt.

Kurs-Cashflow-Verhältnis (KCV)

Das KCV ist eine Kennzahl der Liquidität eines Unternehmens. Man erhält es, indem man den Aktienkurs durch den Cashflow je Aktie teilt. Der Cashflow eines Unternehmens bildet die wirklichen Zahlungsflüsse in einer bestimmten Zeitperiode ab. Sein Wert gibt das Volumen der im Unternehmen für Investitionen und das Begleichen von Verbindlichkeiten vorhandenen liquiden Mittel an. Mit dem KCV kann die Entwicklung der Ertragskraft einer Aktiengesellschaft bewertet werden. Dabei gilt eine Aktie als umso preiswerter, je niedriger ihr KCV ist.

Kurs-Gewinn-Verhältnis (KGV)

Das KGV ist die Kennzahl der Ertragskraft eines Unternehmens. Es wird errechnet, indem man den Aktienkurs durch den Gewinn je Aktie teilt. Hier gilt: Je niedriger die Kennzahl, desto preiswerter ist die Aktie. Ein niedriges KGV wird an der Börse als Einstiegssignal in die Aktie interpretiert. Sie gilt als unterbewertet und hat Aufwärtspotenzial. Liegt das KGV eines Titels hingegen über dem Marktdurchschnitt, kann dies als Ausstiegssignal gewertet werden. Die Aktie gilt als überbewertet, die Wahrscheinlichkeit, dass ihr Kurs fällt, ist hoch. Im Falle korrigierter Gewinnerwartungen kann das KGV zu Fehlinterpretationen führen, da optisch niedrige Kennzahlen die Ertragssituation des Unternehmens nicht mehr richtig wiedergeben.

R²

Die Kennzahl R² baut auf der Korrelation auf. Sie drückt den Prozentsatz der Bewegungen eines Fonds aus, die durch Bewegungen in seinem Referenzindex erklärt werden können. R² ist das Quadrat der Korrelation. Ein R² von 0,7 bedeutet, dass 70,0 Prozent der Entwicklung des Fonds das Ergebnis der Entwicklung des Referenzindex ist bzw. 30,0 Prozent auf die aktive Auswahl von Aktien zurückgeführt werden können. Je deutlicher die Zahl unterhalb von 1 liegt, umso unabhängiger ist der Ertrag des Fonds vom Referenzindex. R² wird genutzt, um die Aussagekraft von Beta zu bestimmen. Je höher das R², desto signifikanter das Beta, weil klar wird, wie sehr dieses auf aktivem FondsManagement basiert. R² hilft also, den Grad sowie die Qualität der FondsManageraktivität einzuordnen.

Sharpe Ratio

Die Sharpe Ratio ist ein Maß für das Gesamtrisiko eines Fonds, da sie die Rendite ins Verhältnis zum absoluten Risiko des Fonds setzt. Die nach dem Nobelpreisträger William Sharpe benannte Kennziffer misst die Überschussrendite eines Fonds pro Risikoeinheit. Dabei wird der Fonds mit dem risikolosen Geldmarkt konfrontiert. Liegt die Sharpe Ratio eines Fonds bei 0,40 und damit im positiven Bereich, ist dies ein Indiz dafür, dass die FondsInvestition rentabler ist als die Platzierung des Kapitals am Geldmarkt. Ein negativer Wert bedeutet: Der Fonds ist schlechter als der Geldmarkt. Zu beachten bei der Interpretation dieser Kennzahl ist, dass sich die Definition eines "risikolosen" Zinses im Zuge der Finanzkrise massiv gewandelt hat. Streng genommen sind risikolose Investments gar nicht mehr existent.

Tracking Error

Der Tracking Error ist die Kennziffer für die Spurabweichung des Fonds vom Index. Sie misst, wie stark die Positionen und ihre Gewichtung im Portfolio des Fonds prozentual von denen des Index abweichen. Zur Berechnung wird die Standardabweichung der Differenzrendite zwischen dem Fonds und seiner Benchmark ermittelt. Insofern wird der Tracking Error auch als Indikator für aktives Risiko verstanden und dient neben Alpha als Grundlage für die Berechnung der Information Ratio. Je niedriger der Tracking Error, desto stärker orientiert sich der FondsManager am Vergleichsindex. Je höher der Wert ist, desto unabhängiger bewegt sich der FondsManager in seinem Markt.

Value-at-risk (VAR)

Der Begriff bezeichnet ein Risikomaß für die Wahrscheinlichkeit und den Umfang von Verlusten einer bestimmten Risikoposition (z. B. eines Portfolios von Wertpapieren) in einem gegebenen Zeithorizont. Ein VAR von 10 Mio. Euro bei einer Haltedauer von 1 Tag und einer als Konfidenzniveau bezeichneten Eintrittssicherheit von 97,5 Prozent bedeutet, dass der potenzielle Verlust der betrachteten Risikoposition von einem Tag auf den nächsten mit einer Wahrscheinlichkeit von 97,5 Prozent den Betrag von 10 Mio. Euro nicht überschreiten wird. VAR wurde von J.P. Morgan entwickelt und ist heute ein Standardrisikomaß im Finanzsektor.

Hinweis zu Interessenkonflikten nach § 34 b, c Wertpapierhandelsgesetz:

Der Autor erklärt, dass er nicht in dem besprochenen Wertpapier investiert ist, auf das sich die vorliegende Finanzanalyse bezieht. Auch in den von der SJB FondsSkyline OHG 1989 verwalteten Fondsstrategien ist das Wertpapier nicht enthalten, sodass kein Interessenkonflikt besteht.

Gerd Bennewirtz ist als geschäftsführender Gründungsgesellschafter der SJB FondsSkyline OHG 1989 Herausgeber speziell auf Privatinvestoren zugeschnittener Newsletter. Die täglich, wöchentlich und monatlich erscheinenden Publikationen können gratis angefordert werden unter FondsEcho@sjb.de oder www.sjb.de.

Der obige Text spiegelt die Meinung des jeweiligen Kolumnisten wider. Die finanzen.net GmbH übernimmt für dessen Richtigkeit keine Verantwortung und schließt jegliche Regressansprüche aus.