SJB FondsEcho. Magna New Frontiers Fund.

Grenzmärkte. Ausgelotet.

Der schwache Jahresauftakt an den globalen Aktienmärkten setzte nicht nur die etablierten Börsen, sondern auch die Frontier Markets unter Abgabedruck. Der rasant fallende Rohölpreis sowie anhaltende Befürchtungen über deutlich schwächere Wachstumsaussichten in China wirkten sich kursdämpfend aus. Doch unter den Grenzmärkten gibt es eine Reihe von Ländern, die in dem veränderten weltwirtschaftlichen Umfeld weiter gute Ertragsaussichten bieten.

Negativ wirkten sich die jüngsten Marktentwicklungen, insbesondere im Rohstoffsektor, auf die Performance der direkt mit Öl in Beziehungen stehenden Länder wie Georgien oder Kuwait aus. Frontier-Markets-Experte Stefan Böttcher, der bereits seit fünfzehn Jahren für Charlemagne Capital tätig ist und dort den Magna New Frontiers Fund betreut, berichtet, dass zu Jahresbeginn zudem die asiatischen Grenzmärkte wie die Philippinen oder Vietnam Kurseinbußen zu verzeichnen hatten. Während die dortigen Börsen durch die Sorge um einen konjunkturellen Einbruch Chinas in Mitleidenschaft gezogen wurden, sah es in den Frontier Markets Südamerikas weit besser aus. Besonders die Performance Argentiniens konnte überzeugen, da das einen Reformprozess durchlaufende Land nach den jüngsten Wahlen seinen ökonomischen Aufschwung fortsetzt. Durch die Liberalisierung der Währung, das Zurückfahren staatlicher Subventionen und die Aussicht auf einen baldigen Deal für noch ausstehende Schulden macht Argentinien beträchtliche Fortschritte in seinem Transformationsprozess und beginnt wieder, ausländisches Kapital anzulocken. FondsManager Böttcher nutzt die sich hieraus ergebenden Chancen und baut seine Argentinien-Position weiter aus, wo er zuletzt zwei Banken und einen Versorger neu ins Portfolio aufgenommen hat.

Der Magna New Frontiers Fund R EUR (WKN A1H7JG, ISIN IE00B68FF474) wurde im März 2011 ins Leben gerufen, hat sich ganz dem Anlageuniversum der Grenzmärkte verschrieben und weist dabei einen globalen Fokus auf. Frontier-Markets-Stratege Böttcher legt seinen aktuellen Fokus auf den arabischen Raum, wo mit der Öffnung des iranischen Aktienmarktes nach dem Fall der europäischen Sanktionen eine neue Aufbruchsstimmung zu verzeichnen ist, und zeigt sich auch von den guten Aussichten Pakistans überzeugt. Dem Land traut er die baldige Heraufstufung zum "Emerging Market" zu, eine Einschätzung, die auch für das mit 6,5 Prozent sehr wachstumsstarke Vietnam sowie den europäischen "Grenzmarkt" Rumänien gilt. Mit dieser Aufwertung gehen klassischerweise ein erhöhtes Anlegerinteresse sowie eine Verbesserung von Liquidität, Transparenz und regulatorischen Voraussetzungen einher. Der Magna New Frontiers Fund nutzt als Benchmark den MSCI Frontier Markets Index, weicht aber im Rahmen seines aktiven Portfoliomanagements teils erheblich von diesem ab. Im Gesamtjahr 2015 gelang es dem Magna-Fonds, mit einer Wertentwicklung von +6,3 Prozent in Euro den Vergleichsindex um mehr als zehn Prozentpunkte zu übertreffen, der eine Performance von -4,7 Prozent verzeichnete. Das Investmentprodukt besitzt den Euro als Basiswährung und verfügt aktuell über ein Volumen von 16,3 Millionen EUR. Was zeichnet die so erfolgreiche Anlagestrategie im Detail aus?

FondsStrategie. Einzelwerte. Selektiert.

Der Magna New Frontiers Fund strebt ein langfristiges Kapitalwachstum durch Investitionen in ein breit gestreutes Portfolio aus Aktien der weltweiten Frontier-Märkte an. Dabei werden Anlagen in Unternehmen der sich schnell entwickelnden Grenzmärkte in Europa, Afrika, dem Nahen Osten, Zentral- und Südamerika sowie in Asien getätigt. Die Gesellschaften müssen in der Regel ihr Domizil in den Frontiermärkten haben, es können jedoch einzelne Titel von Unternehmen beigemischt werden, die ihre Geschäfte vorwiegend in Frontiermärkten betreiben. FondsManager Stefan Böttcher zeigt sich von dem weiteren Wachstums- und Anlagepotenzial der Grenzmärkte überzeugt und verfolgt bei seiner Titelauswahl einen Stockpicking-Ansatz. Im Rahmen einer Bottom-up-Strategie investiert er in ein konzentriertes Portfolio von derzeit 42 Einzelaktien, das sich durch völlige Freiheit von der Länder- und Branchengewichtung des Vergleichsindex MSCI Frontier Markets auszeichnet. Böttcher legt ganz eigene Schwerpunkte bei der Einzeltitelselektion und hat dabei keine Vorgaben zur Marktkapitalisierung zu beachten. Dieser individuelle Anlagestil hat sich als sehr erfolgreich erwiesen: Im aktuellen Morningstar-Ranking im Vergleich mit den Mitbewerbern aus dem Bereich der Frontier-Markets-Produkte liegt der Magna Fonds sowohl im Zeithorizont über ein Jahr als auch über drei Jahre auf Platz eins der Rangliste. Hier wirkt sich zudem positiv aus, dass der Fonds am Ende seiner Titelauswahl nach Bottom-up-Kriterien einen strikten Risikomanagementprozess durchführt. Wie setzt sich das individuell zusammengestellte FondsPortfolio im Detail zusammen?

FondsPortfolio. Emirate. Favorisiert.

In der Länderallokation des Magna New Frontiers Fund liegen die Vereinigten Arabischen Emirate (VAE) mit 20,0 Prozent Portfolioanteil vorn. Knapp dahinter folgt Vietnam mit 19 Prozent, ein Markt, den FondsManager Böttcher als "eine der positivsten Reform-Storys im Universum der Frontier Markets" bezeichnet. Nach den Wirtschaftsreformen der letzten drei Jahre überzeugt Vietnam als einer der am schnellsten wachsenden Grenzmärkte, der zudem durch die Reform des Aktienmarktes Auftrieb erhält. Den dritten Platz der Ländergewichtung belegt Argentinien, wo 11,0 Prozent des FondsVermögens investiert sind. Rumänien macht 9,0 Prozent der FondsBestände aus, in Pakistan sind gleichfalls 9,0 Prozent der Anlegergelder investiert. Georgien bringt es auf einen Anteil von 8,0 Prozent am FondsVolumen. In Kuwait sind 7,0 Prozent des FondsVolumens angelegt, kleinere Positionen auf den Philippinen (5,0 Prozent) sowie in Ägypten (4,0 Prozent) runden die geographische Zusammensetzung des Fonds ab. Sonstige Frontier Markets decken weitere 9,0 Prozent des FondsPortfolios ab.

Bei der Branchengewichtung des Magna-Fonds liegt der Schwerpunkt auf Finanztiteln, die 29,0 Prozent der FondsBestände ausmachen. Aktien von Unternehmen des Gesundheitssektors nehmen mit 21,0 Prozent den zweiten Platz in der Branchenallokation ein. Merklich geringer sind Firmen aus dem Bereich der Basiskonsumgüter vertreten, die einen Anteil von 9,0 Prozent am FondsVermögen besitzen. Unterdurchschnittlich stark ist die Gewichtung von Nicht-Basiskonsumgütern (7,0 Prozent), Versorgeraktien (6,0 Prozent) sowie von Industriewerten (5,0 Prozent). Abgerundet wird das nach Sektorenaufteilung breit gestreute Portfolio durch Energieunternehmen (3,0 Prozent), Rohstoffwerte (2,0 Prozent) sowie IT-Unternehmen, die 2,0 Prozent des Gesamtbestandes repräsentieren. Größte Einzelposition des Portfolios ist die Aktie von NMC Healthcare, einem an der Londoner Börse notierten Unternehmen für Gesundheitsdienste aus den Vereinigten Arabischen Emiraten (VAE). Wie FondsManager Böttcher betont, ist das Unternehmen mit einem Kurs-Gewinn-Verhältnis von 13 trotz der starken Performance der letzten Jahre weiter attraktiv bewertet, da es stärker als die meisten vergleichbaren Wettbewerber aus den Schwellenmärkten wächst.

FondsVergleichsindex. Korrelation. Ausgeprägt.

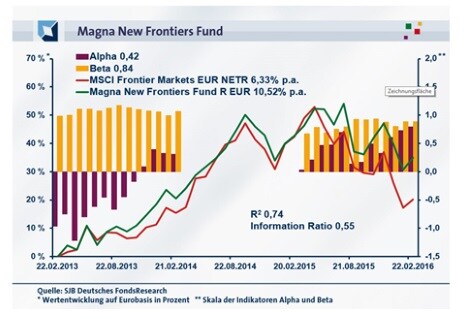

Unsere unabhängige SJB FondsAnalyse stellt den Magna New Frontiers Fund dem MSCI Frontier Markets EUR NETR als Benchmark gegenüber. Mit dem weltweit diversifizierten Aktienindex für die wichtigsten Grenzmärkte liegt die Korrelation bei 0,86 für drei Jahre, über ein Jahr ist sie mit 0,82 ähnlich stark ausgeprägt. Die Kursentwicklung von Fonds und Referenzindex befindet sich damit weitgehend im Gleichlauf, wie auch der Blick auf die Kennzahl R² beweist. Diese liegt für drei Jahre bei 0,74, über ein Jahr nimmt sie einen Wert von 0,68 an. Damit haben sich mittelfristig 26 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 32 Prozent. Hier zeigt sich, dass FondsManager Böttcher mit seiner Stockpicking-Strategie zuletzt stärker von der Benchmark abgewichen ist. Der Tracking Error des Fonds liegt über drei Jahre bei 7,20 Prozent, auf Jahressicht legt die Spurabweichung auf 8,23 Prozent leicht zu. Der Frontier-Markets-Experte geht demnach nur moderate aktive Risiken bei seiner Portfoliozusammenstellung ein. Mit welchen Schwankungswerten hat der Fonds aufzuwarten?

FondsRisiko. Volatilität. Geringer.

Der Magna New Frontiers Fund weist über drei Jahre eine Volatilität von 14,50 Prozent auf, die noch unterhalb der 15,28 Prozent liegt, die der MSCI Frontier Markets EUR NETR als Benchmark zu verzeichnen hat. Über ein Jahr fällt die Schwankungsneigung des aktiv gemanagten Aktienfonds gleichfalls niedriger als diejenige des globalen Grenzmärkteindex aus: Hier beträgt die "Vola" des Fonds 17,76 Prozent, während die MSCI-Benchmark eine mittlere Schwankungsbreite von 17,93 Prozent aufweist. Damit besitzt der von Charlemagne Capital aufgelegte Fonds eine durchweg geringere Volatilität als sein Vergleichsindex und kann demzufolge mit der günstigeren Risikostruktur aufwarten. Kann die Beta-Analyse dieses positive Bild bestätigen? Wie die Risikokennziffer Beta von 0,84 über drei Jahre belegt, macht der Magna-Fonds die Kursschwankungen der weltweiten Frontier Markets nur unterdurchschnittlich mit. Für ein Jahr nimmt das Beta einen Wert von 0,89 an und beweist, dass der mit einem strengen Risikomanagement arbeitende Grenzmärktefonds eine erfreulich geringe Sensitivität gegenüber den Marktbewegungen hat. Der rollierende Zwölfmonatsvergleich der Beta-Werte über drei Jahre bestätigt den guten Gesamteindruck: In 25 der letzten 36 betrachteten Einzelzeiträume wies der Fonds geringere Wertschwankungen als der MSCI-Referenzindex auf und verzeichnete dabei Beta-Werte bis 0,37 im Tief. Lediglich in elf der untersuchten Einjahresperioden befand sich das FondsBeta über dem Marktrisikofixwert von 1,00 und erreichte ein Maximum von 1,18. Damit geht der Magna-Fonds mehrheitlich ein geringeres Risiko als die Benchmark ein und besitzt im Vergleich zur Frontier-Markets-Benchmark die attraktivere Risikostruktur. Welche Renditen kann FondsManager Böttcher auf dieser Basis erzielen?

FondsRendite. Alpha. Generiert.

Per 22. Februar 2016 hat der Magna New Frontiers Fund über drei Jahre eine kumulierte Wertentwicklung von +35,01 Prozent in Euro aufzuweisen, was einer Rendite von +10,52 Prozent p.a. entspricht. Eine überzeugende Wertentwicklung für das FondsProdukt aus dem Bereich der Grenzmärkte, wie der kräftige Renditevorsprung gegenüber der Benchmark MSCI Frontier Markets EUR NETR beweist. Der weltweit investierende Grenzmärkteindex verzeichnet über drei Jahre eine Euro-Gesamtrendite von +20,21 Prozent bzw. ein jährliches Renditeergebnis von +6,33 Prozent. Beim Wechsel auf die Jahresbetrachtung kann FondsManager Böttcher die Pole Position behalten: Mit einer Wertentwicklung von -5,41 Prozent stellt sich die Performance des Magna-Fonds deutlich besser als diejenige der Benchmark dar (MSCI Frontier Markets: -15,52 Prozent). Da der Magna New Frontiers in beiden Untersuchungszeiträumen die erheblich bessere Renditeleistung erbringt, ist der aktiv gemanagte Fonds klarer Sieger im Performancevergleich mit dem passiven Referenzindex. Der positive Gesamteindruck wird durch die Ergebnisse der Alpha-Analyse bestätigt. Über drei Jahre liegt die Renditekennziffer bei 0,42 und damit klar über Marktniveau, auf Jahressicht fällt die Kennzahl mit 0,79 nochmals attraktiver aus. Der rollierende Zwölfmonatsvergleich der Alpha-Werte über drei Jahre zeigt, dass die Phasen der Mehrrendite das prägende Element der FondsBilanz sind: In 28 der letzten 36 Einzelperioden konnte der Magna-Fonds ein positives Alpha bis 1,70 in der Spitze generieren. Nur in den acht Zeitintervallen zwischen März und Oktober 2013 verzeichnete das Investmentprodukt vergleichsweise schwächere Jahresrenditen und lieferte Alpha-Werte bis zutiefst -1,22. Insgesamt erzielt FondsManager Böttcher eine nachhaltige Outperformance zum MSCI-Vergleichsindex mit unterdurchschnittlichen Kursschwankungen. Als Konsequenz hat der Magna New Frontiers Fund eine attraktive Rendite-Risiko-Struktur aufzuweisen: Die Information Ratio des Fonds liegt mit 0,55 über den letzten Dreijahreszeitraum klar im grünen Bereich.

SJB Fazit. Magna New Frontiers Fund.

Im Bereich der Frontier Markets finden entdeckungsfreudige Investoren ausgezeichnete Anlagemöglichkeiten vor - dies gilt umso mehr in einer Zeit, in der die etablierten Börsen zur Schwäche neigen. Wer seinen geographischen Horizont erweitern und die so genannten "Grenzmärkte" wie Vietnam, Argentinien oder die Vereinigten Arabischen Emirate ins Depot aufnehmen will, findet in dem Magna New Frontiers Fund ein ausgezeichnet gemanagtes FondsProdukt. Marktexperte Stefan Böttcher erzielt mit seiner Stockpicking-Strategie eine verlässliche Mehrrendite zur Benchmark und wählt die besten Einzelaktien mit attraktiven Wachstumsraten und guten langfristigen Entwicklungsperspektiven aus.

Erläuterungen

Alpha

Ist die Kennziffer für die Renditechancen. Das Alpha beziffert jenen Teil der FondsRendite, der auf aktive Titelauswahl zurückzuführen ist. Je höher das Alpha, umso besser hat sich der Fonds im Verhältnis zum Markt entwickelt. Beispiel: Ein Alpha von 5,0 zeigt an, dass der Fonds im Vergleich zu seiner Benchmark in den gewählten Betrachtungszeiträumen einen durchschnittlichen Mehrertrag von 5,0 Prozent erzielt hat. Ein positives Alpha deutet darauf hin, dass durch aktives Portfoliomanagement eine Mehrrendite für den Investor erwirtschaftet wurde. Insofern ist die Kennziffer ein Leistungsindikator für erfolgreiches FondsManagement. Gerade im Wettbewerb mit passiven ETFs ist das Alpha das Aushängeschild für Fonds.

Beta

Gilt als Risikomaß. Das Beta ist ein Indikator dafür, wie stark die Erträge eines Fonds tendenziell auf Wertschwankungen am Markt reagieren. Die Kennzahl bemisst die relative Volatilität eines Investmentfonds in Bezug auf den Gesamtmarkt. Anders ausgedrückt: Beta ist das Resultat eines Risikovergleichs zwischen Fonds und Benchmark. Deshalb wird bei der Investmentanalyse einem Index als Repräsentant des Marktes der feste Wert Beta = 1 zugesprochen. Hat ein Fonds ein Beta von 1, ist sein Risiko identisch mit demjenigen des Index. Ein Beta > 1 bedeutet, das FondsRisiko ist überproportional, seine Wertschwankungen sind ausgeprägter. Ein unter 1 liegendes Beta lässt auf geringere Kursschwankungen eines Fonds schließen, er ist risikoärmer. Ein Beispiel: Weicht die Volatilität des Fonds um 15 Prozent nach unten ab, ist sein Beta 0,85, weicht sie 15 Prozent nach oben ab, ist es 1,15. Ein hohes Beta bedeutet potentiell höhere Erträge, aber auch ein gesteigertes Risiko. Ein niedriges Beta zeigt an, dass der Fonds potentiell geringere Erträge erzielt, dabei aber auch ein niedrigeres Risiko eingeht. Ein negatives Beta bedeutet, dass sich der Fonds gegenläufig zur Marktentwicklung verhält.

Dividendenrendite

Die Dividendenrendite ist eine klassische Kennzahl zur Bewertung einer Aktie und misst die Dividende einer Aktie im Verhältnis zum Aktienkurs zum Zeitpunkt der Ausschüttung. Sie wird in Prozent angegeben. Je höher der Wert, desto mehr Anteil an der Unternehmensleistung erhalten Aktionäre in Form der Dividende. Diese Erträge sind unabhängig von der Kursentwicklung an der Börse. Im Gegensatz zum Kurs-Gewinn-Verhältnis KGV werden hier die Erträge als Maßstab für die Rendite genommen, die tatsächlich den Anteilseignern zugute kommen. Hohe Dividendenrenditen können die starke Ertragskraft eines Unternehmens anzeigen, umgekehrt aber auch problematisch sein, da die ausgeschütteten Beträge nicht für Investitionen zur Verfügung stehen.

Information Ratio

Die Information Ratio ist eine Kennziffer zur Beurteilung der Managementqualität eines Fonds. Sie wird errechnet, indem man die Überrendite (aktive Rendite) durch das aktive Risiko teilt. Insofern ist sie das Barometer für den risikobereinigten Ertrag. Die aktive Rendite wird hierbei mit Alpha gemessen, das aktive Risiko anhand des Tracking Errors. Die Kennzahl liefert eine Aussage, ob das eingegangene Risiko durch die erzielte Mehrrendite gerechtfertigt ist. Ist die Information Ratio positiv, ist dies der Fall. Je höher der Wert, desto besser ist das Management von Rendite und Risiko des untersuchten Fonds.

Korrelation

Die Korrelation ist die Kennziffer für die wechselseitige Abhängigkeit zweier Investments. Die Korrelationskennziffer gibt Richtung und Stärke des Zusammenhangs an und liegt dabei in einer Bandbreite zwischen 1,0 für Investitionen, deren Wertentwicklung absolut gleich verläuft, und -1,0 für Investments, deren Wertentwicklung sich genau entgegengesetzt darstellt. Bei einer Korrelation von 0,0 besteht keinerlei Übereinstimmung. Die Kennzahl macht eine Aussage zur strukturellen Abhängigkeit der Wertentwicklung eines Fonds von seinem Vergleichsindex. Weisen Fonds und Index eine hohe Korrelation auf, werden sie auf dieselben Marktrisiken und -entwicklungen ähnlich reagieren. Die Korrelation sollte im Zusammenhang mit dem Beta-Faktor betrachtet werden und gibt dessen Güte an. Je höher die Korrelationskennziffer an 1 oder -1 heranreicht, desto größer ist die Aussagekraft des Beta-Faktors.

Kurs-Buch-Verhältnis (KBV)

Das KBV ist eine Kennzahl für den Substanzwert eines Unternehmens. Es wird errechnet, indem man den Aktienkurs durch den Buchwert je Aktie teilt. Der Buchwert der Aktiengesellschaft ergibt sich durch den Abzug der Verbindlichkeiten von der Summe der Aktiva. Die Aussagekraft der Bücher kann je nach Branche variieren und ist bei Industriefirmen beispielsweise höher als im IT-Sektor. Der Buchwert der Aktie ist das Ergebnis der Division des Unternehmensbuchwerts durch die Anzahl der Aktien. Je niedriger der Wert ist, desto preiswerter ist die Aktie. Wenn der Aktienkurs dem Buchwert entspricht, wird die Aktie zu ihrem "fairen Wert" gehandelt.

Kurs-Cashflow-Verhältnis (KCV)

Das KCV ist eine Kennzahl der Liquidität eines Unternehmens. Man erhält es, indem man den Aktienkurs durch den Cashflow je Aktie teilt. Der Cashflow eines Unternehmens bildet die wirklichen Zahlungsflüsse in einer bestimmten Zeitperiode ab. Sein Wert gibt das Volumen der im Unternehmen für Investitionen und das Begleichen von Verbindlichkeiten vorhandenen liquiden Mittel an. Mit dem KCV kann die Entwicklung der Ertragskraft einer Aktiengesellschaft bewertet werden. Dabei gilt eine Aktie als umso preiswerter, je niedriger ihr KCV ist.

Kurs-Gewinn-Verhältnis (KGV)

Das KGV ist die Kennzahl der Ertragskraft eines Unternehmens. Es wird errechnet, indem man den Aktienkurs durch den Gewinn je Aktie teilt. Hier gilt: Je niedriger die Kennzahl, desto preiswerter ist die Aktie. Ein niedriges KGV wird an der Börse als Einstiegssignal in die Aktie interpretiert. Sie gilt als unterbewertet und hat Aufwärtspotenzial. Liegt das KGV eines Titels hingegen über dem Marktdurchschnitt, kann dies als Ausstiegssignal gewertet werden. Die Aktie gilt als überbewertet, die Wahrscheinlichkeit, dass ihr Kurs fällt, ist hoch. Im Falle korrigierter Gewinnerwartungen kann das KGV zu Fehlinterpretationen führen, da optisch niedrige Kennzahlen die Ertragssituation des Unternehmens nicht mehr richtig wiedergeben.

R²

Die Kennzahl R² baut auf der Korrelation auf. Sie drückt den Prozentsatz der Bewegungen eines Fonds aus, die durch Bewegungen in seinem Referenzindex erklärt werden können. R² ist das Quadrat der Korrelation. Ein R² von 0,7 bedeutet, dass 70,0 Prozent der Entwicklung des Fonds das Ergebnis der Entwicklung des Referenzindex ist bzw. 30,0 Prozent auf die aktive Auswahl von Aktien zurückgeführt werden können. Je deutlicher die Zahl unterhalb von 1 liegt, umso unabhängiger ist der Ertrag des Fonds vom Referenzindex. R² wird genutzt, um die Aussagekraft von Beta zu bestimmen. Je höher das R², desto signifikanter das Beta, weil klar wird, wie sehr dieses auf aktivem FondsManagement basiert. R² hilft also, den Grad sowie die Qualität der FondsManageraktivität einzuordnen.

Sharpe Ratio

Die Sharpe Ratio ist ein Maß für das Gesamtrisiko eines Fonds, da sie die Rendite ins Verhältnis zum absoluten Risiko des Fonds setzt. Die nach dem Nobelpreisträger William Sharpe benannte Kennziffer misst die Überschussrendite eines Fonds pro Risikoeinheit. Dabei wird der Fonds mit dem risikolosen Geldmarkt konfrontiert. Liegt die Sharpe Ratio eines Fonds bei 0,40 und damit im positiven Bereich, ist dies ein Indiz dafür, dass die FondsInvestition rentabler ist als die Platzierung des Kapitals am Geldmarkt. Ein negativer Wert bedeutet: Der Fonds ist schlechter als der Geldmarkt. Zu beachten bei der Interpretation dieser Kennzahl ist, dass sich die Definition eines "risikolosen" Zinses im Zuge der Finanzkrise massiv gewandelt hat. Streng genommen sind risikolose Investments gar nicht mehr existent.

Tracking Error

Der Tracking Error ist die Kennziffer für die Spurabweichung des Fonds vom Index. Sie misst, wie stark die Positionen und ihre Gewichtung im Portfolio des Fonds prozentual von denen des Index abweichen. Zur Berechnung wird die Standardabweichung der Differenzrendite zwischen dem Fonds und seiner Benchmark ermittelt. Insofern wird der Tracking Error auch als Indikator für aktives Risiko verstanden und dient neben Alpha als Grundlage für die Berechnung der Information Ratio. Je niedriger der Tracking Error, desto stärker orientiert sich der FondsManager am Vergleichsindex. Je höher der Wert ist, desto unabhängiger bewegt sich der FondsManager in seinem Markt.

Value-at-risk (VAR)

Der Begriff bezeichnet ein Risikomaß für die Wahrscheinlichkeit und den Umfang von Verlusten einer bestimmten Risikoposition (z. B. eines Portfolios von Wertpapieren) in einem gegebenen Zeithorizont. Ein VAR von 10 Mio. Euro bei einer Haltedauer von 1 Tag und einer als Konfidenzniveau bezeichneten Eintrittssicherheit von 97,5 Prozent bedeutet, dass der potenzielle Verlust der betrachteten Risikoposition von einem Tag auf den nächsten mit einer Wahrscheinlichkeit von 97,5 Prozent den Betrag von 10 Mio. Euro nicht überschreiten wird. VAR wurde von J.P. Morgan entwickelt und ist heute ein Standardrisikomaß im Finanzsektor.

Autor:

Gerd Bennewirtz ist als geschäftsführender Gründungsgesellschafter der SJB FondsSkyline OHG 1989 Herausgeber speziell auf Privatinvestoren zugeschnittener Newsletter. Die wöchentlich erscheinenden Publikationen können gratis angefordert werden unter FondsEcho@sjb.de oder www.sjb.de.

Gerd Bennewirtz ist als geschäftsführender Gründungsgesellschafter der SJB FondsSkyline OHG 1989 Herausgeber speziell auf Privatinvestoren zugeschnittener Newsletter. Die täglich, wöchentlich und monatlich erscheinenden Publikationen können gratis angefordert werden unter FondsEcho@sjb.de oder www.sjb.de.

Der obige Text spiegelt die Meinung des jeweiligen Kolumnisten wider. Die finanzen.net GmbH übernimmt für dessen Richtigkeit keine Verantwortung und schließt jegliche Regressansprüche aus.