Immobilien-Markt als Kapitalanlage weiter ein Selbstläufer!?

Lieber Geldanleger, haben Sie sich eine Immobilie zugelegt in den vergangenen Jahren?

Werte in diesem Artikel

Wenn ja, dann haben Sie höchstwahrscheinlich nichts falsch gemacht. Denn nachdem die Preise zunächst in den angesagten Trendstädten wie Leipzig, Berlin, München, Frankfurt, Hamburg oder auch Münster angezogen haben, folgen nun auch Objekte in B- und C-Lagen.

Freuen können sich auch Aktionäre von Immobilienunternehmen. 2014 war ein Rekordjahr für die Branche und das wirkte sich auch sichtbar an der Börse aus.

Doch bleibt "Betongold" als Kapitalanlage auch im laufenden Jahr quasi ein Selbstläufer? Professionelle Investoren sind mehrheitlich davon überzeugt: Die Lage auf dem deutschen Immobilienmarkt ist und bleibt erfreulich, eine Blase ist nicht in Sicht.

Und auch am ultraniedrigen Zinsniveau - dem eigentlichen Auslöser des Booms am deutschen Immobilienmarkt - ändert sich erst einmal nichts.

Ob Immobilienaktien weiter laufen ist trotzdem sehr fraglich. Lesen Sie, warum...

Im vergangenen Jahr wechselten Häuser und Grundstücke für beeindruckende 190 Milliarden Euro den Besitzer, wie sich aus Schätzungen der amtlichen Gutachterausschüsse ergibt.

Wer Experten zu den Perspektiven befragt, bekommt gleichlautende Antworten: Der allgemeine Trend wird sich fortsetzen - sowohl was die Preise als auch die Umsätze betrifft. Dazu tragen auch vermehrt ausländischen Investoren bei.

Für sie wird der deutsche Immobilienmarkt wegen der hohen politischen und wirtschaftlichen Stabilität zunehmend beliebter.

Allerdings ist die Entwicklung regional unterschiedlich. Wo Menschen eher fortziehen, ist vom Boom nichts zu spüren und das wird auch so bleiben. Zu beobachten ist, dass die Preise in den besseren Lagen nicht mehr so stark klettern. Dafür ziehen jetzt die mittleren Lagen nach.

Auffällig: Die Konsolidierung innerhalb der Immobilienbranche, die schon vor drei Jahren begann, setzt sich weiter fort. Fressen und gefressen werden ist die Devise. Während private Immobilien-Interessenten kaum noch attraktive Objekte finden, überbieten sich die börsennotierten Branchengrößen mit Übernahmeofferten.

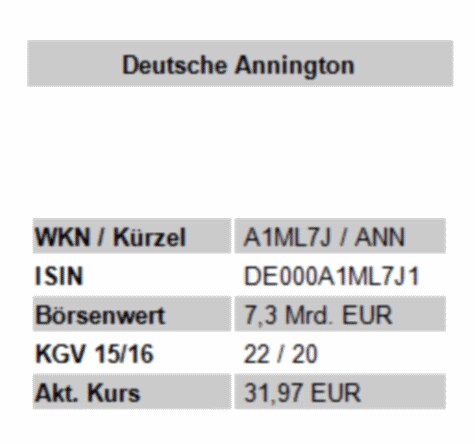

Spektakulär war zuletzt der Griff des Marktführers Deutsche Annington (WKN: A1ML7J) nach dem Rivalen Gagfah. Fast 94 Prozent der Aktien wurden vom MDAX-Unternehmen erworben. Ein Mega-Konzern mit 350.000 Wohnungen ist aktuell im Entstehen, dessen kombinierter Portfoliowert bei etwa 21 Milliarden Euro liegt.

Auch einen neuen Namen für den "nationalen Champion von europäischer Dimension" (Annington-Chef Rolf Buch) gibt es schon: Vonovia. Bei der Hauptversammlung der Deutschen Annington am 30. April sollen die Aktionäre grünes Licht für die Umbenennung geben.

Kein Zweifel, dass die Anleger der Namensänderung ihren Segen geben. Warum sollten sie auch nicht? Sie können mit ihrem Unternehmen zufrieden sein, da spielt der Name letztlich nur die zweite Geige.

Der maßgebliche Erfolgswert, das operative Ergebnis aus dem laufenden Geschäft - im Branchenjargon "Funds from Operations" oder FFO genannt - stieg 2014 um 28 Prozent auf 286,6 Millionen Euro. Mehr als erwartet wurde.

Und absehbar ist bereits heute schon, dass der Kauf von Gagfah die Profitabilität weiter verbessern und das Unternehmen noch attraktiver für institutionelle Investoren machen wird. Im September bereits könnte Vonovia gar in den DAX aufsteigen.

Auch die Deutsche Wohnen, die am Donnerstag ebenfalls glänzende Zahlen für 2014 vorlegte, strebt nach Höherem. Und dafür wurde bereits eifrig zugekauft. Operativ steigerte das Frankfurter Unternehmen, ebenfalls im MDAX, sein Ergebnis im abgelaufenen Jahr um fast 90 Prozent.

Insgesamt wies Deutsche Wohnen ein Ergebnis von 889,3 Millionen Euro aus, wobei sich vor allem die 1,7 Milliarden Euro schwere Übernahme des auf den Berliner Wohnungsmarkt spezialisierten Konkurrenten GSW bemerkbar gemacht hat.

Für Firmen-Chef Michael Zahn läuft alles nach Plan: "Wir sehen, dass unsere Fokussierung auf deutsche Wachstumsmärkte Früchte trägt". 2015 soll der FFO von aktuellen 218 auf 250 Millionen Euro steigen.

Weitere Zukäufe sind auch schon ausgemacht: Erstes Ziel ist das im österreichischen Auswahlindex ATX notierte Wohnungsunternehmen Conwert. Für Conwert, das einen Großteil seines Wohnungsbestandes in Deutschland hat, werden rund 1,2 Milliarden Euro oder 11,50 Euro je Aktie geboten.

Gelingt der Deal, würde der Immobilienbestand auf 180.000 Wohnungen steigen und sich damit der Abstand zum Marktführer Deutschen Annington weiter verkürzen.

Die Deutsche Wohnen will mindestens 50 Prozent plus eine Aktie einsammeln - ansonsten gilt der Deal als tot. Allerdings zieren sich die Österreicher. Das bis zum 15. April gültige Angebot bezeichnet das Conwert-Management als deutlich zu niedrig. Ausgang offen.

Weitere drei Immobilienwerte gibt es im Nebenwerte-Index MDAX (dazu sechs im SDAX): Deutsche Euroshop, LEG Immobilien und TAG Immobilien. Auch sie sind aussichtsreich und lohnen einen zweiten Blick. Wie die Deutsche Annington und die Deutsche Wohnen agieren sie nach der Devise: "Big is beautiful".

Der Deutschen Euroshop hat der Kauf der Dresdner Altmarktgalerie (die Anteile von 67 Prozent wurden auf 100 Prozent aufgestockt) zu ihrem Rekordjahr verholfen.

Das Hamburger Unternehmen bremst jetzt zwar etwas die Erwartungen: Große Sprünge seien nach der Rekordjagd nicht mehr drin, heißt es von der Konzernführung. Dafür sei das Umfeld sehr niedriger Inflationsraten "zu anspruchsvoll". Dennoch soll der Umsatz im laufenden Jahr auf 201 bis 204 Millionen Euro steigen, 2016 soll er 203 bis 206 Millionen Euro betragen.

Die hauptsächlich in Nordrhein-Westfalen aktive Immobiliengesellschaft LEG, deren Aktie erst im Januar 2013 zu 44 Euro an den Markt gebracht worden war, kann sich über schlechte Geschäfte ebenfalls nicht beklagen. Erst im Februar korrigierte der Konzern sein Ergebnis-Ziel für 2015 um mehrere Millionen Euro nach oben.

Die fünfte Immobilienaktie im MDAX - TAG Immobilien - hat eine wilde Einkaufstour hinter sich: Unter anderem wurden Colonia Real Estate, DKB Immobilien und TLG Wohnen gekauft. Der Aktie hat das nicht geschadet. Im Gegenteil: Lange tendierte sie seitwärts, im vierten Quartal startete sie dann durch.

Auch wegen des höheren Gewinns in 2014. Dazu beigetragen haben weniger Leerstand und etwas höhere Mieten. Weil nur noch gut acht statt wie im Vorjahr knapp neun Prozent der Wohnungen leer standen, konnte der Konzern seinen operativen Gewinn (FFO) um gut ein Fünftel auf 74,5 Millionen Euro steigern.

Doch die allgemeine Kaufwut hat Folgen. Ähnlich wie viele überhitzte Technologie-Aktien (siehe auch die Nemetschek-Geschichte im Geldanlage-Report vom 21.02.) notieren auch fast alle Immobilienaktien inzwischen deutlich über ihrem fairen Wert.

Dieser lässt sich relativ einfach in Form des Nettovermögens (Net Asset Value oder kurz NAV) ermitteln, also in dem man die Schulden vom Wert der Immobilienbestände subtrahiert. Historisch betrachtet notierten Immobiliengesellschaften meist mit Abschlägen von zehn bis 20 Prozent auf diese NAVs.

Das hängt damit zusammen, dass die Gesellschaften beim Bewertungsansatz gerne mal an die mögliche obere Grenze gehen und die angesetzten Werte in der Praxis dann häufig nicht realisiert werden können bzw. könnten, wenn tatsächlich einzelne Objekte oder auch ein ganz Portfolio verkauft werden sollen.

Inzwischen ist es aber dank des Anlagenotstands vieler Institutioneller (Staatsanleihen werfen ja so gut wie keine Rendite mehr ab, erst recht nicht seit auch noch die EZB solche Papiere im großen Stil aufkauft) so, dass LEG, Deutsche Annington und Deutsche Wohnen massiv oberhalb ihrer NAVs notieren.

Bei LEG und Deutscher Annington liegt der Aufschlag bei rund 35 Prozent, bei der Deutsche Wohnen, als Marktführer und Anlegerliebling, gar bei satten 65 Prozent.

Eine massive Steigerung der NAVs ist in den nächsten Jahren aber nicht zu erwarten, weil die Mietrenditen auf Grund der Preissteigerungen der Objekte seit 2010 sogar sinken.

Die neu eingeführte Mietpreisbremse dürfte den Druck auf die Renditen noch etwas erhöhen. So prognostiziert die Deutsche Annington beispielsweise für 2015 lediglich eine Steigerung des NAV "von bis zu vier Prozent".

MEIN FAZIT:

"Betongold" als Kapitalanlage ist inzwischen ein zweischneidiges Schwert. Zwar sind die Rahmenbedingungen für die Gesellschaften nach wie vor optimal. Megagünstige Finanzierungen und ein immer noch relativ geringer Verschuldungsgrad laden zu weiteren Übernahmen ein.

Ob damit allerdings mittelfristig Werte für die Anleger generiert werden ist sehr fraglich. Die bezahlten Aufschläge auf die Substanzwerte der Firmen sind teilweise enorm. Sowohl bei Übernahmen untereinander als auch für jedes einzelne Unternehmen separat an der Börse.

Vorsicht angebracht ist insbesondere bei Firmen wie Adler Real Estate oder DEMIRE Deutsche Mittelstandsholding, die mit extremen Verschuldungsgraden agieren, eine Anleihe nach der anderen auf den Markt werfen und mit Wertaufschreibungen sofortige (buchhalterische) Gewinne erzeugen, deren Substanzhaltigkeit zumindest fraglich ist.

Wer schon länger dabei ist, fühlt sich hier in die Jahre 2005 und 2006 zurückversetzt, wo das gleiche Spiel schon mal bei Titeln wie Vivacon oder Colonia Real Estate gespielt worden ist. In beiden Fällen standen am Ende massive Kursverluste bzw. im Falle Vivacon sogar die Insolvenz. Aber auch die schiere Größe schützt nicht vor großen Verlusten wie Anleger damals bei IVG Immobilien auf die harte Tour lernen mussten.

Ich rate mit ganz wenigen Ausnahmen (unterhalb des NAV notiert beispielsweise noch IFM Immobilien aus Berlin) bei allen deutschen Immobilienwerten von Neukäufen ab. Bestehende Positionen sollten Sie mit engen Stopps absichern.

Eine Alternative ist die eng mit der Branche verknüpfte Aareal Bank, Spezialinstitut für gewerbliche Finanzierungen im Hypothekenbereich: Das kürzlich vorgelegte Zahlenwerk für 2014 überzeugte sowohl Investoren als auch Analysten.

Das Konzernbetriebsergebnis stieg von 198 auf 436 Millionen Euro, der Konzerngewinn schoss von 93 auf 294 Millionen Euro regelrecht in die Höhe. Die Aktie befindet sich bereits seit Januar auch im Musterdepot meines Premiumbriefs Trend-Trader, so dass wir inzwischen auf hohen Buchgewinnen sitzen.

Kritisch sehe ich auch Offene Immobilienfonds. Nach den Skandalen der vergangenen Jahre feiern die Produkte nun eine erstaunliche Renaissance. Gesetzliche Neuregelungen, die seit Mitte 2013 in Kraft sind, sollen jetzt für deutlich mehr Sicherheit sorgen.

Anlegerfreundlich sind diese aber nur bedingt. So müssen Anteile mindestens 24 Monate gehalten und im Falle des Verkaufswunsches zwölf Monate zuvor gekündigt werden.

Das soll verhindern, was in der Finanzkrise einigen Fonds (17 Produkte waren betroffen, die meisten werden derzeit aufgelöst) zum Verhängnis wurde: Vor allem institutionelle Anleger hatten ihr Geld sehr schnell abgezogen. Die Fonds kamen so in Liquiditätsschwierigkeiten, weil sie ihre Immobilien nicht schnell genug verkaufen konnten.

Das mag strukturell sinnvoll sein, schränkt aber die Flexibilität für uns als Anleger deutlich ein.

Armin Brack ist Chefredakteur des Geldanlage-Reports. Gratis anmelden unter: www.geldanlage-report.de. Der obige Text spiegelt die Meinung des jeweiligen Kolumnisten wider. Die finanzen.net GmbH übernimmt für dessen Richtigkeit keine Verantwortung und schließt jegliche Regressansprüche aus.

Ausgewählte Hebelprodukte auf Deutsche Wohnen

Mit Knock-outs können spekulative Anleger überproportional an Kursbewegungen partizipieren. Wählen Sie einfach den gewünschten Hebel und wir zeigen Ihnen passende Open-End Produkte auf Deutsche Wohnen

Der Hebel muss zwischen 2 und 20 liegen

| Name | Hebel | KO | Emittent |

|---|

| Name | Hebel | KO | Emittent |

|---|