Die neue Schwellenländerwelt

Die Emerging Markets lassen sich längst nicht mehr über einen Kamm scheren. Nach einer Dekade pauschalen Wachstums für alle müssen Investoren künftig viel genauer hinschauen.

Werte in diesem Artikel

von Nick Price, Gastautor von Euro am Sonntag

Die Emerging Markets waren in den vergangenen zehn Jahren ein Eldorado für Anleger. Während die Wirtschaft der Industrieländer stagnierte, verzeichneten die Schwellenländer einen synchronisierten Aufschwung. Mit dem steilen Wirtschaftswachstum in China, Indien und Brasilien kletterten zwischen 2003 und 2008 parallel auch die Börsen auf schwindelerregende Höhen. Um Traumrenditen einzufahren, genügte es, lediglich über passive Anlageinstrumente an den boomenden Märkten zu partizipieren. Die sogenannten BRICs waren eine sichere Wachstumsstory.

Doch die Zeiten der quasi-automatischen Gewinne sind vorbei. Heute entwickeln sich Märkte, Sektoren und Aktien der Schwellenländer viel unterschiedlicher als in den vergangenen Jahren. Die Gemengelage ist deutlich komplexer geworden. Während einige politisch solide und wachstumsstark dastehen, fallen andere wiederum aufgrund von Kapitalkontrollen und einer populistischen Politik in ihrer Entwicklung zurück.

Auch die Haupttreiber des Boomjahrzehnts ebben ab: Ohne die kontinuierliche Versorgung mit „easy money“, also der überschüssigen Liquidität an den Finanzmärkten, wird sich das Wachstum in den Schwellenländern vermutlich wieder auf Durchschnittsniveau einpendeln. Chinas zweistellige Wachstumsraten, die die Schwellenländer bislang beflügelten, fallen auf ein normales Maß zurück — übrigens mit weitreichenden Folgen für Länder, die vom Rohstoffboom und Export abhängig sind wie Chile. So entfielen im Jahr 2011 allein auf China 50 Prozent der weltweiten Nachfrage nach Kohle, 41 Prozent nach Aluminium und 40 Prozent nach Kupfer.

Statt Makroökonomie zählen nun

fundamentale Faktoren

Um hier einem Missverständnis vorzubeugen: Ich bin nicht der Auffassung, dass Chinas „weiche Landung“ die Schwellenländer komplett ausbremsen wird. Die Neujustierung Chinas und anderer Länder wird jedoch neue Gewinner und Verlierer hervorbringen, die es künftig herauszufiltern gilt: Sicher werden Brasiliens Eisenerzexporte — und damit das Bergbauunternehmen und Bovespa-Index-Schwergewicht Vale — unter den sinkenden Infrastrukturausgaben Chinas zu leiden haben. Dafür dürfte die Zucker- und Sojabohnenindustrie in Brasilien von Chinas steigendem Konsum profitieren.

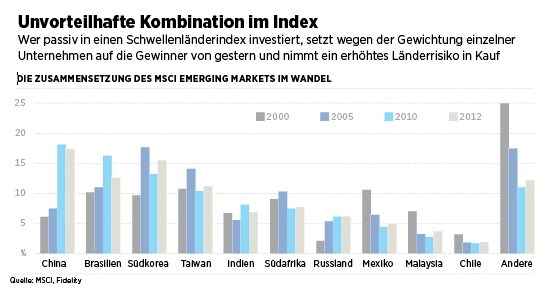

Wer also glaubt, dass das nächste Jahrzehnt eine Fortsetzung der vergangenen Jahre wird, springt zu kurz. Genügte im Jahr 2000 noch eine passive Anlage in den MSCI Emerging Markets, um eine ganze Bandbreite an prosperierenden Märkten abzudecken, wird der Index heute größtenteils von chinesischen und brasilianischen Unternehmen dominiert. Die Marktgewichtung Chinas liegt bei über 17, der Anteil von Brasilien bei rund 16 Prozent. Zum Vergleich: 2000 machte China erst sechs und Brasilien knapp zehn Prozent des Index aus. Das Problem dabei: Die einst wachstumsstärksten Schwellenländer verloren nach ihrem Höhepunkt 2008 deutlich an Dynamik. Aufgrund ihrer vergangenen Performance sicherten sie sich trotzdem einen großen Anteil am Index. Diese Gewichtung ist heute aber nicht mehr sinnvoll.

Wer sich über ein passives Instrument den MSCI Emerging Markets ins Depot legt, setzt sich also aufgrund der Übergewichtung der Top vier — China, Brasilien, Südkorea und Taiwan — ungewollt einem massiven Länderrisiko aus. Er folgt lediglich vergangener Performance und kann so künftiges, noch unterbewertetes Potenzial im Gegensatz zu einem aktiven Investor nicht nutzen. Bei einem passiven Ansatz werden Chancen mit kleineren chinesischen Konsumtiteln, die vom anziehenden Binnenmarkt Chinas profitieren werden — für mich die Investmentstory schlechthin —, oder mit Firmen, die mit den strukturellen Veränderungen einiger afrikanischer Länder der Subsahara wie Nigeria wachsen, schlicht verschenkt.

Dass sich aktives Fondsmanagement in den Emerging Markets auszahlt, belegen die Zahlen eindrucksvoll: Berechnungen des Analysehauses eVestment Alliance zufolge übertrafen rund 80 Prozent der aktiven Strategien die Wertentwicklung des MSCI-Emerging-Markets-Index in den vergangenen zehn Jahren. Die besten 25 Prozent der aktiven Fonds lagen um mindestens drei Prozentpunkte über der Indexperformance.

Long-Short-Ansätze für

langfristig stabile Renditen

Es gibt darüber hinaus Ansätze, die sogar von Abwärtstrends profitieren und Schwankungsrisiken minimieren. Das wird umso wichtiger, je stärker Anleger dazu tendieren, Emerging Markets als Langfristanlage zu betrachten. Früher sahen Investoren meist nur eine taktische Allokation vor, um kurzfristig vom Boom einiger Branchen zu profitieren. Der Trend geht heute jedoch klar in Richtung der langfristigen strategischen Engagements.

Dafür bieten sich aktive Investmentansätze an, die sowohl Erträge in Aufwärts- als auch in Abwärtsmärkten generieren können. Umgesetzt wird dies über Derivate. So nutzen Fondsmanager mit einem Long-Short-Ansatz zusätzlich Optionsstrategien oder weiten mit Augenmaß das Netto-Anlagevolumen aus, um Zusatzerträge hereinzuholen oder das Risiko im Fonds zu kontrollieren.

Vereinfacht gesagt investiert ein Fondsmanager in Qualitätstitel mit nachhaltigem Renditepotenzial, identifiziert aber parallel auch solche Titel, die kurzfristig ein Risiko beinhalten, um auf diesen Aktien mittels Optionsschein short zu gehen. Der Fondsmanager setzt also bewusst auf einen sinkenden Aktienkurs. Liegt er richtig, generiert er sowohl einen Ertrag aus den Kurszuwächsen der „guten“ Aktie als auch einen Gewinn aus dem Optionsgeschäft. Diese Instrumente bieten eine deutlich größere Flexibilität als beim klassischen Stock-Picking.

Fazit: Die primär makroökonomische Kategorisierung von Akronymen wie BRIC stellt keinen sinnvollen Investmentansatz mehr dar. Denn der Link zwischen Wachstum und Aktienmarktperformance ist heute weit weniger eindeutig. Gleichzeitig zwingt der niedrigzinsbedingte Anlagenotstand Investoren, höhere Risiken einzugehen und damit auch ihre strategische Schwellenländerallokation zu erhöhen. Umso wichtiger wird es, auf einen aktiven Investmentstil zu setzen.

zur Person:

Nick Price,

Leiter Emerging

Markets Equities bei Fidelity Worldwide Investment

Der gebürtige Südafrikaner Price leitet seit 2005 den Emerging-Markets-Aktienbereich bei Fidelity. Er managt die Schwellenländerfonds Fidelity EMEA (Emerging Europe, Middle East and Africa) Fund, Fidelity Emerging Markets Fund und Fidelity FAST Emerging Markets Fund. Diese Fonds haben ein Gesamtvolumen von über vier Milliarden Euro. Bei den Sauren Golden Awards 2012 wurde Price als bester Manager in der Kategorie Schwellenländerfonds ausgezeichnet.

Fidelity Worldwide Investment wurde 1969 als Unternehmen in Privatbesitz gegründet und ist heute ein auf allen bedeutenden Finanzmärkten aktiver Vermögensverwalter für private und institutionelle Kunden. Das Unternehmen betreut ein Kundenvermögen von 224,2 Milliarden Euro.

Ausgewählte Hebelprodukte auf Vale SA

Mit Knock-outs können spekulative Anleger überproportional an Kursbewegungen partizipieren. Wählen Sie einfach den gewünschten Hebel und wir zeigen Ihnen passende Open-End Produkte auf Vale SA

Der Hebel muss zwischen 2 und 20 liegen

| Name | Hebel | KO | Emittent |

|---|

| Name | Hebel | KO | Emittent |

|---|