Zeitraum schlägt Zeitpunkt: Dank dieser Strategie laufen meine Fonds besser als die großen Indizes

Benjamin Graham schrieb davon, dass Value-Investoren vor allem auf den Preis achten, nicht auf den Zeitpunkt des Kaufs. Wenn sie billig genug einkaufen und eine Sicherheitsmarge einkalkulieren, wird sich früher oder später eine angemessene Rendite bei Sicherheit des Kapitals einstellen.

von Prof. Dr. Max Otte

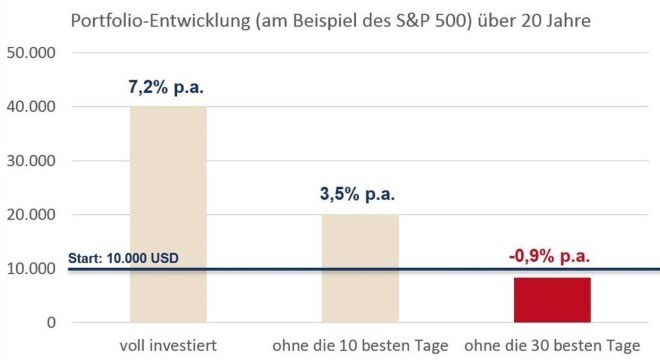

Immer wieder beobachten meine Analysten und ich: Wer beim Ein- und Ausstieg ein schlechtes Timing zeigt, halbiert im Schnitt seine Gewinnchancen, wenn er an den zehn besten Börsentagen "außen vor" bleibt. Verpasst er pro Jahr die 20 besten Börsentage, sinkt seine Gewinnchance auf ein Viertel. Ist er an den 30 besten Tagen nicht investiert, schmilzt sein Kursgewinn auf ein gutes Achtel gegenüber Anlegern, die an den 30 besten Tagen im Markt sind. Beim schnellen Rein und Raus wächst schlicht und ergreifend die Gefahr, die wirklich guten Börsentage zu verpassen. Geduld und langfristiges Engagement sind und bleiben das A und O erfolgreicher Aktien-Investments.

Und dennoch sind einige Anleger im Dezember 2018 - einem wahrlich

schwierigen Börsenmonat - auf die Signale von "Mr. Market" angesprungen und haben pro-zyklisch agiert. Teilweise war auch Panik im Markt. Dies ist jedoch selten zielführend. Und auch die vermeintlich besten "Markt-Timer" werden den absoluten Tiefpunkt ihrer Aktienkurse mit großer Sicherheit nicht treffen. Viel eher werden sie noch so manche schlaflose Nacht durchleben.

Wir Anleger sind grundsätzlich gut damit beraten, Korrekturen - auch wenn sie so durchgreifend sind wie in den vergangenen Monaten - auszusitzen. Zum einen schont das Aussitzen das Nervenkostüm, denn Sie sind nicht unter Druck den richtigen Verkaufs- und anschließend wieder den richtigen Einstiegszeitpunkt zu finden. Vielleicht läuft Ihnen der Markt davon, wenn Sie zu früh an die Seitenlinie gehen. Oder aber Sie verpassen es in der Korrektur wieder rechtzeitig einzusteigen. Das ist sogar sehr wahrscheinlich.

Der Fiskus profitiert vom Hin und Her

Zudem müssen Sie auf Ihre Gewinne Steuern bezahlen, sodass Ihr Depot allein schon durch die Transaktion quasi einen Bärenmarkt betritt. Richtig wäre es, hier ruhig und geduldig zu bleiben und regelmäßig nachzukaufen. Langfristig zahlt sich das aus.

Es ist allerdings besonders bitter, wenn Sie das Tief nicht treffen und Ihnen dadurch nur einige wenige sehr starke Tage entgehen. Der Effekt ist größer als Sie glauben könnten. Ein Beispiel: Hätten Sie zum Jahresbeginn 1998 vor der Dotcom-Blase einmalig 10.000 USD in den S&P 500 investiert, dann hätten Sie nach einer Untersuchung von JPMorgan Ende 2017 (inklusive Dividenden):

Zur Erklärung: 20 Jahre haben 7.305 Tage. 10 Tage entsprechen in diesem Zeithorizont lediglich 0,13%. 30 Tage entsprechen 0,41%.

Sie sehen: Einige wenige verpasste Tage können die gesamte Performance eines Portfolios über Jahre hinweg ruinieren. Ohne die 10 besten Tage wäre es nur halb so wertvoll. Im Beispiel des S&P 500 sind übrigens auch der Dotcom-Crash und die Finanzkrise von 2008 voll inkludiert. Geschickte Nachkäufe zu niedrigeren Kursen sind hier gar nicht enthalten.

Wir sind der festen Überzeugung, dass in Börsenkorrekturen die Saat für neue Renditen gelegt wird. Denn gute Aktien von starken Unternehmen, wie wir sie dank unserer bewährten Königsanalyse finden, steigen langfristig. Korrekturen bieten oft gute (Nach-)Kaufgelegenheiten. Dies hat auch der Dezember 2018 bewiesen…

Erneut deutlich besser als Indizies und Konkurrenz

Mein Max Otte Multiple Opportunities Fund hat diese trübe Periode mit einem Minus von 9,6% überstanden. Damit lag der NAV per 31.12.2018 bei 1.121,28 EUR. Der S&P 500 verlor im letzten Quartal sogar glatte 14%. Der MSCI World EUR war mit -12,4% auch schwach. Der Dax ließ mit -13,8% ebenfalls ordentlich Federn.

Aber wir schauen auf das langfristige Bild und lassen uns von solchen temporär schwierigen Zeiten nicht verrückt machen. Die quartalsweise Feststellung des NAV hilft Ihnen dabei Ruhe zu bewahren. Oftmals werden Korrekturen herbeigesehnt, um günstiger einkaufen zu können. Wenn sie dann aber kommen, muss man sie als Value Investor auch nutzen.

Schauen wir auf die Performance seit Jahresbeginn, dann sehen wir, dass das Minus des Max Otte Multiple Opportunities Fund von lediglich 0,6% im Vergleich zur Konkurrenz beachtenswert gering ausfällt. Im Gesamtjahr 2018 verlor der MSCI World EUR stolze 5,9%, der DAX sogar 18,3%, der Stoxx Europe 600 13,2% und der Schweizer SMI 10,2%. Vor diesem Hintergrund sind wir durchaus zufrieden mit unserer Arbeit, auch wenn wir uns ein Plus gewünscht hätten.

Wie Sie wissen, hatten wir zu Beginn des vergangenen Jahres angekündigt, Liquidität aufzubauen. Dieser Aspekt zusammen mit unserer sorgfältigen Titelauswahl hat dazu beigetragen, dass wir alle Indizes hinter uns lassen konnten. In der folgenden Grafik sehen Sie den Verlauf des Max Otte Multiple Opportunities Fund seit Auflegung im Oktober 2016.

Sie sehen hier zwei Dinge: Erstens schwankt der Max Otte Multiple Opportunities Fund weit weniger als die Indizes. Das beruhigt. Zweitens liegt der Max Otte Multiple Opportunities Fund seit Auflegung im Oktober 2016, trotz des Rückgangs des NAV im letzten Quartal, immer noch deutlich vor den Benchmarks. Das Plus beträgt 11,9%. Im betrachteten Zeitraum hätten Sie mit einer Investition in den Dax kein Geld verdient, genauer gesagt knapp 1% verloren. Mit dem Stoxx Europe 600 hätten Sie 0,8% verloren. Der MSCI World EUR hätte Ihnen immerhin unter großen Schwankungen eine Rendite von 6,1% gebracht - in zwei Jahren ist das ausbaufähig.

Wir sind zuversichtlich, dass unsere Portfolio-Positionen in fünf bis zehn Jahren deutlich besser dastehen als gegenwärtig und wir von der Entwicklung des Fonds langfristig profitieren werden.

Prof. Dr. Max Otte ist Herausgeber des PRIVATINVESTOR (www.privatinvestor.de) und Gründer der IFVE Institut für Vermögensentwicklung GmbH. Das Institut analysiert nach der von ihm entwickelten Strategie der Königsanalyse © börsennotierte Unternehmen und setzt sich dafür ein, mit transparenten Informationen Privatanleger bei der Entwicklung nachhaltiger und langfristig ausgerichteter Aktienstrategien zu unterstützen. Der obige Text spiegelt die Meinung des jeweiligen Kolumnisten wider. Die finanzen.net GmbH übernimmt für dessen Richtigkeit keine Verantwortung und schließt jegliche Regressansprüche aus.

Bildquellen: Prof. Otte Kolumne, Prof. Otte Kolumne