SJB FondsEcho. M&G Global Dividend Fund. MiFID-Risikoklasse nach MFX: 4.

Ausschüttungen. Gesucht.

Eine Prognose für 2012 kann man schon jetzt tätigen: Die von der Eurozone ausgehende Finanz- und Schuldenkrise wird alle Investoren auch im kommenden Jahr begleiten und weiterhin für Unsicherheit und Nervosität an den Aktienmärkten sorgen. Mit starken Schwankungen und heftigen Kursbewegungen muss jederzeit gerechnet werden. Deshalb sind zahlreiche Anleger auf der Suche nach Investments, die ihre Erträge auch in volatilen Märkten erzielen und bei denen Rendite und Risiko in einem ausgewogenen Verhältnis stehen. Hier bieten sich Dividendenfonds an, die ihr Portfolio nach dem Kriterium einer überdurchschnittlichen Dividendenrendite zusammenstellen. Der Fokus der Dividendenfonds liegt auf den sogenannten Value-Titeln, sie bevorzugen defensive und weniger konjunkturabhängigere Aktien. Mit der Dividendenstrategie können Anleger von konstanten Erträgen profitieren, Kursrückgänge bis zu einem gewissen Grade abfedern und so zur Stabilisierung des Depots in turbulenten Börsenzeiten beitragen.

Der M&G Global Dividend Fund (WKN A0Q349, ISIN GB00B39R2S49) investiert in börsennotierte Unternehmen weltweit, die eine über dem Durchschnitt liegende Dividendenrendite sowie die Aussicht auf langfristig steigende Erträge bieten. Bei der Aktienauswahl wird die Bottom-up-Methode angewandt. Seit Auflegung des Fonds am 18. Juli 2008 ist Stuart Rhodes der verantwortliche FondsManager und hält aktuell ein konzentriertes Portfolio von rund 50 Titeln. Das FondsVolumen liegt bei 1,879 Milliarden EUR, womit der M&G-Fonds zu den größten Dividendenfonds am Markt gehört. Basiswährung ist der Euro, als Benchmark nutzt der Fonds den international breit streuenden FTSE World Index. Mit seiner Dividendenstrategie ist es dem M&G Global Dividend Fund in den beiden letzten Jahren gelungen, die Rendite seines Vergleichsindex zu übertreffen. Im Gesamtjahr 2010 verzeichnete der Fonds einen Wertzuwachs von +23,3 Prozent und lag damit 2,7 Prozentpunkte über der Benchmark, in 2009 betrug der Renditevorsprung sogar 7,5 Prozentpunkte. Einer Performance von +37,7 Prozent des Fonds stand eine Wertentwicklung von +30,2 Prozent des Index gegenüber. Nach welchen Kriterien wählt FondsManager Rhodes seine dividendenstarken Titel aus?

FondsStrategie. Bottom-up. Durchgeführt.

Der M&G Global Dividend Fund legt das FondsVermögen in internationalen Aktien mit über dem Marktdurchschnitt liegenden Dividendenrenditen an. Ziel ist es, Titel mit langfristig steigenden Ausschüttungen ausfindig zu machen, die zugleich Kurschancen bieten, um so einen maximalen Gesamtertrag zu erwirtschaften. Dabei ist FondsManager Stuart Rhodes weder auf spezielle Branchen und Sektoren, noch auf eine bestimmte Ländergewichtung festgelegt. Auch mit Blick auf die Marktkapitalisierung ist Rhodes vollkommen frei. Wichtig ist ihm, dass langfristig steigende Unternehmenserträge die Aussicht auf dauerhaft hohe Dividenden bieten. Die Titelselektion wird nach der Bottom-up-Strategie durchgeführt, wobei fundamentale Unternehmensdaten im Zentrum der Analyse stehen. Ziel des Stockpicking ist es, Firmen ausfindig zu machen, die über eine gute Kapitaldisziplin verfügen, das Potenzial für eine nachhaltige Steigerung ihrer Dividende aufweisen und vom Aktienmarkt unterbewertet sind. Die Dividendenrendite ist somit nicht der allein ausschlaggebende Faktor.

FondsPortfolio. US-Titel. Führend.

Bei der Länderallokation des M&G Global Dividend Fund liegen Aktien aus den USA mit 33,9 Prozent Portfolioanteil weit vorn. Den zweiten Platz belegt Großbritannien, wo 16,3 Prozent des FondsVermögens investiert sind. Die drittgrößte Länderposition wird in der Schweiz gehalten, welche einen Anteil von 7,1 Prozent am FondsPortfolio besitzt. Im Mittelfeld folgen rohstoffreiche Nationen wie Australien (6,3 Prozent), Kanada (5,7 Prozent) und Brasilien (5,4 Prozent). Dividendenstarke Unternehmen aus Spanien (4,5 Prozent) und Norwegen (3,0 Prozent) runden das Portfolio ab. Die große Mehrheit der Titel kommt damit aus den etablierten Industriestaaten, Schwellenländer fungieren als Beimischung. Wie stellt sich die Sektorengewichtung des M&G-Fonds unter dieser Voraussetzung dar?

In der Branchenallokation des international anlegenden Dividendenfonds sind Banken und Finanzdienstleister der klare Favorit und decken 18,1 Prozent der FondsBestände ab. 16,2 Prozent des FondsVolumens sind bei Firmen aus der Konsumgüterbranche platziert, 14,4 Prozent des Portfolios machen Produzenten von Grundstoffen aus. Etwas geringer sind Öl- und Gasunternehmen mit 12,5 Prozent gewichtet. Durchschnittlich starke Berücksichtigung erfahren Industrietitel (9,6 Prozent), Technologieunternehmen (8,7 Prozent) sowie Firmen aus dem Gesundheitswesen (8,4 Prozent). Ein Bestand von 5,0 Prozent Verbraucherdienstleistern vervollständigt die Sektorengewichtung des Fonds. Das FondsPortfolio besteht aus insgesamt 51 Titeln, die Cashquote liegt aktuell bei 4,0 Prozent. Die drei größten Einzelpositionen des Fonds sind der kanadische Methanolproduzent Methanex, der US-Versicherungskonzern Chubb sowie das schweizerische Pharmaunternehmen Novartis. Aus den Schwellenländern schafft es einzig die Banco do Brasil unter die Top 10 des Dividendenfonds.

FondsVergleichsindex. Korrelation. Ausgeprägt.

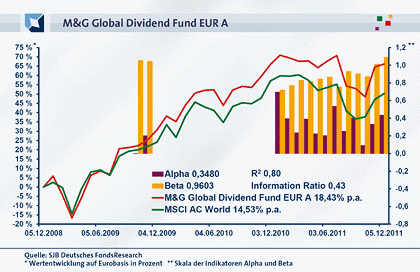

Für unsere unabhängige SJB FondsAnalyse wird der M&G Global Dividend Fund dem MSCI All Country World als Vergleichsindex gegenübergestellt. Das Ergebnis der Korrelationsanalyse zeigt, dass diese Wahl zutreffend ist. Über drei Jahre ist die Korrelation mit 0,89 stark ausgeprägt, für ein Jahr fällt sie mit 0,83 leicht niedriger aus. Damit bewegen sich Fonds und Index weitgehend parallel. Die Kennzahl R² zeigt, dass FondsManager Rhodes mit seiner Dividendenstrategie kurzfristig stärker vom Vergleichsindex abgewichen ist. Für drei Jahre liegt R² bei 0,80, über ein Jahr nimmt die Kennziffer einen Wert von 0,68 an. Damit haben sich mittelfristig 20 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 32 Prozent. Die Analyse des Tracking Error ergibt insgesamt moderate Abweichungen von der Benchmark: Über drei Jahre beträgt die Spurabweichung des Fonds vom Vergleichsindex 7,90 Prozent, auf Jahressicht 7,00 Prozent. Wie ist es um die Schwankungsneigung des M&G-Fonds bestellt?

FondsRisiko. Volatilität. Angemessen.

Der M&G Global Dividend Fund verzeichnet im letzten Dreijahreszeitraum eine Volatilität von 20,07 Prozent p.a. auf, die leicht oberhalb der 19,17 Prozent p.a. liegt, die der MSCI AC World zu verzeichnen hat. Angesichts der durch die Dividendenstrategie erzielten überdurchschnittlichen Erträge ist dieser Volatilitätsvorsprung aber gerechtfertigt. Über ein Jahr fällt die Erhöhung der Schwankungsneigung deutlicher aus. Hier beträgt die „Vola“ des Dividendenfonds 16,22 Prozent, wohingegen die Benchmark eine Schwankungsbreite von 13,41 Prozent aufzuweisen hat.

Dass die Risikostruktur des Fonds trotzdem günstig ist, manifestiert sich in dem unter Marktniveau liegenden Beta von 0,96 über drei Jahre, das auf eine um 4 Prozent geringere Schwankungsneigung verweist. Für ein Jahr nimmt das Beta einen Wert von 1,09 an. Dies ist allerdings der höchste Beta-Wert, den der Fonds in den letzten drei Jahren zu verzeichnen hatte. Im rollierenden Zwölfmonatsvergleich wird deutlich, dass er in der Mehrzahl der betrachteten Einzelzeiträume unterdurchschnittliche Schwankungen im Vergleich zur Benchmark aufzuweisen hat. Die Risikokennziffer Beta liegt in 21 der letzten 27 betrachteten Einzelzeiträume unter dem Marktrisikofixwert von 1,00 und erreicht dabei Werte von zutiefst 0,71. Von Februar 2010 bis Oktober 2011 konnte durchgängig eine unter dem breiten Markt liegende Schwankungsanfälligkeit verzeichnet werden. Als Ergebnis der Beta-Analyse des M&G-Fonds ist somit ein zumeist günstigeres Risikoprofil im Vergleich zum Referenzindex festzuhalten, das aufgrund der Mehrerträge im Dividendenbereich umso überzeugender ausfällt. Können die Performancekennzahlen das positive Bild bestätigen?

FondsRendite. Alpha. Beeindruckend.

Zum Bewertungstag 05.12.2011 hat der M&G Global Dividend Fund über drei Jahre eine ausgezeichnete Wertentwicklung von +66,11 Prozent in Euro aufzuweisen. Dies entspricht einer Rendite von +18,43 Prozent p.a. Die Performance des marktbreiten Vergleichsindex MSCI AC World kann da nicht mithalten: Dieser hat über drei Jahre insgesamt +50,22 Prozent an Wert gewonnen, was einem Ergebnis von +14,53 Prozent p.a. entspricht. Dass die Dividendenstrategie des Fonds offensichtlich erfolgreich war, belegen auch die Jahresrenditen: Einem Wertzuwachs von +0,06 Prozent beim Fonds steht ein Minus von -4,38 Prozent beim Vergleichsindex gegenüber. Der prinzipiell vorhandene Renditevorsprung des aktiv gemanagten Fonds zum passiven Vergleichsindex ist damit auch in seiner absoluten Höhe überzeugend. Das Performanceplus des M&G-Fonds führt in der Konsequenz zu einem positiven Alpha, das über drei Jahre mit 0,35 klar im Plus liegt. Auf Jahressicht stellt sich die Kennzahl mit 0,43 noch überzeugender dar. Im rollierenden Zwölfmonatsvergleich über drei Jahre wird deutlich, dass der Fonds seinen Renditevorsprung mit fast traumwandlerischer Sicherheit erzielt: In den letzten 26 analysierten Einjahresperioden wurden stets positive Werte beim Alpha erzielt, das dabei einen positiven Wert bis 1,17 in der Spitze erreichen konnte. Bis Oktober 2009 muss man zurückgehen, um einen Monat ohne Mehrrendite zur Benchmark zu finden, in dem das Alpha mit -0,01 zudem nur hauchdünn negativ ausfällt. Die Suche nach Titeln mit einer überdurchschnittlichen Dividendenrendite durch FondsManager Rhodes hat sich damit auf Performanceseite ganz klar ausgezahlt.

SJB Fazit. M&G Global Dividend Fund.

Gerade in turbulenten Börsenphasen wie der jetzigen zeigen sich die Vorteile der Dividendenstrategie. Überdurchschnittlich hohe Ausschüttungen sorgen für eine solide Ertragsbasis, zudem entwickeln sich defensive Titel in Krisenzeiten besser. Der M&G Global Dividend Fund kann seinen Vergleichsindex nachhaltig schlagen und rechtfertigt so seine leicht erhöhte Volatilität. Ein Basisinvestment für alle Investoren, die antizyklisch am Aktienmarkt engagiert bleiben wollen.

M&G. Hintergründig.

M&G wurde 1901 als Municipal and General Securities gegründet. Heute gehört die Gesellschaft zur Prudential-Gruppe. Verwaltetes Vermögen: 231,2 Mrd. Euro. Publikumsfonds in Deutschland: 61. Zu Umsatz und Gewinn keine Angaben. Anzahl der Mitarbeiter: 1.300. Geschäftsführer: Michael McLintock. Stand: 30.06.2011. SJB Abfrage: 08.12.2011.

Internet: www.mandg.de

Erläuterungen

Alpha

Ist die Kennziffer für die Renditechancen. Sie misst die Mehrrendite, die über der zu erwartenden Rendite des Marktes liegt. Das Alpha beziffert jenen Teil der Rendite, der nicht mit der allgemeinen Marktentwicklung oder höherer Risikobereitschaft zu erklären ist, sondern auf aktiver Titelauswahl und Beispiel: Ein Alpha von 5 zeigt an, dass der Fonds bei einer Nullentwicklung des Index 5 Prozent Mehrrendite erzielt hat, ohne dafür ein höheres Risiko einzugehen.

Beta

Ist die Kennziffer für die Risiken. Sie ist das Resultat eines Risikovergleichs zwischen Fonds und Index. Das Kriterium ist deren Schwankungsintensität (Volatilität). Beim Beta wird dem Index der feste Wert „1“ zugesprochen. Weicht die Volatilität des Fonds um 15 Prozent nach unten ab, ist sein Beta 0,85, weicht er 15 Prozent nach oben ab, ist es 1,15. Ein Wert über 1 spricht gegen den Fonds, ein Wert unter 1 für ihn. Das Beta eines Fonds ist negativ, wenn sich Fonds und Index abwärts bewegen.

Dividendenrendite

Diese Kennzahl misst die Dividende einer Aktie im Verhältnis zum Aktienkurs zum Zeitpunkt der Ausschüttung. Sie wird in Prozent gemessen. Je höher der Wert, desto mehr Erträge in Form der Dividende bekommen die Anteilseigner aus der Unternehmensleistung heraus. Diese Erträge sind unabhängig von der Kursentwicklung an der Börse. Im Gegensatz zum Kurs-Gewinn-Verhältnis KGV werden hier die Erträge als Maßstab für die Rendite genommen, die tatsächlich den Anteilseignern zugute kommen. Ist der Wert hoch, deutet das auch auf eine Unterbewertung des Unternehmens an der Börse hin, denn wie eine hohe Dividende zeigt, ist die Ertragskraft größer, als der Aktienkurs ausdrückt.

Information Ratio

Um die Qualität des Managements eines bestimmten Fonds besser einschätzen zu können, ist die Information Ratio eine zentrale Kennzahl. Errechnet wird die Information Ratio, indem man die FondsRendite durch das FondsRisiko teilt. Die Rendite wird hierbei mit Alpha gemessen. Das FondsRisiko anhand des Tracking Errors. Je höher dieser Wert ist, desto besser das Management des zu untersuchenden Fonds.

Korrelation

Ist die Kennziffer für die wechselseitige Abhängigkeit zweier Investments. Angegeben wird, wie wahrscheinlich sich die Kursverläufe gegenläufig (Korrelation -1), unabhängig (Korrelation 0) oder gleichläufig (Korrelation +1) verhalten.

Kurs-Buch-Verhältnis (KBV)

Das KBV ist eine Kennzahl für den Substanzwert eines Unternehmens. Es wird errechnet, in dem man den Aktienkurs durch den Buchwert je Aktie teilt. Der Buchwert der Aktiengesellschaft ergibt sich durch den Abzug der Verbindlichkeiten von der Summe der Aktiva. Der Buchwert der Aktie ist das Ergebnis der Teilung des Unternehmensbuchwerts durch die Anzahl der Aktien. Je niedriger der Wert ist, desto preiswerter ist die Aktie. Der Kurs entspricht der Substanz des Buchwerts. Dann hat die Aktie einen „fairen“ Wert.

Kurs-Cashflow-Verhältnis (KCV)

Das KCV ist eine Kennzahl der Liquidität eines Unternehmens. Man erhält es, in dem man den Aktienkurs durch den Cashflow je Aktie teilt. Der Cashflow eines Unternehmens bildet die wirklichen Zahlungsflüsse in einer bestimmten Zeitperiode ab. Sein Wert gibt das Volumen der im Unternehmen für Investitionen und Verbindlichkeiten vorhandenen liquiden Mittel an. Mit dem KCV kann die Entwicklung der Ertragskraft einer Aktiengesellschaft bewertet werden. Dabei gilt eine Aktie als umso preiswerter, je niedriger ihr KCV ist.

Kurs-Gewinn-Verhältnis (KGV)

Das KGV ist die Kennzahl der Ertragskraft eines Unternehmens. Es wird errechnet, in dem man den Aktienkurs durch den Gewinn je Aktie teilt. Hier gilt: Je niedriger die Kennzahl, desto preiswerter ist die Aktie. Ein niedriges KGV bedeutet an der Börse ein Einstiegssignal in die Aktie. Sie gilt als unterbewertet und hat Aufstiegspotenzial. Liegt ihr KGV über dem Marktdurchschnitt, ist das ein Ausstiegssignal. Sie gilt als überbewertet. Die Wahrscheinlichkeit, dass ihr Kurs fällt ist hoch.

R²

Diese Kennzahl drückt den Prozentsatz der Bewegungen eines Fonds aus, die durch Bewegungen in seinem Referenzindex erklärt werden können. R² ist das Quadrat der Korrelation. Das heißt, dass maximale R² liegt bei 1. Dies bedeutet, dass 100,0 Prozent der Entwicklung des Fonds durch den Referenzindex bestimmt wird. Ein R² von 0,5 bedeutet, dass 50,0 Prozent der Entwicklung des Fonds das Ergebnis der Entwicklung des Referenzindex ist. Je deutlicher diese Zahl unterhalb von 1 liegt, umso unabhängiger ist der Ertrag des Fonds vom Referenzindex. R² wird genutzt, um die Aussagekraft von Beta zu bestimmen. Je höher das R², desto signifikanter das Beta, weil klar wird, wie sehr eine erhöhte und niedrige Risikokennziffer auf aktivem FondsManagement oder Marktentwicklung basiert.

Sharpe Ratio

Ist die Kennziffer für einen Rendite-Risiko-Vergleich zwischen unterschiedlichen Geldanlagen. Die nach dem Nobelpreisträger William Sharpe benannte Kennziffer misst die durchschnittliche Rendite in Bezug auf das eingegangene Risiko. Dabei wird der Fonds mit dem risikolosen Geldmarkt konfrontiert. Angenommen, die Sharpe Ratio liegt beim Fonds bei 0,40 und beim Index bei 0,30. Dann erwirtschaftet der Fonds mit jedem Risikoschritt ein Drittel mehr Rendite als der im Index dargestellte Markt. Eine negative Zahl bedeutet: Der Fonds ist schlechter als der Geldmarkt.

Tracking Error

Ist die Kennziffer für die Spurabweichung des Fonds vom Index. Sie misst, wie stark die Positionen und ihre Gewichtung im Portfolio des Fonds prozentual von denen des Index abweichen. Je niedriger der Tracking Error, desto stärker orientiert sich der FondsManager am Vergleichsindex. Je höher der Wert ist, desto unabhängiger bewegt sich der FondsManager in seinem Markt.

Value-at-risk (VAR)

Der Begriff bezeichnet ein Risikomaß für die Wahrscheinlichkeit und den Umfang von Verlusten einer bestimmten Risikoposition (z. B. eines Portfolios von Wertpapieren) in einem gegebenen Zeithorizont. Ein VAR von 10 Mio. Euro bei einer Haltedauer von 1 Tag und einer als Konfidenzniveau bezeichneten Eintrittssicherheit von 97,5 Prozent bedeutet, dass der potenzielle Verlust der betrachteten Risikoposition von einem Tag auf den nächsten mit einer Wahrscheinlichkeit von 97,5 Prozent den Betrag von 10 Mio. Euro nicht überschreiten wird. VAR wurde von J.P. Morgan entwickelt und ist heute ein Standardrisikomaß im Finanzsektor.

Autor: SJB FondsSkyline OHG 1989 für Unternehmer und Führungskräfte

Gerd Bennewirtz ist als geschäftsführender Gründungsgesellschafter der SJB FondsSkyline OHG 1989 Herausgeber speziell auf Privatinvestoren zugeschnittener Newsletter. Die täglich, wöchentlich und monatlich erscheinenden Publikationen können gratis angefordert werden unter FondsEcho@sjb.de oder www.sjb.de.

Der obige Text spiegelt die Meinung des jeweiligen Kolumnisten wider. Die finanzen.net GmbH übernimmt für dessen Richtigkeit keine Verantwortung und schließt jegliche Regressansprüche aus.