SJB FondsEcho. Long Term Investment Fund (SIA) - Natural Resources.

In Anbetracht überbewerteter globaler Aktienmärkte mit hohem Korrekturpotenzial wird es für antizyklische Anleger immer schwieriger, die wenigen Wertpapiere herauszufiltern, die auch im aktuellen Börsenumfeld noch Aufwärtspotenzial besitzen.

In diese Kategorie sind zweifelsohne Rohstoffaktien einzuordnen, die neben Energie- und Minentiteln auch Lebensmittelproduzenten und Agrarunternehmen umfassen.

In genau diesem Bereich bewegt sich der Long Term Investment Fund - Natural Resources der schweizerischen FondsGesellschaft SIA (Strategic Investment Advisors Group). Der global anlegende Aktienfonds des für seinen speziellen Value-Ansatz bekannten Hauses ist auf Unternehmen aus dem Sektor der natürlichen Ressourcen spezialisiert, die mit guten Fundamentaldaten sowie einer hohen Profitabilität aufwarten können. FondsManager Urs Marti erläutert seinen langfristig ausgerichteten Investmentansatz: Eine "Buy and Hold"-Strategie wird auf das relativ begrenzte, aber trotzdem stark diversifizierte Gebiet der Rohstoffaktien angewendet, wobei die Auswahl der Einzeltitel nicht nur Öl- und Gasproduzenten oder Bergbauunternehmen, sondern auch Nahrungsmittelhersteller und Agrarfirmen berücksichtigt. Ein überdurchschnittliches Potenzial für zukünftige Gewinnsteigerungen muss vorhanden sein, um in das vergleichsweise konzentrierte FondsPortfolio von aktuell 38 Titeln Aufnahme zu finden. Ein solch großes Aufwärtspotenzial sieht Rohstoff-Experte Marti aktuell bei Metallproduzenten sowie im Ölsektor: Hier seien die Anlageinvestitionen kollabiert, was in der Zukunft zu Angebotsengpässen sowie entsprechenden Preissteigerungen führen dürfte. Umgekehrt würden beide Sektoren derzeit attraktive Bewertungskennzahlen bieten, so der SIA-FondsManager weiter: Solide Cashflows würden von steigenden Dividenden sowie einer niedrigen Verschuldungsquote ergänzt.

Der Long Term Investment Fund (SIA) - Natural Resources EUR (WKN A0ML6C, ISIN LU0244072335) wurde am 10. Februar 2006 aufgelegt und besitzt aktuell ein FondsVolumen von 17,7 Millionen Euro. Als Vergleichsindex wird der S&P Global Natural Resources EUR Net Return verwendet, FondsWährung ist der Euro. Seinem langfristig ausgerichteten Investmentansatz gemäß, konnte der Rohstoffaktien-Fonds über die letzten fünf Jahre eine attraktive Wertentwicklung von +35,00 Prozent auf Eurobasis verzeichnen - dies sichert ihm einen Platz im ersten Quartil seiner Vergleichsgruppe und hat Morningstar dazu bewegt, ihm ein Vier-Sterne-Rating zu verleihen. Auch der Start ins Handelsjahr 2018 ist dem SIA-Fonds gut gelungen: Trotz volatiler Märkte konnte der Natural Resources Fund eine Performance von +10,01 Prozent in Euro generieren. Wie sieht die so erfolgreiche Anlagestrategie von FondsManager Urs Marti im Detail aus?

FondsStrategie. Investitionen. Eingebrochen.

Der Long Term Investment Fund (SIA) - Natural Resources verfolgt die Zielsetzung, durch Anlagen in ein Portfolio aus weltweiten rohstoffbezogenen Aktien langfristiges Kapitalwachstum zu erwirtschaften. Dazu investiert FondsManager Urs Marti in Aktien von globalen Unternehmen, deren Hauptgeschäftsfelder unter anderem die Produktion, Extraktion, Veredelung und Vermarktung natürlicher Ressourcen sind, wie beispielsweise der Energie- und Bergbausektor sowie die Agrar- und Ernährungswirtschaft. Die Auswahl der Anlagen aus dem weltweiten Rohstoffsektor unterliegt keinerlei Einschränkungen im Hinblick auf Regionen oder Währungen: Neben Aktien aus den Industrieländern können auch Titel aus den Emerging Markets ins Portfolio aufgenommen werden. Entscheidend für die Einzeltitelauswahl ist bei FondsManager Marti jeweils das langfristige Wachstumspotenzial. Das aktuelle Bewertungsniveau der Anlageklasse Rohstoffaktien bezeichnet der Schweizer als "sehr tief". Kleinere Firmen würden aktuell zum 2 bis 3-fachen EBITDA gehandelt, größere Unternehmen zum 4 bis 5-fachen. Die jüngsten Tiefststände des aktuellen Rohstoffzyklus verortet der Investment-Experte Ende 2015. Nachdem die Investitionen im Minen- und Energiesektor auf breiter Front eingebrochen sind, prognostiziert er eine sinkende Produktion und steigende Preise. Sein besonderer Fokus liegt derzeit auf mittleren und kleinen Firmen, die ihre Investitionsphase abschließen und bald die Früchte in Form des Produktionswachstums ernten. Im Minensektor favorisiert Marti die Produzenten von Kupfer, Zink und Nickel, während er im Energiesektor die Rohölförderer den Gasfirmen vorzieht. Wie ist das Portfolio im Einzelnen zusammengesetzt?

FondsPortfolio. Kanada. Favorisiert.

In der Länderallokation des Long Term Investment Fund (SIA) - Natural Resources liegt Kanada mit einem Portfolioanteil von 23,9 Prozent auf dem ersten Platz. Vergleichsweise stark ist der Fonds auch in Norwegen engagiert: 18,2 Prozent des FondsVermögens sind hier investiert. In den USA verfügt FondsManager Urs Marti über Wertpapiere in Höhe von 17,4 Prozent des FondsVolumens, Großbritannien ist im Portfolio mit 14,2 Prozent gewichtet. Im Mittelfeld der geographischen Allokation befindet sich Australien mit 6,4 Prozent. Rohstofftitel aus Indonesien machen 4,2 Prozent des Portfolios aus, in Brasilien sind 3,5 Prozent des FondsVolumens investiert. Kleinere Positionen in Frankreich (2,6 Prozent) sowie Spanien (2,5 Prozent) runden die geographische Zusammensetzung des Fonds ab. Rohstoffaktien aus anderen Ländern in Höhe von 7,1 Prozent komplettieren das Portfolio des SIA-Produktes. Die Sektorengewichtung von FondsManager Marti legt den Schwerpunkt auf Energieunternehmen: Diese decken 32,4 Prozent der FondsBestände ab. Überdurchschnittlich stark investiert ist der schweizerische Rohstoffstratege auch in Unternehmen aus dem Bereich der Grundstoffe (30,8 Prozent). Die Branche nicht zyklischer Konsumgüter bringt es im FondsPortfolio auf 26,0 Prozent, Industriewerte in Höhe von 3,0 Prozent runden die Sektorenallokation ab. Hinzu kommen 7,8 Prozent an Rohstoffunternehmen, die keinem der zuvor genannten Bereiche zuzuordnen sind. Besonders überzeugt ist Rohstoffexperte Marti von dem kanadischen Minenbetreiber First Quantum Minerals sowie dem britischen Ölförderer Premier Oil, die sich beide ganz vorn unter den Top 10-Positionen befinden. Ein wichtiger Baustein des Fonds sind auch Nahrungsmittelfirmen, wo im Bereich der Fischproduzenten große Positionen gehalten werden: Mit der Leroy Seafood Group, Grieg Seafood sowie der norwegischen Lachsfarm Norway Royal Salmon befinden sich gleich drei dieser Unternehmen unter den zehn größten Einzelpositionen des Fonds.

FondsVergleichsindex. Korrelation. Hoch.

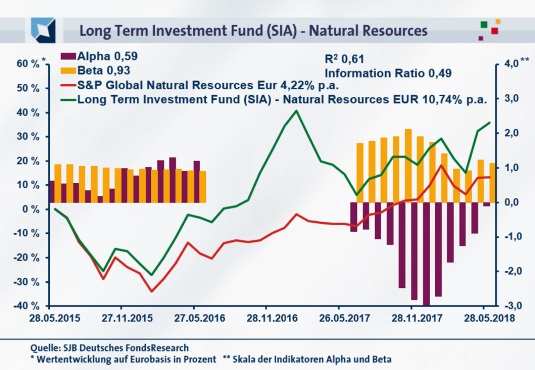

Für unsere unabhängige SJB FondsAnalyse haben wir den Long Term Investment Fund (SIA) - Natural Resources dem S&P Global Natural Resources EUR als Vergleichsindex gegenübergestellt. Das Ergebnis der Korrelationsanalyse mit dem weltweit gestreuten Aktienindex für Rohstofftitel zeigt einen hohen Gleichlauf der Kursbewegungen. Über drei Jahre ist die Korrelation mit 0,78 deutlich ausgeprägt, für ein Jahr fällt sie mit 0,65 etwas schwächer aus. Die Kennzahl R² weist auf eine zunehmende Unabhängigkeit der Länder- und Branchengewichtung des LTIF-Fonds hin: Für drei Jahre liegt R² bei 0,61, über ein Jahr nimmt die Kennziffer einen Wert von 0,42 an. Damit haben sich mittelfristig 39 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 58 Prozent. Der Tracking Error des weltweit engagierten Rohstoffaktienfonds liegt über drei Jahre bei 12,72 Prozent, womit FondsManager Urs Marti nennenswerte aktive Risiken im Vergleich zur Benchmark eingeht. Mit welchen Kursschwankungen hat der SIA-Fonds aufzuwarten?

FondsRisiko. Schwankungen. Gesteigert.

Der Long Term Investment Fund (SIA) - Natural Resources weist über drei Jahre eine Volatilität von 21,23 Prozent auf, die sich gut drei Prozentpunkte oberhalb der 18,19 Prozent befindet, die der S&P Global Natural Resources EUR als Vergleichsindex zu verzeichnen hat. Auch über ein Jahr wartet der aktiv gemanagte Aktienfonds mit der ausgeprägteren Schwankungsneigung als die passive Benchmark auf: Hier beträgt die "Vola" des SIA-Fonds 19,97 Prozent, während das Kursbarometer für weltweite Rohstoffaktien mit durchschnittlichen Schwankungen von 12,55 Prozent auskommt. Damit ist die Risikostruktur des FondsProduktes ambitionierter als die des S&P-Referenzindex: Die unter Value-Aspekten ausgewählten Rohstoffaktien im Portfolio des LTIF Natural Resources weisen kurz- wie mittelfristig die höhere Volatilität als der Gesamtmarkt auf. Was trägt die Beta-Analyse zur Klassifikation des Fonds bei? Über drei Jahre erreicht der Schweizer Rohstoffaktienfonds ein noch unter Marktniveau befindliches Beta von 0,93. Für ein Jahr nimmt die Risikokennziffer einen Wert von 1,13 an und liegt damit über dem Marktrisikofixwert von 1,00. Der rollierende Zwölfmonatsvergleich der Beta-Werte über drei Jahre zeigt, dass die Zeiträume mit der geringeren Schwankungsneigung des SIA-Fonds überwiegen: Das Beta fällt in 21 der 36 betrachteten Einzelzeiträume niedriger als der marktneutrale Wert von 1,00 aus und erreicht einen Wert von zutiefst 0,71. Lediglich in 15 der analysierten Zeitspannen präsentiert sich die Schwankungsfreude des LTIF - Natural Resources größer als die der SJB-Benchmark: Hier ist das Fonds-Beta mit Werten von maximal 2,11 im Hoch stärker ausgeprägt. Die Quintessenz der Beta-Analyse: Trotz einer zwischenzeitlich überdurchschnittlichen Volatilität liegen bei dem SIA-Fonds die Perioden mit einer geringeren

Schwankungssensitivität insgesamt vorn. Welche Renditen vermag FondsManager Urs Marti auf dieser Basis zu generieren?

FondsRendite. Alpha. Positiv.

Über drei Jahre wartet der Long Term Investment Fund (SIA) - Natural Resources mit einer Wertentwicklung von +35,84 Prozent auf Eurobasis auf (Stichtag 28.05.2018). Eine ganz hervorragende Performance im Vergleich zum S&P Global Natural Resources Index, der es im selben Zeitraum lediglich auf ein Plus von +13,22 Prozent in Euro bringt. Die Zahlen entsprechen einer Rendite von +10,74 Prozent p.a. beim Fonds gegenüber einer Jahresrendite von +4,22 Prozent bei der Benchmark. Im kurzfristigen Zeithorizont muss sich der LTIF-Fonds mit seiner Value-Strategie knapp mit Rang zwei begnügen: Einer Wertentwicklung von +18,65 Prozent für ein Jahr steht eine Performance von +20,48 Prozent beim S&P-Referenzindex gegenüber. Die längerfristig erzielte Mehrrendite von über 22 Prozentpunkten ist aber klar höher zu bewerten, weshalb der aktiv gemanagte Rohstofffonds Sieger im Performance-Wettbewerb mit der passiven Benchmark ist.

Den attraktiven Performancezahlen gemäß, besitzt der Long Term Investment Fund (SIA) - Natural Resources über den letzten Dreijahreszeitraum ein positives Alpha von 0,59. Auf Jahressicht rutscht die Renditekennzahl leicht ins Negative und ist bei -0,10 angesiedelt. Im rollierenden Zwölfmonatsvergleich über drei Jahre wird deutlich, dass der SIA-Fonds in der Mehrzahl der Fälle die bessere Wertentwicklung als der weltweite Aktienmarkt für Rohstoffwerte aufzuweisen hatte: In 23 der 36 analysierten Einjahresperioden nahm das Alpha einen positiven Wert von 3,28 in der Spitze an. Dem stehen 13 Einzelzeiträume gegenüber, in denen die Renditekennzahl in den roten Bereich abrutschte und bis zutiefst -2,96 nachgab. Die klar in der Mehrheit befindlichen Intervalle mit einer Outperformance machen den Rohstofffonds von Urs Marti zum Gesamtsieger in der Konkurrenz zur S&P-Benchmark. Die Qualität des an Value-Prinzipien orientierten Aktienfonds wird abschließend in der über drei Jahre erzielten positiven Information Ratio von 0,49 offenbar: Die von Rohstoff-Experte Marti eingegangenen Risiken stehen in einem guten Verhältnis zu den mit seiner Strategie erwirtschafteten Renditen.

SJB Fazit. Long Term Investment Fund (SIA) - Natural Resources. Antizyklische Investoren, die unterbewertete Aktien mit großem Erholungspotenzial suchen, werden derzeit besonders im Bereich der Rohstofftitel fündig. Der Long Term Investment Fund (SIA) - Natural Resources bewegt sich langfristig überdurchschnittlich erfolgreich in diesem Segment und rundet sein Portfolio aus Energieunternehmen und Minenbetreibern durch ausgewählte Nahrungsmittelproduzenten ab. Eine exzellente Depotbeimischung für langfristig orientierte Value-Investoren, die niedrig bewertete Unternehmen mit gesunden Fundamentaldaten bevorzugen.

Erläuterungen

Alpha

Ist die Kennziffer für die Renditechancen. Das Alpha beziffert jenen Teil der FondsRendite, der auf aktive Titelauswahl zurückzuführen ist. Je höher das Alpha, umso besser hat sich der Fonds im Verhältnis zum Markt entwickelt. Beispiel: Ein Alpha von 5,0 zeigt an, dass der Fonds im Vergleich zu seiner Benchmark in den gewählten Betrachtungszeiträumen einen durchschnittlichen Mehrertrag von 5,0 Prozent erzielt hat. Ein positives Alpha deutet darauf hin, dass durch aktives Portfoliomanagement eine Mehrrendite für den Investor erwirtschaftet wurde. Insofern ist die Kennziffer ein Leistungsindikator für erfolgreiches FondsManagement. Gerade im Wettbewerb mit passiven ETFs ist das Alpha das Aushängeschild für Fonds.

Beta

Gilt als Risikomaß. Das Beta ist ein Indikator dafür, wie stark die Erträge eines Fonds tendenziell auf Wertschwankungen am Markt reagieren. Die Kennzahl bemisst die relative Volatilität eines Investmentfonds in Bezug auf den Gesamtmarkt. Anders ausgedrückt: Beta ist das Resultat eines Risikovergleichs zwischen Fonds und Benchmark. Deshalb wird bei der Investmentanalyse einem Index als Repräsentant des Marktes der feste Wert Beta = 1 zugesprochen. Hat ein Fonds ein Beta von 1, ist sein Risiko identisch mit demjenigen des Index. Ein Beta > 1 bedeutet, das FondsRisiko ist überproportional, seine Wertschwankungen sind ausgeprägter. Ein unter 1 liegendes Beta lässt auf geringere Kursschwankungen eines Fonds schließen, er ist risikoärmer. Ein Beispiel: Weicht die Volatilität des Fonds um 15 Prozent nach unten ab, ist sein Beta 0,85, weicht sie 15 Prozent nach oben ab, ist es 1,15. Ein hohes Beta bedeutet potentiell höhere Erträge, aber auch ein gesteigertes Risiko. Ein niedriges Beta zeigt an, dass der Fonds potentiell geringere Erträge erzielt, dabei aber auch ein niedrigeres Risiko eingeht. Ein negatives Beta bedeutet, dass sich der Fonds gegenläufig zur Marktentwicklung verhält.

Dividendenrendite

Die Dividendenrendite ist eine klassische Kennzahl zur Bewertung einer Aktie und misst die Dividende einer Aktie im Verhältnis zum Aktienkurs zum Zeitpunkt der Ausschüttung. Sie wird in Prozent angegeben. Je höher der Wert, desto mehr Anteil an der Unternehmensleistung erhalten Aktionäre in Form der Dividende. Diese Erträge sind unabhängig von der Kursentwicklung an der Börse. Im Gegensatz zum Kurs-Gewinn-Verhältnis KGV werden hier die Erträge als Maßstab für die Rendite genommen, die tatsächlich den Anteilseignern zugute kommen. Hohe Dividendenrenditen können die starke Ertragskraft eines Unternehmens anzeigen, umgekehrt aber auch problematisch sein, da die ausgeschütteten Beträge nicht für Investitionen zur Verfügung stehen.

Information Ratio

Die Information Ratio ist eine Kennziffer zur Beurteilung der Managementqualität eines Fonds. Sie wird errechnet, indem man die Überrendite (aktive Rendite) durch das aktive Risiko teilt. Insofern ist sie das Barometer für den risikobereinigten Ertrag. Die aktive Rendite wird hierbei mit Alpha gemessen, das aktive Risiko anhand des Tracking Errors. Die Kennzahl liefert eine Aussage, ob das eingegangene Risiko durch die erzielte Mehrrendite gerechtfertigt ist. Ist die Information Ratio positiv, ist dies der Fall. Je höher der Wert, desto besser ist das Management von Rendite und Risiko des untersuchten Fonds.

Korrelation

Die Korrelation ist die Kennziffer für die wechselseitige Abhängigkeit zweier Investments. Die Korrelationskennziffer gibt Richtung und Stärke des Zusammenhangs an und liegt dabei in einer Bandbreite zwischen 1,0 für Investitionen, deren Wertentwicklung absolut gleich verläuft, und -1,0 für Investments, deren Wertentwicklung sich genau entgegengesetzt darstellt. Bei einer Korrelation von 0,0 besteht keinerlei Übereinstimmung. Die Kennzahl macht eine Aussage zur strukturellen Abhängigkeit der Wertentwicklung eines Fonds von seinem Vergleichsindex. Weisen Fonds und Index eine hohe Korrelation auf, werden sie auf dieselben Marktrisiken und -entwicklungen ähnlich reagieren. Die Korrelation sollte im Zusammenhang mit dem Beta-Faktor betrachtet werden und gibt dessen Güte an. Je höher die Korrelationskennziffer an 1 oder -1 heranreicht, desto größer ist die Aussagekraft des Beta-Faktors.

Kurs-Buch-Verhältnis (KBV)

Das KBV ist eine Kennzahl für den Substanzwert eines Unternehmens. Es wird errechnet, indem man den Aktienkurs durch den Buchwert je Aktie teilt. Der Buchwert der Aktiengesellschaft ergibt sich durch den Abzug der Verbindlichkeiten von der Summe der Aktiva. Die Aussagekraft der Bücher kann je nach Branche variieren und ist bei Industriefirmen beispielsweise höher als im IT-Sektor. Der Buchwert der Aktie ist das Ergebnis der Division des Unternehmensbuchwerts durch die Anzahl der Aktien. Je niedriger der Wert ist, desto preiswerter ist die Aktie. Wenn der Aktienkurs dem Buchwert entspricht, wird die Aktie zu ihrem "fairen Wert" gehandelt.

Kurs-Cashflow-Verhältnis (KCV)

Das KCV ist eine Kennzahl der Liquidität eines Unternehmens. Man erhält es, indem man den Aktienkurs durch den Cashflow je Aktie teilt. Der Cashflow eines Unternehmens bildet die wirklichen Zahlungsflüsse in einer bestimmten Zeitperiode ab. Sein Wert gibt das Volumen der im Unternehmen für Investitionen und das Begleichen von Verbindlichkeiten vorhandenen liquiden Mittel an. Mit dem KCV kann die Entwicklung der Ertragskraft einer Aktiengesellschaft bewertet werden. Dabei gilt eine Aktie als umso preiswerter, je niedriger ihr KCV ist.

Kurs-Gewinn-Verhältnis (KGV)

Das KGV ist die Kennzahl der Ertragskraft eines Unternehmens. Es wird errechnet, indem man den Aktienkurs durch den Gewinn je Aktie teilt. Hier gilt: Je niedriger die Kennzahl, desto preiswerter ist die Aktie. Ein niedriges KGV wird an der Börse als Einstiegssignal in die Aktie interpretiert. Sie gilt als unterbewertet und hat Aufwärtspotenzial. Liegt das KGV eines Titels hingegen über dem Marktdurchschnitt, kann dies als Ausstiegssignal gewertet werden. Die Aktie gilt als überbewertet, die Wahrscheinlichkeit, dass ihr Kurs fällt, ist hoch. Im Falle korrigierter Gewinnerwartungen kann das KGV zu Fehlinterpretationen führen, da optisch niedrige Kennzahlen die Ertragssituation des Unternehmens nicht mehr richtig wiedergeben.

R²

Die Kennzahl R² baut auf der Korrelation auf. Sie drückt den Prozentsatz der Bewegungen eines Fonds aus, die durch Bewegungen in seinem Referenzindex erklärt werden können. R² ist das Quadrat der Korrelation. Ein R² von 0,7 bedeutet, dass 70,0 Prozent der Entwicklung des Fonds das Ergebnis der Entwicklung des Referenzindex ist bzw. 30,0 Prozent auf die aktive Auswahl von Aktien zurückgeführt werden können. Je deutlicher die Zahl unterhalb von 1 liegt, umso unabhängiger ist der Ertrag des Fonds vom Referenzindex. R² wird genutzt, um die Aussagekraft von Beta zu bestimmen. Je höher das R², desto signifikanter das Beta, weil klar wird, wie sehr dieses auf aktivem FondsManagement basiert. R² hilft also, den Grad sowie die Qualität der FondsManageraktivität einzuordnen.

Sharpe Ratio

Die Sharpe Ratio ist ein Maß für das Gesamtrisiko eines Fonds, da sie die Rendite ins Verhältnis zum absoluten Risiko des Fonds setzt. Die nach dem Nobelpreisträger William Sharpe benannte Kennziffer misst die Überschussrendite eines Fonds pro Risikoeinheit. Dabei wird der Fonds mit dem risikolosen Geldmarkt konfrontiert. Liegt die Sharpe Ratio eines Fonds bei 0,40 und damit im positiven Bereich, ist dies ein Indiz dafür, dass die FondsInvestition rentabler ist als die Platzierung des Kapitals am Geldmarkt. Ein negativer Wert bedeutet: Der Fonds ist schlechter als der Geldmarkt. Zu beachten bei der Interpretation dieser Kennzahl ist, dass sich die Definition eines "risikolosen" Zinses im Zuge der Finanzkrise massiv gewandelt hat. Streng genommen sind risikolose Investments gar nicht mehr existent.

Tracking Error

Der Tracking Error ist die Kennziffer für die Spurabweichung des Fonds vom Index. Sie misst, wie stark die Positionen und ihre Gewichtung im Portfolio des Fonds prozentual von denen des Index abweichen. Zur Berechnung wird die Standardabweichung der Differenzrendite zwischen dem Fonds und seiner Benchmark ermittelt. Insofern wird der Tracking Error auch als Indikator für aktives Risiko verstanden und dient neben Alpha als Grundlage für die Berechnung der Information Ratio. Je niedriger der Tracking Error, desto stärker orientiert sich der FondsManager am Vergleichsindex. Je höher der Wert ist, desto unabhängiger bewegt sich der FondsManager in seinem Markt.

Value-at-risk (VAR)

Der Begriff bezeichnet ein Risikomaß für die Wahrscheinlichkeit und den Umfang von Verlusten einer bestimmten Risikoposition (z. B. eines Portfolios von Wertpapieren) in einem gegebenen Zeithorizont. Ein VAR von 10 Mio. Euro bei einer Haltedauer von 1 Tag und einer als Konfidenzniveau bezeichneten Eintrittssicherheit von 97,5 Prozent bedeutet, dass der potenzielle Verlust der betrachteten Risikoposition von einem Tag auf den nächsten mit einer Wahrscheinlichkeit von 97,5 Prozent den Betrag von 10 Mio. Euro nicht überschreiten wird. VAR wurde von J.P. Morgan entwickelt und ist heute ein Standardrisikomaß im Finanzsektor.

Hinweis zu möglichen Interessenkonflikten nach § 34 b Wertpapierhandelsgesetz:

Der Autor erklärt, dass er nicht in dem besprochenen Wertpapier investiert ist, auf das sich die vorliegende Finanzanalyse bezieht. Jedoch ist der Fonds in der von der SJB FondsSkyline OHG 1989 verwalteten Fondsstrategie "Defensiv INT Z 8+"enthalten.Gerd Bennewirtz ist als geschäftsführender Gründungsgesellschafter der SJB FondsSkyline OHG 1989 Herausgeber speziell auf Privatinvestoren zugeschnittener Newsletter. Die täglich, wöchentlich und monatlich erscheinenden Publikationen können gratis angefordert werden unter FondsEcho@sjb.de oder www.sjb.de.

Der obige Text spiegelt die Meinung des jeweiligen Kolumnisten wider. Die finanzen.net GmbH übernimmt für dessen Richtigkeit keine Verantwortung und schließt jegliche Regressansprüche aus.

Bildquellen: xxx