SJB FondsEcho. Craton Capital Global Resources Fund.

Angebotsverknappung. Erwartet.

Die Aktien von Rohstoffunternehmen und Minenwerten gehören zu den wenigen Einzeltiteln am globalen Aktienmarkt, die sich von dem immer weiter eskalierenden Handelskrieg bislang kaum haben beeindrucken lassen. Selbst im Mai, der unter Rohstoffexperten für seinen "saisonalen Gegenwind" bekannt ist, legten internationale Rohstoffunternehmen und mit ihnen der Craton Capital Global Resources Fund eine positive Wertentwicklung hin.

Für den Rohstoffstrategen Markus Bachmann von Craton Capital liegen die Gründe dafür auf der Hand: Mittlerweile sei es fast zweieinhalb Jahre her, seit die meisten Rohstoffpreise ihre zyklische Talsohle erreicht haben, die Unternehmen des Sektors hätten eine dramatische Verbesserung der Cash-Flow-Situation sowie der Qualität der Bilanzsummen aufzuweisen. In der Folge sei der Kursrutsch der Rohstoffproduzenten zum Stillstand gekommen, der Beginn eines neuen Aufwärtszyklus sehr wahrscheinlich. Für weiter anziehende Notierungen im Rohstoffsektor spricht Bachmann zufolge vor allem der Umstand, dass kaum Pläne zur Kapazitätserweiterung oder Erschließung neuer Vorkommen in die Tat umgesetzt werden. Kapitalausgaben für neue Projekte bleiben aus und sind im Vergleich zu 2012 auf ein Niveau von lediglich 50 Prozent abgesunken. Die Konsequenz könne nur eine umfassende Angebotsverknappung sein, die sich in den nächsten Jahren zu einem wirklichen Problem auswachsen dürfte. Rohstoffexperte Bachmann ist überzeugt: Mit "Angebotsverknappung" ist die künftige Situation noch eher unzutreffend beschrieben. Vielmehr sollte schon innerhalb des nächsten Jahrzehnts eine erhebliche und strukturell verursachte Unterversorgung mit Basismetallen auftreten, die die Versorgung des Marktes zum Problemfall werden lasse. Grund sei die stark gestiegene Nachfrage nach Basismetallen durch die Veränderungen im weltweiten Fahrzeugmarkt (Stichwort Elektromobilität), zudem seien Kupfer oder Zink unabdingbar beim Ausbau der Infrastruktur für alternative Energien (Solar, Wind). Doch der Markt unterschätze die zukünftigen Wachstumsraten, betont Bachmann, die dringend benötigte zusätzliche Produktionskapazität sei nicht vorhanden.

Wie können sich Investoren positionieren, um von dieser zu erwartenden massiven Angebotsverknappung im Bereich der Industrie- und Basismetalle zu profitieren? Als renditeträchtige Depotbeimischung bietet sich der ganz auf Rohstoffaktien fokussierte Craton Capital Global Resources Fund A (WKN A0RDE7, ISIN LI0043890743) an. FondsManager Markus Bachmann verwaltet den Fonds seit dessen Auflegung am 1. Dezember 2008 und ist an den aussichtsreichsten Unternehmen des Minen- und Rohstoffsektors beteiligt. Das Craton-Produkt besitzt den US-Dollar als FondsWährung und kann derzeit mit einem Volumen von umgerechnet 4,93 Millionen Euro aufwarten. Neben den Produzenten von Basismetallen bilden Goldminenaktien eine zweite wichtige Säule des Portfolios, die geographischen Schwerpunkte liegen in Nord- und Südamerika sowie Afrika. Marktstratege Bachmann nutzt eine Benchmark, die zu jeweils 25 Prozent aus dem MSCI World Metals and Mining, 25 Prozent MSCI World Energy Index, 25 Prozent MSCI World Materials Index sowie 25 Prozent DJ UBS Commodity Index zusammengesetzt ist. Im Gesamtjahr 2017 hat der Craton-Fonds für Rohstoffaktien eine positive Wertentwicklung von +11,58 Prozent auf Eurobasis verzeichnet, auch über die letzten drei Monate generierte er trotz volatiler Aktienmärkte ein Plus von +0,42 Prozent in Euro. Was sind die Details der Anlagestrategie von FondsManager Bachmann?

FondsStrategie. Value-Kriterien. Angewendet.

Der Craton Capital Global Resources Fund hat sich einen langfristigen Wertzuwachs zum Ziel gesetzt und investiert zu diesem Zweck in ausgewählte Unternehmen aus dem Rohstoff- und Edelmetallsektor weltweit. Rohstoffexperte Markus Bachmann verfolgt eine Stockpicking-Strategie und bevorzugt unterbewertete Aktien. Das FondsPortfolio beinhaltet Positionen in den Sektoren Metalle und Minen, Rohstoffe, Öl und Gas, Stromgewinnung sowie Land- und Forstwirtschaft. Ebenfalls vertreten sind Versorgungs- und Serviceunternehmen aus verwandten Bereichen. In einem ersten Schritt reduziert FondsManager Bachmann das globale Anlageuniversum, das rund 8.000 börsennotierte Unternehmen aus sämtlichen Aktienindizes weltweit umfasst, auf rund 3.000 bis 4.000 Einzeltitel, die für eine Anlage infrage kommen. Im Zuge des "Value Investing" liegt sein besonderer Fokus auf kleinen und mittleren Werten, die von anderen Marktteilnehmern oft nicht wahrgenommen werden. Innerhalb seines aktiven Portfoliomanagements wendet Bachmann eine Kombination von Bottom-up und Top-down-Analysen zur Titelselektion an. Sowohl der Sektor als auch das jeweilige Unternehmen werden hierbei einer detaillierten Bewertung unterzogen. Favorisiert werden Aktien von Firmen, die einen Abschlag zu ihrem "fairen Wert" aufweisen, überdurchschnittlich hohe Erträge erwirtschaften und innerhalb ihres Sektors eine strategisch wichtige Perspektive besitzen. Weitere zentrale Kriterien sind für FondsManager Bachmann der Cash Flow und eine für Wertschöpfung sorgende Unternehmensaktivität. Wie der Rohstoffexperte berichtet, haben sich die Maßnahmen zur Verbesserung der Bilanzqualität, der Betriebsabläufe, der Kostenstruktur und der wirtschaftlichen Kennzahlen in den zuletzt verbesserten Quartalszahlen der Unternehmen niedergeschlagen. Grundsätzlich seien durch die wachsende Weltbevölkerung, die zunehmende Industrialisierung sowie die steigenden Lebensstandards in den kommenden Jahrzehnten steigende Rohstoffpreise zu erwarten, betont der Anlageexperte. In diesem Kontext favorisiert er Unternehmen, die umsichtig geführt werden, stark positioniert sind und über Standortvorteile verfügen. Das breite Rohstoffuniversum erlaubt ihm eine flexible Sektorenallokation, mit der er an den Entwicklungen in den vielversprechendsten Teilbereichen partizipieren kann. Wie ist das Portfolio des Craton-Fonds im Einzelnen zusammengesetzt?

FondsPortfolio. Nordamerika. Führend.

In der geographischen Allokation des Craton Capital Global Resources Fund liegt Nordamerika mit 25,91 Prozent auf dem ersten Platz. 14,69 Prozent des FondsVolumens sind in südamerikanische Aktien investiert, 14,28 Prozent des Portfolios hat FondsManager Bachmann in afrikanische Rohstofftitel (ohne Südafrika) angelegt. 13,15 Prozent des Rohstoffaktien-Fonds werden in Titeln aus Asien und Ozeanien gehalten, 10,84 Prozent des FondsVermögens sind in Aktien aus diversen Ländern weltweit investiert. Rohstoff- und Minenwerte aus der Republik Südafrika repräsentieren 2,44 Prozent der FondsBestände. Andere Vermögenswerte in Höhe von 1,75 Prozent runden das Portfolio des Craton-Fonds ab. Der Cashbestand liegt per Ende Mai 2018 bei hohen 15,29 Prozent. In der Branchengewichtung dominieren die Produzenten von Basismetallen mit einem Anteil von 36,72 Prozent, gefolgt von den Goldminentiteln im FondsPortfolio (28,18 Prozent). Diversifizierte Minenbetreiber sind in dem Fonds mit 20,21 Prozent gewichtet, andere Sektoren bringen es auf 1,75 Prozent. Unter den Top 10 des Fonds befinden sich der in den Bereichen Platin, Kupfer, Eisenerz und Mangan tätige britische Rohstoff-Konzern Anglo American sowie das kanadische Bergbau-Unternehmen First Quantum Minerals (Erze, Kupfer und Gold). Günstig bewertete Goldförderunternehmen wie die kanadische Torex Gold Resources oder der ebenfalls in Kanada beheimatete Zinkproduzent Trevali Mining Corp komplettieren die Portfoliostruktur.

FondsVergleichsindex. Korrelation. Deutlich.

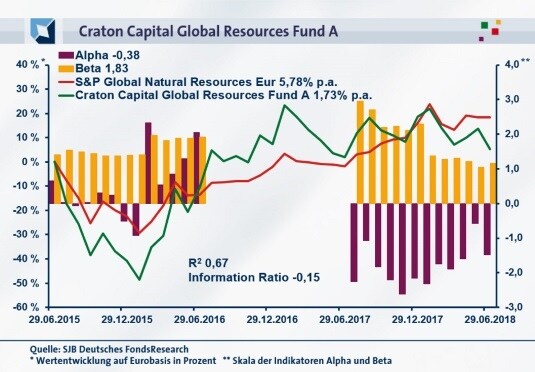

In unserer unabhängigen SJB FondsAnalyse haben wir den Craton Capital Global Resources Fund dem weltweit diversifizierten S&P Global Natural Resources Index in EUR als Benchmark gegenübergestellt. Über drei Jahre liegt die Korrelation bei 0,82, auf ein Jahr gesehen fällt sie mit 0,62 etwas schwächer aus. Insgesamt ist die Parallelität der Kursverläufe deutlich ausgeprägt, Fonds und Index weisen im Chartbild einen hohen Gleichlauf auf. Dies bestätigt auch der Blick auf die Kennzahl R²: Für drei Jahre beträgt die Kennziffer 0,67, über ein Jahr nimmt R² einen Wert von 0,38 an. Damit haben sich mittelfristig 33 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 62 Prozent. Die Zahlen demonstrieren: FondsManager Bachmann hat sich im Rahmen seiner Stockpicking-Strategie und bei der Auswahl von günstig bewerteten Rohstoffunternehmen kurzfristig stärker von der Benchmark gelöst. Die Analyse des Tracking Error über drei Jahre ergibt eine ausgeprägte Spurabweichung des Fonds vom SJB-Referenzindex in Höhe von 24,85 Prozent. In seinem Craton-Produkt geht der Marktexperte demnach in nennenswertem Umfang aktive Risiken ein. Mit welchen Volatilitätszahlen kann der Fonds aus dem Rohstoffsektor aufwarten?

FondsRisiko. Beta. Erhöht.

Der Craton Capital Global Resources Fund weist über drei Jahre eine Volatilität von 38,57 Prozent auf, die merklich oberhalb der jährlichen Schwankungsbreite von 17,71 Prozent liegt, die der S&P Global Natural Resources Index (EUR) im selben Zeitraum zu verzeichnen hat. Für ein Jahr stellt sich das Szenario ähnlich dar; auch hier legt der Craton-Fonds eine ausgeprägtere "Vola" an den Tag: Mit 20,41 Prozent fällt die Schwankungsneigung des Rohstoffaktienfonds gut acht Prozentpunkte höher als die des S&P-Vergleichsindex aus, der mit einer Volatilität von 11,83 Prozent aufwartet. In beiden untersuchten Zeithorizonten weist der aktiv gemanagte Fonds von Craton Capital die höhere Schwankungsintensität als der passive Referenzindex auf - Investoren dürfen sich von kräftigen Kursschwankungen nicht verschrecken lassen. Wie macht sich das risikoaffine FondsProfil bei den Beta-Werten bemerkbar?

Den gesteigerten Kursschwankungen gemäß, befindet sich das Beta des Craton-Fonds im Dreijahreszeitraum deutlich über Marktniveau: Für drei Jahre nimmt die Risikokennziffer einen Wert von 1,83 an, über ein Jahr liegt das Beta ebenfalls über dem Marktrisikofixwert von 1,00 und erreicht einen Wert von 1,16. Der rollierende Zwölfmonatsvergleich der Beta-Werte zeigt, dass der Fonds durchweg mit stärker ausgeprägten Wertschwankungen als der Vergleichsindex aufwartet. In allen der letzten 36 betrachteten Einzelzeiträume wird ein Wert oberhalb von 1,00 verzeichnet, wobei der Beta-Wert ein Maximum von 3,75 erreicht. Selbst in den Perioden mit einer vergleichsweise geringen Beta-Ausprägung liegt die Risikokennziffer mit ihrem niedrigsten erreichten Wert von 1,05 noch über Marktniveau. Die generell höhere Schwankungsanfälligkeit des Craton-Produktes illustriert, dass der Craton Capital Global Resources Fund die ungünstigere Risikostruktur im Vergleich zur S&P-Benchmark besitzt. Kann die überdurchschnittliche Schwankungsneigung durch attraktive Renditen ausgeglichen werden?

FondsRendite. Performance. Positiv.

Per 29. Juni 2018 hat der Craton Capital Global Resources Fund über drei Jahre eine kumulierte Wertentwicklung von +5,29 Prozent in Euro aufzuweisen. Dies entspricht einer Rendite von +1,73 Prozent p.a. Obwohl sich die Wertentwicklung im grünen Bereich befindet, wird sie von der des SJB-Vergleichsindex noch übertroffen: Der S&P Global Natural Resources Index (EUR) hat im selben Zeitraum eine Gesamtperformance von +18,38 Prozent bzw. eine Jahresrendite von +5,78 Prozent auf Eurobasis zu verzeichnen. Beim Wechsel auf den kurzfristigen Betrachtungshorizont stellt sich das Szenario ähnlich dar: Über ein Jahr verzeichnet der Craton-Fonds eine Performance von +3,27 Prozent in Euro und fällt damit hinter den globalen S&P-Rohstoffindex zurück, der mit einem deutlich höheren Plus von +20,44 Prozent aufwartet. In den hier analysierten Zeitspannen bleibt eine Mehrrendite durch das aktive Titelmanagement von FondsManager Bachmann aus - aber gerade dadurch ergibt sich ein hohes antizyklisches Aufholpotenzial für den Fonds. Durch die zwar positive, doch im Marktvergleich unterdurchschnittliche Wertentwicklung erreicht das Craton-Produkt nur Platz zwei im Renditevergleich - wie wirkt sich dies auf die Alpha-Werte aus?

Über drei Jahre liegt das Alpha des Rohstoff- und Minenaktien-Fonds bei -0,38, im letzten Einjahreszeitraum bewegt sich die Renditekennzahl mit -1,48 ebenfalls im negativen Bereich. Der rollierende Zwölfmonatsvergleich der Alpha-Werte über die letzten drei Jahre hellt das Bild aus FondsPerspektive auf und demonstriert, dass Rohstoffexperte Bachmann mit seiner Stockpicking-Strategie in der Mehrzahl der Fälle einen Performancevorsprung zur Benchmark generieren konnte: In 19 der untersuchten 36 Einzelzeiträume verzeichnete der Fonds ein positives Alpha von 2,85 in der Spitze und entwickelte sich damit besser als der SJB-Referenzindex. Dem stehen 17 Einzelperioden gegenüber, in denen das Craton-Produkt ein negatives Alpha von zutiefst -2,63 erwirtschaftete und im Marktvergleich schwächer abschnitt. Ein insgesamt ausgeglichenes Bild, was das im Drei- wie Einjahreszeitraum erreichte negative Alpha zumindest teilweise zu kompensieren vermag. Trotzdem liegt die über drei Jahre ermittelte Information Ratio des Craton-Fonds gegenüber dem S&P Global Natural Resources Index mit -0,15 knapp im negativen Bereich.

SJB Fazit. Craton Capital Global Resources Fund.

Der fortgesetzte Rückgang der Rohstoffpreise in den vergangenen Jahren hat zu einem Stopp an neuen Projekten geführt, was sich nun in einer kontinuierlichen Verknappung des Angebots mit noch unabsehbaren Folgen für die Preisbildung niederschlagen dürfte. Investoren, die die sich hieraus ergebenden Chancen nutzen und vom künftigen Preisanstieg wichtiger Rohstoffe wie Kupfer, Zink und Eisenerz profitieren wollen, finden in dem Craton Capital Global Resources einen langfristig sehr attraktiven Fonds mit großem antizyklischen Aufwärtspotenzial. Im Zuge globaler Megatrends wie Elektromobilität und Erneuerbare Energien genau das richtige Investmentprodukt zur chancenorientierten Diversifikation des FondsPortfolios!

Erläuterungen

Alpha

Ist die Kennziffer für die Renditechancen. Das Alpha beziffert jenen Teil der FondsRendite, der auf aktive Titelauswahl zurückzuführen ist. Je höher das Alpha, umso besser hat sich der Fonds im Verhältnis zum Markt entwickelt. Beispiel: Ein Alpha von 5,0 zeigt an, dass der Fonds im Vergleich zu seiner Benchmark in den gewählten Betrachtungszeiträumen einen durchschnittlichen Mehrertrag von 5,0 Prozent erzielt hat. Ein positives Alpha deutet darauf hin, dass durch aktives Portfoliomanagement eine Mehrrendite für den Investor erwirtschaftet wurde. Insofern ist die Kennziffer ein Leistungsindikator für erfolgreiches FondsManagement. Gerade im Wettbewerb mit passiven ETFs ist das Alpha das Aushängeschild für Fonds.

Beta

Gilt als Risikomaß. Das Beta ist ein Indikator dafür, wie stark die Erträge eines Fonds tendenziell auf Wertschwankungen am Markt reagieren. Die Kennzahl bemisst die relative Volatilität eines Investmentfonds in Bezug auf den Gesamtmarkt. Anders ausgedrückt: Beta ist das Resultat eines Risikovergleichs zwischen Fonds und Benchmark. Deshalb wird bei der Investmentanalyse einem Index als Repräsentant des Marktes der feste Wert Beta = 1 zugesprochen. Hat ein Fonds ein Beta von 1, ist sein Risiko identisch mit demjenigen des Index. Ein Beta > 1 bedeutet, das FondsRisiko ist überproportional, seine Wertschwankungen sind ausgeprägter. Ein unter 1 liegendes Beta lässt auf geringere Kursschwankungen eines Fonds schließen, er ist risikoärmer. Ein Beispiel: Weicht die Volatilität des Fonds um 15 Prozent nach unten ab, ist sein Beta 0,85, weicht sie 15 Prozent nach oben ab, ist es 1,15. Ein hohes Beta bedeutet potentiell höhere Erträge, aber auch ein gesteigertes Risiko. Ein niedriges Beta zeigt an, dass der Fonds potentiell geringere Erträge erzielt, dabei aber auch ein niedrigeres Risiko eingeht. Ein negatives Beta bedeutet, dass sich der Fonds gegenläufig zur Marktentwicklung verhält.

Dividendenrendite

Die Dividendenrendite ist eine klassische Kennzahl zur Bewertung einer Aktie und misst die Dividende einer Aktie im Verhältnis zum Aktienkurs zum Zeitpunkt der Ausschüttung. Sie wird in Prozent angegeben. Je höher der Wert, desto mehr Anteil an der Unternehmensleistung erhalten Aktionäre in Form der Dividende. Diese Erträge sind unabhängig von der Kursentwicklung an der Börse. Im Gegensatz zum Kurs-Gewinn-Verhältnis KGV werden hier die Erträge als Maßstab für die Rendite genommen, die tatsächlich den Anteilseignern zugute kommen. Hohe Dividendenrenditen können die starke Ertragskraft eines Unternehmens anzeigen, umgekehrt aber auch problematisch sein, da die ausgeschütteten Beträge nicht für Investitionen zur Verfügung stehen.

Information Ratio

Die Information Ratio ist eine Kennziffer zur Beurteilung der Managementqualität eines Fonds. Sie wird errechnet, indem man die Überrendite (aktive Rendite) durch das aktive Risiko teilt. Insofern ist sie das Barometer für den risikobereinigten Ertrag. Die aktive Rendite wird hierbei mit Alpha gemessen, das aktive Risiko anhand des Tracking Errors. Die Kennzahl liefert eine Aussage, ob das eingegangene Risiko durch die erzielte Mehrrendite gerechtfertigt ist. Ist die Information Ratio positiv, ist dies der Fall. Je höher der Wert, desto besser ist das Management von Rendite und Risiko des untersuchten Fonds.

Korrelation

Die Korrelation ist die Kennziffer für die wechselseitige Abhängigkeit zweier Investments. Die Korrelationskennziffer gibt Richtung und Stärke des Zusammenhangs an und liegt dabei in einer Bandbreite zwischen 1,0 für Investitionen, deren Wertentwicklung absolut gleich verläuft, und -1,0 für Investments, deren Wertentwicklung sich genau entgegengesetzt darstellt. Bei einer Korrelation von 0,0 besteht keinerlei Übereinstimmung. Die Kennzahl macht eine Aussage zur strukturellen Abhängigkeit der Wertentwicklung eines Fonds von seinem Vergleichsindex. Weisen Fonds und Index eine hohe Korrelation auf, werden sie auf dieselben Marktrisiken und -entwicklungen ähnlich reagieren. Die Korrelation sollte im Zusammenhang mit dem Beta-Faktor betrachtet werden und gibt dessen Güte an. Je höher die Korrelationskennziffer an 1 oder -1 heranreicht, desto größer ist die Aussagekraft des Beta-Faktors.

Kurs-Buch-Verhältnis (KBV)

Das KBV ist eine Kennzahl für den Substanzwert eines Unternehmens. Es wird errechnet, indem man den Aktienkurs durch den Buchwert je Aktie teilt. Der Buchwert der Aktiengesellschaft ergibt sich durch den Abzug der Verbindlichkeiten von der Summe der Aktiva. Die Aussagekraft der Bücher kann je nach Branche variieren und ist bei Industriefirmen beispielsweise höher als im IT-Sektor. Der Buchwert der Aktie ist das Ergebnis der Division des Unternehmensbuchwerts durch die Anzahl der Aktien. Je niedriger der Wert ist, desto preiswerter ist die Aktie. Wenn der Aktienkurs dem Buchwert entspricht, wird die Aktie zu ihrem "fairen Wert" gehandelt.

Kurs-Cashflow-Verhältnis (KCV)

Das KCV ist eine Kennzahl der Liquidität eines Unternehmens. Man erhält es, indem man den Aktienkurs durch den Cashflow je Aktie teilt. Der Cashflow eines Unternehmens bildet die wirklichen Zahlungsflüsse in einer bestimmten Zeitperiode ab. Sein Wert gibt das Volumen der im Unternehmen für Investitionen und das Begleichen von Verbindlichkeiten vorhandenen liquiden Mittel an. Mit dem KCV kann die Entwicklung der Ertragskraft einer Aktiengesellschaft bewertet werden. Dabei gilt eine Aktie als umso preiswerter, je niedriger ihr KCV ist.

Kurs-Gewinn-Verhältnis (KGV)

Das KGV ist die Kennzahl der Ertragskraft eines Unternehmens. Es wird errechnet, indem man den Aktienkurs durch den Gewinn je Aktie teilt. Hier gilt: Je niedriger die Kennzahl, desto preiswerter ist die Aktie. Ein niedriges KGV wird an der Börse als Einstiegssignal in die Aktie interpretiert. Sie gilt als unterbewertet und hat Aufwärtspotenzial. Liegt das KGV eines Titels hingegen über dem Marktdurchschnitt, kann dies als Ausstiegssignal gewertet werden. Die Aktie gilt als überbewertet, die Wahrscheinlichkeit, dass ihr Kurs fällt, ist hoch. Im Falle korrigierter Gewinnerwartungen kann das KGV zu Fehlinterpretationen führen, da optisch niedrige Kennzahlen die Ertragssituation des Unternehmens nicht mehr richtig wiedergeben.

R²

Die Kennzahl R² baut auf der Korrelation auf. Sie drückt den Prozentsatz der Bewegungen eines Fonds aus, die durch Bewegungen in seinem Referenzindex erklärt werden können. R² ist das Quadrat der Korrelation. Ein R² von 0,7 bedeutet, dass 70,0 Prozent der Entwicklung des Fonds das Ergebnis der Entwicklung des Referenzindex ist bzw. 30,0 Prozent auf die aktive Auswahl von Aktien zurückgeführt werden können. Je deutlicher die Zahl unterhalb von 1 liegt, umso unabhängiger ist der Ertrag des Fonds vom Referenzindex. R² wird genutzt, um die Aussagekraft von Beta zu bestimmen. Je höher das R², desto signifikanter das Beta, weil klar wird, wie sehr dieses auf aktivem FondsManagement basiert. R² hilft also, den Grad sowie die Qualität der FondsManageraktivität einzuordnen.

Sharpe Ratio

Die Sharpe Ratio ist ein Maß für das Gesamtrisiko eines Fonds, da sie die Rendite ins Verhältnis zum absoluten Risiko des Fonds setzt. Die nach dem Nobelpreisträger William Sharpe benannte Kennziffer misst die Überschussrendite eines Fonds pro Risikoeinheit. Dabei wird der Fonds mit dem risikolosen Geldmarkt konfrontiert. Liegt die Sharpe Ratio eines Fonds bei 0,40 und damit im positiven Bereich, ist dies ein Indiz dafür, dass die FondsInvestition rentabler ist als die Platzierung des Kapitals am Geldmarkt. Ein negativer Wert bedeutet: Der Fonds ist schlechter als der Geldmarkt. Zu beachten bei der Interpretation dieser Kennzahl ist, dass sich die Definition eines "risikolosen" Zinses im Zuge der Finanzkrise massiv gewandelt hat. Streng genommen sind risikolose Investments gar nicht mehr existent.

Tracking Error

Der Tracking Error ist die Kennziffer für die Spurabweichung des Fonds vom Index. Sie misst, wie stark die Positionen und ihre Gewichtung im Portfolio des Fonds prozentual von denen des Index abweichen. Zur Berechnung wird die Standardabweichung der Differenzrendite zwischen dem Fonds und seiner Benchmark ermittelt. Insofern wird der Tracking Error auch als Indikator für aktives Risiko verstanden und dient neben Alpha als Grundlage für die Berechnung der Information Ratio. Je niedriger der Tracking Error, desto stärker orientiert sich der FondsManager am Vergleichsindex. Je höher der Wert ist, desto unabhängiger bewegt sich der FondsManager in seinem Markt.

Value-at-risk (VAR)

Der Begriff bezeichnet ein Risikomaß für die Wahrscheinlichkeit und den Umfang von Verlusten einer bestimmten Risikoposition (z. B. eines Portfolios von Wertpapieren) in einem gegebenen Zeithorizont. Ein VAR von 10 Mio. Euro bei einer Haltedauer von 1 Tag und einer als Konfidenzniveau bezeichneten Eintrittssicherheit von 97,5 Prozent bedeutet, dass der potenzielle Verlust der betrachteten Risikoposition von einem Tag auf den nächsten mit einer Wahrscheinlichkeit von 97,5 Prozent den Betrag von 10 Mio. Euro nicht überschreiten wird. VAR wurde von J.P. Morgan entwickelt und ist heute ein Standardrisikomaß im Finanzsektor.

Gerd Bennewirtz ist als geschäftsführender Gründungsgesellschafter der SJB FondsSkyline OHG 1989 Herausgeber speziell auf Privatinvestoren zugeschnittener Newsletter. Die täglich, wöchentlich und monatlich erscheinenden Publikationen können gratis angefordert werden unter FondsEcho@sjb.de oder www.sjb.de.

Der obige Text spiegelt die Meinung des jeweiligen Kolumnisten wider. Die finanzen.net GmbH übernimmt für dessen Richtigkeit keine Verantwortung und schließt jegliche Regressansprüche aus.

Bildquellen: SJB Deutsches FondsResearch