SJB FondsEcho. AB Emerging Markets Growth Portfolio.

Wachstumswerte. Gesucht.

Schwellenländertitel gehören aktuell nicht gerade zu den Lieblingen der internationalen Investoren - ein starker US-Dollar, der ausufernde Handelskrieg und eine zunehmende Skepsis über die Fortsetzung des Aufwärtstrends beim globalen Wirtschaftswachstum setzen den Aktien aus den Emerging Markets zu. Doch gerade auf dem aktuell erreichten Kursniveau sollten antizyklische Investoren einen Blick auf Schwellenländertitel werfen: Nach den jüngsten Kurseinbußen sind die Bewertungen wieder unter ihr langfristiges Durchschnittsniveau gefallen, zugleich notieren die Aktien aktuell mit einem Abschlag von rund 25 Prozent gegenüber den Industrieländer-Pendants. Auf die Wachstumsunternehmen unter den Emerging-Markets-Titeln fokussiert ist der von der US-FondsGesellschaft AllianceBernstein aufgelegte AB Emerging Markets Growth Portfolio, der mit seinem hohen aktiven Anteil darauf ausgelegt ist, das langfristige Wachstumspotenzial der Schwellenländer optimal zu nutzen. FondsManager Laurent Saltiel besitzt eine 25-jährige Anlageerfahrung und bevorzugt qualitativ hochwertige Unternehmen mit nachhaltigen Wachstumsaussichten und bedeutenden Wettbewerbsvorteilen. Seine Anlagephilosophie strebt nach hohen langfristigen Renditen, wobei gleichzeitig ein verstärktes Augenmerk auf die Absicherung von Verlustrisiken gelegt wird. Schwellenländerexperte Saltiel nennt einige der wichtigsten Themenbereiche, die das Wachstum in den Emerging Markets antreiben: Zum einen die Zunahme des Konsums in der Mittelschicht, zum anderen die wachsende Anbindung der Schwellenländer an das Internet. So werde das Realeinkommen in der Mittelschicht der Emerging Markets für die Dauer von etwa einem Jahrzehnt weiter ansteigen, betont der AB-FondsManager, wodurch auch der Konsum von Gütern und Dienstleistungen weiter zunehmen werde. Zudem verändere die zunehmende Verbreitung des Internets und mobiler Geräte den Zugang der Konsumenten zu Unterhaltung, Shopping und den persönlichen Finanzen, führt Saltiel aus. Ausgewählte Unternehmen würden von den langfristigen Veränderungen im Bereich der Konsum- und Werbeausgaben überproportional profitieren. Ein weiterer wichtiger Baustein zur positiven Wachstumsentwicklung der Schwellenländer seien die auf dem Vormarsch befindlichen Finanzprodukte und -dienstleistungen. Hypotheken, Verbraucherkredite, Versicherungen und sonstige Bankprodukte durchdringen den Markt bald ähnlich stark wie in den Industrieländern, berichtet Saltiel, wobei steigende Realeinkommen die Kluft weiter verringern. Die Konsequenz: Finanzunternehmen, die zur Nutzung dieser starken Trends gut positioniert sind, bieten ein bedeutendes Potenzial.

Der AB Emerging Markets Growth Portfolio A USD (WKN 973193, ISIN LU0040709171) wurde am 30. Oktober 1992 aufgelegt und bietet Anlegern die Chance, die fortgesetzte Erholungsbewegung in den Emerging Markets zu nutzen und sich das Ertragspotenzial der aufstrebenden Volkswirtschaften durch aktive Strategien zu erschließen. Der Fonds hat seine aktuellen Anlageschwerpunkte in China und Indien und investiert in ein weltweit breit gestreutes Aktienportfolio der Schwellenländer. Der AB Emerging Markets Growth Portfolio verfügt aktuell über ein FondsVolumen von 1,02 Milliarden Euro und verwendet als Benchmark den MSCI Emerging Markets Index. FondsManager Saltiel gelang es, den Referenzindex in seiner Performance langfristig zu übertreffen: Einer Wertentwicklung von +6,65 Prozent über den letzten Fünfjahreszeitraum in der FondsWährung US-Dollar steht eine Gesamtrendite von +5,01 Prozent beim MSCI-Index gegenüber. Wie sieht die Anlagestrategie von FondsManager Saltiel im Detail aus?

FondsStrategie. Ertragswachstum. Überdurchschnittlich.

Der AB Emerging Markets Growth Portfolio strebt ein langfristiges Kapitalwachstum an und investiert sein FondsVermögen schwerpunktmäßig in Aktien von Unternehmen aus den Schwellenländern. Die ausgewählten Unternehmen sollten sich durch solide Kennzahlen und ein überzeugendes Wachstumspotenzial auszeichnen: FondsManager Laurent Saltiel favorisiert Schwellenländertitel mit klaren und nachhaltigen Wettbewerbsvorteilen, einer hohen Rentabilität auf das eingesetzte Kapital sowie einer robusten Cashflow-Generierung. Der Schwellenländerexperte fokussiert sich in seinen Analysen auf ein nachhaltiges, langfristiges Wachstum und nicht auf den volatileren, zyklischen Zuwachs der Unternehmensgewinne. In diesem Kontext strebt der AB Emerging Markets Growth Portfolio nach starken, relativ beständigen Renditen, die durch die Zusammenstellung eines "Best Ideas"-Portfolios aus Unternehmen mit den besten Wachstumschancen in den Emerging Markets erzielt werden sollen. Seinen Schwerpunkt legt Emerging-Markets-Stratege Saltiel auf Unternehmen, deren Wachstum unabhängig von den wirtschaftlichen Bedingungen verläuft: In seinem FondsPortfolio enthaltene Unternehmen sollten möglichst während des gesamten Marktzyklus über dem Marktdurchschnitt liegende Renditen vorweisen können. Dabei richtet das von ihm geleitete Analyse-Team seinen Blick mehrere Jahre in die Zukunft und sucht sektor- und regionenübergreifend nach qualitativ hochwertigen Firmen. Saltiel ist überzeugt, dass wahrhaft aktive Investmentansätze unabhängig von konjunkturellen Herausforderungen stets Aktien mit Potenzial aufdecken können. Wie ist sein FondsPortfolio im Einzelnen strukturiert?

FondsPortfolio. China. Führend.

In der Länderallokation des AB Emerging Markets Growth Portfolio liegt China mit 39,85 Prozent Anteil am FondsVermögen klar auf Platz eins. Dahinter folgt Indien, das 17,53 Prozent der FondsBestände auf sich vereint. Auf dem dritten Platz der Länderaufteilung liegt Taiwan mit 7,03 Prozent des FondsVolumens. Aktien aus Russland besitzen einen Portfolioanteil von 6,83 Prozent, Dividendentitel aus Südafrika sind mit 4,65 Prozent gewichtet. Wertpapiere aus Hongkong (4,64 Prozent) sowie indonesische Aktien (3,74 Prozent) gehören ebenfalls zum Portfolio des Emerging-Markets-Produktes. Abgerundet wird die geographische Aufteilung des AllianceBernstein-Fonds durch geringe Bestände in Südkorea (3,18 Prozent) sowie Brasilien (2,83 Prozent). Andere Schwellenländer mit 9,72 Prozent Anteil am FondsVermögen komplettieren das Portfolio.

In der Branchenallokation des AB-Fonds liegen Unternehmen aus dem Bereich der Finanzdienstleistungen mit einem Anteil von 35,37 Prozent auf dem ersten Platz. Informationstechnologie-Aktien bringen es auf 30,41 Prozent, Luxusgüter-Produzenten sind mit 13,42 Prozent im Portfolio vertreten. Ebenfalls überdurchschnittlich ist die Gewichtung des Schwellenländerfonds bei nicht-zyklischen Konsumgütern (6,76 Prozent). Aktien aus dem Gesundheitssektor repräsentieren 4,43 Prozent des FondsVermögens. Das Branchenengagement im Bereich der Industriewerte liegt bei 3,40 Prozent, Telekom-Titel machen 2,22 Prozent des FondsVolumens aus. Energie- und Rohstoffunternehmen runden die Sektorenverteilung des AB-Fonds ab. Der China-Fokus sowie die hohe Gewichtung von IT-Titeln machen sich auch unter den Top 10 des Fonds bemerkbar: Die Tencent Holdings aus Hongkong sowie die chinesische Alibaba Group sind die beiden am höchsten gewichteten Einzeltitel im Portfolio. Aus dem Finanzsektor sind die indische HDFC Bank sowie der chinesische Versicherungskonzern AIA Group im vorderen Feld der am höchsten gewichteten Einzelpositionen zu finden.

FondsVergleichsindex. Korrelation. Ausgeprägt.

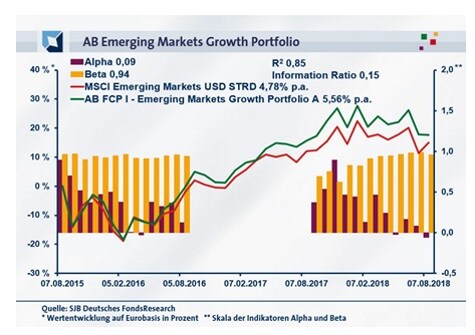

Für unsere unabhängige SJB FondsAnalyse haben wir den AB Emerging Markets Growth Portfolio dem MSCI Emerging Markets USD STRD als Benchmark gegenübergestellt. Das Ergebnis der Korrelationsanalyse mit dem globalen Aktienindex für Schwellenländertitel zeigt einen hohen Grad der Übereinstimmung. Mit 0,92 ist die Korrelation über drei Jahre stark ausgeprägt, für ein Jahr fällt sie mit 0,85 etwas geringer aus. Die Kursentwicklung von Fonds und Benchmark verläuft weitgehend parallel, wie auch der Blick auf die Kennzahl R² beweist. Diese liegt für drei Jahre bei 0,85, über ein Jahr nimmt sie einen Wert von 0,73 an. Damit haben sich mittelfristig 15 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 27 Prozent. Hier zeigt sich, dass FondsManager Laurent Saltiel die Unabhängigkeit seiner Länder- und Sektorengewichtung zuletzt noch gesteigert hat. Der Tracking Error des AB-Fonds beträgt für drei Jahre moderate 5,14 Prozent, auf ein Jahr legt die Spurabweichung auf 5,41 Prozent zu. Große aktive Risiken werden im FondsPortfolio also keine eingegangen, die AB-Schwellenländerexperten sind eher defensiv unterwegs. Mit welcher Volatilitätsstruktur hat der Fonds aufzuwarten?

FondsRisiko. Beta. Attraktiv.

Der AB Emerging Markets Growth Portfolio verzeichnet für den letzten Dreijahreszeitraum mit 16,55 Prozent die etwas geringere Schwankungsbreite als der Referenzindex, der es auf eine Volatilität von 16,76 Prozent bringt. Über ein Jahr weist der aktiv gemanagte Aktienfonds hingegen die leicht höhere Schwankungsbreite gegenüber der passiven Benchmark auf: Hier beträgt die "Vola" des Fonds 15,00 Prozent und liegt über der Schwankungsbreite des MSCI Emerging Markets USD STRD, der eine Volatilität von 14,61 Prozent an den Tag legt. Da die längerfristig niedrigere Volatilität vergleichsweise stärker zu gewichten ist, bietet der AB-Schwellenländerfonds das insgesamt bessere Risikoprofil als der Referenzmarkt und geht als knapper Sieger aus dem Volatilitätsvergleich mit dem SJB-Referenzindex hervor.

Einen weiteren Pluspunkt für den Fonds aus dem Hause AllianceBernstein stellt das unter Marktniveau liegende Beta dar, das über drei Jahre einen Wert von 0,94 aufweist. Für ein Jahr liegt die Kennzahl bei 0,96 und ist gleichfalls geringer ausgeprägt als das marktneutrale Niveau von 1,00. Das Schwellenländerprodukt überzeugt demnach kurz- wie mittelfristig mit niedrigeren Wertschwankungen als der breite Markt. Der rollierende Zwölfmonatsvergleich der Beta-Werte über drei Jahre bekräftigt das positive Szenario aus FondsPerspektive: Die Risikokennzahl befindet sich in 35 der letzten 36 betrachteten Einzelzeiträume unter dem Marktrisikofixwert von 1,00 und nimmt dabei einen Wert von zutiefst 0,62 an. Lediglich in einem einzigen Zeitintervall (Dezember 2016) liegt das Beta mit einer Ausprägung von 1,01 hauchdünn über Marktniveau. Die attraktiven Beta-Werte beweisen: Marktstratege Saltiel hat das FondsRisiko bestens im Griff, sein Portfolio präsentiert sich fast durchweg weniger anfällig für Kursschwankungen als die globalen Emerging Markets. Welche Renditeergebnisse kann der FondsManager mit seinen ausgewählten Schwellenländertiteln erzielen?

FondsRendite. Alpha. Positiv.

Per 09. August 2018 hat der AB Emerging Markets Growth Portfolio über drei Jahre eine kumulierte Wertentwicklung von +17,64 Prozent in Euro generiert, was einer Rendite von +5,56 Prozent p.a. entspricht. Die Gegenüberstellung mit dem MSCI Emerging Markets als Vergleichsindex zeigt die Qualität dieser Managementleistung: Die SJB-Benchmark verzeichnet eine Performance von +15,05 Prozent auf Eurobasis, die einem Ergebnis von +4,78 Prozent p.a. gleichkommt. Beim Wechsel auf die Jahresbetrachtung muss der AB-Fonds seinen Renditevorsprung zum MSCI-Referenzindex abgeben: Mit einer Jahresrendite von +1,65 Prozent in Euro fällt die Wertentwicklung des aktiv gemanagten Fonds-Produktes einen knappen Prozentpunkt schwächer als die des passiven Kursbarometers für die globalen Schwellenländer von +2,62 Prozent aus. Auch bei der Analyse der Renditezahlen gilt: Da der längere Zeithorizont die stärkere Gewichtung erfährt, ist der AB Emerging Markets Growth Portfolio Gesamtsieger im Wettbewerb mit der MSCI-Benchmark. Wie manifestiert sich die mittelfristige Mehrrendite in den Alpha-Werten des Emerging-Markets-Fonds?

Das Alpha des AB-Produktes liegt über drei Jahre bei 0,09 und damit im grünen Bereich. Auf Jahressicht geht die Kennzahl auf -0,06 zurück. Im rollierenden Zwölfmonatsvergleich der Alpha-Werte über drei Jahre zeigt sich, dass der weltweit anlegende Schwellenländerfonds in der großen Mehrheit erfolgreicher als die Benchmark agierte. In 32 der untersuchten 36 Perioden gab es ein positives Alpha bis 0,89 in der Spitze zu verzeichnen, was einem ausgeprägten Renditevorsprung zum Referenzindex entspricht. Lediglich in vier der betrachteten Einjahreszeiträume wies der AB-Fonds einen negativen Alpha-Wert auf, der mit einem Wert von -0,08 sehr moderat ausfiel. Damit ist Laurent Saltiel mit seiner wachstumsorientierten Aktienstrategie klarer Sieger im Performancevergleich mit der MSCI-Benchmark. Das attraktive Rendite-Risiko-Profil des AB Emerging Markets Growth Portfolio wird abschließend durch die positive Information Ratio von 0,15 über den letzten Dreijahreszeitraum bestätigt: Diese demonstriert, dass eingegangene Risiken und die erzielte Performance in einem guten Verhältnis zueinander stehen.

SJB Fazit. AB Emerging Markets Growth Portfolio.

Die aktuelle Schwächephase bei Emerging-Markets-Titeln sollten antizyklische Investoren zum Positionsaufbau in attraktiven Schwellenländerfonds nutzen. Eine gute Wahl in diesem Zusammenhang ist der AB Emerging Markets Growth Portfolio, der sein FondsVermögen ausschließlich in qualitativ hochwertige Unternehmen anlegt, die im Hinblick auf ein langfristiges Wachstum gut positioniert sind. Marktexperte Saltiel hat ein überzeugendes Portfolio aus Schwellenländer-Firmen mit nachhaltigen Wettbewerbsvorteilen, hohen Eigenkapital-Renditen und einer konjunkturunabhängigen Ertragsbasis zusammengestellt. Angesichts der weiter positiven fundamentalen Aussichten für die Emerging Markets ist der Einstiegszeitpunkt für langfristig orientierte Anleger vergleichsweise günstig.

Erläuterungen

Alpha

Ist die Kennziffer für die Renditechancen. Das Alpha beziffert jenen Teil der FondsRendite, der auf aktive Titelauswahl zurückzuführen ist. Je höher das Alpha, umso besser hat sich der Fonds im Verhältnis zum Markt entwickelt. Beispiel: Ein Alpha von 5,0 zeigt an, dass der Fonds im Vergleich zu seiner Benchmark in den gewählten Betrachtungszeiträumen einen durchschnittlichen Mehrertrag von 5,0 Prozent erzielt hat. Ein positives Alpha deutet darauf hin, dass durch aktives Portfoliomanagement eine Mehrrendite für den Investor erwirtschaftet wurde. Insofern ist die Kennziffer ein Leistungsindikator für erfolgreiches FondsManagement. Gerade im Wettbewerb mit passiven ETFs ist das Alpha das Aushängeschild für Fonds.

Beta

Gilt als Risikomaß. Das Beta ist ein Indikator dafür, wie stark die Erträge eines Fonds tendenziell auf Wertschwankungen am Markt reagieren. Die Kennzahl bemisst die relative Volatilität eines Investmentfonds in Bezug auf den Gesamtmarkt. Anders ausgedrückt: Beta ist das Resultat eines Risikovergleichs zwischen Fonds und Benchmark. Deshalb wird bei der Investmentanalyse einem Index als Repräsentant des Marktes der feste Wert Beta = 1 zugesprochen. Hat ein Fonds ein Beta von 1, ist sein Risiko identisch mit demjenigen des Index. Ein Beta > 1 bedeutet, das FondsRisiko ist überproportional, seine Wertschwankungen sind ausgeprägter. Ein unter 1 liegendes Beta lässt auf geringere Kursschwankungen eines Fonds schließen, er ist risikoärmer. Ein Beispiel: Weicht die Volatilität des Fonds um 15 Prozent nach unten ab, ist sein Beta 0,85, weicht sie 15 Prozent nach oben ab, ist es 1,15. Ein hohes Beta bedeutet potentiell höhere Erträge, aber auch ein gesteigertes Risiko. Ein niedriges Beta zeigt an, dass der Fonds potentiell geringere Erträge erzielt, dabei aber auch ein niedrigeres Risiko eingeht. Ein negatives Beta bedeutet, dass sich der Fonds gegenläufig zur Marktentwicklung verhält.

Dividendenrendite

Die Dividendenrendite ist eine klassische Kennzahl zur Bewertung einer Aktie und misst die Dividende einer Aktie im Verhältnis zum Aktienkurs zum Zeitpunkt der Ausschüttung. Sie wird in Prozent angegeben. Je höher der Wert, desto mehr Anteil an der Unternehmensleistung erhalten Aktionäre in Form der Dividende. Diese Erträge sind unabhängig von der Kursentwicklung an der Börse. Im Gegensatz zum Kurs-Gewinn-Verhältnis KGV werden hier die Erträge als Maßstab für die Rendite genommen, die tatsächlich den Anteilseignern zugute kommen. Hohe Dividendenrenditen können die starke Ertragskraft eines Unternehmens anzeigen, umgekehrt aber auch problematisch sein, da die ausgeschütteten Beträge nicht für Investitionen zur Verfügung stehen.

Information Ratio

Die Information Ratio ist eine Kennziffer zur Beurteilung der Managementqualität eines Fonds. Sie wird errechnet, indem man die Überrendite (aktive Rendite) durch das aktive Risiko teilt. Insofern ist sie das Barometer für den risikobereinigten Ertrag. Die aktive Rendite wird hierbei mit Alpha gemessen, das aktive Risiko anhand des Tracking Errors. Die Kennzahl liefert eine Aussage, ob das eingegangene Risiko durch die erzielte Mehrrendite gerechtfertigt ist. Ist die Information Ratio positiv, ist dies der Fall. Je höher der Wert, desto besser ist das Management von Rendite und Risiko des untersuchten Fonds.

Korrelation

Die Korrelation ist die Kennziffer für die wechselseitige Abhängigkeit zweier Investments. Die Korrelationskennziffer gibt Richtung und Stärke des Zusammenhangs an und liegt dabei in einer Bandbreite zwischen 1,0 für Investitionen, deren Wertentwicklung absolut gleich verläuft, und -1,0 für Investments, deren Wertentwicklung sich genau entgegengesetzt darstellt. Bei einer Korrelation von 0,0 besteht keinerlei Übereinstimmung. Die Kennzahl macht eine Aussage zur strukturellen Abhängigkeit der Wertentwicklung eines Fonds von seinem Vergleichsindex. Weisen Fonds und Index eine hohe Korrelation auf, werden sie auf dieselben Marktrisiken und -entwicklungen ähnlich reagieren. Die Korrelation sollte im Zusammenhang mit dem Beta-Faktor betrachtet werden und gibt dessen Güte an. Je höher die Korrelationskennziffer an 1 oder -1 heranreicht, desto größer ist die Aussagekraft des Beta-Faktors.

Kurs-Buch-Verhältnis (KBV)

Das KBV ist eine Kennzahl für den Substanzwert eines Unternehmens. Es wird errechnet, indem man den Aktienkurs durch den Buchwert je Aktie teilt. Der Buchwert der Aktiengesellschaft ergibt sich durch den Abzug der Verbindlichkeiten von der Summe der Aktiva. Die Aussagekraft der Bücher kann je nach Branche variieren und ist bei Industriefirmen beispielsweise höher als im IT-Sektor. Der Buchwert der Aktie ist das Ergebnis der Division des Unternehmensbuchwerts durch die Anzahl der Aktien. Je niedriger der Wert ist, desto preiswerter ist die Aktie. Wenn der Aktienkurs dem Buchwert entspricht, wird die Aktie zu ihrem "fairen Wert" gehandelt.

Kurs-Cashflow-Verhältnis (KCV)

Das KCV ist eine Kennzahl der Liquidität eines Unternehmens. Man erhält es, indem man den Aktienkurs durch den Cashflow je Aktie teilt. Der Cashflow eines Unternehmens bildet die wirklichen Zahlungsflüsse in einer bestimmten Zeitperiode ab. Sein Wert gibt das Volumen der im Unternehmen für Investitionen und das Begleichen von Verbindlichkeiten vorhandenen liquiden Mittel an. Mit dem KCV kann die Entwicklung der Ertragskraft einer Aktiengesellschaft bewertet werden. Dabei gilt eine Aktie als umso preiswerter, je niedriger ihr KCV ist.

Kurs-Gewinn-Verhältnis (KGV)

Das KGV ist die Kennzahl der Ertragskraft eines Unternehmens. Es wird errechnet, indem man den Aktienkurs durch den Gewinn je Aktie teilt. Hier gilt: Je niedriger die Kennzahl, desto preiswerter ist die Aktie. Ein niedriges KGV wird an der Börse als Einstiegssignal in die Aktie interpretiert. Sie gilt als unterbewertet und hat Aufwärtspotenzial. Liegt das KGV eines Titels hingegen über dem Marktdurchschnitt, kann dies als Ausstiegssignal gewertet werden. Die Aktie gilt als überbewertet, die Wahrscheinlichkeit, dass ihr Kurs fällt, ist hoch. Im Falle korrigierter Gewinnerwartungen kann das KGV zu Fehlinterpretationen führen, da optisch niedrige Kennzahlen die Ertragssituation des Unternehmens nicht mehr richtig wiedergeben.

R²

Die Kennzahl R² baut auf der Korrelation auf. Sie drückt den Prozentsatz der Bewegungen eines Fonds aus, die durch Bewegungen in seinem Referenzindex erklärt werden können. R² ist das Quadrat der Korrelation. Ein R² von 0,7 bedeutet, dass 70,0 Prozent der Entwicklung des Fonds das Ergebnis der Entwicklung des Referenzindex ist bzw. 30,0 Prozent auf die aktive Auswahl von Aktien zurückgeführt werden können. Je deutlicher die Zahl unterhalb von 1 liegt, umso unabhängiger ist der Ertrag des Fonds vom Referenzindex. R² wird genutzt, um die Aussagekraft von Beta zu bestimmen. Je höher das R², desto signifikanter das Beta, weil klar wird, wie sehr dieses auf aktivem FondsManagement basiert. R² hilft also, den Grad sowie die Qualität der FondsManageraktivität einzuordnen.

Sharpe Ratio

Die Sharpe Ratio ist ein Maß für das Gesamtrisiko eines Fonds, da sie die Rendite ins Verhältnis zum absoluten Risiko des Fonds setzt. Die nach dem Nobelpreisträger William Sharpe benannte Kennziffer misst die Überschussrendite eines Fonds pro Risikoeinheit. Dabei wird der Fonds mit dem risikolosen Geldmarkt konfrontiert. Liegt die Sharpe Ratio eines Fonds bei 0,40 und damit im positiven Bereich, ist dies ein Indiz dafür, dass die FondsInvestition rentabler ist als die Platzierung des Kapitals am Geldmarkt. Ein negativer Wert bedeutet: Der Fonds ist schlechter als der Geldmarkt. Zu beachten bei der Interpretation dieser Kennzahl ist, dass sich die Definition eines "risikolosen" Zinses im Zuge der Finanzkrise massiv gewandelt hat. Streng genommen sind risikolose Investments gar nicht mehr existent.

Tracking Error

Der Tracking Error ist die Kennziffer für die Spurabweichung des Fonds vom Index. Sie misst, wie stark die Positionen und ihre Gewichtung im Portfolio des Fonds prozentual von denen des Index abweichen. Zur Berechnung wird die Standardabweichung der Differenzrendite zwischen dem Fonds und seiner Benchmark ermittelt. Insofern wird der Tracking Error auch als Indikator für aktives Risiko verstanden und dient neben Alpha als Grundlage für die Berechnung der Information Ratio. Je niedriger der Tracking Error, desto stärker orientiert sich der FondsManager am Vergleichsindex. Je höher der Wert ist, desto unabhängiger bewegt sich der FondsManager in seinem Markt.

Value-at-risk (VAR)

Der Begriff bezeichnet ein Risikomaß für die Wahrscheinlichkeit und den Umfang von Verlusten einer bestimmten Risikoposition (z. B. eines Portfolios von Wertpapieren) in einem gegebenen Zeithorizont. Ein VAR von 10 Mio. Euro bei einer Haltedauer von 1 Tag und einer als Konfidenzniveau bezeichneten Eintrittssicherheit von 97,5 Prozent bedeutet, dass der potenzielle Verlust der betrachteten Risikoposition von einem Tag auf den nächsten mit einer Wahrscheinlichkeit von 97,5 Prozent den Betrag von 10 Mio. Euro nicht überschreiten wird. VAR wurde von J.P. Morgan entwickelt und ist heute ein Standardrisikomaß im Finanzsektor.

Autor:

Gerd Bennewirtz ist als geschäftsführender Gründungsgesellschafter der SJB FondsSkyline OHG 1989 Herausgeber speziell auf Privatinvestoren zugeschnittener Newsletter. Die wöchentlich erscheinenden Publikationen können gratis angefordert werden unter FondsEcho@sjb.de oder www.sjb.de.

Hinweis zu möglichen Interessenkonflikten nach § 34 b Wertpapierhandelsgesetz:

Der Autor erklärt, dass er nicht in dem besprochenen Wertpapier investiert ist, auf das sich die vorliegende Finanzanalyse bezieht. Jedoch ist der Fonds in der der von der SJB FondsSkyline OHG 1989 verwalteten Fondsstrategie "SJB Klassik Z 12+" enthalten.

Gerd Bennewirtz ist als geschäftsführender Gründungsgesellschafter der SJB FondsSkyline OHG 1989 Herausgeber speziell auf Privatinvestoren zugeschnittener Newsletter. Die täglich, wöchentlich und monatlich erscheinenden Publikationen können gratis angefordert werden unter FondsEcho@sjb.de oder www.sjb.de.

Der obige Text spiegelt die Meinung des jeweiligen Kolumnisten wider. Die finanzen.net GmbH übernimmt für dessen Richtigkeit keine Verantwortung und schließt jegliche Regressansprüche aus.

Bildquellen: SJB FondsSkyline