SJB FondsEcho. Invesco Euro Corporate Bond Fund. MiFID-Risikoklasse nach MFX: 3

Risiko. Prämiert.

Paul Read und Paul Causer sind zwei sehr erfahrene Rentenfondsmanger. Im Schnitt sind die beiden jeweils 27 Jahre in der Finanzbranche aktiv. Bereits seit 1995 arbeiten sie im Team. Ein langer Zeitraum, in dem sie ihre Anlageklasse durch unterschiedliche Marktphasen begleitet haben. So auch den am 31. März 2006 aufgelegten Invesco Euro Corporate Bond Fund (LU0243957825). Der auf Unternehmensanleihen im Euroraum spezialisierte Fonds kam rund 15 Monate nach Auflage mit Einsetzen der Finanzkrise in schwieriges Fahrwasser, das im Portfolio immer noch Spuren hinterlassen hat. Zwar liegt der Anteil an Unternehmensanleihen mit Investmentgrade (Kreditratings von AAA bis BBB) wie es die Anlagerichtlinien vorsehen weiter bei mehr als 70,0 Prozent. Allerdings ist der Anteil von BBB-Titeln im Vergleich zur Startallokation vom Juni 2006 von rund 10,0 auf 35,0 Prozent gestiegen. Genau umgekehrt ist die Relation bei Unternehmensanleihen mit AAA-Rating. Eine Entwicklung, die Read, Causer und ihr Team mit Sorgfalt und Professionalität beobachten: „Wir gehen nur dann ein Risiko ein, wenn wir die entsprechende Gegenleistung erhalten“. Die Belohnung für ihre Investoren: Eine Wertentwicklung auf Eurobasis von +29,45 Prozent über drei Jahre und ein positives Alpha von 0,28 im Vergleich zum iBoxx Euro Corporates Index. Wie bringen die FondsManager diese prämierte Leistung? Die SJB hat genau hingeschaut.

FondsStrategie. Auswahl. Bewährt.

„Ein Allwetter-Fonds.“ So sehen Read und Causer den Invesco Euro Corporate Bond. „Wir haben einen flexiblen Fonds, der es uns möglich macht, Risiken zu reduzieren, wenn unsere Markteinschätzungen zur Vorsicht raten.“ Dabei haben die FondsManager „das große Ganze“ im Blick. „Die makroökonomische Sichtweise auf die Märkte spielt die maßgebliche Rolle.“ Das heißt, jenseits der individuellen Analyse der jeweiligen Unternehmen als Anleihengeber werden die Rententitel in die Zinsentwicklung von Staatsanleihen und Kreditrisiken eingeordnet. Im nächsten Schritt werden die Unternehmen mit Blick auf operative Marktposition, Bilanz, Verschuldungsgrad, Cash Flow und Kreditsicherheiten geprüft. Es folgt die Einordnung in die Gesamtallokation des Portfolios. Dabei kommt es auf die Auswirkungen auf Werthaltigkeit der Assets, Laufzeit, Kreditrisiko sowie die Allokation von Anleihengebern und Sektoren an. Diesen gesamten Auswahlprozess leisten Read und Causer nicht allein. Gemeinsam stehen sie einem zehnköpfigen Team vor. Darunter zwei weitere für die Handelstransaktionen zuständige FondsManager und vier Analysten. Als aktive FondsManager warten Read und Causer nicht nur auf Opportunitäten an den Märkten, sondern suchen selbstständig danach, unabhängig von einem Index. Wie, zeigt das Portfolio.

FondsPortfolio. Aufbau. Antizyklisch.

Ein grundlegender Vorteil für Investoren ist die Dotierung des Invesco Euro Corporate Bond in Euro. Das minimiert das Währungsrisiko. Per 30. Juni ist das 1,4 Milliarden Euro schwere FondsVolumen zu 99,6 Prozent in die europäische Gemeinschaftswährung platziert. Laut Verkaufsprospekt vom März dieses Jahres soll das Minimum an Unternehmensanleihen mit Investmentgrade bei mindestens 70,0 Prozent liegen. Per 30. Juni liegt sie mit einem Anteil von 78,0 Prozent deutlich darüber. Der Anteil an Hochzinsanleihen – Titel mit einem Kreditrating schlechter als BBB – liegt zum gleichen Zeitpunkt bei 16,6 Prozent. Darunter finden sich Unternehmen wie Lloyds, ABN Amro, Cemex, Hertz oder Pernod. 6,5 Prozent der Hochzinstitel fallen sogar in die Kategorie „nicht-bewertet“, also illiquide. Bemerkenswert ist die Branchenallokation der Anleihengeber. Dominiert wird sie von 75 Bankentiteln mit 42,1 Prozent. Dabei haben „Senior“-Titel, also Banken mit bester Bonität, einen Anteil von 16,7 Prozent. Eigenkapitalstarke Tier 1-Titel 14,7 Prozent. Diese Position hatten Read und Causer Ende 2008 gezielt antizyklisch aufgebaut. Jetzt profitieren sie von der Phase der Bilanzreparatur der Bankenbranchen. So ist laut Moody’s der Anteil von Tier 1-Kapital allein im deutschen Bankensektor 2008 bis 2009 von durchschnittlich 9,0 auf 10,5 Prozent gestiegen. Insgesamt gehört die Risikodiversifikation mehr den je zu den Kernmerkmalen des FondsPortfolios. Zusammen bildet es 170 Anleihengeber ab.

FondsVergleichsindex. Aktivität. Messbar.

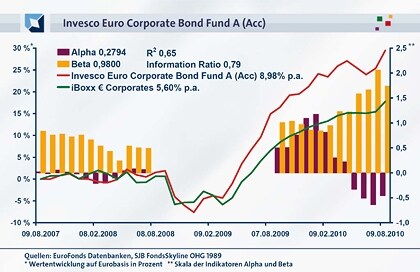

„Wir folgen keinem Index. Jede Anleihe wird wegen ihrer eigenen Vorzüge ausgewählt.“ Die FondsManager Read und Causer legen viel Wert auf Unabhängigkeit. Aus diesem Grund bieten sie Investoren für den Invesco Euro Corporate Bond nur die Entwicklung der Morningstar Vergleichsgruppe Unternehmensanleihen Europa an. Die SJB stellt den Invesco Euro Corporate Bond für ihre unabhängige Leistungsanalyse dem börsenrelevanten iBoxx Euro Corporates Index gegenüber. Der Index bildet die 40 größten und liquidesten in Euro denominierten Unternehmensanleihen mit Investment Grade ab. Wie verhält sich der aktiv gemanagte Fonds gegenüber diesem qualitätsorientierten Index? Die Korrelation über drei Jahre liegt bei 0,81. Über ein Jahr ist sie auf 0,70 gesunken. Strukturell bewegt sich der Fonds also im Indexumfeld. Die Entwicklung zeigt aber eine deutliche Unabhängigkeit. R² über drei Jahre liegt bei 0,65, kurzfristig über ein Jahr ist sie auf 0,50 Prozent gesunken. Die FondsEntwicklung ist nur noch zu einem Anteil von 50,0 Prozent von der Indexentwicklung abhängig. Damit hat die individuelle Portfolioallokation einen überdurchschnittlich großen Anteil am Gesamtergebnis. Davon können Investoren profitieren.

FondsRisiko. Volatilität. Zurückkehrend.

Die Risikodiversifikation gehört zu den Kernelementen der FondsStrategie des Invesco Euro Corporate Bond. Das scheint im Hinblick auf die volatile Anlageklasse und ihr neuralgisches Thema „Kreditrisiko“ angebracht. Die Spurabweichung (Tracking Error) von 4,03 Prozent über drei Jahre und 3,60 Prozent über ein Jahr zeigt, dass die FondsManager Read und Causer die FondsEntwicklung durch gezielte Maßnahmen und nicht zuviel aktives Risiko belasten wollen. Das zeigt Wirkung. Gemessen an absoluter Volatilität liegt der Fonds über drei Jahre bei 7,25 Prozent. Über ein Jahr ist sie auf 5,04 Prozent zurückgegangen. Der Vergleichsindex kommt in den gleichen Perioden auf 6,13, bzw. 2,22 Prozent. Damit rangiert das Beta mittelfristig mit 0,98 auf Marktniveau. Kurzfristig ist der Risikoappetit der FondsManager gründlich gestiegen. Seit März 2010 liegt das Beta im rollierenden 12-Monatsvergleich deutlich > 1. Die Betawerte liegen zwischen 1,22 und 2,06, also 22,0 bis 106,0 Prozentpunkte über dem Marktrisiko. Zum Vergleich: Im August 2008, vor der Lehman-Pleite – dem Auslöser der internationalen Kreditkrise – rangierte das Beta bei 0,52. Die aktuelle Entwicklung des Risikoindikators spiegelt neben den Entscheidungen des FondsManagements auch die Marktrealität wider. Hier stehen die Unternehmen in Europa nach der Phase der Bilanzreparatur vor einer neuen Phase einer geplanten höheren Verschuldung. Aus Sicht der SJB wird es weiter zu den Kernaufgaben des FondsManagement gehören, die Spreu vom Weizen zu trennen.

FondsRendite. Mut. Belohnt.

Vor allem mittelfristig konnten der Invesco Euro Corporate Bond und seine Investoren von den antizyklischen Entscheidungen der FondsManager profitieren. Trotz Kreditkrise gab der Fonds 2008 gerade -6,60 Prozent an Wert ab. 2009 konnte er +30,2 Prozent hinzugewinnen. Über ein Jahr liegt die Wertentwicklung mit +12,64 Prozent 2,13 Prozentpunkte besser als der iBoxx Euro Corporates Index. Über drei Jahre liegt der Fonds mit +29,45 Prozent sogar 11,68 Prozentpunkte über dem Index. Das entspricht einem positiven Alpha von 0,28. Werden Investoren und FondsManager konstant für ihren Mut zum Risiko belohnt? Nein. Im rollierenden 12-Monatsvergleich gelingt es den FondsManagern nicht immer, den Vergleichsindex zu schlagen. Gerade der aktuell hohen Risikobeanspruchung stehen negative Alphawerte zwischen -0,33 und -0,64 gegenüber. Gut für Investoren: Die korrespondierende Information Ratio (IR) liegt weiterhin im positiven Bereich. Das bedeutet, die erfahrenen FondsManager haben das Verhältnis von Rendite und Risiko im Griff. Das mittelfristige Ergebnis der IR über drei Jahre von 0,79 bestätigt das.

SJB Fazit.

FondsManager eines Fonds für Unternehmensanleihen müssen Zinsversprechen, Rückzahlungsfähigkeit, Laufzeit und zinspolitisches Umfeld sehr genau austarieren. Beim Invesco Euro Corporate Bond sitzen mit Paul Read und Paul Causer zwei FondsManager am Ruder, die damit viel Erfahrung und Erfolg gehabt haben. Weil sie den Mut zu antizyklischen Entscheidungen hatten. Nachahmenswert.

Erläuterung.

Alpha

Ist die Kennziffer für die Renditechancen. Sie misst die Mehrrendite, die über der zu erwartenden Rendite des Marktes liegt. Das Alpha beziffert jenen Teil der Rendite, der nicht mit der allgemeinen Marktentwicklung oder höherer Risikobereitschaft zu erklären ist, sondern auf aktiver Titelauswahl und Beispiel: Ein Alpha von 5 zeigt an, dass der Fonds bei einer Nullentwicklung des Index 5 Prozent Mehrrendite erzielt hat, ohne dafür ein höheres Risiko einzugehen.

Beta

Ist die Kennziffer für die Risiken. Sie ist das Resultat eines Risikovergleichs zwischen Fonds und Index. Das Kriterium ist deren Schwankungsintensität (Volatilität). Beim Beta wird dem Index der feste Wert „1“ zugesprochen. Weicht die Volatilität des Fonds um 15 Prozent nach unten ab, ist sein Beta 0,85, weicht er 15 Prozent nach oben ab, ist es 1,15. Ein Wert über 1 spricht gegen den Fonds, ein Wert unter 1 für ihn. Das Beta eines Fonds ist negativ, wenn sich Fonds und Index abwärts bewegen.

Dividendenrendite

Diese Kennzahl misst die Dividende einer Aktie im Verhältnis zum Aktienkurs zum Zeitpunkt der Ausschüttung. Sie wird in Prozent gemessen. Je höher der Wert, desto mehr Erträge in Form der Dividende bekommen die Anteilseigner aus der Unternehmensleistung heraus. Diese Erträge sind unabhängig von der Kursentwicklung an der Börse. Im Gegensatz zum Kurs-Gewinn-Verhältnis KGV werden hier die Erträge als Maßstab für die Rendite genommen, die tatsächlich den Anteilseignern zugute kommen. Ist der Wert hoch, deutet das auch auf eine Unterbewertung des Unternehmens an der Börse hin, denn wie eine hohe Dividende zeigt, ist die Ertragskraft größer, als der Aktienkurs ausdrückt.

Information Ratio

Um die Qualität des Managements eines bestimmten Fonds besser einschätzen zu können, ist die Information Ratio eine zentrale Kennzahl. Errechnet wird die Information Ratio, indem man die FondsRendite durch das FondsRisiko teilt. Die Rendite wird hierbei mit Alpha gemessen. Das FondsRisiko anhand des Tracking Errors. Je höher dieser Wert ist, desto besser das Management des zu untersuchenden Fonds.

Korrelation

Ist die Kennziffer für die wechselseitige Abhängigkeit zweier Investments. Angegeben wird, wie wahrscheinlich sich die Kursverläufe gegenläufig (Korrelation -1), unabhängig (Korrelation 0) oder gleichläufig (Korrelation +1) verhalten.

Kurs-Buch-Verhältnis (KBV)

Das KBV ist eine Kennzahl für den Substanzwert eines Unternehmens. Es wird errechnet, in dem man den Aktienkurs durch den Buchwert je Aktie teilt. Der Buchwert der Aktiengesellschaft ergibt sich durch den Abzug der Verbindlichkeiten von der Summe der Aktiva. Der Buchwert der Aktie ist das Ergebnis der Teilung des Unternehmensbuchwerts durch die Anzahl der Aktien. Je niedriger der Wert ist, desto preiswerter ist die Aktie. Der Kurs entspricht der Substanz des Buchwerts. Dann hat die Aktie einen „fairen“ Wert.

Kurs-Cashflow-Verhältnis (KCV)

Das KCV ist eine Kennzahl der Liquidität eines Unternehmens. Man erhält es, in dem man den Aktienkurs durch den Cashflow je Aktie teilt. Der Cashflow eines Unternehmens bildet die wirklichen Zahlungsflüsse in einer bestimmten Zeitperiode ab. Sein Wert gibt das Volumen der im Unternehmen für Investitionen und Verbindlichkeiten vorhandenen liquiden Mittel an. Mit dem KCV kann die Entwicklung der Ertragskraft einer Aktiengesellschaft bewertet werden. Dabei gilt eine Aktie als umso preiswerter, je niedriger ihr KCV ist.

Kurs-Gewinn-Verhältnis (KGV)

Das KGV ist die Kennzahl der Ertragskraft eines Unternehmens. Es wird errechnet, in dem man den Aktienkurs durch den Gewinn je Aktie teilt. Hier gilt: Je niedriger die Kennzahl, desto preiswerter ist die Aktie. Ein niedriges KGV bedeutet an der Börse ein Einstiegssignal in die Aktie. Sie gilt als unterbewertet und hat Aufstiegspotenzial. Liegt ihr KGV über dem Marktdurchschnitt, ist das ein Ausstiegssignal. Sie gilt als überbewertet. Die Wahrscheinlichkeit, dass ihr Kurs fällt ist hoch.

R²

Diese Kennzahl drückt den Prozentsatz der Bewegungen eines Fonds aus, die durch Bewegungen in seinem Referenzindex erklärt werden können. R² ist das Quadrat der Korrelation. Das heißt, dass maximale R² liegt bei 1. Dies bedeutet, dass 100,0 Prozent der Entwicklung des Fonds durch den Referenzindex bestimmt wird. Ein R² von 0,5 bedeutet, dass 50,0 Prozent der Entwicklung des Fonds das Ergebnis der Entwicklung des Referenzindex ist. Je deutlicher diese Zahl unterhalb von 1 liegt, umso unabhängiger ist der Ertrag des Fonds vom Referenzindex. R² wird genutzt, um die Aussagekraft von Beta zu bestimmen. Je höher das R², desto signifikanter das Beta, weil klar wird, wie sehr eine erhöhte und niedrige Risikokennziffer auf aktivem FondsManagement oder Marktentwicklung basiert.

Sharpe Ratio

Ist die Kennziffer für einen Rendite-Risiko-Vergleich zwischen unterschiedlichen Geldanlagen.

Die nach dem Nobelpreisträger William Sharpe benannte Kennziffer misst die durchschnittliche Rendite in Bezug auf das eingegangene Risiko. Dabei wird der Fonds mit dem risikolosen Geldmarkt konfrontiert. Angenommen, die Sharpe Ratio liegt beim Fonds bei 0,40 und beim Index bei 0,30. Dann erwirtschaftet der Fonds mit jedem Risikoschritt ein Drittel mehr Rendite als der im Index dargestellte Markt. Eine negative Zahl bedeutet: Der Fonds ist schlechter als der Geldmarkt.

Tracking Error

Ist die Kennziffer für die Spurabweichung des Fonds vom Index. Sie misst, wie stark die Positionen und ihre Gewichtung im Portfolio des Fonds prozentual von denen des Index abweichen. Je niedriger der Tracking Error, desto stärker orientiert sich der FondsManager am Vergleichsindex. Je höher der Wert ist, desto unabhängiger bewegt sich der FondsManager in seinem Markt.

Gerd Bennewirtz ist als geschäftsführender Gründungsgesellschafter der SJB FondsSkyline OHG 1989 Herausgeber speziell auf Privatinvestoren zugeschnittener Newsletter. Die täglich, wöchentlich und monatlich erscheinenden Publikationen können gratis angefordert werden unter FondsEcho@sjb.de oder www.sjb.de.

Der obige Text spiegelt die Meinung des jeweiligen Kolumnisten wider. Die Smarthouse Media GmbH übernimmt für dessen Richtigkeit keine Verantwortung und schließt jegliche Regressansprüche aus.

Autor: SJB FondsSkyline OHG 1989 für Unternehmer und Führungskräfte

Gerd Bennewirtz ist als geschäftsführender Gründungsgesellschafter der SJB FondsSkyline OHG 1989 Herausgeber speziell auf Privatinvestoren zugeschnittener Newsletter. Die täglich, wöchentlich und monatlich erscheinenden Publikationen können gratis angefordert werden unter FondsEcho@sjb.de oder www.sjb.de.

Der obige Text spiegelt die Meinung des jeweiligen Kolumnisten wider. Die Smarthouse Media GmbH übernimmt für dessen Richtigkeit keine Verantwortung und schließt jegliche Regressansprüche aus.