SJB FondsEcho. Carmignac Patrimoine. MiFID-Risikoklasse nach MFX: 3

Millionen. Umschlungen.

Echte Unternehmernaturen zeigen dann wahre Größe und Professionalität, wenn sie kritische Situationen beherrschen und sich Fragen stellen. Und beim Carmignac Patrimoine (FR0010135103) treten derzeit Fragen auf: Mittelzuflüsse in Milliardenhöhe, eine Cash Quote von 18,5 Prozent, eine Wertentwicklung auf Eurobasis von -3,66 Prozent seit 1. Juni 2010. Was sind die Ursachen für diese Schwächephase? Leidet der 20,9 Milliarden Euro schwere Mischfonds aus dem Hause Carmignac – aufgelegt am 07. November 1989 – an Masseträgheit? Die SJB hat nachgefragt. Und plausible Antworten erhalten. Direkt vom FondsManagement.

FondsStrategie. Freiheit. Suchend.

Die Interpretation wesentlicher makroökonomischer Trends und die Analyse internationaler Finanzmärkte mit Blick für die langfristige Perspektive. Das sind laut Carmignac Gestion die Grundlagen des strategischen FondsManagements des Carmignac Patrimoine. Sie beherrschen den Prozess der Allokation und die Auswahl der unterschiedlichen Assetklassen. Als international aufgestellter Mischfonds hätte der Fonds in volatilen Märkten einen wesentlichen Vorteil gegenüber reinen Aktienfonds: Die Freiheit, je nach Marktlage geeignete Schwerpunkte zu setzen. Die Entscheidungen werden in einem 18-köpfigen Investmentteam vorbreitet und getroffen. „Alle Mitglieder tragen Investitionsideen und Analysen zum Auswahlprozess der beiden FondsManager Rose Ouahba und Edouard Carmignac bei“, so die FondsGesellschaft gegenüber der SJB. M. Carmginac ist für den Aktienteil des Portfolios zuständig, Mme Ouahba für den Anleihenteil. Dabei wird sie eigens von den sechs Mitgliedern des Kreditanalysten-Teams unterstützt, um besondere Chancen des weltweiten Unternehmensanleihenmarkts zu identifizieren. Als Mischfonds ist Diversifikation per se bereits ein strategischer Schwerpunkt des Fonds. Über die Umsetzung als Teil des Risikomanagements wacht Frédéric Leroux. Er ist auch zuständig für die Nutzung derivater Absicherungsmaßnahmen im Mammutportfolio. Und alle wissen, was von ihnen erwartet wird: „Das eng geschnittene Team bietet alle notwendigen Ressourcen, damit das Kapital der Investoren marktwirksam arbeitet.“ Wie schlägt sich das in der FondsAufstellung nieder?

FondsPortfolio. Masse. Beweglich.

Seit Jahresbeginn sind dem Carmignac Patrimoine 8,6 Milliarden Euro an Mitteln zugeflossen. „83 Prozent davon sind Nettozuflüsse von Investoren“, so Carmignac. Dabei spielen institutionelle Investoren eine maßgebliche Rolle. So bietet die Landesbank Berlin derzeit eine auf den Carmignac Patrimoine bezogene Anleihe mit fünfjähriger Laufzeit an. Die bis zum Ende der Zeichnungsfrist eingesammelten Gelder werden dann im Paket in den Fonds investiert. Solche Modelle haben Vor- und Nachteile. FondsManager können mit einmaligen größeren Mittelzuflüssen rechnen, mit denen sie über den fixen Zeitraum der Anleihenlaufzeit arbeiten. Die Voraussetzung für eine solche Planung wäre allerdings, dass die Emittenten die FondsGesellschaft im Vorfeld über die Anleihenziehung informieren. Dies ist, so Carmignac gegenüber der SJB, aber nicht immer der Fall. Aus Sicht der Investoren gibt es noch weitere Nachteile bei diesem Verfahren. Zum einem tragen Investoren bei diesem Modell das Emittentenrisiko des Anleihengebers und genießen nicht den Status eines gesetzlich geschützten Sondervermögens. Zum anderen sind sie oft kostspieliger als eine Direktinvestition in den Fonds unter Hinzuziehung eines unabhängigen Vermögensverwalters. Aus Sicht der SJB ist Investoren deshalb von solchen „Umwege“ abzuraten. Die signifikanten Mittelzuflüsse, die solche Modelle für den Fonds liefern rechtfertigen allerdings nicht den aktuellen Cash-Bestand von 18,5 Prozent, bzw. 3,9 Milliarden Euro. Weiß der Fonds nicht wohin mit dem Investorenkapital? Doch, sehr genau: Vier nach Auffassung von Eduard Carmignac vorherrschende makroökonomische Trends bestimmen derzeit die Allokation des Fonds: Ein Deflationsszenario im Euroraum, die relative Stärke des US-Markts und die Attraktivität von Unternehmensanleihen und Schwellenmärkten. Per 29. Juli ist der Fonds mit einem Anteil von 29,1 Prozent in Aktien investiert, 19,2 Prozent davon in Industriestaaten, 9,9 Prozent in Schwellenländern. Der Carmignac Patrimoine wird das langfristige Investment in Ländern wie China, Brasilien und Indien weiter fortsetzten“, bestätigt Carmignac. Den insgesamt relativ niedrigen Aktienanteil ordnet die FondsGesellschaft als „strategische Defensivmaßnahme“ ein, die auch Renditeanteile kostet. Dem soll das Engagement in Unternehmensanleihen entgegenwirken. Der Anteil dieser Assetklasse rangiert derzeit bei rund 35,0 Prozent bei einem Gesamtrentenanteil von 52,4 Prozent. Vor allem US-Unternehmensanleihen hat das Investmentteam im Fokus und verfolgt damit eine Doppelstrategie: „Um von der Erholung der amerikanischen Wirtschaft zu profitieren, investiert der Carmignac Patrimoine vor allem in Unternehmensanleihen aus dem Automobil-, Finanz- und langlebigen Konsumgütersektor.“ Der Zeitpunkt sei günstig, weil viele Betriebe während Kreditkrise und Rezession benachteiligt worden seien. Die SJB ist überzeugt: Hier wirken antizyklische Überlegungen.

FondsVergleichsindex. Mischung. Anpassend.

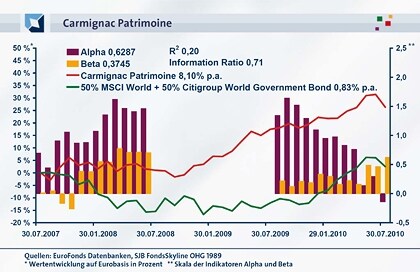

Edouard Carmignac ist eine erfolgreiche Investorenpersönlichkeit, die keinen Vergleich scheuen muss. Gleichwohl fordern gerade die massiven Mittelzuflüsse das Vermögensverwaltungsunternehmen als Ganzes. Auch mit Blick auf die Transparenz der Prozesse. Für Investoren ist eine FondsBenchmark ein Indikator für die Leistungsfähigkeit des aktiven FondsManagements. Passend zum Anlageuniversum als Mischfonds stellt die FondsGesellschaft dem Carmignac Partimoine einen zusammengesetzten Vergleichsindex gegenüber. Dieser besteht zu gleichen Teilen aus dem MSCI World und dem Citigroup World Government Bond. Qualitativ ist ersichtlich, dass diese Indizes weder die Cash-Position mit 18,5 Prozent noch Unternehmensanleihen mit 35,0 Prozent abbilden. Die Korrelationsanalyse bestätigt das Bild: Über ein Jahr korrelieren Fonds und Benchmark mit 0,70. Über drei Jahre sogar nur mit 0,45. Die Kennzahl R² bestätigt, dass die Treiber der FondsEntwicklung außerhalb des zusammengesetzten Vergleichsindex zu suchen sind. Über ein Jahr liegt R² bei 0,49. Über drei Jahre nur bei 0,20. Das bedeutet, dass mittelfristig nur 20,0 Prozent der FondsEntwicklung von der Entwicklung des Index abhängig gewesen sind. Für die SJB sind das einerseits Indizien für ein aktives und individuelles FondsManagement, dem Hause Carmignac angemessen. Andererseits wäre eine Anpassung des Vergleichsmaßstabs wünschenswert, um für Investoren noch eindeutigere Argumente zu liefern.

FondsRisiko. Management. Schützenswert.

Aktienrisiko, Währungsrisiko, Zinsrisiko, Liquiditätsrisiko, Kreditrisiko, Kapitalverlustrisiko. Die Palette an Einflussfaktoren auf ein international aufgestelltes Sondervermögen mit gemischten Assetklassen ist nicht eben klein. Aber auch nicht unüblich. Natürlich kommt dem Risikomanagement beim Carmignac Partimoine bei einem FondsVolumen von 20,9 Milliarden Euro eine besondere Bedeutung zu. Mit Frédéric Leroux ist ein FondsManager nur für diesen Bereich den Fonds tätig. Er interpretiert seine Aufgabe als aktive Risikostrategie. Dass heißt, er achtet nicht nur auf das Gesamtrisiko der Anlageentscheidungen im Aktien- und Anleihenbereich, sondern versucht das Portfolio durch den Einsatz von Derivaten gegen makroökonomische Risiken abzusichern. Per 29. Juli sind 7,8 Prozent des FondsVermögens durch Indexfutures abgesichert. 14,0 Prozent des auf Euro laufenden Fonds sind gegen den Japanischen Yen, 6,0 Prozent gegen US-Dollar abgesichert. Den Effekt dieser Aktivitätsbündel spiegeln die Risikoindikatoren des Fonds wider. Die Spurabweichung (Tracking Error) liegt mittelfristig bei 10,05 Prozent. Kurzfristig ist sie auf 5,57 Prozent zurückgegangen. Das Risikomanagement ergreift derzeit also eher vorbereitende Maßnahmen, als dass es auf akute Marktentwicklungen reagieren muss. Das Beta über drei Jahre liegt bei 0,37, also 63,0 Prozentpunkte niedriger als der Marktrisikofixwert. Im kurzfristigen rollierenden 12-Monatsgleich ist es dem FondsManagement gelungen, diesen ohnehin schon niedrigen Risikowert deutlich zu unterschreiten. Per 30.06.2009 lag das Beta bei 0,11, also 89,0 Prozentpunkte unter dem Marktrisiko. Per 30.07.2010 ist der Indikator auf 0,62 gestiegen. Gemessen an Volatilität liegt der Fonds mittelfristig bei 8,45 Prozent und kurzfristig bei 7,24 Prozent. „Dank unserer Fähigkeit zur Variierung des Aktienanteils und dem Einsatz von Hedging Instrumenten erwarten wir, dass sich die FondsVolatilität in den nächsten Monaten in dieser Bandbreite bewegen wird“, so Carmignac gegenüber der SJB.

FondsRendite. Entscheidungen. Wirken.

„Alpha-Generierung“. Im Haus und in der Familie Carmignac ist das ein wesentlicher Maßstab, der Investoren freut. Auch der Carmignac Partimoine ist da keine Ausnahme. Über drei Jahre liegt Alpha bei 0,63. 34 von 36 Jahresvergleichszeiträumen weisen ein positives Alpha zwischen 0,14 und 1,64 aus. Parallel dazu liegen 29 von 36 Indikatoren für die Informationen Ratio (IR) ebenfalls im positiven Bereich zwischen 0,15 und 2,73. Mittelfristig liegt die IR bei 0,71. Insgesamt ist der Fonds ein Investment, bei dem aktives Risiko und aktiver Ertrag für Investoren in einem positiven Verhältnis stehen. Geändert hat sich dies allerdings mit Beginn des zweiten Quartals 2010. Seit 1. April ist die IR mit Werten zwischen -0,24 und -1,22 ins Negative gerutscht. Auch das Alpha per 30. Juli 2010 liegt mit -0,19 im negativen Bereich. Erstmals seit Oktober 2008, Höhepunkt der weltweiten Finanzkrise. Auch in absoluten Ertragszahlen ist die Schwächephase ablesbar. Über ein Jahr hat der Fonds 7,55 Prozent an Wert gewonnen. Im laufenden Jahr gerade 3,35 Prozent. Darunter fällt auch eine seit 1. Juni 2010 anhaltende Phase fallender Wertentwicklung von -3,66 Prozent. Welche Erklärung liefert Carmignac für diese Entwicklung? „Die Wertentwicklung des Carmignac Partimoine war von zwei Perioden unterdurchschnittlicher Entwicklung betroffen, in denen sich die Märkte erholten, während der Fonds seinen niedrigen Aktienanteil aufrecht erhielt“, stellt Carmignac klar. „Darüber hinaus litt die Wertentwicklung durch unsere Währungspolitik, die den US-Dollar bevorzugt, obwohl US-Dollar und Japanische Yen gegenüber dem Euro nachgaben. Schließlich haben wir die Kursrallye am Rentenmarkt unterschätzt, die aufgrund plötzlich einsetzender deflatorischer Kräfte durch eine reduzierte Wirtschaftsaktivität eintrat.“ Muss sich Carmignac an dieser Stelle von Investoren den Vorwurf gefallen lassen, seine klares Asset Management zugunsten seiner aktiven Währungsstrategie für den Gesamtfonds zu vernachlässigen? Immerhin liefert das Management der liquiden Mittel und der Währungen einen Beitrag zur Wertentwicklung von 0,71 Prozent.

SJB Fazit.

Mischfonds vereinen komplementäre Anlagestrategien für unterschiedliche Finanzmärkte und Entwicklungen. Aufgabe des FondsManagements ist es, diese Asset-Mischung kontinuierlich zum Wohle der Investoren erfolgreich auszutarieren. Der Carmignac Partimoine hat über mehr als 20 Jahre gezeigt, dass er über volatile und glatte Marktphasen hinweg dazu in der Lage ist. Aktuell bereitet das FondsManagement den Fonds auf die nächste Phase vor: Deflation im Euroraum. Antizyklisch richtig gehandelt.

Erläuterung.

Alpha

Ist die Kennziffer für die Renditechancen. Sie misst die Mehrrendite, die über der zu erwartenden Rendite des Marktes liegt. Das Alpha beziffert jenen Teil der Rendite, der nicht mit der allgemeinen Marktentwicklung oder höherer Risikobereitschaft zu erklären ist, sondern auf aktiver Titelauswahl und Beispiel: Ein Alpha von 5 zeigt an, dass der Fonds bei einer Nullentwicklung des Index 5 Prozent Mehrrendite erzielt hat, ohne dafür ein höheres Risiko einzugehen.

Beta

Ist die Kennziffer für die Risiken. Sie ist das Resultat eines Risikovergleichs zwischen Fonds und Index. Das Kriterium ist deren Schwankungsintensität (Volatilität). Beim Beta wird dem Index der feste Wert „1“ zugesprochen. Weicht die Volatilität des Fonds um 15 Prozent nach unten ab, ist sein Beta 0,85, weicht er 15 Prozent nach oben ab, ist es 1,15. Ein Wert über 1 spricht gegen den Fonds, ein Wert unter 1 für ihn. Das Beta eines Fonds ist negativ, wenn sich Fonds und Index abwärts bewegen.

Dividendenrendite

Diese Kennzahl misst die Dividende einer Aktie im Verhältnis zum Aktienkurs zum Zeitpunkt der Ausschüttung. Sie wird in Prozent gemessen. Je höher der Wert, desto mehr Erträge in Form der Dividende bekommen die Anteilseigner aus der Unternehmensleistung heraus. Diese Erträge sind unabhängig von der Kursentwicklung an der Börse. Im Gegensatz zum Kurs-Gewinn-Verhältnis KGV werden hier die Erträge als Maßstab für die Rendite genommen, die tatsächlich den Anteilseignern zugute kommen. Ist der Wert hoch, deutet das auch auf eine Unterbewertung des Unternehmens an der Börse hin, denn wie eine hohe Dividende zeigt, ist die Ertragskraft größer, als der Aktienkurs ausdrückt.

Information Ratio

Um die Qualität des Managements eines bestimmten Fonds besser einschätzen zu können, ist die Information Ratio eine zentrale Kennzahl. Errechnet wird die Information Ratio, indem man die FondsRendite durch das FondsRisiko teilt. Die Rendite wird hierbei mit Alpha gemessen. Das FondsRisiko anhand des Tracking Errors. Je höher dieser Wert ist, desto besser das Management des zu untersuchenden Fonds.

Korrelation

Ist die Kennziffer für die wechselseitige Abhängigkeit zweier Investments. Angegeben wird, wie wahrscheinlich sich die Kursverläufe gegenläufig (Korrelation -1), unabhängig (Korrelation 0) oder gleichläufig (Korrelation +1) verhalten.

Kurs-Buch-Verhältnis (KBV)

Das KBV ist eine Kennzahl für den Substanzwert eines Unternehmens. Es wird errechnet, in dem man den Aktienkurs durch den Buchwert je Aktie teilt. Der Buchwert der Aktiengesellschaft ergibt sich durch den Abzug der Verbindlichkeiten von der Summe der Aktiva. Der Buchwert der Aktie ist das Ergebnis der Teilung des Unternehmensbuchwerts durch die Anzahl der Aktien. Je niedriger der Wert ist, desto preiswerter ist die Aktie. Der Kurs entspricht der Substanz des Buchwerts. Dann hat die Aktie einen „fairen“ Wert.

Kurs-Cashflow-Verhältnis (KCV)

Das KCV ist eine Kennzahl der Liquidität eines Unternehmens. Man erhält es, in dem man den Aktienkurs durch den Cashflow je Aktie teilt. Der Cashflow eines Unternehmens bildet die wirklichen Zahlungsflüsse in einer bestimmten Zeitperiode ab. Sein Wert gibt das Volumen der im Unternehmen für Investitionen und Verbindlichkeiten vorhandenen liquiden Mittel an. Mit dem KCV kann die Entwicklung der Ertragskraft einer Aktiengesellschaft bewertet werden. Dabei gilt eine Aktie als umso preiswerter, je niedriger ihr KCV ist.

Kurs-Gewinn-Verhältnis (KGV)

Das KGV ist die Kennzahl der Ertragskraft eines Unternehmens. Es wird errechnet, in dem man den Aktienkurs durch den Gewinn je Aktie teilt. Hier gilt: Je niedriger die Kennzahl, desto preiswerter ist die Aktie. Ein niedriges KGV bedeutet an der Börse ein Einstiegssignal in die Aktie. Sie gilt als unterbewertet und hat Aufstiegspotenzial. Liegt ihr KGV über dem Marktdurchschnitt, ist das ein Ausstiegssignal. Sie gilt als überbewertet. Die Wahrscheinlichkeit, dass ihr Kurs fällt ist hoch.

R²

Diese Kennzahl drückt den Prozentsatz der Bewegungen eines Fonds aus, die durch Bewegungen in seinem Referenzindex erklärt werden können. R² ist das Quadrat der Korrelation. Das heißt, dass maximale R² liegt bei 1. Dies bedeutet, dass 100,0 Prozent der Entwicklung des Fonds durch den Referenzindex bestimmt wird. Ein R² von 0,5 bedeutet, dass 50,0 Prozent der Entwicklung des Fonds das Ergebnis der Entwicklung des Referenzindex ist. Je deutlicher diese Zahl unterhalb von 1 liegt, umso unabhängiger ist der Ertrag des Fonds vom Referenzindex. R² wird genutzt, um die Aussagekraft von Beta zu bestimmen. Je höher das R², desto signifikanter das Beta, weil klar wird, wie sehr eine erhöhte und niedrige Risikokennziffer auf aktivem FondsManagement oder Marktentwicklung basiert.

Sharpe Ratio

Ist die Kennziffer für einen Rendite-Risiko-Vergleich zwischen unterschiedlichen Geldanlagen.

Die nach dem Nobelpreisträger William Sharpe benannte Kennziffer misst die durchschnittliche Rendite in Bezug auf das eingegangene Risiko. Dabei wird der Fonds mit dem risikolosen Geldmarkt konfrontiert. Angenommen, die Sharpe Ratio liegt beim Fonds bei 0,40 und beim Index bei 0,30. Dann erwirtschaftet der Fonds mit jedem Risikoschritt ein Drittel mehr Rendite als der im Index dargestellte Markt. Eine negative Zahl bedeutet: Der Fonds ist schlechter als der Geldmarkt.

Tracking Error

Ist die Kennziffer für die Spurabweichung des Fonds vom Index. Sie misst, wie stark die Positionen und ihre Gewichtung im Portfolio des Fonds prozentual von denen des Index abweichen. Je niedriger der Tracking Error, desto stärker orientiert sich der FondsManager am Vergleichsindex. Je höher der Wert ist, desto unabhängiger bewegt sich der FondsManager in seinem Markt.

Gerd Bennewirtz ist als geschäftsführender Gründungsgesellschafter der SJB FondsSkyline OHG 1989 Herausgeber speziell auf Privatinvestoren zugeschnittener Newsletter. Die täglich, wöchentlich und monatlich erscheinenden Publikationen können gratis angefordert werden unter FondsEcho@sjb.de oder www.sjb.de.

Der obige Text spiegelt die Meinung des jeweiligen Kolumnisten wider. Die Smarthouse Media GmbH übernimmt für dessen Richtigkeit keine Verantwortung und schließt jegliche Regressansprüche aus.