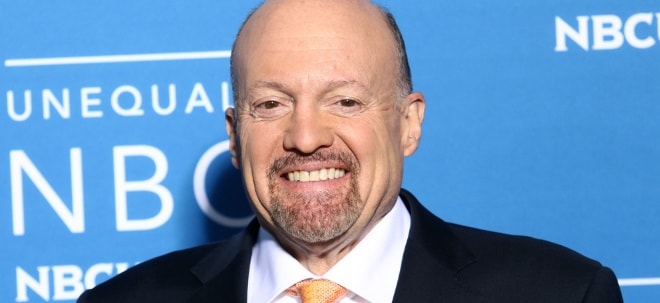

Schlechte Aussichten für Tech-Aktien: Diese 10 US-Aktien der alten Garde empfiehlt Marktexperte Jim Cramer

Im Tech-Sektor sieht Jim Cramer vor allem den enormen Wettbewerbsdruck als Hemmnis für Wachstum. Deshalb empfiehlt er Anlegern diese so oft als langweilig bezeichneten Aktien.

Werte in diesem Artikel

• Wachstumsaktien leiden unter direkter Konkurrenz

• Unternehmen mit wenig Konkurrenzdruck sind gefragt

• Langweilige Unternehmen hängen Silicon Valley ab

Jim Cramer prägte die Abkürzung FAANG für die Papiere der Tech-Größen Facebook (Meta Platforms), Amazon, Apple, Netflix und Google (Alphabet). In der aktuellen Bilanzsaison zeigen die "Big Tech"-Aktien allerdings Schwäche. Die Tech-Riesen müssten sich vielmehr an die Marktgegebenheiten anpassen.

Der Gesamtumsatz der "Big Five" stieg zwar im dritten Quartal im Vergleich zum Vorjahresquartal um 9,1 Prozent an, jedoch zeigt sich das Wachstumstempo eindeutig gedrosselt. Da die Wachstumsaktien ihren Wert aus dem zu erwartenden Gewinnwachstum ziehen - und nicht wie Value-Aktien aus den bereits erwirtschafteten Gewinnen -, ist die Bewertung der Tech-Unternehmen auch massiv konjunkturabhängig: Zinserhöhungen sowie Inflations- und Rezessionssorgen haben sich bereits in den Quartalsbilanzen niedergeschlagen. "Die großen Tage des hohen zweistelligen Wachstums scheinen hinter der Gruppe zu liegen, und die Erwartungen der Anleger haben sich nun geändert", schreibt auch Therese Poletti in ihrer Tech-Kolumne auf MarketWatch. Sie gibt zu bedenken, dass der Kursabschwung der Tech-Aktien ein deutliches Warnsignal der Wall Street sei.

Solange jedes Unternehmen eine eigene Domain hatte, war Wachstum nahezu uneingeschränkt möglich, konstatiert Jim Cramer. Den Wendepunkt brachte die direkte Konkurrenz bei Themen wie Cloud und Streaming. Cramer macht somit den Konkurrenzdruck für die fallenden Kurse verantwortlich. Die "neue Realität" sei, dass der Markt Tech-Aktien ablehne, nur seien einige Anleger noch nicht bereit, dies zu akzeptieren.

Wenig Konkurrenzdruck überzeugt Jim Cramer

In seiner Sendung "Mad Money" empfiehlt der Moderator nun zehn Aktien aus der "alten Garde", die das Gegenteil der schnelllebigen, konkurrenzbehafteten Tech-Branche darstellten. Der Druck, sich von der Konkurrenz abzuheben, sei für diese Unternehmen viel geringer, da die Konkurrenz selbst viel weniger ausgeprägt sei und somit die Entwicklung der einzelnen Unternehmen nur wenig beeinflusse. "Es ist die Rache der alten Garde, genau jetzt, genau hier. Alle Arten von langweiligen, konventionellen Unternehmen erobern den Markt zurück, während die Digitalisierer und Disruptoren verbrannt werden", sagte der CNBC-Moderator.

Big-Pharma mit breiter Produktpalette

Die beiden Pharma-Riesen Johnson & Johnson und Eli Lilly and Company überzeugen Cramer durch ihre breiten Produktpaletten und das Konsumentenvertrauen, das sie genießen. Sie seien nicht nur im Pharmabereich erfolgreich, sondern auch im Bereich der Konsumgüter. In gewohnt polemischer Art sagt Cramer, die Medikamente der beiden Unternehmen hätten wahrscheinlich jeden schon einmal geheilt, man kenne eben nur die Namen nicht.

Johnson & Johnson litt im 3. Quartal zwar unter dem starken US-Dollar, Cramer macht den Pharma- und Konsumgüterkonzern aber mit seinem Umsatzwachstum für die Erholungstendenzen am US-Aktienmarkt mitverantwortlich.

Eli Lilly mit Sitz in Indianapolis zählt zu den größten Pharmaunternehmen der Welt. Im 3. Quartal hat Eli Lilly mit einem Gewinn je Aktie von 1,98 US-Dollar und einem Umsatz von 6,94 Milliarden US-Dollar die Analysteneinschätzungen übertroffen. Die DZ Bank hatte zuletzt den fairen Wert für das Pharmaunternehmen von 342 auf 390 US-Dollar erhöht und eine Kaufempfehlung ausgesprochen.

Luft- und Raumfahrt-Branche boomt

Im Bereich der Luftfahrt bezeichnet der "Mad Money"-Moderator den US-Flugzeugbauer Boeing sowie den Mischkonzern Honeywell, der führend im Bereich der Herstellung von Flugschreibern ist, als gute Investments. Auch Raytheon Technologies, der Technologieproduzent für die Verteidigung sowie Luft- und Raumfahrt, steht auf Cramers Liste. Der Auftrieb der Branche sei evident.

Die Maschinenbauer Caterpillar und Deere & Co. hätten in den Bereichen der Bau- resp. Landmaschinen kaum relevante Konkurrenz.

Alle fünf genannten Unternehmen zeichneten sich durch ihre Dominanz in ihrem jeweiligen Segment aus. Dank ihrer jahrelang aufgebauten Kompetenzen beherrschten sie den Markt. Sowohl die Luft- und Raumfahrt als auch die Infrastruktur seien in ihrem Wachstum auf diese Unternehmen angewiesen.

Platzhirsche im Lebensmittelsektor

Die Getränke- und Lebensmittelkonzerne PepsiCo und Starbucks seien ebenfalls auf der Liste der Gewinner: Platzhirsch Pepsico könne 2023 voraussichtlich seine Kosten dank sinkender Rohstoffpreise deutlich senken und Starbucks könne sich mithilfe neuer Maschinen einen großen, ursprünglich von Starbucks erfundenen Marktanteil (Coldbrew) zurückholen.

Ein Unternehmen mit unaufhaltsamer Erfolgsgeschichte

Besonders hervor hebt Cramer einen der größten Stahlproduzenten und -exporteure der USA, nämlich Nucor. Nucor zeichnet vor allem die nachhaltige Methode der Stahlgewinnung aus, denn in Elektrolichtbogenöfen verarbeitet Nucor Schrott wieder zu Stahl. Nucor sei das beste Beispiel für einen Konzern, dessen Erfolgsgeschichte gar nicht unterbrochen werden kann, auch wenn Inflations- und Rezessionssorgen die Aktien eher unbeliebt machten.

Nucor verfehlte im dritten Quartal die Gewinnerwartungen der Analysten mit 6,50 US-Dollar pro Aktie, konnte beim Umsatz von 10,5 Milliarden US-Dollar jedoch zulegen. Der Ausblick auf das vierte Quartal sei laut Cramer exzellent, und der "auf das nächste Jahr sogar noch besser".

Redaktion finanzen.net

Übrigens: Alphabet A (ex Google) und andere US-Aktien sind bei finanzen.net ZERO sogar bis 23 Uhr handelbar (ohne Ordergebühren, zzgl. Spreads). Jetzt kostenlos Depot eröffnen und Neukunden-Bonus sichern!

Ausgewählte Hebelprodukte auf Alphabet A (ex Google)

Mit Knock-outs können spekulative Anleger überproportional an Kursbewegungen partizipieren. Wählen Sie einfach den gewünschten Hebel und wir zeigen Ihnen passende Open-End Produkte auf Alphabet A (ex Google)

Der Hebel muss zwischen 2 und 20 liegen

| Name | Hebel | KO | Emittent |

|---|

| Name | Hebel | KO | Emittent |

|---|

Weitere Alphabet A (ex Google) News

Bildquellen: a katz / Shutterstock.com, JStone / Shutterstock.com