In der Kreativität liegt die Zukunft

Kritiker werfen dem Bankensektor mangelnde Klarheit bei der Gestaltung von Produkten und Serviceangeboten vor. Ein möglicher Weg aus solcher Intransparenz besteht in der Nutzung der neuen digitalen Medien.

von Kai Friedrich, Gastautor von Euro am Sonntag

Seit der Finanzkrise ist die Forderung nach Transparenz im Bankensektor allgegenwärtig und bestimmt die öffentliche Diskussion. In diesem Zusammenhang wird vielfach die Komplexität von Produkten oder Serviceleistungen der Geldinstitute bemängelt. Kunden könnten diese gar nicht oder nur schwer durchblicken, so der Vorwurf. Sollten die Konsumenten deshalb nicht von Anfang an bei der Entwicklung und Gestaltung solcher Finanzdienstleistungen verstärkt einbezogen werden?

Mit der Einführung von „Hello bank!“, der neuen Produktlinie von Cortal Consors, haben wir genau das getan. Ausgehend von der Grundüberzeugung, dass künftig nicht primär die Gebührenkonditionen, sondern vielmehr Kriterien wie die Erfahrung der Nutzer, Transparenz und Partizipation über die Attraktivität einer Bank entscheiden, haben wir eine für den Sektor ziemlich einmalige Co-Creation-Initiative ins Leben gerufen. Die für uns spannende Frage dabei war, ob sich der allgemeine Wunsch nach mehr Offenheit und Einfachheit — laut Bankenmonitor wünschen sich 71 Prozent der Deutschen dies von den Geldinstituten — auch tatsächlich in konkreten Ideen und Lösungsansätzen von Kundenseite niederschlagen würde.

Lässt man sich von den gängigen Marktforschungsstudien leiten, war davon nicht unbedingt auszugehen: Banking ist demnach kein Thema, das das Gros der Bundesbürger emotional bewegt oder an dem sie übergroßes Interesse zeigen. Schon gar nicht, wenn es darum geht, proaktiv an zukunftsgerichteten Innovationen in diesem Bereich mitzuwirken. Beschwerden sind nun mal leichter zu formulieren, als mit Verbesserungsvorschlägen aufzuwarten. Andererseits gewinnt Co-Creationing — der Einbezug des Konsumenten in Gestaltungs- und Entwicklungsprozesse der an ihn adressierten Produkte und Serviceleistungen — an Bedeutung. Laut einer Studie des Branchenverbands Bitkom ließ sich 2010 jeder fünfte Internetnutzer dafür gewinnen. Tendenz steigend.

Innovative Ideen für eine neue Art von Banking

Natürlich hat Cortal Consors, wenn es um die Entwicklung von neuen Features oder Produkten ging, schon immer eine Art von Co-Creationing betrieben — zum Beispiel in Form von intensiven Benutzer- und Kundenbefragungen, Trendreports oder -analysen, die in das Produktdesign mit eingeflossen sind. Unser Tradingtool ActiveTrader entstand schon vor über zehn Jahren aus der intensiven Zusammenarbeit mit Kunden.

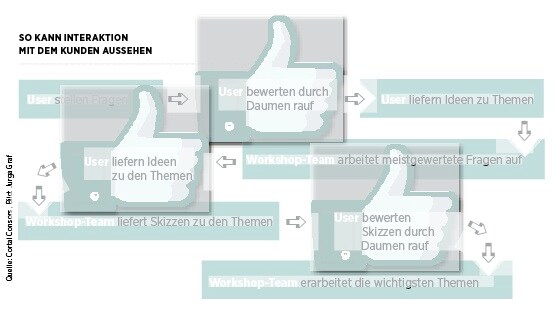

Doch bei der aktuellen Initiative ging es uns um mehr: Analog zu der neuen Art von Banking, für die das Label „Hello bank!“ mit seinem Vollbankportfolio bei Cortal Consors steht, sollte keine limitierte, sondern eine umfassende Co-Creation stattfinden. Die Kreativität der Kunden sollte während der gesamten „Customer Journey“ mit einbezogen werden. Deshalb wurde der ganze Prozess, von der Fragephase bis zum Co-Creation-Workshop in Berlin, transparent und nachvollziehbar gestaltet. Die Resonanz zeigt: Wir haben damit einen Nerv getroffen.

Hochfrequentiert war besonders die Fragephase. Statt der erwarteten etwa 300 Fragen liefen innerhalb kürzester Zeit rund 1.400 Fragen auf, die innerhalb von drei Wochen mit 31.000 „Likes“ bewertet wurden. Entgegen der allgemeinen Erwartung haben die Kunden also sehr wohl Visionen für eine neue Art von Banking. Wie kann Banking begeistern? Wie verwalte ich mein Geld einfach und schnell? Wie kann Banking persönlicher werden? Diese drei am stärksten gevoteten Fragen, die Gegenstand des dreitägigen Workshops wurden, stehen für das Stimmungsbild der ganzen Co-Creation-Initiative. Es lässt sich in einer Kernbotschaft der User zusammenfassen: Banking soll simpler, verständlicher — und menschlicher werden.

Die innerhalb des Workshops entwickelten sechs Ideen und innovativen Produktansätze illustrieren das sehr eindrucksvoll. Alle sollen den Umgang mit Geld in den unterschiedlichsten Lebensbereichen maßgeblich erleichtern und vereinfachen. Dabei reicht die Spanne von Sparen bis hin zum Thema Nachlassregelung: So verschafft beispielsweise die „SpApp“ mittels eines leicht bedienbaren Finanzkonfigurators einen dezidierten Ausgabe-Einnahme-Überblick und ermöglicht so dem Nutzer einen effektiveren Vermögensaufbau als bisher. Die „Life-Balance-App“ wiederum ist ein virtueller Kontoauszug für Smartphones oder Tablet-Computer, mit dem der User genau verfolgen kann, wo und wann er wie viel Geld ausgegeben hat. Um eine Form von Onlinevermächtnis handelt es sich bei der Anwendung „B-Me“, der für mich berührendsten Idee des Workshops: Es handelt sich dabei um eine Art Onlinetestament, in dem der Benutzer verfügen kann, was beim Todesfall mit seinen Social-Media-Accounts, Passwörtern oder E-Mail-Fächern passiert. Die Bank kümmert sich um die Abwicklung des virtuellen Vermächtnisses.

Selbstverständlich sind nicht alle angedachten Projekte sofort eins zu eins umsetzbar. Vorher sind zahlreiche technische, rechtliche sowie datenschutzrelevante Fragen zu klären. Hinsichtlich der „Life-Balance-App“ stehen die Chancen gut, dass Kunden sie bereits 2014 nutzen können — etwa im Rahmen des Personal Finance Managements (PFM), das wir für das neue „Hello bank!“-Girokonto entwickeln. Sogar eine Marktumsetzung als eigenständige App ist gut vorstellbar. Ähnlich sieht es mit dem angedachten neuartigen Bewertungsinstrument „You Rate“ aus, das wir ebenfalls zeitnah verwirklichen wollen. Damit kann der Kontoinhaber ganz einfach per Button ein Finanzprodukt bewerten. Das Voting erscheint auf der jeweiligen Produktseite und ist für alle Kunden einsehbar. Für immer mehr „Digital Customer“ stellen solche Applikationen einen hohen Mehrwert dar.

Kreativitätsflow der Kunden stärker einfließen lassen

Aber nicht jeder Kunde sieht das so. Gerade angesichts der jüngsten Fälle von Datenausspähung (Prism, Tempora) macht die Angst vor Big Data die Runde. Das muss respektiert und ernst genommen werden. Im Bankensektor herrschen jedoch von jeher die höchsten Datensicherheitsstandards. Cortal Consors verzichtet grundsätzlich auf Google Analytics, alle Daten liegen auf unseren europäischen Servern und nirgendwo sonst. Beim Ideen-Workshop waren bewusst nur unabhängige Experten aus verschiedenen Fachrichtungen dabei. Es ging uns um einen freien und transparenten Kreativitätsflow.

Die Digitalisierung der Gesellschaft bietet dafür die optimalen Voraussetzungen. Die Finanzbranche tut meines Erachtens gut daran, das zu nutzen und die Kreativitätspotenziale ihrer Kunden verstärkt in das Produktdesign einfließen zu lassen. Wir werden jedenfalls in Zukunft öfter auf Instrumente wie Co-Creationing oder Crowdsourcing zurückgreifen. Verantwortungsvoll eingesetzt, sorgen sie für mehr Kundennähe und erhöhen die Transparenz. Das können wir in der Diskussion um den Bankensektor gut gebrauchen.

zur Person:

Kai Friedrich,

CEO von

Cortal Consors

Der studierte Betriebswirt besitzt langjährige Expertise rund um Investments und Börse und nimmt regelmäßig zu Themen, die die Märkte bewegen, Stellung. Friedrich kam 1999 zu Cortal Consors und baute unter anderem die Consors-Niederlassung in Paris mit auf, bevor er sie zuletzt als CEO leitete. Außerdem ist er Mitglied des Management Boards von BNP Paribas Deutschland und Mitglied des Executive Committee von BNP Paribas Personal Investors.

Cortal Consors, 1994 als Tochter der Schmidtbank in Nürnberg gegründet, ist ein Unternehmen von BNP Paribas und eine der führenden Direktbanken in Europa.