Betongold-Boom: So profitieren Sie

Die Preise und Mieten für Wohnungen steigen in vielen begehrten Städten trotz Pandemie einfach weiter, als gäbe es kein Halten. Wie Kapitalanleger sich auf dem Wohnungsmarkt zurecht finden und auch mit Aktien und Fonds vom Boom profitieren.

Werte in diesem Artikel

von Bernhard Bomke, Euro am Sonntag

Wer noch einmal behauptet, Immobilien seien langweilig, soll sich einen Wohnwagen besorgen. Während Anleger an den Börsen nicht nur in Corona-Zeiten starke Nerven für rasante Berg- und-Tal-Fahrten brauchen, kann selbst die Pandemie, die vermutlich spätestens nach Weihnachten zum zweiten harten Lockdown führt, den seit einer Dekade andauernden Aufwärtstrend bei Wohnungspreisen und -mieten vielerorts nicht bremsen. Das klingt alles andere als langweilig.

Das ist noch nicht alles: Jürgen Michael Schick, der Präsident des Maklerverbands IVD, sagt für 2021 sogar noch stärker steigende Wohnungspreise voraus als 2020. Und das trotz verbreiteter Kurzarbeit sowie Furcht vor einer Pleitewelle und steigenden Arbeitslosenzahlen. Schicks zentrales Argument: In vielen Städten gebe es unverändert viel mehr Nachfrage als Angebot. Sind Wohnimmobilien für Anleger also der Fels in der Brandung?

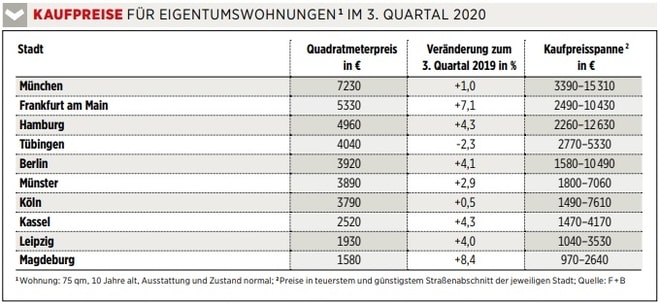

Vieles spricht dafür, denn Schick ist mit seiner Markteinschätzung nicht allein. Das Hamburger Analysehaus F + B spricht auf der Basis von Zahlen zu Preisen im dritten Quartal 2020 zwar davon, dass die Zeit zweistelliger Preissteigerungsraten binnen eines Jahres vorbei sei. Dabei bezieht sich F + B auf die hierzulande 50 teuersten Standorte. Doch im Schnitt aller 401 Stadt- und Landkreise zogen die Preise für Eigentumswohnungen gegenüber dem dritten Quartal 2019 immer noch um üppige 5,5 Prozent an. Die Marktforscher sehen also weiter merklich anziehende Preise, nur auf etwas geringerem Niveau.

Keine Preiseinbrüche in Sicht

F + B geht bei seinen Erhebungen stets von einer zehn Jahre alten Wohnung mit 75 Quadratmeter Mietfläche und normaler Ausstattung aus. Das erklärt, warum das von Bernd Leutner geführte Institut den Quadratmeterpreis für München, unverändert die mit Abstand teuerste Stadt Deutschlands, auf 7.230 Euro taxiert, während andere Quellen für die bayerische Landeshauptstadt ganz andere Kaliber melden. So nannte die Bamberger Project Gruppe, ein Wohnungsentwickler und -investor, jüngst einen Quadratmeterpreis von 11.088 Euro. Die Erklärung für diesen Wert: Er bezieht sich auf Neubauwohnungen, die in den vergangenen Monaten fertiggestellt wurden, und zwar überwiegend in besonders begehrten Stadtteilen Münchens.

Bemerkenswert ist die Positionierung des Marktforschungshauses Empirica. Zu Beginn der Pandemie hatten die Berliner die Kassandra-Rolle übernommen und Preiseinbrüche von bis zu 25 Prozent vorausgesagt. Zudem predigte Vorstand Harald Simons schon in den Vorjahren, in besonders teuren Städten wie Frankfurt am Main und München sehe er ein deutliches Rückschlagpotenzial, also eine hohe Wahrscheinlichkeit für stark sinkende Wohnungspreise.

Im Herbstgutachten des sogenannten Rats der Immobilienweisen dann die Kehrtwende. In dem vom Zentralen Immobilien Ausschuss (ZIA) herausgegebenen Gutachten kam Mitautor Simons zu dem Schluss, dass die prognostizierten Preiseinbrüche ausfielen. Gegenüber €uro am Sonntag erklärte er, zwar halte er die Wohnungspreise in Berlin, Frankfurt am Main und München weiterhin für überzogen, aber er stellte fest, "dass es in den Städten einfach so weitergeht wie vor Corona". Die Preise also weiter anzögen.

Als Erklärung nennt er die unverändert sehr niedrigen Zinsen, die Wohninvestments weiter begünstigten und die Preise hoch hielten, weil Anleger kaum mehr lohnende Alternativen zum Betongold fänden. Simons sieht die Zinsen auch die nächsten zehn Jahre noch im Keller verharren. Das spreche für weiter steigende Wohnungspreise. Langweilig? Eher weniger.

Auch viele regionale Makler haben bislang keinerlei Hinweise darauf, dass die Wohnungspreise jenseits der Regionen mit Bevölkerungsverlust sinken könnten. Ganz im Gegenteil. Ein paar Beispiele: Robert Fraude vom Münsteraner Maklerbüro Dr. Schorn Immobilien rechnet in Münster, einer der sogenannten Schwarmstädte, mit weiter steigenden Wohnungspreisen. Sein Argument: "Das Angebot ist weiter knapp." Für Kapitalanleger bedeutet das: In der Universitätsstadt gibt es neben der laufenden Mietrendite von jährlich etwa drei Prozent die Chance auf Wertsteigerungen.

Bis zu 7.200 Euro in Freiburg

Maklerkollege Sascha Rückert aus Wiesbaden schätzt die Entwicklung in der hessischen Landeshauptstadt ganz ähnlich ein. Die Preise für Wohnungen in Wiesbaden, so glaubt er, werden in den nächsten zwei, drei Jahren weiter steigen, "vielleicht aber in einem geringeren Tempo".

Erik Beudeker, Wohnungsvermittler in Freiburg, sieht einen Preisverfall in der Stadt am Schwarzwald "in keinster Weise". Er spricht von einer "hohen Seitwärtsbewegung". Soll heißen, die Quadratmeterpreise für Neubauwohnungen, die in Freiburg bei bis zu 7.200 Euro liegen, bleiben hoch, aber es könnte hinsichtlich eines weiteren Anstiegs eine Verschnaufpause geben.

Mehr als 300.000 neue Wohnungen

Bei der Suche nach dem passenden Wohnungskauf haben Kapitalanleger die Qual der Wahl - und das nicht nur deswegen, weil ausgerechnet im Corona-Krisenjahr 2020 vermutlich mehr als 300.000 Wohnungen neu gebaut wurden. Das wäre der höchste Jahreswert seit 2002. Ein wesentlicher Teil davon ging oder geht noch in den Verkauf. €uro am Sonntag fragte IVD-Präsident Schick, ob Kapitalanleger eher auf Neubau- oder auf Bestandswohnungen setzen sollten. "Das ist eine Frage der Temperamentslage", sagt der 50-Jährige. "Ich persönlich bin mit Bestandswohnungen sehr gut gefahren." Schick ist in Wohnungen in Berlin und im Ruhrgebiet investiert.

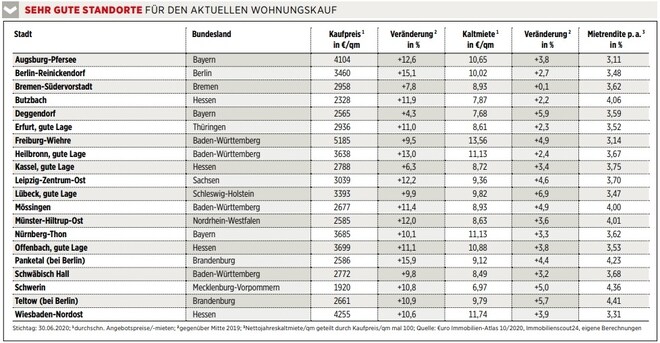

Orientierung gibt der jüngste Immobilien-Atlas, der im Anlegermagazin €uro erschien (€uro wird wie €uro am Sonntag vom Finanzen Verlag herausgegeben). 20 der besten Standorte, die €uro empfiehlt, finden Sie in der großen Tabelle unten. Grundlage für die €uro-Zahlen sind Angebotspreise und -mieten von Immobilienscout24. Maßstab für die Empfehlungen ist überdurchschnittliches Potenzial für steigende Preise und Mieten - mithin also die Chance darauf, sein Geld mit einer solchen Wohnung zu mehren. Die Tipps der €uro-Experten, die für Anleger gedacht sind, die Sicherheit suchen, reichen von Butzbach in Hessen bis Deggendorf in Niederbayern.

Teure Metropolen wie Düsseldorf, München oder Stuttgart sind nicht dabei. Allerdings findet sich mit Reinickendorf ein Berliner Stadtbezirk in der Liste. Auf den setzt auch Schick. Sein Argument: Nach der Schließung des Flughafens Berlin-Tegel werde Reinickendorf künftig von lästigem Fluglärm verschont bleiben. Das werde Aufwertungen des Bezirks und somit auch im Wohnungsbestand zur Folge haben. In der €uro-Liste finden sich ansonsten vor allem kleinere Großstädte wie Erfurt, Freiburg, Kassel, Lübeck, Münster und Offenbach.

Schick hat noch ein paar Tipps. "Viele Anleger kaufen in den Städten, in denen sie sich auskennen. Das ist auch gut so", sagt er. Heißt im Umkehrschluss: Sich von einem fremden Standort ein Bild zu machen, um darauf eine Investitionsentscheidung aufzubauen, ist ungleich aufwendiger. Tut man es doch und interessiert sich zum Beispiel für eine Eigentumswohnung in einer der großen Städte Ostdeutschlands, rät Schick eher zu Halle an der Saale oder zu Magdeburg und weniger zu Dresden oder Leipzig. Begründung: "Dresden und Leipzig sind schon eher teuer geworden, Halle und Magdeburg noch nicht."

"Top-Lagen sind nur gut fürs Ego"

Gleiches gilt für Offenbach. "Die Stadt wird voraussichtlich mehr Wertzuwächse liefern als Frankfurt, weil es bei den Kaufpreisen noch einen größeren Nachholeffekt gibt", sagt Schick. Und noch ein Hinweis des Maklers. "Als Kapitalanleger würde ich nicht in die teuren Premiumlagen der Städte gehen, sondern an einfache und mittlere Standorte." Vorteile: Dort sei der Bedarf von Mietern am größten und die Gefahr von Preisübertreibungen am geringsten.

Der Wiesbadener Wohnungsvermittler Rückert argumentiert ganz ähnlich. "Anleger sollten nicht in die absoluten Top-Lagen gehen. Das ist nur gut fürs Ego, aber nicht fürs Portemonnaie." Erstens sei das Verhältnis von Kaufpreis zu Miethöhe dort schlechter als "in guten, vernünftigen Lagen". Statt 3,5 bis vier Prozent gebe es bei Neubauten nur 2,5 bis drei Prozent Mietrendite. Zudem: "In den Top-Lagen hat man schnell mal anspruchsvollere Klientel, die auch am Samstagabend um 21 Uhr wegen eines tropfenden Wasserhahns anruft." In Bezug auf einen besonders teuren Stadtteil Wiesbadens formuliert Rückert deutlich: "Eine Premiumlage in Sonnenberg ist aus Anlegersicht totaler Quatsch."

Den Blick eines Käufers und Verkäufers zugleich hat der Münchner Daniel Preis. Er ist Geschäftsführer des Wohnungsprivatisierers Domicil Real Estate Group und in Deutschland ständig auf der Suche nach passenden Wohnungsbeständen. Er bringt diese in Schuss und veräußert die einzelnen Wohnungen dann gern an Privatpersonen. Sein Befund im Corona-Jahr 2020: "Wir hätten das Doppelte verkaufen können." Wahrscheinlich werde Domicil in diesem Jahr etwa 500 Wohnungen veräußern. Dass es nicht mehr sind, liege daran, dass es weniger Angebote gebe.

Domicil konzentriert sich auf zehn Regionen, darunter Berlin, Düsseldorf, das Rhein-Main-Gebiet, Hamburg und München. Weil die Metropolen selbst oft sehr teuer geworden sind, weicht er auf die nähere Umgebung aus. Also kauft er zum Beispiel eher in Frechen als direkt in Köln, eher in Neu-Isenburg als in Frankfurt am Main - und zuletzt auch zum Beispiel in Koblenz.

Nicht nur im Internet besichtigen!

Solche Standorte passten eher zu dem Budget, das die meisten Kapitalanleger mitbrächten. Eine typische Größenordnung seien 200.000 bis 300.000 Euro je Wohnung (wer viel weniger investieren will, kann auf Wohnungsaktien oder -fonds ausweichen; siehe Investor-Info unten). Als gängige Mietrendite nennt Preis 2,5 bis drei Prozent. Diese Werte seien aber gar nicht entscheidend. Viele seiner Kunden spekulierten darauf, binnen zehn oder 15 Jahren eine ordentliche Wertänderungsrendite zu erzielen.

Dass es bei Immobilien auf den konkreten Standort ankommt, illustrieren zwei weitere Beispiele. "Wenn Sie in München eine Wohnung bekommen können, die 8.000 Euro pro Quadratmeter kostet und für 16 Euro vermietet ist, sollten Sie kaufen", sagt Preis. Da seien deutlich höhere Mieten und mutmaßlich auch Wertsteigerungen drin.

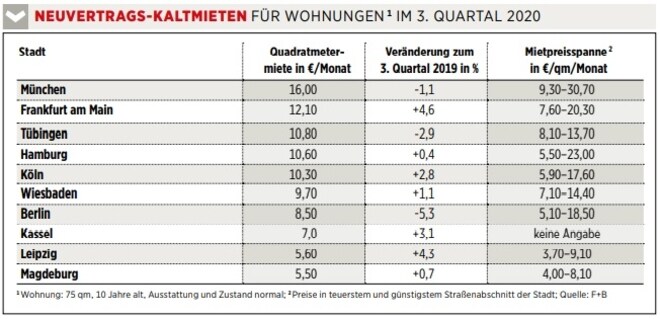

Anderes Beispiel: "Wenn sie in der Stuttgarter Innenstadt eine Wohnung für 17 Euro vermietet haben und dafür 6.000 Euro pro Quadratmeter kriegen können, sollten Sie verkaufen." Es wäre also ein guter Preis für eine Wohnung mit weitgehend ausgereizter Miete. Wie groß die Unterschiede zwischen den Mieten in zehn ausgewählten gefragten Städten sind, zeigt die Tabelle mit Daten von F + B unten auf dieser Seite.

Grundsätzlich rät Preis Kaufinteressenten dringend dazu, sich gründlich mit dem konkreten Standort einer Wohnimmobilie zu befassen. "Wenn Sie auf Immobilienscout24 nur Bilder angucken, vergleichen Sie ganz schnell mal Äpfel mit Birnen", warnt er. "Da sehen Sie nämlich nicht, ob in dem Haus womöglich gerade erst eine große Sanierung beschlossen wurde, die Sie mitzubezahlen hätten."

Preis’ Hinweis zielt auch auf die längst Standard gewordenen virtuellen Rundgänge durch Wohnungen auf den Internetseiten von Maklern, Vermittlungsportalen oder Projektentwicklern. Seit Beginn der Pandemie sind solche virtuellen Besichtigungen noch verbreiteter geworden, weil sie Vor-Ort-Termine reduzieren können. Was ein solches 3-D-Besichtigungstool kann, erklärt Enrico Kürtös im Interview "Der Käufer zahlt nichts". Kürtös ist Chef des Karlsruher Digitalisierungsunternehmens Inreal Technologies.

Viele Pluspunkte für Dresden

Klaus Oberfuchshuber, Leiter Immobilienberatung bei der Privatbank Merck Finck, geht davon aus, dass sich frühestens im Lauf des ersten Halbjahres 2021 sagen lässt, ob die Pandemie sich vielleicht doch noch bei Wohnungspreisen und -mieten bemerkbar macht. Bislang ist das auch nach seinem Eindruck nicht der Fall. Der Experte rät potenziellen Wohnungskäufern, bei ihrer Standortwahl folgenden Dreiklang zu beachten: Wirtschaftskraft, Infrastruktur und Demografie. "Das sind die entscheidenden Punkte", betont der Mann aus Starnberg. "Wenn die Wirtschaftskraft in einer Region und die Kaufkraft der Menschen hoch sind, dann bleiben die Wohnungspreise mindestens stabil", erklärt er.

Oberfuchshuber beobachtet schon seit vielen Jahren unter anderem den Wohnungsmarkt Dresden. Anders als Schick ist er überzeugt, dass die Stadt ein gutes Pflaster für Wohnungskäufer ist. Die Sachsenkapitale biete hohe Wirtschaftskraft, gute Infrastruktur und eine wachsende Bevölkerung. Hinzu kämen exzellente Hochschulzweige und etwa im Vergleich zu Berlin "eine bessere Zahlungsmoral der Mieter". Langfristig geht der Experte davon aus, dass sich die Wohnungspreise in Ost- und Westdeutschland angleichen. "Warum", so fragt er, "sollten Wohnungen in Dresden billiger sein als in Wiesbaden?"

Wieder anders blickt Michael Bröskamp auf den Wohnungsmarkt. Er ist Leiter des Bereichs Privatimmobilien beim Münchner Immobiliendienstleister Rohrer. Bröskamp kennt sich besonders gut in der bayerischen Landeshauptstadt aus, seine Beobachtungen lassen sich jedoch auch auf andere Standorte in Deutschland übertragen.

Er rät derzeit dazu, ohnehin für irgendwann erwogene Wohnungsverkäufe in der Nähe des Münchner Flughafens jetzt zu tätigen. Der Grund: Er hält auch nach Corona für denkbar, dass es weniger Flugbetrieb gibt. Also würden Flughafenbeschäftigte, die in der Nähe wohnen, womöglich bald in größerer Zahl wegziehen. Bislang seien die Wohnungspreise in Kommunen wie Unterschleißheim und Hallbergmoos noch stabil. Das könne sich jedoch ändern. Also besser jetzt einen guten Preis realisieren. Das, so glaubt er, gelte auch für Kommunen in der Nähe zu anderen großen Flughäfen in Deutschland.

Bröskamp würde auch Eigentümern in teuren Münchner Stadtteilen wie Schwabing und Bogenhausen zum Verkauf raten, sofern sie sich ohnehin mit solchen Gedanken beschäftigen. "Verkaufen Sie und nehmen Sie mit, was Sie jetzt bekommen", sagt er. Anders im weniger bevorzugten Neuperlach. Dort vermutet er noch die Chance auf steigende Preise. Also, dort besser kaufen oder Wohnungen behalten.

Berlin: In einfachen Lagen kaufen

Und was ist generell mit Wohnungen in Berlin, wo seit Februar der Mietendeckel gilt und nach F + B-Berechnungen seit Ende November bei potenziell mehr als 500.000 Wohnungen die Miete gesenkt werden könnte? Berlin-Fan Jürgen Michael Schick ist diesbezüglich einigermaßen entspannt. Er gehört zwar zu den schärfsten Kritikern des Deckels. Aber er sieht für Kapitalanleger weiterhin Chancen - auch jenseits des Stadtbezirks Reinickendorf.

Seine Lösung: In einfachen Lagen am Berliner Stadtrand kaufen. Da seien die Mieten ohnehin so niedrig, dass sie trotz Mietendeckel nicht reduziert werden müssten. Dort würden Anleger also nicht wie sonst vielerorts auf steigende Mieten setzen, aber sie könnten wenigstens nicht sinken. Wahrscheinlich auch dann nicht, wenn sich die Pandemie doch noch gravierend auf die Wohnungspreise auswirken sollte.

Für echte Sichergeher unter Anlegern gewiss ein Argument. Wegen der niedrigen Preise in den entsprechenden Berliner Bezirken obendrein eine Einstiegsmöglichkeit ohne allzu hohe Hürden. Und aufregend genug, um nicht doch noch über einen Wohnwagen nachdenken zu müssen.

"Der Käufer zahlt nichts"

Interview mit Enrico Kürtös Ceo, von Inreal Technologies

3-D-Besichtigungen » Virtuelle Wohnungsrundgänge sparen Zeit, Geld und Viren

€uro am Sonntag: Herr Kürtös, seit Beginn der Corona-Pandemie bevorzugen viel mehr potenzielle Käufer virtuelle Wohnungsbesichtigungen. Was kann ein Besichtigungs-Tool wie Ihres namens FlatyFind?

Enrico Kürtös: FlatyFind ist ein Angebot für Bauträger oder Projektentwickler, die auf ihren Internetseiten 3-D-Rundgänge durch Wohnungen und die Umgebung anbieten. Mögliche Käufer profitieren davon, nicht nur ein Deckblatt mit ein paar Zahlen und Fakten zu den Wohnungen zu haben, sondern konkrete Eindrücke zu bekommen. Bis hin zu möglichen Bodenbelägen und der gewünschten Küche.

Aber ohne Besichtigung etwa einer Musterwohnung oder Treffen beim Bauträger geht’s am Ende nicht, oder?

Ja, wer sich entschieden hat, besorgt sich eine Finanzierung und fährt in der Regel persönlich zum Anbieter.

So ein 3-D-Tool spart vor allem viele Besichtigungstermine, also Zeit?

So ist es. Sie können sich vom Sofa aus alles angucken und Ihre Kaufentscheidung vorbereiten. Und der Anbieter kann dank der Sucheingaben herausfinden, woran der größte Bedarf besteht. Im Idealfall haben Käufer in Zukunft dann mehr passende Angebote.

Wer bezahlt Ihr 3-D-Angebot?

Der Käufer zahlt nichts und der Anbieter nur dann, wenn er die Analysefunktion mitbestellt. Also die Anwendung, die zum Beispiel erkennt, wie viel Geld Anleger für eine Wohnung ausgeben wollen und welche Grundrisse am gefragtesten sind.

INVESTOR-INFO

Deutsche Wohnen

Fokus auf Deutschland

Mit 162.700 Wohnungen und knapp 3.000 Gewerbeeinheiten fokussiert sich Deutschlands zweitgrößter Wohnimmobilienkonzern auf den Heimatmarkt. Mit Liegenschaften für Pflegeheime hat Deutsche Wohnen das Geschäftsmodell erfolgreich differenziert. Die Nummer 2 verfügt über die besten Ratings in der Branche und hat den niedrigsten Leerstand in den Portfolios. 2019 flossen 1,4 Milliarden Euro Gewinn aus Neubewertungen des Portolios. Dieser Trend ist intakt. Kaufen.

Vonovia

Expansion in Europa

Kürzlich baute Europas größter börsennotierter Wohnungsvermieter sein Portfolio in Deutschland um 1.000 Wohnungen in Kiel aus. Insgesamt verwalten die Bochumer 415.000 Einheiten, einen erheblicher Teil davon auch in Schweden, Österreich und den Niederlanden. Große Zukäufe avisiert Vonovia im europäischen Ausland, vor allem in Schweden. Im September ersetzte das Unternehmen den Gesundheitskonzern Fresenius im Stoxx Europe 50. Solide Dividendenrendite.

Fokus Wohnen Deutschland

Renditestarker Immofonds

Wer breit gestreut in Wohnungen investieren will, ohne sich am Aktienmarkt zu engagieren, kann Offene Immobilienfonds nutzen. Produkte, die sich auf diese Nutzungsart spezialisiert haben, gibt es noch nicht allzu lange. Für Privatanleger momentan erhältlich ist der Fokus Wohnen Deutschland. Seit seiner Auflegung im August 2015 ist sein Anteilswert um 27 Prozent gestiegen. Dem Fonds gehören 37 Objekte im gesamten Bundesgebiet. Regionale Schwerpunkte sind Berlin und das Rhein-Main-Gebiet.

_____________________________

Ausgewählte Hebelprodukte auf Deutsche Wohnen

Mit Knock-outs können spekulative Anleger überproportional an Kursbewegungen partizipieren. Wählen Sie einfach den gewünschten Hebel und wir zeigen Ihnen passende Open-End Produkte auf Deutsche Wohnen

Der Hebel muss zwischen 2 und 20 liegen

| Name | Hebel | KO | Emittent |

|---|

| Name | Hebel | KO | Emittent |

|---|

Weitere News

Bildquellen: Brian A Jackson / Shutterstock.com, ImageFlow / Shutterstock.com, Finanzen Verlag, Finanzen Verlag, Finanzen Verlag

Nachrichten zu Vonovia SE

Analysen zu Vonovia SE

| Datum | Rating | Analyst | |

|---|---|---|---|

| 19.02.2026 | Vonovia SE Kaufen | DZ BANK | |

| 05.02.2026 | Vonovia SE Overweight | JP Morgan Chase & Co. | |

| 26.01.2026 | Vonovia SE Buy | Joh. Berenberg, Gossler & Co. KG (Berenberg Bank) | |

| 23.01.2026 | Vonovia SE Buy | Goldman Sachs Group Inc. | |

| 04.12.2025 | Vonovia SE Buy | Goldman Sachs Group Inc. |

| Datum | Rating | Analyst | |

|---|---|---|---|

| 19.02.2026 | Vonovia SE Kaufen | DZ BANK | |

| 05.02.2026 | Vonovia SE Overweight | JP Morgan Chase & Co. | |

| 26.01.2026 | Vonovia SE Buy | Joh. Berenberg, Gossler & Co. KG (Berenberg Bank) | |

| 23.01.2026 | Vonovia SE Buy | Goldman Sachs Group Inc. | |

| 04.12.2025 | Vonovia SE Buy | Goldman Sachs Group Inc. |

| Datum | Rating | Analyst | |

|---|---|---|---|

| 01.12.2025 | Vonovia SE Hold | Deutsche Bank AG | |

| 06.11.2025 | Vonovia SE Hold | Deutsche Bank AG | |

| 07.08.2025 | Vonovia SE Hold | Deutsche Bank AG | |

| 06.08.2025 | Vonovia SE Hold | Jefferies & Company Inc. | |

| 06.08.2025 | Vonovia SE Hold | Jefferies & Company Inc. |

| Datum | Rating | Analyst | |

|---|---|---|---|

| 16.09.2025 | Vonovia SE Underweight | Barclays Capital | |

| 03.04.2025 | Vonovia SE Underweight | Barclays Capital | |

| 19.03.2025 | Vonovia SE (ex Deutsche Annington) Underweight | Barclays Capital | |

| 06.11.2024 | Vonovia SE (ex Deutsche Annington) Underperform | Jefferies & Company Inc. | |

| 03.10.2024 | Vonovia SE (ex Deutsche Annington) Underperform | Jefferies & Company Inc. |

Um die Übersicht zu verbessern, haben Sie die Möglichkeit, die Analysen für Vonovia SE nach folgenden Kriterien zu filtern.

Alle: Alle Empfehlungen