SJB FondsEcho. Pictet - EUR Short Term High Yield.

Kursrücksetzer. Kompensiert.

Nach einer schwachen Kursentwicklung im zweiten Quartal 2018 konnten europäische Hochzinsanleihen im Juli eine kleine Rally hinlegen und den Großteil ihrer Verluste der ersten Jahreshälfte kompensieren. Dies gilt auch für den Pictet - EUR Short Term High Yield Fund, der sich besser als das Anlageuniversum hochverzinslicher Euro-Anleihen entwickelte. Mit den jüngsten Kursgewinnen sind die Kurseinbußen von Mai und Juni fast wieder vergessen, die angesichts der Sorgen um die politische Entwicklung in Italien und den sich ausweitenden Handelskrieg aufgekommen waren. Mit seiner tendenziell defensiven Positionierung verzeichnete der Pictet-Fonds eine positive Wertentwicklung von +0,80 Prozent im Handelsmonat Juli, was FondsManager Frédéric Salmon auf den geänderten Fokus der Marktteilnehmer zurückführt: Dort stünden nun die positiven Ergebnisse des Treffens zwischen EU-Kommissionspräsident Jean-Claude Juncker und US-Präsident Donald Trump im Mittelpunkt, zudem hätten sich italienische Unternehmensanleihen nach der jüngsten Beruhigung der innenpolitischen Situation erfreulich entwickelt. Angesichts von Herausforderungen wie den Auswirkungen der US-Dollar-Stärke auf die Schwellenländer und neuen Krisenherden in der Geopolitik erwartet der Pictet-Anleihenstratege jedoch eine wieder sinkende Risikobereitschaft der Marktteilnehmer und eine erneut anziehende Volatilität an den Kreditmärkten.

Um in der fortgesetzten Niedrigzinsphase von vergleichsweise attraktiven Renditen bei vertretbaren Risiken zu profitieren, bietet sich für FondsAnleger der Pictet - EUR Short Term High Yield P (WKN A1JTEC, ISIN LU0726357527) als Basisinvestment für das Portfolio an. Der europäische Hochzinsanleihenfonds wurde vom Schweizer FondsAnbieter Pictet Asset Management am 30. Januar 2012 aufgelegt und hat sich auf den Sektor kurzlaufender Papiere in Euro spezialisiert. FondsManager Frédéric Salmon investiert in festverzinsliche High-Yield-Titel mit einer Höchstlaufzeit von sechs Jahren, wobei die durchschnittliche Restlaufzeit der im Portfolio enthaltenen Titel drei Jahre nicht überschreiten darf. Das von ihm gemeinsam mit den Pictet-Anleihespezialisten Alexander Baskov und Prashant Agarwal verwaltete Investmentprodukt ist vorwiegend im Ratinguniversum niedrigerer Bonitätseinstufungen unterwegs, wobei das Portfolio einer strengen Risikokontrolle unterliegt. Der Pictet-Fonds nutzt den Merrill Lynch EUR High Yield Ex Financials BB-B 1-3 Year als Vergleichsindex und verfügt über ein FondsVolumen von 2,35 Milliarden Euro. Die mit Euro-Kurzläufern geringerer Bonität erzielte Rendite kann sich sehen lassen: Seit Auflegung verzeichnete der Fonds eine Performance von +23,00 Prozent in Euro, auch im schwierigen Gesamtjahr 2017 wurde eine positive Rendite von +1,32 Prozent in Euro generiert. Wie sieht die Anlagestrategie im Detail aus?

FondsStrategie. Bottom-up-Analyse. Praktiziert.

Der Pictet - EUR Short Term High Yield strebt eine gleichermaßen auf Ertrags- und Kapitalwachstum basierende Wertsteigerung seiner Anteile an und investiert hierzu in ein diversifiziertes Portfolio von hochrentierlichen Anleihen und anderen bonitätsmäßig zweitklassigen, auf Euro lautenden oder gegenüber dem Euro abgesicherten Schuldverschreibungen mit kurzer Restlaufzeit. Auch Wandelanleihen, Hochzinstitel aus Schwellenländern und Unternehmensanleihen sämtlicher Branchen gehören zum Anlageuniversum. Die von FondsManager Salmon ausgewähltenTitel müssen über ein Rating verfügen, das mindestens der von Standard & Poor's festgelegten Note "B-" bzw. einer gleichwertigen Bonität entspricht. Die durchschnittliche Restlaufzeit des Portfolios beträgt maximal drei Jahre, aktuell liegt die modifizierte Duration bei 1,54 Jahren. Mit einer Gesamtanzahl von 184 Positionen ist das FondsPortfolio breit gestreut, die Durchschnittsrendite von 1,46 Prozent fällt angesichts der Bevorzugung kurzlaufender Titel attraktiv aus. Generell wählt Salmon die Einzelpapiere nach dem Bottom-up-Prinzip aus; neben einer gründlichen fundamentalen Kreditanalyse findet auch eine eingehende Risikobewertung statt. Bei seinem Aufbau eines diversifizierten Portfolios kombiniert der Anleihenstratege Markt- und Emittentenanalysen, um die besten risikobereinigten Erträge zu erzielen. Sein aktiver FondsVerwaltungsansatz basiert auf strengen Risikokontrollen, wobei Salmon überwiegend eine Buy-and-Hold-Strategie verfolgt. Der Pictet-Marktexperte strebt danach, bei seiner Titelselektion Unternehmen mit potenziellen Aufwärtskatalysatoren ausfindig zu machen. Im Rahmen seiner Bottom-up-Strategie nutzt er Bewertungsunterschiede zwischen Emittenten desselben Sektors und richtet seinen Fokus zugleich auf Neuemissionen. Wie ist das FondsPortfolio im Einzelnen strukturiert?

FondsPortfolio. Kurzläufer. Bevorzugt.

FondsManager Salmon berichtet, dass die defensive Positionierung des Fonds zuletzt beibehalten wurde, wobei die Laufzeitverteilung des Portfolios wegen der Spread-Ausweitung insgesamt stieg. Stärker engagiert hat sich der Pictet-Fonds in volatilitätsarmen Sektoren wie Gesundheit, Dienstleistungen und Versorgern mit dem Ziel, das Portfolio widerstandsfähiger zu machen. Im Gegensatz dazu wurden die Allokationen bei Spezialfinanzdienstleistern, Telekommunikations- und Technologietiteln verringert. Im Portfolio des Pictet - EUR Short Term High Yield besitzen 57,0 Prozent der Anleihen das Rating "BB", 34,5 Prozent der Einzeltitel weisen eine Bonität von "B" auf. 12,3 Prozent der Hochzinsanleihen des Fonds sind mit der Ratingeinstufung "BBB" klassifiziert, 9,4 Prozent der FondsBestände haben die Bonitätsnote "A" zu verzeichnen. Abgerundet wird das FondsPortfolio des Pictet-Produktes durch eine kleine Position von Titeln mit der Bonitätsnote "CCC" (0,9 Prozent). Bei der Laufzeitenstruktur zeigt sich die aktuelle Schwerpunktlegung auf kurz laufende Titel: 64,6 Prozent der High-Yield-Papiere besitzen eine Restlaufzeit von ein bis drei Jahren, im Bereich zwischen drei und fünf Jahren bewegen sich 24,2 Prozent. Unterdurchschnittlich gewichtet im FondsPortfolio sind Hochzinsanleihen im Laufzeitbereich von weniger als einem Jahr mit 9,8 Prozent, Schuldpapiere mit einer Laufzeit von fünf bis sieben Jahren kommen auf einen Anteil von 1,4 Prozent am FondsVermögen. Auf Einzeltitelebene sorgten die Schuldpapiere von Cirsa, Federal Moghul und Softbank zuletzt für eine positive Performance, während die Anleihen von Codere, Intralot und Wind Verluste beisteuerten.

FondsVergleichsindex. Korrelation. Deutlich.

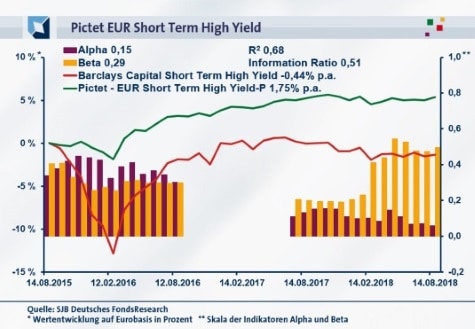

In unserer unabhängigen SJB FondsAnalyse haben wir den Pictet - EUR Short Term High Yield dem Barclays Capital Short Term High Yield als Vergleichsindex gegenübergestellt. Die Korrelation über die letzten drei Jahre fällt mit 0,82 deutlich aus, für ein Jahr geht sie auf 0,74 zurück. Damit ist die Parallelität der Kursverläufe von Fonds und Index stark ausgeprägt, was auch der Blick auf die Kennzahl R² bestätigt: Im Dreijahreszeitraum liegt die Kennziffer bei 0,68, über ein Jahr nimmt R² einen Wert von 0,54 an. Somit haben sich mittelfristig 32 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 46 Prozent. Die insgesamt moderate Abweichung von der SJB-Benchmark wird durch den geringen Tracking Error bestätigt: Die Spurabweichung liegt über drei Jahre bei lediglich 4,31 Prozent. Damit geht der europäische Hochzinsanleihenfonds von Pictet nur geringe aktive Risiken ein. Wird diese Diagnose durch die Volatilitätswerte bestätigt?

FondsRisiko. Volatilität. Gering.

Der Pictet - EUR Short Term High Yield weist über drei Jahre eine Volatilität von 2,05 Prozent auf, die deutlich unterhalb der 5,87 Prozent liegt, die der von der SJB ausgewählte Vergleichsindex zu verzeichnen hat. Auch über ein Jahr kann der Pictet-Fonds mit erfreulich niedrigen Kursschwankungen überzeugen: Hier beträgt die Volatilität des Fonds 1,29 Prozent, während der als Benchmark verwendete Barclays Capital Short Term High Yield mit einer "Vola" von 2,08 Prozent aufwartet. Die durchweg geringeren Schwankungen des Hochzinsanleihenfonds mit seinem Fokus auf Kurzläufer lassen ein attraktives Risikoprofil erkennen. Trotz der Bevorzugung von Titeln aus dem unteren Ratingsegment ist das FondsPortfolio wenig schwankungsintensiv - ein klarer Vorteil gerade für den stabilitätsorientierten Investor. Die günstige Risikostruktur des Pictet-Fonds manifestiert sich gleichfalls in dem klar unter Marktniveau liegenden Beta von 0,29 für den letzten Dreijahreszeitraum. Die Risikokennziffer, die die Schwankungsintensität von Fonds und Referenzindex vergleicht, weist über ein Jahr einen Wert von 0,50 auf. Der rollierende Zwölfmonatsvergleich der Beta-Werte über drei Jahre ergibt, dass sich der High-Yield-Fonds in seinen Wertschwankungen stets weniger volatil als die Benchmark präsentierte: Die Risikokennziffer lag in allen der letzten 36 betrachteten Einzelzeiträume unter dem Marktrisikofixwert von 1,00 und nahm dabei Werte zwischen 0,19 im Tief und 0,54 in der Spitze an. Die bis zu 81 Prozent geringeren Kursschwankungen des Pictet-Fonds gegenüber dem Barclays-Referenzindex bestätigen, dass das FondsRisiko ausgezeichnet unter Kontrolle ist. Welche Renditen können auf dieser Basis erwirtschaftet werden?

FondsRendite. Alpha. Generiert.

Per 14. August 2018 hat der Pictet - EUR Short Term High Yield eine kumulierte Wertentwicklung von +5,35 Prozent in Euro über die letzten drei Jahre aufzuweisen. In Anbetracht des aktuellen Niedrigzinsumfeldes eine attraktive Performance für den auf Kurzläufer spezialisierten Fonds, die einer Rendite von +1,75 Prozent p.a. entspricht. Die Qualität des Pictet-Produktes wird in besonderem Maße durch die Mehrrendite zu der von der SJB gewählten Benchmark offenbar: Im gleichen Zeitraum verzeichnet der Barclays Capital Short Term High Yield Index eine negative Performance von -1,33 Prozent bzw. eine jährliche Rendite von -0,44 Prozent auf Eurobasis. Beim Wechsel auf die kurzfristige Betrachtung erhält sich der Vorteil des Pictet-Fonds: Über ein Jahr hat dieser +0,10 Prozent in Euro an Wert zugelegt, während der Vergleichsindex mit einem Ergebnis von -1,26 Prozent in den roten Bereich rutschte. Der kurz- wie mittelfristig zu konstatierende Renditevorsprung macht den Pictet-Fonds zum klaren Sieger im Performancevergleich. Die überzeugenden Renditezahlen führen in der Konsequenz zu einem positiven Alpha, das in der letzten Dreijahresperiode bei 0,15 liegt. Für ein Jahr stellt sich die Renditekennzahl mit 0,06 etwas schwächer dar, liegt aber gleichfalls im positiven Bereich. Der rollierende Zwölfmonatsvergleich der Alpha-Werte über drei Jahre bestätigt die positive Einschätzung des Hochzinsanleihenfonds im Vergleich zu der von der SJB gewählten Benchmark: In allen der letzten 36 Einzelzeiträume verzeichnete der Fonds ein positives Alpha bis 0,45 in der Spitze, selbst das niedrigste Alpha liegt mit 0,05 noch im grünen Bereich. Insgesamt fällt das Rendite-Risiko-Profil des Pictet-Fonds überzeugend aus: FondsManager Salmon gelingt es, mit durchweg geringeren Schwankungen des Portfolios eine attraktive Mehrrendite zum Barclays-Referenzindex zu erwirtschaften. Die über drei Jahre erreichte Information Ratio von 0,51 belegt abschließend, dass die vom Fonds in Kauf genommenen Risiken und die erzielten Erträge in einem guten Verhältnis stehen.

SJB Fazit. Pictet - EUR Short Term High Yield.

Auf den europäischen Anleihensektor fokussierte Anleger, die im gegenwärtigen Niedrigzinsumfeld eine attraktive Lösung für ihr Portfolio suchen, finden in dem Pictet - EUR Short Term High Yield ein überdurchschnittlich renditeträchtiges und trotzdem vergleichsweise stabiles Basisinvestment. Positiv zu vermerken ist neben dem Performanceplus die geringere Volatilität im Vergleich zum EUR-Hochzinsanleihenmarkt. Da erste Marktbeobachter für Mitte 2019 mit ersten Zinserhöhungen der EZB rechnen, ist ein weiteres Grundelement des Fonds von Vorteil: Die kurze Laufzeitstruktur stellt sicher, dass bei anziehenden Leitzinsen etwaige Kurseinbußen begrenzt bleiben.

Erläuterungen

Alpha

Ist die Kennziffer für die Renditechancen. Das Alpha beziffert jenen Teil der FondsRendite, der auf aktive Titelauswahl zurückzuführen ist. Je höher das Alpha, umso besser hat sich der Fonds im Verhältnis zum Markt entwickelt. Beispiel: Ein Alpha von 5,0 zeigt an, dass der Fonds im Vergleich zu seiner Benchmark in den gewählten Betrachtungszeiträumen einen durchschnittlichen Mehrertrag von 5,0 Prozent erzielt hat. Ein positives Alpha deutet darauf hin, dass durch aktives Portfoliomanagement eine Mehrrendite für den Investor erwirtschaftet wurde. Insofern ist die Kennziffer ein Leistungsindikator für erfolgreiches FondsManagement. Gerade im Wettbewerb mit passiven ETFs ist das Alpha das Aushängeschild für Fonds.

Beta

Gilt als Risikomaß. Das Beta ist ein Indikator dafür, wie stark die Erträge eines Fonds tendenziell auf Wertschwankungen am Markt reagieren. Die Kennzahl bemisst die relative Volatilität eines Investmentfonds in Bezug auf den Gesamtmarkt. Anders ausgedrückt: Beta ist das Resultat eines Risikovergleichs zwischen Fonds und Benchmark. Deshalb wird bei der Investmentanalyse einem Index als Repräsentant des Marktes der feste Wert Beta = 1 zugesprochen. Hat ein Fonds ein Beta von 1, ist sein Risiko identisch mit demjenigen des Index. Ein Beta > 1 bedeutet, das FondsRisiko ist überproportional, seine Wertschwankungen sind ausgeprägter. Ein unter 1 liegendes Beta lässt auf geringere Kursschwankungen eines Fonds schließen, er ist risikoärmer. Ein Beispiel: Weicht die Volatilität des Fonds um 15 Prozent nach unten ab, ist sein Beta 0,85, weicht sie 15 Prozent nach oben ab, ist es 1,15. Ein hohes Beta bedeutet potentiell höhere Erträge, aber auch ein gesteigertes Risiko. Ein niedriges Beta zeigt an, dass der Fonds potentiell geringere Erträge erzielt, dabei aber auch ein niedrigeres Risiko eingeht. Ein negatives Beta bedeutet, dass sich der Fonds gegenläufig zur Marktentwicklung verhält.

Die Dividendenrendite ist eine klassische Kennzahl zur Bewertung einer Aktie und misst die Dividende einer Aktie im Verhältnis zum Aktienkurs zum Zeitpunkt der Ausschüttung. Sie wird in Prozent angegeben. Je höher der Wert, desto mehr Anteil an der Unternehmensleistung erhalten Aktionäre in Form der Dividende. Diese Erträge sind unabhängig von der Kursentwicklung an der Börse. Im Gegensatz zum Kurs-Gewinn-Verhältnis KGV werden hier die Erträge als Maßstab für die Rendite genommen, die tatsächlich den Anteilseignern zugute kommen. Hohe Dividendenrenditen können die starke Ertragskraft eines Unternehmens anzeigen, umgekehrt aber auch problematisch sein, da die ausgeschütteten Beträge nicht für Investitionen zur Verfügung stehen.

Information Ratio

Die Information Ratio ist eine Kennziffer zur Beurteilung der Managementqualität eines Fonds. Sie wird errechnet, indem man die Überrendite (aktive Rendite) durch das aktive Risiko teilt. Insofern ist sie das Barometer für den risikobereinigten Ertrag. Die aktive Rendite wird hierbei mit Alpha gemessen, das aktive Risiko anhand des Tracking Errors. Die Kennzahl liefert eine Aussage, ob das eingegangene Risiko durch die erzielte Mehrrendite gerechtfertigt ist. Ist die Information Ratio positiv, ist dies der Fall. Je höher der Wert, desto besser ist das Management von Rendite und Risiko des untersuchten Fonds.

Korrelation

Die Korrelation ist die Kennziffer für die wechselseitige Abhängigkeit zweier Investments. Die Korrelationskennziffer gibt Richtung und Stärke des Zusammenhangs an und liegt dabei in einer Bandbreite zwischen 1,0 für Investitionen, deren Wertentwicklung absolut gleich verläuft, und -1,0 für Investments, deren Wertentwicklung sich genau entgegengesetzt darstellt. Bei einer Korrelation von 0,0 besteht keinerlei Übereinstimmung. Die Kennzahl macht eine Aussage zur strukturellen Abhängigkeit der Wertentwicklung eines Fonds von seinem Vergleichsindex. Weisen Fonds und Index eine hohe Korrelation auf, werden sie auf dieselben Marktrisiken und -entwicklungen ähnlich reagieren. Die Korrelation sollte im Zusammenhang mit dem Beta-Faktor betrachtet werden und gibt dessen Güte an. Je höher die Korrelationskennziffer an 1 oder -1 heranreicht, desto größer ist die Aussagekraft des Beta-Faktors.

Kurs-Buch-Verhältnis (KBV)

Das KBV ist eine Kennzahl für den Substanzwert eines Unternehmens. Es wird errechnet, indem man den Aktienkurs durch den Buchwert je Aktie teilt. Der Buchwert der Aktiengesellschaft ergibt sich durch den Abzug der Verbindlichkeiten von der Summe der Aktiva. Die Aussagekraft der Bücher kann je nach Branche variieren und ist bei Industriefirmen beispielsweise höher als im IT-Sektor. Der Buchwert der Aktie ist das Ergebnis der Division des Unternehmensbuchwerts durch die Anzahl der Aktien. Je niedriger der Wert ist, desto preiswerter ist die Aktie. Wenn der Aktienkurs dem Buchwert entspricht, wird die Aktie zu ihrem "fairen Wert" gehandelt.

Kurs-Cashflow-Verhältnis (KCV)

Das KCV ist eine Kennzahl der Liquidität eines Unternehmens. Man erhält es, indem man den Aktienkurs durch den Cashflow je Aktie teilt. Der Cashflow eines Unternehmens bildet die wirklichen Zahlungsflüsse in einer bestimmten Zeitperiode ab. Sein Wert gibt das Volumen der im Unternehmen für Investitionen und das Begleichen von Verbindlichkeiten vorhandenen liquiden Mittel an. Mit dem KCV kann die Entwicklung der Ertragskraft einer Aktiengesellschaft bewertet werden. Dabei gilt eine Aktie als umso preiswerter, je niedriger ihr KCV ist.

Kurs-Gewinn-Verhältnis (KGV)

Das KGV ist die Kennzahl der Ertragskraft eines Unternehmens. Es wird errechnet, indem man den Aktienkurs durch den Gewinn je Aktie teilt. Hier gilt: Je niedriger die Kennzahl, desto preiswerter ist die Aktie. Ein niedriges KGV wird an der Börse als Einstiegssignal in die Aktie interpretiert. Sie gilt als unterbewertet und hat Aufwärtspotenzial. Liegt das KGV eines Titels hingegen über dem Marktdurchschnitt, kann dies als Ausstiegssignal gewertet werden. Die Aktie gilt als überbewertet, die Wahrscheinlichkeit, dass ihr Kurs fällt, ist hoch. Im Falle korrigierter Gewinnerwartungen kann das KGV zu Fehlinterpretationen führen, da optisch niedrige Kennzahlen die Ertragssituation des Unternehmens nicht mehr richtig wiedergeben.

R²

Die Kennzahl R² baut auf der Korrelation auf. Sie drückt den Prozentsatz der Bewegungen eines Fonds aus, die durch Bewegungen in seinem Referenzindex erklärt werden können. R² ist das Quadrat der Korrelation. Ein R² von 0,7 bedeutet, dass 70,0 Prozent der Entwicklung des Fonds das Ergebnis der Entwicklung des Referenzindex ist bzw. 30,0 Prozent auf die aktive Auswahl von Aktien zurückgeführt werden können. Je deutlicher die Zahl unterhalb von 1 liegt, umso unabhängiger ist der Ertrag des Fonds vom Referenzindex. R² wird genutzt, um die Aussagekraft von Beta zu bestimmen. Je höher das R², desto signifikanter das Beta, weil klar wird, wie sehr dieses auf aktivem FondsManagement basiert. R² hilft also, den Grad sowie die Qualität der FondsManageraktivität einzuordnen.

Sharpe Ratio

Die Sharpe Ratio ist ein Maß für das Gesamtrisiko eines Fonds, da sie die Rendite ins Verhältnis zum absoluten Risiko des Fonds setzt. Die nach dem Nobelpreisträger William Sharpe benannte Kennziffer misst die Überschussrendite eines Fonds pro Risikoeinheit. Dabei wird der Fonds mit dem risikolosen Geldmarkt konfrontiert. Liegt die Sharpe Ratio eines Fonds bei 0,40 und damit im positiven Bereich, ist dies ein Indiz dafür, dass die FondsInvestition rentabler ist als die Platzierung des Kapitals am Geldmarkt. Ein negativer Wert bedeutet: Der Fonds ist schlechter als der Geldmarkt. Zu beachten bei der Interpretation dieser Kennzahl ist, dass sich die Definition eines "risikolosen" Zinses im Zuge der Finanzkrise massiv gewandelt hat. Streng genommen sind risikolose Investments gar nicht mehr existent.

Tracking Error

Der Tracking Error ist die Kennziffer für die Spurabweichung des Fonds vom Index. Sie misst, wie stark die Positionen und ihre Gewichtung im Portfolio des Fonds prozentual von denen des Index abweichen. Zur Berechnung wird die Standardabweichung der Differenzrendite zwischen dem Fonds und seiner Benchmark ermittelt. Insofern wird der Tracking Error auch als Indikator für aktives Risiko verstanden und dient neben Alpha als Grundlage für die Berechnung der Information Ratio. Je niedriger der Tracking Error, desto stärker orientiert sich der FondsManager am Vergleichsindex. Je höher der Wert ist, desto unabhängiger bewegt sich der FondsManager in seinem Markt.

Value-at-risk (VAR)

Der Begriff bezeichnet ein Risikomaß für die Wahrscheinlichkeit und den Umfang von Verlusten einer bestimmten Risikoposition (z. B. eines Portfolios von Wertpapieren) in einem gegebenen Zeithorizont. Ein VAR von 10 Mio. Euro bei einer Haltedauer von 1 Tag und einer als Konfidenzniveau bezeichneten Eintrittssicherheit von 97,5 Prozent bedeutet, dass der potenzielle Verlust der betrachteten Risikoposition von einem Tag auf den nächsten mit einer Wahrscheinlichkeit von 97,5 Prozent den Betrag von 10 Mio. Euro nicht überschreiten wird. VAR wurde von J.P. Morgan entwickelt und ist heute ein Standardrisikomaß im Finanzsektor.

Autor:

Gerd Bennewirtz ist als geschäftsführender Gründungsgesellschafter der SJB FondsSkyline OHG 1989 Herausgeber speziell auf Privatinvestoren zugeschnittener Newsletter. Die täglich, wöchentlich und monatlich erscheinenden Publikationen können gratis angefordert werden unter FondsEcho@sjb.de oder www.sjb.de.

Der obige Text spiegelt die Meinung des jeweiligen Kolumnisten wider. Die finanzen.net GmbH übernimmt für dessen Richtigkeit keine Verantwortung und schließt jegliche Regressansprüche aus.

Bildquellen: columnist