SJB FondsEcho. Hellas Opportunities Fund.

Antizyklik. Pur.

Es wäre vermessen, zu behaupten, dass Griechenland seine immensen wirtschaftlichen und politischen Probleme bereits gelöst hat. Die extreme Staatsverschuldung sowie die harten Spareinschnitte für die Bevölkerung haben zu einer bereits ins siebte Jahr gehenden Rezession geführt, der griechische Aktienmarkt hat in der Spitze mehr als 90 Prozent seines Wertes verloren.

Und doch ist seit der Wahl vor ziemlich genau einem Jahr eine Stabilisierung zu verzeichnen. Die stark links orientierten Kräfte haben im neuen Kabinett von Ministerpräsident Tsipras nicht mehr viel zu sagen, eine handlungsfähige und zugleich politisch stabile Regierung steht dafür ein, dass die Reformzusagen gegenüber EZB, IWF und EU-Kommission eingehalten werden. Nach einem harten Konsolidierungskurs sind erste Anzeichen einer wirtschaftlichen Stabilisierung erkennbar, die BIP-Prognose für 2016 erwartet eine nur noch knapp im roten Bereich liegende Entwicklung von -0,58 Prozent. Positive Anzeichen, die den Weg für ein künftiges Wirtschaftswachstum weisen, deuten darauf hin, dass Griechenland zumindest das Schlimmste überstanden hat. Ein Euro-Austritt ist vom Tisch, die Rekapitalisierung der griechischen Banken ist abgeschlossen. Zudem wurde im zweiten Quartal ein Haushalts Notfallmechanismus beschlossen, der eine Reduzierung öffentlicher Ausgaben auslöst, wenn der notwendige Haushalts-Primärüberschuss nicht erreicht wird. Insgesamt hat die griechische Regierung die geforderten Auflagen der ehemals als Troika bekannten "Institutionen" erfüllt, so dass die Freigabe von weiteren 7,5 Milliarden Euro aus dem ESM-Programm veranlasst werden konnte. Im Fokus steht nun die nächste Auszahlungstranche von 2,8 Milliarden Euro, die im Oktober 2016 fällig wird. Positiv zu vermelden ist in diesem Zusammenhang, dass als Folge der erfolgreichen Reformfortschritte die EZB griechische Staatsanleihen wieder als Sicherheit für europäische geldpolitische Transaktionen zugelassen hat. Endpunkt dieser hoffnungsvollen Entwicklung sollte die Aufnahme griechischer Staatsanleihen in das Quantitative Easing-Programm der EZB sein - eine positive Entscheidung der Troika-Institutionen vorausgesetzt, könnte diese im letzten Quartal 2016 erfolgen.

Die Hinweise auf eine allmähliche Verbesserung der ökonomischen Situation haben das Augenmerk antizyklischer Investoren wieder auf das günstige Bewertungsniveau griechischer Unternehmen gerichtet. An der Börse von Athen liegt das Kurs/Gewinn-Verhältnis (KGV) zahlreicher Aktien unterhalb von 10, einzelne Werte weisen nur ein KGV von 5 auf. Besonders im internationalen Branchenvergleich sind Unternehmen attraktiv bewertet, die eine hohe Exportorientierung und gesunde Geschäftszahlen aufweisen, aber allein wegen ihrer Domizilierung bewertungstechnisch abgestraft werden. In diesem Bereich findet der Hellas Opportunities Fund P (WKN A1WZH5, ISIN LU0920841326) seine lohnendsten Anlageziele - er ist aktuell der einzige in Deutschland erhältliche reine Griechenland-Fonds, der in den wieder aufstrebenden Aktienmarkt des Landes investiert. Der am 26. Mai 2014 von Frankfurt Trust aufgelegte Fonds wird von dem griechischen Asset Manager Alpha Trust Mutual Fund Management verwaltet, einem der erfolgreichsten Vermögensverwalter in Griechenland mit Sitz in Kifisia bei Athen. FondsManagerin Nota Zagari ist eine profunde Kennerin der griechischen Börse mit über 24-jähriger Anlageerfahrung und sieht für die kommenden Jahre dort ausgezeichnete Ertragschancen. Die bisherige Wertentwicklung des Hellas Opportunities in 2016 ist sehr wechselhaft verlaufen: Seit Jahresanfang schlägt eine Performance von -5,84 Prozent in Euro zu Buche, obwohl sich der Fonds bis Anfang Juni im grünen Bereich bewegte. Mit welcher FondsStrategie will Zagari das antizyklische Aufwärtspotenzial des griechischen Aktienmarktes nutzen?

FondsStrategie. Stockpicking. Praktiziert.

Der Hellas Opportunities Fund hat es sich zum Ziel gesetzt, durch eine breit gestreute Anlage in Aktien von griechischen Unternehmen einen mittel- bis langfristigen Wertzuwachs zu erwirtschaften. Der Fonds verfügt über ein Volumen von 4,99 Millionen Euro und orientiert sich an keiner Benchmark. Zum Anlageuniversum gehören Aktien von Unternehmen, die an der Athener Börse gelistet sind, Titel von in Griechenland ansässigen Firmen sowie Aktien von Unternehmen, die ihre Hauptgeschäftstätigkeit in Griechenland ausüben. Das Anlagespektrum des Hellas Opportunities Fund umfasst Aktien jeglicher Marktkapitalisierung, so dass neben Large Caps auch Mid- und Small Caps erworben werden. In geringem Umfang ist auch die Beimischung von aussichtsreichen kleinen Unternehmen im vorbörslichen Handel möglich. FondsManagerin Nota Zagari investiert in ein stark diversifiziertes Portfolio griechischer Aktien, das branchenspezifisch nicht festgelegt ist und ein weites Spektrum an Sektoren und Industriezweigen abdeckt. Prinzipiell werden Anlagen in ertrags- und wachstumsstarke Aktien favorisiert, wobei zyklische gegenüber defensiven Titeln bevorzugt werden. Im Rahmen der Titelselektion analysiert Zagari die Wertpapiere sowohl auf Basis der unternehmerischen Fundamentaldaten als auch mit Blick auf das allgemeine Marktumfeld. Das Aufwertungspotenzial fundamental gesunder griechischer Aktien beschreibt die Marktexpertin als "immens", da die Bewertungen auf Unternehmens-, Branchen- und Länderebene im Vergleich zu anderen Märkten überdurchschnittlich niedrig seien. Der griechische Aktienmarkt sei für sie als erfahrene Stockpickerin "Herausforderung und Chance zugleich", da er Investoren neben historisch günstigen Einstiegskursen derzeit Unternehmen mit Dividendenrenditen von über acht Prozent bieten könne. Wie sieht die Portfoliostruktur des Griechenland-Fonds im Detail aus?

FondsPortfolio. Finanzwerte. Favorisiert.

Der Hellas Opportunities Fund hat 26,0 Prozent seines FondsVermögens in den Finanzsektor investiert, der damit die größte Branchengewichtung innerhalb des Portfolios besitzt. 21,3 Prozent des FondsVolumens sind bei Dienstleistungsunternehmen angelegt, Engagements im Konsumgütersektor machen 20,0 Prozent des Portfolios aus. Industrietitel sind im Fonds mit einem Anteil von 14,3 Prozent vertreten, Aktien aus dem Bereich der Rohstoffe haben eine Gewichtung von 8,2 Prozent. Unterdurchschnittlich stark ist FondsManagerin Zagari im Bereich der Telekommunikation (5,2 Prozent) sowie bei Energieunternehmen (4,3 Prozent) engagiert. Eine 0,7-prozentige Position bei Versorgern rundet das FondsPortfolio ab.

Welche Werte bevorzugt der Griechenland-Fonds auf Einzeltitelebene? Größte Einzelposition des Hellas Opportunities ist die Aktie des Anbieters von Fußballwetten "Greek Organization of Football Prognostics", die 7,3 Prozent des FondsPortfolios einnimmt. Mit knappem Abstand folgt die Aktie von der Coca-Cola Hellenic Bottling Company, dem griechischen Ableger des US-Getränkeriesen (6,9 Prozent). Aus dem Bankensektor findet sich die Alpha Bank mit einem Portfolioanteil von 6,5 Prozent unter den Top 10 des Fonds. Weitere Favoriten von FondsManagerin Zagari sind der Telekomanbieter Hellenic Telecom, der Zementhersteller Titan Cement sowie der Spielzeughändler Jumbo. Aktien des Schmuck- und Uhrenherstellers Folli Follie sowie des griechischen Metallurgie- und Technologiekonzern Mytilineos Holdings runden die Portfoliostruktur ab.

FondsVergleichsindex. Korrelation. Deutlich.

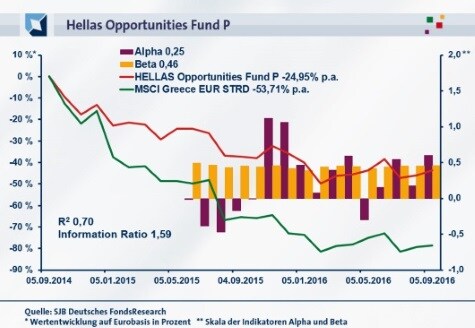

Der Hellas Opportunities Fund wird in unserer unabhängigen SJB FondsAnalyse dem MSCI Greece EUR STRD als Vergleichsindex gegenübergestellt. Das Ergebnis der Korrelationsanalyse zeigt eine hohe Übereinstimmung. Die Korrelation zwischen Fonds und Referenzindex liegt über zwei Jahre bei 0,84, für ein Jahr ist sie mit 0,81 gleichfalls stark ausgeprägt. Die Kursverläufe des Griechenland-Fonds und der gewählten Benchmark stehen damit weitgehend im Einklang, wie auch der Blick auf die Kennzahl R² beweist. Diese liegt für zwei Jahre bei 0,70, über ein Jahr fällt sie mit 0,66 etwas geringer aus. Damit haben sich mittelfristig 30 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 34 Prozent. Hier wird deutlich, dass sich FondsManagerin Zagari mit ihrer individuellen Titel- und Branchenselektion zuletzt weniger am SJB-Referenzindex orientiert hat. Im Rahmen ihrer Stockpicking-Strategie weicht sie gerne einmal stärker vom breiten griechischen Aktienmarkt ab, wie der ausgeprägte Tracking Error von 39,03 Prozent über zwei Jahre bestätigt. Welche Schwankungsneigung hat der Griechenland-Fonds aufzuweisen?

FondsRisiko. Volatilität. Gedämpft.

Der Hellas Opportunities Fund weist für zwei Jahre eine Volatilität von 26,53 Prozent auf, die deutlich unterhalb des Niveaus liegt, das der MSCI Greece EUR STRD mit 50,39 Prozent zu verzeichnen hat. Offenbar gelingt es FondsManagerin Zagari durch ihre gekonnte Einzeltitelauswahl, die teils heftigen Kursschwankungen des griechischen Aktienmarktes gut abzufedern. Auch über ein Jahr zeigt sich der Hellas Opportunities Fund deutlich weniger volatil als die von der SJB gewählte Benchmark: Hier beträgt die "Vola" des Fonds 29,18 Prozent, während der Referenzindex eine Schwankungsbreite von 56,44 Prozent aufweist. In beiden Zeithorizonten hat das Frankfurt Trust-Produkt damit rund zwanzig Prozentpunkte geringere Kursschwankungen als der breite griechische Aktienmarkt zu verzeichnen - in der Folge ergibt sich eine erheblich bessere Risikostruktur. Dass die Schwankungsneigung des aktiv gemanagten Aktienfonds diejenige der passiven Benchmark weit unterbietet, unterstreicht die Qualität des professionellen FondsManagements. Bestätigen die Beta-Werte diese positive Diagnose?

Der Hellas Opportunities Fund wartet mit einem klar unter Marktniveau liegenden Beta auf, das über zwei Jahre einen Wert von 0,46 annimmt. Auch auf Jahressicht liegen die Wertschwankungen des Portfolios exakt auf diesem Niveau - erneut ist die Kennzahl Beta deutlich geringer ausgeprägt als der marktneutrale Wert von 1,00. Der rollierende Zwölfmonatsvergleich der Beta-Werte zeigt, dass innerhalb der letzten zwei Jahre das günstigere Risikoprofil stets bei dem aktiv gemanagten Griechenland-Fonds zu finden war. In allen der letzten 16 betrachteten Einzelzeiträume lag die Risikokennziffer unter dem Marktrisikofixwert von 1,00 und nahm dabei Werte von zutiefst 0,39 an. Selbst der höchste erreichte Beta-Wert von 0,49 attestiert dem Fonds eine weniger als halb so hohe Schwankungsneigung wie der MSCI Greece - eine ausgezeichnete Leistung in einem prinzipiell sehr volatilen Marktumfeld. Mit Blick auf das Risikoprofil ist der Hellas Opportunities Fund klarer Sieger im Vergleich zum breiten griechischen Aktienmarkt - können die Renditeergebnisse in ähnlicher Weise überzeugen?

FondsRendite. Alpha. Positiv.

Über zwei Jahre hat der Hellas Opportunities Fund eine Wertentwicklung von -43,71 Prozent in Euro und damit eine negative Rendite von -24,95 Prozent p.a. aufzuweisen (Stand 05.09.2016). Die Güte dieser auf den ersten Blick wenig berauschenden Performanceleistung erschließt sich erst in der Gegenüberstellung zum MSCI Greece EUR STRD. Der von der SJB ausgewählte Vergleichsindex hat im letzten Zweijahreszeitraum eine Gesamtrendite von -78,62 Prozent in Euro erwirtschaftet, was einem Ergebnis von -53,71 Prozent p.a. entspricht. Damit weist der Frankfurt Trust-Fonds eine Mehrrendite von über 35 Prozentpunkten gegenüber seinem Referenzindex auf. Auch im Renditewettbewerb auf Jahressicht liegt der Griechenland-Fonds vorn, selbst wenn sich der Performancevorsprung leicht verringert: Über ein Jahr fällt die Wertentwicklung mit -10,36 Prozent wiederum klar besser als diejenige des MSCI-Referenzindex aus, der ein Minus von -38,25 Prozent zu verzeichnen hat. Das in beiden Zeithorizonten erzielte hohe Renditeplus macht den Hellas Opportunities zum eindeutigen Gewinner im Performancevergleich mit dem breiten griechischen Aktienmarkt - die Stockpicking-Strategie von FondsManagerin Zagari zahlt sich aus. Das erfolgreiche Portfoliomanagement des griechischen Asset Managers Alpha Trust findet beim Blick auf die Alpha-Werte des Fonds seine Bestätigung. Über zwei Jahre liegt die Renditekennzahl bei 0,25, auf Jahressicht befindet sich das Alpha mit 0,60 noch deutlicher im grünen Bereich. Im rollierenden Zwölfmonatsvergleich über zwei Jahre zeigt sich, dass der griechische Aktienfonds fast durchweg erfolgreicher als die Benchmark agierte. In 10 der letzten 16 Einzelperioden konnte ein positives Alpha bis 1,12 in der Spitze generiert werden, das auch in seiner absoluten Höhe überzeugt. Dem stehen lediglich fünf Einjahreszeiträume gegenüber, in denen die Kennzahl mit zutiefst -0,47 negativ ausfiel. Hinzu kommt ein neutraler Wert von 0,00 in der Periode von Oktober 2015. Die über zwei Jahre erzielte, deutlich positive Information Ratio des Fonds von 1,59 bestätigt abschließend, dass der Hellas Opportunities ein überzeugendes Rendite-Risiko-Profil besitzt. Die unter geringeren Schwankungen erzielte Mehrrendite zeugt von einem qualitativ hochwertigen FondsManagement.

SJB Fazit. Hellas Opportunities Fund.

Um seine Stärken ganz ausspielen zu können, fehlt dem Hellas Opportunities Fund nur noch das Anspringen der griechischen Aktienmärkte. Sobald eine durchgreifende Aufwärtsentwicklung an der Athener Börse absehbar ist, dürfte der Fonds mit seiner unterdurchschnittlichen Schwankungsneigung und dem hohen Outperformancepotenzial seinen Anlegern viel Freude bereiten. Antizyklische Investoren sollten sich jetzt positionieren, denn der Ende letzten Jahres eingeschlagene Reform- und Konsolidierungskurs in Griechenland zeigt erste sichtbare Erfolge. Ein antizyklisches Investment in Reinkultur - für nervenstarke Investoren, die sich von Marktvolatilität nicht schrecken lassen!

Erläuterungen

Alpha

Ist die Kennziffer für die Renditechancen. Das Alpha beziffert jenen Teil der FondsRendite, der auf aktive Titelauswahl zurückzuführen ist. Je höher das Alpha, umso besser hat sich der Fonds im Verhältnis zum Markt entwickelt. Beispiel: Ein Alpha von 5,0 zeigt an, dass der Fonds im Vergleich zu seiner Benchmark in den gewählten Betrachtungszeiträumen einen durchschnittlichen Mehrertrag von 5,0 Prozent erzielt hat. Ein positives Alpha deutet darauf hin, dass durch aktives Portfoliomanagement eine Mehrrendite für den Investor erwirtschaftet wurde. Insofern ist die Kennziffer ein Leistungsindikator für erfolgreiches FondsManagement. Gerade im Wettbewerb mit passiven ETFs ist das Alpha das Aushängeschild für Fonds.

Beta

Gilt als Risikomaß. Das Beta ist ein Indikator dafür, wie stark die Erträge eines Fonds tendenziell auf Wertschwankungen am Markt reagieren. Die Kennzahl bemisst die relative Volatilität eines Investmentfonds in Bezug auf den Gesamtmarkt. Anders ausgedrückt: Beta ist das Resultat eines Risikovergleichs zwischen Fonds und Benchmark. Deshalb wird bei der Investmentanalyse einem Index als Repräsentant des Marktes der feste Wert Beta = 1 zugesprochen. Hat ein Fonds ein Beta von 1, ist sein Risiko identisch mit demjenigen des Index. Ein Beta > 1 bedeutet, das FondsRisiko ist überproportional, seine Wertschwankungen sind ausgeprägter. Ein unter 1 liegendes Beta lässt auf geringere Kursschwankungen eines Fonds schließen, er ist risikoärmer. Ein Beispiel: Weicht die Volatilität des Fonds um 15 Prozent nach unten ab, ist sein Beta 0,85, weicht sie 15 Prozent nach oben ab, ist es 1,15. Ein hohes Beta bedeutet potentiell höhere Erträge, aber auch ein gesteigertes Risiko. Ein niedriges Beta zeigt an, dass der Fonds potentiell geringere Erträge erzielt, dabei aber auch ein niedrigeres Risiko eingeht. Ein negatives Beta bedeutet, dass sich der Fonds gegenläufig zur Marktentwicklung verhält.

Dividendenrendite

Die Dividendenrendite ist eine klassische Kennzahl zur Bewertung einer Aktie und misst die Dividende einer Aktie im Verhältnis zum Aktienkurs zum Zeitpunkt der Ausschüttung. Sie wird in Prozent angegeben. Je höher der Wert, desto mehr Anteil an der Unternehmensleistung erhalten Aktionäre in Form der Dividende. Diese Erträge sind unabhängig von der Kursentwicklung an der Börse. Im Gegensatz zum Kurs-Gewinn-Verhältnis KGV werden hier die Erträge als Maßstab für die Rendite genommen, die tatsächlich den Anteilseignern zugute kommen. Hohe Dividendenrenditen können die starke Ertragskraft eines Unternehmens anzeigen, umgekehrt aber auch problematisch sein, da die ausgeschütteten Beträge nicht für Investitionen zur Verfügung stehen.

Information Ratio

Die Information Ratio ist eine Kennziffer zur Beurteilung der Managementqualität eines Fonds. Sie wird errechnet, indem man die Überrendite (aktive Rendite) durch das aktive Risiko teilt. Insofern ist sie das Barometer für den risikobereinigten Ertrag. Die aktive Rendite wird hierbei mit Alpha gemessen, das aktive Risiko anhand des Tracking Errors. Die Kennzahl liefert eine Aussage, ob das eingegangene Risiko durch die erzielte Mehrrendite gerechtfertigt ist. Ist die Information Ratio positiv, ist dies der Fall. Je höher der Wert, desto besser ist das Management von Rendite und Risiko des untersuchten Fonds.

Korrelation

Die Korrelation ist die Kennziffer für die wechselseitige Abhängigkeit zweier Investments. Die Korrelationskennziffer gibt Richtung und Stärke des Zusammenhangs an und liegt dabei in einer Bandbreite zwischen 1,0 für Investitionen, deren Wertentwicklung absolut gleich verläuft, und -1,0 für Investments, deren Wertentwicklung sich genau entgegengesetzt darstellt. Bei einer Korrelation von 0,0 besteht keinerlei Übereinstimmung. Die Kennzahl macht eine Aussage zur strukturellen Abhängigkeit der Wertentwicklung eines Fonds von seinem Vergleichsindex. Weisen Fonds und Index eine hohe Korrelation auf, werden sie auf dieselben Marktrisiken und -entwicklungen ähnlich reagieren. Die Korrelation sollte im Zusammenhang mit dem Beta-Faktor betrachtet werden und gibt dessen Güte an. Je höher die Korrelationskennziffer an 1 oder -1 heranreicht, desto größer ist die Aussagekraft des Beta-Faktors.

Kurs-Buch-Verhältnis (KBV)

Das KBV ist eine Kennzahl für den Substanzwert eines Unternehmens. Es wird errechnet, indem man den Aktienkurs durch den Buchwert je Aktie teilt. Der Buchwert der Aktiengesellschaft ergibt sich durch den Abzug der Verbindlichkeiten von der Summe der Aktiva. Die Aussagekraft der Bücher kann je nach Branche variieren und ist bei Industriefirmen beispielsweise höher als im IT-Sektor. Der Buchwert der Aktie ist das Ergebnis der Division des Unternehmensbuchwerts durch die Anzahl der Aktien. Je niedriger der Wert ist, desto preiswerter ist die Aktie. Wenn der Aktienkurs dem Buchwert entspricht, wird die Aktie zu ihrem "fairen Wert" gehandelt.

Kurs-Cashflow-Verhältnis (KCV)

Das KCV ist eine Kennzahl der Liquidität eines Unternehmens. Man erhält es, indem man den Aktienkurs durch den Cashflow je Aktie teilt. Der Cashflow eines Unternehmens bildet die wirklichen Zahlungsflüsse in einer bestimmten Zeitperiode ab. Sein Wert gibt das Volumen der im Unternehmen für Investitionen und das Begleichen von Verbindlichkeiten vorhandenen liquiden Mittel an. Mit dem KCV kann die Entwicklung der Ertragskraft einer Aktiengesellschaft bewertet werden. Dabei gilt eine Aktie als umso preiswerter, je niedriger ihr KCV ist.

Kurs-Gewinn-Verhältnis (KGV)

Das KGV ist die Kennzahl der Ertragskraft eines Unternehmens. Es wird errechnet, indem man den Aktienkurs durch den Gewinn je Aktie teilt. Hier gilt: Je niedriger die Kennzahl, desto preiswerter ist die Aktie. Ein niedriges KGV wird an der Börse als Einstiegssignal in die Aktie interpretiert. Sie gilt als unterbewertet und hat Aufwärtspotenzial. Liegt das KGV eines Titels hingegen über dem Marktdurchschnitt, kann dies als Ausstiegssignal gewertet werden. Die Aktie gilt als überbewertet, die Wahrscheinlichkeit, dass ihr Kurs fällt, ist hoch. Im Falle korrigierter Gewinnerwartungen kann das KGV zu Fehlinterpretationen führen, da optisch niedrige Kennzahlen die Ertragssituation des Unternehmens nicht mehr richtig wiedergeben.

R²

Die Kennzahl R² baut auf der Korrelation auf. Sie drückt den Prozentsatz der Bewegungen eines Fonds aus, die durch Bewegungen in seinem Referenzindex erklärt werden können. R² ist das Quadrat der Korrelation. Ein R² von 0,7 bedeutet, dass 70,0 Prozent der Entwicklung des Fonds das Ergebnis der Entwicklung des Referenzindex ist bzw. 30,0 Prozent auf die aktive Auswahl von Aktien zurückgeführt werden können. Je deutlicher die Zahl unterhalb von 1 liegt, umso unabhängiger ist der Ertrag des Fonds vom Referenzindex. R² wird genutzt, um die Aussagekraft von Beta zu bestimmen. Je höher das R², desto signifikanter das Beta, weil klar wird, wie sehr dieses auf aktivem FondsManagement basiert. R² hilft also, den Grad sowie die Qualität der FondsManageraktivität einzuordnen.

Sharpe Ratio

Die Sharpe Ratio ist ein Maß für das Gesamtrisiko eines Fonds, da sie die Rendite ins Verhältnis zum absoluten Risiko des Fonds setzt. Die nach dem Nobelpreisträger William Sharpe benannte Kennziffer misst die Überschussrendite eines Fonds pro Risikoeinheit. Dabei wird der Fonds mit dem risikolosen Geldmarkt konfrontiert. Liegt die Sharpe Ratio eines Fonds bei 0,40 und damit im positiven Bereich, ist dies ein Indiz dafür, dass die FondsInvestition rentabler ist als die Platzierung des Kapitals am Geldmarkt. Ein negativer Wert bedeutet: Der Fonds ist schlechter als der Geldmarkt. Zu beachten bei der Interpretation dieser Kennzahl ist, dass sich die Definition eines "risikolosen" Zinses im Zuge der Finanzkrise massiv gewandelt hat. Streng genommen sind risikolose Investments gar nicht mehr existent.

Tracking Error

Der Tracking Error ist die Kennziffer für die Spurabweichung des Fonds vom Index. Sie misst, wie stark die Positionen und ihre Gewichtung im Portfolio des Fonds prozentual von denen des Index abweichen. Zur Berechnung wird die Standardabweichung der Differenzrendite zwischen dem Fonds und seiner Benchmark ermittelt. Insofern wird der Tracking Error auch als Indikator für aktives Risiko verstanden und dient neben Alpha als Grundlage für die Berechnung der Information Ratio. Je niedriger der Tracking Error, desto stärker orientiert sich der FondsManager am Vergleichsindex. Je höher der Wert ist, desto unabhängiger bewegt sich der FondsManager in seinem Markt.

Value-at-risk (VAR)

Der Begriff bezeichnet ein Risikomaß für die Wahrscheinlichkeit und den Umfang von Verlusten einer bestimmten Risikoposition (z. B. eines Portfolios von Wertpapieren) in einem gegebenen Zeithorizont. Ein VAR von 10 Mio. Euro bei einer Haltedauer von 1 Tag und einer als Konfidenzniveau bezeichneten Eintrittssicherheit von 97,5 Prozent bedeutet, dass der potenzielle Verlust der betrachteten Risikoposition von einem Tag auf den nächsten mit einer Wahrscheinlichkeit von 97,5 Prozent den Betrag von 10 Mio. Euro nicht überschreiten wird. VAR wurde von J.P. Morgan entwickelt und ist heute ein Standardrisikomaß im Finanzsektor.

Autor:

Gerd Bennewirtz ist als geschäftsführender Gründungsgesellschafter der SJB FondsSkyline OHG 1989 Herausgeber speziell auf Privatinvestoren zugeschnittener Newsletter. Die wöchentlich erscheinenden Publikationen können gratis angefordert werden unter FondsEcho@sjb.de oder www.sjb.de.

Hinweis zu möglichen Interessenkonflikten nach § 34 b Wertpapierhandelsgesetz:

Der Autor erklärt, dass er nicht in dem besprochenen Wertpapier investiert ist, auf das sich die vorliegende Finanzanalyse bezieht. Auch ist der Fonds in keiner der von der SJB FondsSkyline OHG 1989 verwalteten Fondsstrategien enthalten.

Der obige Text spiegelt die Meinung des jeweiligen Kolumnisten wider. Die finanzen.net GmbH übernimmt für dessen Richtigkeit keine Verantwortung und schließt jegliche Regressansprüche aus.