SJB FondsEcho. FT Frankfurt-Effekten-Fonds.

Werbemitteilung unseres Partners

finanzen.net GmbH ist für die Inhalte dieses Artikels nicht verantwortlich

Brexit. Verkraftet.

Rund zwei Monate nach dem für viele Anleger überraschenden Brexit-Votum sind die daraus resultierenden Kursverluste am deutschen Aktienmarkt bereits wieder mehr als ausgeglichen. Notierte der DAX unmittelbar vor der Abstimmung über den EU-Austritt Großbritanniens noch bei gut 10.250 Punkten, wurde zwischenzeitlich sogar ein neues Jahreshoch von 10.802 Zählern erreicht.

Auch wenn gewisse Zweifel an der Nachhaltigkeit der jüngsten Aufwärtsbewegung bestehen, bleibt festzuhalten: Über ein Jahr hat der deutsche Aktienmarkt allen Krisenszenarien zum Trotz ein Plus von 5,3 Prozent generiert, mit deutschen Standardwerten lassen sich - insbesondere in Zeiten des Negativzinses - weiter attraktive Renditen erwirtschaften. Wie hat sich in diesem Marktumfeld der FT Frankfurt-Effekten-Fonds (WKN 847805, ISIN DE0008478058) geschlagen, der zu Recht als "FondsKlassiker" für deutsche Aktien tituliert wird? FondsManager Friedrich Diel, der das von Frankfurt Trust aufgelegte und mit einer Historie von 42 Jahren aufwartende Investmentprodukt verwaltet, hatte sein Portfolio im Vorfeld des Brexit auf zyklische, konjunkturabhängige Titel ausgerichtet. In der Konsequenz führte dies im zurückliegenden Quartal zu einer Underperformance gegenüber dem Vergleichsindex DAX 30, da nach dem Brexit-Votum eher defensive Titel gefragt waren. Nachdem aber die Märkte den Brexit überraschend schnell und gut verdaut haben, besitzen nun gerade konjunktursensitive Titel gute Chancen.

Diel erwirbt für sein Portfolio Aktien großer und mittlerer deutscher Unternehmen, darf in begrenztem Umfang aber auch in Dividendenpapiere aus der gesamten Eurozone investieren. Der FT Frankfurt-Effekten-Fonds wurde am 27. Mai 1974 aufgelegt, besitzt den Euro als FondsWährung und weist aktuell ein FondsVolumen von 1,91 Milliarden Euro auf. Damit ist das Investmentprodukt einer der ältesten und größten Fonds für deutsche Aktien. Über die letzten zehn Jahre gelang es dem Deutschland-Fonds, eine Rendite p.a. von +4,5 Prozent auf Eurobasis zu erzielen, im letzten Fünfjahreszeitraum lag die jährliche Wertentwicklung bei +10,6 Prozent. Wie sieht die langfristig so erfolgreiche Anlagestrategie im Detail aus?

FondsStrategie. Qualitätstitel. Favorisiert.

Der FT Frankfurt-Effekten-Fonds hat sich ein langfristiges Kapitalwachstum zum Ziel gesetzt und legt hierzu überwiegend in deutsche Aktien an. Der Schwerpunkt liegt auf Titeln mit hoher und mittlerer Marktkapitalisierung, zugleich dienen Dividendenpapiere aus anderen Euro-Ländern als Beimischung. Bei der Titelselektion wendet FondsManager Diel, der zugleich Leiter des Bereichs "Aktienfondsmanagement traditionell" bei Frankfurt Trust ist, eine individuelle Stockpicking-Strategie an. Ein hoher Qualitätsanspruch an die Einzelaktien sowie die gleichzeitige Optimierung des Risikoprofils des Portfolios sind für ihn zentrale Aspekte. Maßgebliche Erfolgskriterien bei der Aktienauswahl stellen häufige Unternehmensgespräche sowie eine Analyse der Fundamentaldaten gemäß den Anlagekriterien des FT Frankfurt-Effekten-Fonds dar: Wichtigste Kennzahlen sind hierbei Bewertung, Momentum, Risiko, Wachstum und Gewinnrevisionen. FondsManager Diel berichtet, dass er bei der Branchengewichtung zuletzt konjunktursensitive Titel favorisierte. Während sich Adidas, Merck und Aixtron positiv auf die Performance des Fonds auswirkten, belasteten vor allem die Engagements bei Finanztiteln und Autozulieferern. Der Marktstratege verringerte im zweiten Quartal die Untergewichtung defensiver Werte im Portfolio und kaufte hierzu die Telekom-Werte Freenet, O2 und Nokia. Auch das Biotechunternehmen Qiagen und Fresenius Medical Care wurden erworben, im Gegenzug zyklische Industriewerte wie ThyssenKrupp und Klöckner abgebaut. Wie ist das FondsPortfolio im Einzelnen strukturiert?

FondsPortfolio. Rohstofftitel. Führend.

In der Branchenallokation des FT Frankfurt-Effekten-Fonds liegen Rohstoffaktien mit 24,0 Prozent Anteil am FondsVermögen auf dem ersten Platz. Der Konsumgütersektor bringt es auf 17,7 Prozent, Finanztitel sind mit 14,6 Prozent im Portfolio gewichtet. Überdurchschnittlich stark sind bei FondsManager Diel Industrietitel mit 13,7 Prozent vertreten, Technologieaktien decken 12,4 Prozent der FondsBestände ab. Im Mittelfeld der Sektorengewichtung des FT-Fonds finden sich Gesundheitstitel (8,5 Prozent) sowie Dienstleister (4,5 Prozent). Kleinere Bestände bei Telekommunikationstiteln (3,2 Prozent) sowie Versorgern (1,6 Prozent) komplettieren die Branchenverteilung des Fonds, der per Ende Juli über eine Liquiditätsquote von 2,8 Prozent verfügt. Welche Einzeltitel favorisiert Marktexperte Diel für seinen Fonds, der nach eigenen Angaben "ein gezieltes Engagement in die Wirtschaftskraft Deutschlands" vornehmen will? Ganz vorne unter den Top 10 finden sich DAX-Schwergewichte wie das Pharma- und Chemieunternehmen Bayer (8,1 Prozent), der Versicherungskonzern Allianz (7,3 Prozent) sowie die BASF-Aktie (6,7 Prozent Portfolioanteil). Mit Daimler befindet sich ein deutscher Automobilbauer unter den zehn größten Einzelengagements, der Gesundheitssektor ist durch Fresenius vertreten. Der Technologiekonzern SAP sowie der Maschinenbauer Linde erhöhen die Branchendiversifikation des FondsProduktes. Neben einem 96,5-prozentigen Aktienanteil hält der FT Frankfurt-Effekten-Fonds auch 0,7 Prozent an anderen Aktienfonds sowie 0,1 Prozent an sonstigen Wertpapieren im Portfolio.

FondsVergleichsindex. Korrelation. Hoch.

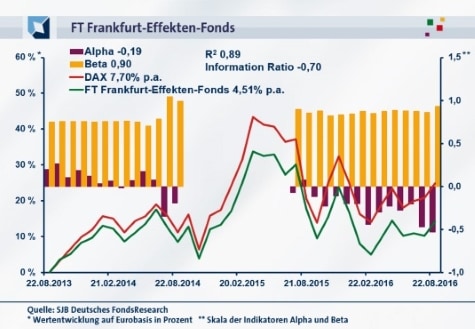

Für unsere unabhängige SJB FondsAnalyse haben wir den FT Frankfurt-Effekten-Fonds dem deutschen DAX 30 als Vergleichsindex gegenübergestellt und damit der vom Fonds selbst gewählten Benchmark. Das Ergebnis der Korrelationsanalyse zeigt eine ausgeprägte Übereinstimmung der Kursverläufe. Mit 0,94 liegt die Korrelation über drei Jahre auf einem hohen Niveau, auch für ein Jahr ist sie mit 0,88 deutlich ausgeprägt. Insgesamt verläuft die Kursentwicklung von FT-Fonds und SJB-Referenzindex weitgehend parallel, wie auch der Blick auf die Kennzahl R² beweist. Diese liegt für drei Jahre bei 0,89, über ein Jahr geht sie auf 0,78 zurück. Damit haben sich mittelfristig 11 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 22 Prozent. In den letzten zwölf Monaten hat FondsManager Diel demnach die Benchmarkunabhängigkeit seiner Portfoliostruktur gesteigert und vermehrt von der Möglichkeit zur individuellen Einzeltitelauswahl Gebrauch gemacht. Der Tracking Error des FT-Aktienfonds fällt mit 4,21 Prozent im Dreijahreszeitraum moderat aus, womit das von Diel eingegangene aktive Risiko als gering zu veranschlagen ist. Wie stellt sich die Schwankungsintensität des Fonds dar?

FondsRisiko. Schwankungen. Niedriger.

Der FT Frankfurt-Effekten-Fonds weist für drei Jahre eine Volatilität von 15,95 Prozent auf, die noch unterhalb des Schwankungsniveaus liegt, das der DAX mit 17,18 Prozent im gleichen Zeitraum zu verzeichnen hat. Auch über ein Jahr schwankt der Deutschland-Fonds aus dem Hause Frankfurt Trust geringer als die Benchmark. Hier beträgt die "Vola" des FT-Fonds 17,71 Prozent, während das wichtigste Kursbarometer für den deutschen Aktienmarkt eine Schwankungsbreite von 18,32 Prozent aufweist. Die bis zu 1,2 Prozentpunkte niedrigere Volatilität des aktiv gemanagten Aktienfonds ist ein klarer Vorteil für stabilitätsorientierte Anleger. FondsManager Diel kann im Vergleich zur passiven Benchmark kurz- wie mittelfristig Pluspunkte mit Blick auf die Risikostruktur sammeln und mit der vergleichsweise geringen Schwankungsanfälligkeit seines Portfolios überzeugen.

Die moderate Schwankungsintensität des FT-Produktes manifestiert sich auch in dem Beta von 0,90 über den letzten Dreijahreszeitraum. Über ein Jahr liegt die Risikokennzahl bei 0,93 und unterbietet erneut den marktneutralen Wert von 1,00. Der rollierende Zwölfmonatsvergleich der Beta-Werte über drei Jahre bekräftigt das positive Szenario für den Deutschland-Fonds von Frankfurt Trust: In 35 der letzten 36 betrachteten Einzelzeiträume präsentierte sich das Beta niedriger als der Marktrisikofixwert von 1,00 und nahm dabei einen Wert von 0,70 im Tief an. Lediglich in einer einzigen der untersuchten Einjahresperioden (Juli 2014) verzeichnete das FondsPortfolio höhere Wertschwankungen und generierte ein Beta von 1,04. Die Quintessenz der Beta-Analyse: Das von Marktexperte Diel zusammengestellte Portfolio weist fast durchgängig eine unterdurchschnittliche Volatilität im Vergleich zur Benchmark und dem deutschen Aktienmarkt auf, das Risikoprofil ist attraktiv. Welche Renditen generiert der Deutschland-Fonds auf dieser Basis?

FondsRendite. Alpha. Ausbaufähig.

Über drei Jahre hat der FT Frankfurt-Effekten-Fonds eine kumulierte Wertentwicklung von +14,17 Prozent in Euro aufzuweisen, was einer Rendite von +4,51 Prozent p.a. entspricht (Stand 22. August 2016). Diese Performancezahlen werden vom DAX als Vergleichsindex noch überboten: Das Kursbarometer für deutsche Aktien wartet mit einer Gesamtrendite von +24,96 Prozent in Euro bzw. einem Ergebnis von +7,70 Prozent jährlich auf. Auch kurzfristig hat der DAX seine Nase vorn, der FT-Fonds kann beim Wechsel des Vergleichszeitraums auf ein Jahr die Benchmark nicht schlagen: Mit einer leicht negativen Wertentwicklung von -2,97 Prozent schneidet das FT-Produkt schwächer als der Referenzindex ab, der es immerhin auf ein Plus von +3,65 Prozent bringt. Die individuelle Schwerpunktlegung bei der Sektoren- und Titelallokation hat offenbar über die letzten Jahre nicht wie gewünscht funktioniert, die Stockpicking-Strategie von Marktstratege Diel keine Mehrrendite gebracht. Was trägt die Alpha-Analyse zur Bewertung des FondsKlassikers bei?

Der Deutschland-Fonds von Frankfurt Trust verzeichnet in der letzten Dreijahresperiode ein negatives Alpha von -0,19, über zwölf Monate rutscht die Renditekennzahl mit -0,53 noch weiter in den roten Bereich. Im rollierenden Zwölfmonatsvergleich über drei Jahre wird deutlich, dass es dem FT-Fonds nur in der Minderheit der Einzelzeiträume gelang, den DAX als Benchmark zu schlagen. Lediglich in zehn der letzten 36 betrachteten Einjahreszeiträume verzeichnete der FT-Fonds eine Outperformance zum Referenzindex und markierte positive Alpha-Werte bis 0,27 in der Spitze. Dem stehen 26 Einzelperioden mit einem negativen Alpha gegenüber, das mit einem Wert von -0,53 im Tief stärker ausgeprägt ist. Insgesamt bleibt dem FT Frankfurt-Effekten-Fonds im Renditevergleich mit dem DAX nur der zweite Platz, der letzte positive Alpha-Wert datiert von August 2015. Geht jedoch die aktuelle Schwerpunktlegung von FondsManager Diel auf zyklische und konjunktursensible Titel auf, wird der Fonds mit Sicherheit wieder an seine früheren Erfolgsperioden anknüpfen können!

SJB Fazit. FT Frankfurt-Effekten-Fonds.

Mit seiner vergleichsweise geringen Schwankungsneigung überzeugt der mit einer über vierzigjährigen Historie aufwartende FT Frankfurt-Effekten-Fonds auch heute noch - bei seinem Projekt, eine Mehrrendite zum wichtigsten deutschen Kursbarometer DAX zu erzielen, könnte er sich aber erfolgreicher präsentieren. Von dieser Einschätzung unberührt bleibt die langfristig überzeugende Performanceentwicklung des FondsKlassikers, der in volatilen Märkten versucht, den Weg zurück zur eigenen Stärke zu finden. Gerade in unruhigen Börsenzeiten ein solides Basisinvestment für konservative Anleger.

Erläuterungen

Alpha

Ist die Kennziffer für die Renditechancen. Das Alpha beziffert jenen Teil der FondsRendite, der auf aktive Titelauswahl zurückzuführen ist. Je höher das Alpha, umso besser hat sich der Fonds im Verhältnis zum Markt entwickelt. Beispiel: Ein Alpha von 5,0 zeigt an, dass der Fonds im Vergleich zu seiner Benchmark in den gewählten Betrachtungszeiträumen einen durchschnittlichen Mehrertrag von 5,0 Prozent erzielt hat. Ein positives Alpha deutet darauf hin, dass durch aktives Portfoliomanagement eine Mehrrendite für den Investor erwirtschaftet wurde. Insofern ist die Kennziffer ein Leistungsindikator für erfolgreiches FondsManagement. Gerade im Wettbewerb mit passiven ETFs ist das Alpha das Aushängeschild für Fonds.

Beta

Gilt als Risikomaß. Das Beta ist ein Indikator dafür, wie stark die Erträge eines Fonds tendenziell auf Wertschwankungen am Markt reagieren. Die Kennzahl bemisst die relative Volatilität eines Investmentfonds in Bezug auf den Gesamtmarkt. Anders ausgedrückt: Beta ist das Resultat eines Risikovergleichs zwischen Fonds und Benchmark. Deshalb wird bei der Investmentanalyse einem Index als Repräsentant des Marktes der feste Wert Beta = 1 zugesprochen. Hat ein Fonds ein Beta von 1, ist sein Risiko identisch mit demjenigen des Index. Ein Beta > 1 bedeutet, das FondsRisiko ist überproportional, seine Wertschwankungen sind ausgeprägter. Ein unter 1 liegendes Beta lässt auf geringere Kursschwankungen eines Fonds schließen, er ist risikoärmer. Ein Beispiel: Weicht die Volatilität des Fonds um 15 Prozent nach unten ab, ist sein Beta 0,85, weicht sie 15 Prozent nach oben ab, ist es 1,15. Ein hohes Beta bedeutet potentiell höhere Erträge, aber auch ein gesteigertes Risiko. Ein niedriges Beta zeigt an, dass der Fonds potentiell geringere Erträge erzielt, dabei aber auch ein niedrigeres Risiko eingeht. Ein negatives Beta bedeutet, dass sich der Fonds gegenläufig zur Marktentwicklung verhält.

Dividendenrendite

Die Dividendenrendite ist eine klassische Kennzahl zur Bewertung einer Aktie und misst die Dividende einer Aktie im Verhältnis zum Aktienkurs zum Zeitpunkt der Ausschüttung. Sie wird in Prozent angegeben. Je höher der Wert, desto mehr Anteil an der Unternehmensleistung erhalten Aktionäre in Form der Dividende. Diese Erträge sind unabhängig von der Kursentwicklung an der Börse. Im Gegensatz zum Kurs-Gewinn-Verhältnis KGV werden hier die Erträge als Maßstab für die Rendite genommen, die tatsächlich den Anteilseignern zugute kommen. Hohe Dividendenrenditen können die starke Ertragskraft eines Unternehmens anzeigen, umgekehrt aber auch problematisch sein, da die ausgeschütteten Beträge nicht für Investitionen zur Verfügung stehen.

Information Ratio

Die Information Ratio ist eine Kennziffer zur Beurteilung der Managementqualität eines Fonds. Sie wird errechnet, indem man die Überrendite (aktive Rendite) durch das aktive Risiko teilt. Insofern ist sie das Barometer für den risikobereinigten Ertrag. Die aktive Rendite wird hierbei mit Alpha gemessen, das aktive Risiko anhand des Tracking Errors. Die Kennzahl liefert eine Aussage, ob das eingegangene Risiko durch die erzielte Mehrrendite gerechtfertigt ist. Ist die Information Ratio positiv, ist dies der Fall. Je höher der Wert, desto besser ist das Management von Rendite und Risiko des untersuchten Fonds.

Korrelation

Die Korrelation ist die Kennziffer für die wechselseitige Abhängigkeit zweier Investments. Die Korrelationskennziffer gibt Richtung und Stärke des Zusammenhangs an und liegt dabei in einer Bandbreite zwischen 1,0 für Investitionen, deren Wertentwicklung absolut gleich verläuft, und -1,0 für Investments, deren Wertentwicklung sich genau entgegengesetzt darstellt. Bei einer Korrelation von 0,0 besteht keinerlei Übereinstimmung. Die Kennzahl macht eine Aussage zur strukturellen Abhängigkeit der Wertentwicklung eines Fonds von seinem Vergleichsindex. Weisen Fonds und Index eine hohe Korrelation auf, werden sie auf dieselben Marktrisiken und -entwicklungen ähnlich reagieren. Die Korrelation sollte im Zusammenhang mit dem Beta-Faktor betrachtet werden und gibt dessen Güte an. Je höher die Korrelationskennziffer an 1 oder -1 heranreicht, desto größer ist die Aussagekraft des Beta-Faktors.

Kurs-Buch-Verhältnis (KBV)

Das KBV ist eine Kennzahl für den Substanzwert eines Unternehmens. Es wird errechnet, indem man den Aktienkurs durch den Buchwert je Aktie teilt. Der Buchwert der Aktiengesellschaft ergibt sich durch den Abzug der Verbindlichkeiten von der Summe der Aktiva. Die Aussagekraft der Bücher kann je nach Branche variieren und ist bei Industriefirmen beispielsweise höher als im IT-Sektor. Der Buchwert der Aktie ist das Ergebnis der Division des Unternehmensbuchwerts durch die Anzahl der Aktien. Je niedriger der Wert ist, desto preiswerter ist die Aktie. Wenn der Aktienkurs dem Buchwert entspricht, wird die Aktie zu ihrem "fairen Wert" gehandelt.

Kurs-Cashflow-Verhältnis (KCV)

Das KCV ist eine Kennzahl der Liquidität eines Unternehmens. Man erhält es, indem man den Aktienkurs durch den Cashflow je Aktie teilt. Der Cashflow eines Unternehmens bildet die wirklichen Zahlungsflüsse in einer bestimmten Zeitperiode ab. Sein Wert gibt das Volumen der im Unternehmen für Investitionen und das Begleichen von Verbindlichkeiten vorhandenen liquiden Mittel an. Mit dem KCV kann die Entwicklung der Ertragskraft einer Aktiengesellschaft bewertet werden. Dabei gilt eine Aktie als umso preiswerter, je niedriger ihr KCV ist.

Kurs-Gewinn-Verhältnis (KGV)

Das KGV ist die Kennzahl der Ertragskraft eines Unternehmens. Es wird errechnet, indem man den Aktienkurs durch den Gewinn je Aktie teilt. Hier gilt: Je niedriger die Kennzahl, desto preiswerter ist die Aktie. Ein niedriges KGV wird an der Börse als Einstiegssignal in die Aktie interpretiert. Sie gilt als unterbewertet und hat Aufwärtspotenzial. Liegt das KGV eines Titels hingegen über dem Marktdurchschnitt, kann dies als Ausstiegssignal gewertet werden. Die Aktie gilt als überbewertet, die Wahrscheinlichkeit, dass ihr Kurs fällt, ist hoch. Im Falle korrigierter Gewinnerwartungen kann das KGV zu Fehlinterpretationen führen, da optisch niedrige Kennzahlen die Ertragssituation des Unternehmens nicht mehr richtig wiedergeben.

R²

Die Kennzahl R² baut auf der Korrelation auf. Sie drückt den Prozentsatz der Bewegungen eines Fonds aus, die durch Bewegungen in seinem Referenzindex erklärt werden können. R² ist das Quadrat der Korrelation. Ein R² von 0,7 bedeutet, dass 70,0 Prozent der Entwicklung des Fonds das Ergebnis der Entwicklung des Referenzindex ist bzw. 30,0 Prozent auf die aktive Auswahl von Aktien zurückgeführt werden können. Je deutlicher die Zahl unterhalb von 1 liegt, umso unabhängiger ist der Ertrag des Fonds vom Referenzindex. R² wird genutzt, um die Aussagekraft von Beta zu bestimmen. Je höher das R², desto signifikanter das Beta, weil klar wird, wie sehr dieses auf aktivem FondsManagement basiert. R² hilft also, den Grad sowie die Qualität der FondsManageraktivität einzuordnen.

Sharpe Ratio

Die Sharpe Ratio ist ein Maß für das Gesamtrisiko eines Fonds, da sie die Rendite ins Verhältnis zum absoluten Risiko des Fonds setzt. Die nach dem Nobelpreisträger William Sharpe benannte Kennziffer misst die Überschussrendite eines Fonds pro Risikoeinheit. Dabei wird der Fonds mit dem risikolosen Geldmarkt konfrontiert. Liegt die Sharpe Ratio eines Fonds bei 0,40 und damit im positiven Bereich, ist dies ein Indiz dafür, dass die FondsInvestition rentabler ist als die Platzierung des Kapitals am Geldmarkt. Ein negativer Wert bedeutet: Der Fonds ist schlechter als der Geldmarkt. Zu beachten bei der Interpretation dieser Kennzahl ist, dass sich die Definition eines "risikolosen" Zinses im Zuge der Finanzkrise massiv gewandelt hat. Streng genommen sind risikolose Investments gar nicht mehr existent.

Tracking Error

Der Tracking Error ist die Kennziffer für die Spurabweichung des Fonds vom Index. Sie misst, wie stark die Positionen und ihre Gewichtung im Portfolio des Fonds prozentual von denen des Index abweichen. Zur Berechnung wird die Standardabweichung der Differenzrendite zwischen dem Fonds und seiner Benchmark ermittelt. Insofern wird der Tracking Error auch als Indikator für aktives Risiko verstanden und dient neben Alpha als Grundlage für die Berechnung der Information Ratio. Je niedriger der Tracking Error, desto stärker orientiert sich der FondsManager am Vergleichsindex. Je höher der Wert ist, desto unabhängiger bewegt sich der FondsManager in seinem Markt.

Value-at-risk (VAR)

Der Begriff bezeichnet ein Risikomaß für die Wahrscheinlichkeit und den Umfang von Verlusten einer bestimmten Risikoposition (z. B. eines Portfolios von Wertpapieren) in einem gegebenen Zeithorizont. Ein VAR von 10 Mio. Euro bei einer Haltedauer von 1 Tag und einer als Konfidenzniveau bezeichneten Eintrittssicherheit von 97,5 Prozent bedeutet, dass der potenzielle Verlust der betrachteten Risikoposition von einem Tag auf den nächsten mit einer Wahrscheinlichkeit von 97,5 Prozent den Betrag von 10 Mio. Euro nicht überschreiten wird. VAR wurde von J.P. Morgan entwickelt und ist heute ein Standardrisikomaß im Finanzsektor.

Autor:

Gerd Bennewirtz ist als geschäftsführender Gründungsgesellschafter der SJB FondsSkyline OHG 1989 Herausgeber speziell auf Privatinvestoren zugeschnittener Newsletter. Die wöchentlich erscheinenden Publikationen können gratis angefordert werden unter FondsEcho@sjb.de oder www.sjb.de.

Hinweis zu möglichen Interessenkonflikten nach § 34 b Wertpapierhandelsgesetz:

Der Autor erklärt, dass er nicht in dem besprochenen Wertpapier investiert ist, auf das sich die vorliegende Finanzanalyse bezieht. Jedoch ist der Fonds in der von der SJB FondsSkyline OHG 1989 verwalteten Fondsstrategie "Klassik Z9+" enthalten.

Gerd Bennewirtz ist als geschäftsführender Gründungsgesellschafter der SJB FondsSkyline OHG 1989 Herausgeber speziell auf Privatinvestoren zugeschnittener Newsletter. Die täglich, wöchentlich und monatlich erscheinenden Publikationen können gratis angefordert werden unter FondsEcho@sjb.de oder www.sjb.de.

Der obige Text spiegelt die Meinung des jeweiligen Kolumnisten wider. Die finanzen.net GmbH übernimmt für dessen Richtigkeit keine Verantwortung und schließt jegliche Regressansprüche aus.