SJB FondsEcho. DPAM L Bonds Higher Yield.

Renditen. Gesteigert.

Trotz zaghaft anziehender Renditen an den europäischen Anleihemärkten sind Staatsanleihen guter Bonität weit davon entfernt, Investoren eine attraktive Verzinsung bieten zu können. Anleger aus dem Euroraum kommen deshalb nicht darum herum, sich weiter im Bereich der High-Yield-Anleihen umzusehen, wenn ihre Erträge auch nur die Inflationsrate kompensieren sollen.

Hochzinsanleihen sind stärker mit dem Aktienmarkt als mit dem Rentenmarkt korreliert, weisen aber eine deutlich geringere Volatilität als Dividendentitel auf. Selbst bei Aktienmarktkorrekturen halten sich High-Yield-Anleihen vergleichsweise gut, zudem reagieren sie weniger sensibel auf Zinsänderungen. Die relativ hohen Koupons können negative Effekte aus Kursrückgängen teilweise abfedern, weshalb Hochzinsanleihen auch in einem Marktumfeld steigender Renditen ihre Vorteile ausspielen können. Sowohl unter Rendite- als auch unter Diversifikationsaspekten bieten Unternehmensanleihen aus dem High-Yield-Sektor deshalb eine attraktive Depotbeimischung, zeigt sich FondsManager Bernard Lalière von Degroof Petercam Asset Management (DPAM) überzeugt. Als Alternative zu Aktien mit einer deutlich geringeren Schwankungsneigung seien sie gerade jetzt interessant, wo die ultralockere Geldpolitik der Zentralbanken noch lange nicht an ihrem Ende angekommen ist: Die Renditen von Staatsanleihen dürften noch lange sehr niedrig bleiben, so die Erwartung des Marktexperten, der Investoren höher verzinste Papiere aus dem Unternehmenssektor empfiehlt: Der wirtschaftliche Ausblick für die Emittenten von High-Yield-Bonds sei positiv, die meisten Unternehmen verfügten über ausreichende Liquidität, um ihre Schulden zu bedienen. Die aktuell sehr niedrigen Ausfallraten von Hochzinstiteln gepaart mit weiter anziehenden Wachstumszahlen sorgen für ein Marktumfeld, das High-Yield-Papiere begünstige, betont Lalière.

Der DPAM L Bonds Higher Yield A (WKN A0JDHU, ISIN LU0138643902) wurde am 11. Dezember 2001 aufgelegt und besitzt als Anlageuniversum den gesamten internationalen Markt für Hochzinsanleihen. Der Fonds erwirbt High-Yield-Papiere aller Währungen und sichert mindestens 70 Prozent seines Portfolios in Euro ab, so dass kein nennenswertes Währungsrisiko besteht. Aktuell verfügt der von Bernard Lalière gemeinsam mit Marc Leemans gemanagte Fonds über ein Volumen von 203,21 Millionen Euro. Die zwei Anleiheexperten des Degroof Petercam Asset Management Fixed Income Teams besitzen eine 19- bzw. 18-jährige Investmenterfahrung, wobei Lalière den DPAM-Hochzinsanleihenfonds seit dessen Auflegung betreut. Mit seinem aktuell aus 109 Einzeltiteln bestehenden Portfolio, dessen Ratingschwerpunkte unterhalb des Investment Grade liegen, kann der DPAM L Bonds Higher Yield eine langfristig überzeugende Wertentwicklung verzeichnen: Seit Auflage des Fonds wurde eine Rendite p.a. von +5,33 Prozent in Euro verzeichnet, über die letzten fünf Jahre verbesserte sich das jährliche Ergebnis auf +5,43 Prozent. Selbst im Niedrigzinsumfeld des Jahres 2016 schaffte es der DPAM L Bonds Higher Yield, eine Performance von +4,45 Prozent auf Eurobasis zu generieren. Wie sieht die so erfolgreiche Anlagestrategie im Detail aus?

FondsStrategie. Total-Return-Ansatz. Verfolgt.

Der DPAM L Bonds Higher Yield legt sein Vermögen ohne jede Beschränkung auf Branchenebene in fest oder variabel verzinsliche Anleihen an, die auf eine beliebige Währung lauten. Der Schwerpunkt liegt auf höher verzinslichen Schuldtiteln aus dem Unternehmenssektor, doch es können auch einzelne Anleihen von staatlichen Emittenten beigemischt werden, die eine höhere Rendite als deutsche bzw. europäische Staatsanleihen bieten. Neben High-Yield-Papieren aus der ganzen Welt kann der DPAM-Fonds auch bis zu 25 Prozent des Nettovermögens in Wandelanleihen und maximal 10 Prozent in Aktien anlegen, der Einsatz von Derivaten zu Absicherungszwecken ist ebenfalls gestattet. Wie FondsManager Bernard Lalière betont, wird innerhalb des DPAM L Bonds Higher Yield ein Total-Return-Ansatz verfolgt, der keinerlei Beschränkungen durch einen Vergleichsindex unterliegt. Einziges Ziel sei es, den Renditevorsprung von High-Yield-Bonds zu nutzen und gleichzeitig die Risiken eines Kapitalverlustes zu begrenzen. Die breite Diversifikation über sämtliche Typen der global verfügbaren Hochzinsanleihen sorgt für eine breite Diversifikation, wobei dem Risikomanagement eine besondere Bedeutung zukommt. Die wichtigsten Vermögenswerte, in die der DPAM-Fonds investiert, sind Corporate Bonds mit spekulativem Rating von europäischen Emittenten, Corporate Bonds mit Investment-Grade-Rating und attraktivem Zinsniveau, Nachranganleihen von Finanzinstitutionen sowie in Euro, US-Dollar oder Lokalwährung denominierte Anleihen von Unternehmen aus den Schwellenländern. Bei der Portfoliokonstruktion wird ein in die Tiefe gehender Researchprozess angewandt, der eine nach Top-down-Kriterien erfolgende makroökonomische Analyse mit einer genauen Beobachtung der Finanzmärkte sowie der fundamentalen Analyse der Emittenten und Einzelemissionen verbindet. Wie ist das FondsPortfolio im Einzelnen zusammengesetzt?

FondsPortfolio. Industriewerte. Bevorzugt.

Das Portfolio des DPAM L Bonds Higher Yield favorisiert High-Yield-Anleihen aus dem Industriesektor, die 25,5 Prozent des FondsPortfolios abdecken. Dahinter folgen Schuldpapiere aus dem Finanzsektor, die 19,0 Prozent des FondsVolumens repräsentieren. In den beiden Sektoren zyklische Konsumgüter (18,5 Prozent) sowie Kommunikation (18,3 Prozent) sind etwa gleich hohe Bestände an Hochzinsanleihen existent. Deutlich geringer fällt der Anteil von Schuldpapieren aus dem Basiskonsumgüter-Sektor mit 7,0 Prozent aus, Energietitel bringen es auf 4,2 Prozent. Mit ebenfalls 4,2 Prozent ist der Bestand des DPAM-Fonds bei Hochzinsanleihen von Regierungen oder regierungsnahen Institutionen vergleichsweise gering. High-Yield-Titel von Versorgern (1,0 Prozent) sowie Technologiewerten (0,3 Prozent) runden das FondsPortfolio ab. Per Ende Dezember verfügt der DPAM L Bonds Higher Yield über einen Barbestand von 2,7 Prozent des FondsVolumens. Bei der Währungsallokation des DPAM-Fonds ist der Euro mit 90,7 Prozent Anteil am FondsVermögen die mit Abstand wichtigste Währung (alle Prozentangaben nach Absicherung). High Yield-Titel in US-Dollar dienen mit einer Gewichtung von 6,4 Prozent nur als Beimischung, das Gleiche gilt für Schuldpapiere in brasilianischen Real mit einer Gewichtung von 0,8 Prozent. Andere Währungen mit einem 2,0-prozentigen Anteil am FondsPortfolio komplettieren die Währungsallokation des DPAM L Bonds Higher Yield. In Erwartung einer allmählichen Zinswende sind die größten Teile des FondsPortfolios im Bereich der kurzfristigen bzw. mittleren Laufzeiten lokalisiert - so machen Anleihen mit einer Restlaufzeit von 5 bis 7 Jahren allein 33,4 Prozent des Portfolios aus. Bei der Ratingstruktur sind Werte mit Investment-Grade-Klassifikation unterrepräsentiert, hier dominieren Anleihen mit den Einstufungen "BB" (54,7 Prozent) sowie "B" (28,2 Prozent).

FondsVergleichsindex. Korrelation. Deutlich.

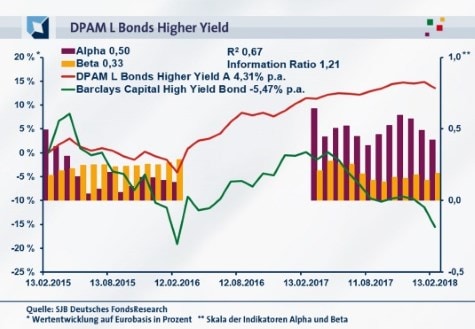

In unserer unabhängigen SJB FondsAnalyse haben wir den DPAM L Bonds Higher Yield dem Barclays Capital High Yield Bond als Vergleichsindex gegenübergestellt. Die Korrelation über die letzten drei Jahre fällt mit 0,82 hoch aus, für ein Jahr ist die Korrelationskennziffer mit 0,56 geringer ausgeprägt. Insgesamt ist die Parallelität der Kursverläufe von Fonds und Index deutlich und nimmt erst über die letzten Monate im Zuge der Währungsentwicklung von EUR/USD ab. Diese Diagnose wird durch den Blick auf die Kennzahl R² bestätigt: Im Dreijahreszeitraum liegt die Kennziffer bei 0,67, über ein Jahr nimmt R² einen Wert von 0,32 an. Damit haben sich mittelfristig 33 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 68 Prozent. Auf kurze Sicht hat DPAM-FondsManager Bernard Lalière seinen benchmarkunabhängigen Total-Return-Ansatz noch konsequenter durchgeführt und damit stärkere Abweichungen vom SJB-Referenzindex zu verzeichnen. Die Spurabweichung liegt über drei Jahre bei 8,58 Prozent, auf Jahressicht geht sie auf moderate 5,12 Prozent zurück. Damit geht der Hochzinsanleihenfonds aus dem Hause Degroof Petercam ein nur geringes aktives Risiko ein - das Resultat eines breit diversifizierten, gut ausbalancierten Portfolios. Mit welchen Volatilitätswerten hat der DPAM-Fonds aufzuwarten?

FondsRisiko. Volatilität. Niedrig.

Der DPAM L Bonds Higher Yield weist über drei Jahre eine Volatilität von 4,73 Prozent auf, die klar unterhalb der 12,07 Prozent liegt, die der von der SJB ausgewählte Vergleichsindex zu verzeichnen hat. Auch über ein Jahr kann der DPAM-Fonds mit seinen niedrigeren Kursschwankungen überzeugen: Hier beträgt die Volatilität des Fonds 1,86 Prozent, während der als Benchmark genutzte Barclays Capital High Yield Bond Index mit einer "Vola" von 5,90 Prozent aufwartet. Die durchweg geringeren Schwankungen des global anlegenden Hochzinsanleihenfonds zeugen von einem attraktiven Risikoprofil des aktiv gemanagten FondsProduktes. FondsManager Bernard Lalière gelingt es, durch die ausgewogene Mischung unterschiedlichster High-Yield-Sektoren und die Verwendung von Absicherungsstrategien gegen das Zinsänderungs- und Währungsrisiko ein sehr schwankungsarmes Portfolio zusammenzustellen, dessen Volatilität weit unter der des passiven Barclays-Vergleichsindex liegt.

Die günstige Risikostruktur des DPAM-Fonds manifestiert sich ebenfalls in dem klar unter Marktniveau liegenden Beta von 0,33 für den letzten Dreijahreszeitraum. Die Risikokennziffer, die die Schwankungsintensität von Fonds und Referenzindex vergleicht, weist über ein Jahr einen Wert von 0,19 auf. Der rollierende Zwölfmonatsvergleich der Beta-Werte über drei Jahre kommt zu dem Ergebnis, dass sich der High-Yield-Fonds in seinen Wertschwankungen mit absoluter Zuverlässigkeit volatilitätsärmer als die Benchmark präsentierte: Die Risikokennziffer lag in allen der letzten 36 betrachteten Einzelzeiträume unter dem Marktrisikofixwert von 1,00 und nahm dabei Werte zwischen 0,13 im Tief und 0,41 in der Spitze an. Damit ist der DPAM L Bonds Higher Yield klarer Sieger mit Blick auf die Schwankungsanfälligkeit seines Portfolios im Vergleich zum Barclays Capital High Yield Bond Index. Die von FondsManager Lalière ausgewählten globalen Hochzinsanleihen schwanken deutlich geringer als der Gesamtmarkt der High-Yield-Bonds - ein Qualitätsbeweis für das aktive Management des belgischen Anleiheexperten. Das FondsRisiko des DPAM-Produktes ist ausgezeichnet unter Kontrolle - welche Renditen können auf dieser Basis erwirtschaftet werden?

FondsRendite. Alpha. Erzielt.

Per 13. Februar 2018 hat der DPAM L Bonds Higher Yield eine kumulierte Wertentwicklung von +13,52 Prozent in Euro über die letzten drei Jahre aufzuweisen. Eine attraktive Performance für den Hochzinsanleihen-Fonds, die einer Rendite von +4,31 Prozent p.a. entspricht. Die Gegenüberstellung zum Barclays-Vergleichsindex zeigt, wie positiv diese Wertentwicklung zu bewerten ist: Im selben Zeitraum verzeichnet der Barclays Capital High Yield Bond eine negative Performance von -15,54 Prozent bzw. eine jährliche Rendite von -5,47 Prozent auf Eurobasis. Beim Wechsel auf die kurzfristige Betrachtung erhält sich der hohe Performancevorsprung des DPAM-Fonds: Über ein Jahr hat dieser +1,87 Prozent in Euro an Wert gewonnen, während der Referenzindex ein Minus von -15,63 Prozent hinnehmen musste. Der kurz- wie mittelfristig generierte Renditevorsprung in zweistelliger Höhe macht den High-Yield-Fonds zum klaren Sieger im Performancevergleich mit dem globalen Hochzinsanleihenmarkt - neben der gelungenen Einzeltitelauswahl dürfte insbesondere die Währungsabsicherung in Euro zu der attraktiven Mehrrendite beigetragen haben. Die überdurchschnittlichen Renditen des Fonds aus dem Hause Degroof Petercam führen in der Konsequenz zu einem positiven Alpha, das in der letzten Dreijahresperiode bei 0,50 liegt. Für ein Jahr stellt sich die Renditekennzahl mit 0,42 ähnlich überzeugend dar und befindet sich weiter im grünen Bereich. Der rollierende Zwölfmonatsvergleich der Alpha-Werte über drei Jahre bestätigt die klar bessere Performance des Hochzinsanleihenfonds im Vergleich zur SJB-Benchmark: In allen der letzten 36 Einzelzeiträume verzeichnete der Fonds ein positives Alpha mit Werten bis 0,74 in der Spitze, selbst in der schwächsten Einjahresperiode wurde noch ein Alpha im grünen Bereich von 0,05 erreicht. Damit ist das Rendite-Risiko-Profil des DPAM-Fonds als ganz hervorragend zu kennzeichnen: FondsManager Lalière gelingt es, durchgängig eine attraktive Mehrrendite zum Barclays-Referenzindex bei geringeren Schwankungen des Portfolios zu erzielen. Die in der letzten Dreijahresperiode generierte positive Information Ratio von 1,21 belegt abschließend, dass die vom Fonds generierten Erträge in einem sehr guten Verhältnis zu den eingegangenen Risiken stehen.

SJB Fazit. DPAM L Bonds Higher Yield.

Ein global breit diversifiziertes und über die unterschiedlichsten Sektoren gestreutes Portfolio aus Hochzinsanleihen kann dem Investor auch in Zeiten des fortgesetzten Niedrigzinses attraktive Renditen bei einer insgesamt moderaten Schwankungsneigung bescheren - der DPAM L Bonds Higher Yield tritt den überzeugenden Beweis hierfür an. Der hohe Renditevorsprung gegenüber dem weltweiten High-Yield-Markt wird durch die Währungsabsicherung des Portfolios in Euro noch unterstützt - gerade in Zeiten eines wieder anziehenden EUR/USD-Kurses ein nicht zu unterschätzender Pluspunkt für den Anleger aus dem Euroraum. Ein Basisinvestment für jedes FondsDepot, das überdurchschnittliche Erträge im Anleihensektor bei einer nur geringfügigen Risikoerhöhung sucht.

Erläuterungen

Alpha

Ist die Kennziffer für die Renditechancen. Das Alpha beziffert jenen Teil der FondsRendite, der auf aktive Titelauswahl zurückzuführen ist. Je höher das Alpha, umso besser hat sich der Fonds im Verhältnis zum Markt entwickelt. Beispiel: Ein Alpha von 5,0 zeigt an, dass der Fonds im Vergleich zu seiner Benchmark in den gewählten Betrachtungszeiträumen einen durchschnittlichen Mehrertrag von 5,0 Prozent erzielt hat. Ein positives Alpha deutet darauf hin, dass durch aktives Portfoliomanagement eine Mehrrendite für den Investor erwirtschaftet wurde. Insofern ist die Kennziffer ein Leistungsindikator für erfolgreiches FondsManagement. Gerade im Wettbewerb mit passiven ETFs ist das Alpha das Aushängeschild für Fonds.

Beta

Gilt als Risikomaß. Das Beta ist ein Indikator dafür, wie stark die Erträge eines Fonds tendenziell auf Wertschwankungen am Markt reagieren. Die Kennzahl bemisst die relative Volatilität eines Investmentfonds in Bezug auf den Gesamtmarkt. Anders ausgedrückt: Beta ist das Resultat eines Risikovergleichs zwischen Fonds und Benchmark. Deshalb wird bei der Investmentanalyse einem Index als Repräsentant des Marktes der feste Wert Beta = 1 zugesprochen. Hat ein Fonds ein Beta von 1, ist sein Risiko identisch mit demjenigen des Index. Ein Beta > 1 bedeutet, das FondsRisiko ist überproportional, seine Wertschwankungen sind ausgeprägter. Ein unter 1 liegendes Beta lässt auf geringere Kursschwankungen eines Fonds schließen, er ist risikoärmer. Ein Beispiel: Weicht die Volatilität des Fonds um 15 Prozent nach unten ab, ist sein Beta 0,85, weicht sie 15 Prozent nach oben ab, ist es 1,15. Ein hohes Beta bedeutet potentiell höhere Erträge, aber auch ein gesteigertes Risiko. Ein niedriges Beta zeigt an, dass der Fonds potentiell geringere Erträge erzielt, dabei aber auch ein niedrigeres Risiko eingeht. Ein negatives Beta bedeutet, dass sich der Fonds gegenläufig zur Marktentwicklung verhält.

Dividendenrendite

Die Dividendenrendite ist eine klassische Kennzahl zur Bewertung einer Aktie und misst die Dividende einer Aktie im Verhältnis zum Aktienkurs zum Zeitpunkt der Ausschüttung. Sie wird in Prozent angegeben. Je höher der Wert, desto mehr Anteil an der Unternehmensleistung erhalten Aktionäre in Form der Dividende. Diese Erträge sind unabhängig von der Kursentwicklung an der Börse. Im Gegensatz zum Kurs-Gewinn-Verhältnis KGV werden hier die Erträge als Maßstab für die Rendite genommen, die tatsächlich den Anteilseignern zugute kommen. Hohe Dividendenrenditen können die starke Ertragskraft eines Unternehmens anzeigen, umgekehrt aber auch problematisch sein, da die ausgeschütteten Beträge nicht für Investitionen zur Verfügung stehen.

Information Ratio

Die Information Ratio ist eine Kennziffer zur Beurteilung der Managementqualität eines Fonds. Sie wird errechnet, indem man die Überrendite (aktive Rendite) durch das aktive Risiko teilt. Insofern ist sie das Barometer für den risikobereinigten Ertrag. Die aktive Rendite wird hierbei mit Alpha gemessen, das aktive Risiko anhand des Tracking Errors. Die Kennzahl liefert eine Aussage, ob das eingegangene Risiko durch die erzielte Mehrrendite gerechtfertigt ist. Ist die Information Ratio positiv, ist dies der Fall. Je höher der Wert, desto besser ist das Management von Rendite und Risiko des untersuchten Fonds.

Korrelation

Die Korrelation ist die Kennziffer für die wechselseitige Abhängigkeit zweier Investments. Die Korrelationskennziffer gibt Richtung und Stärke des Zusammenhangs an und liegt dabei in einer Bandbreite zwischen 1,0 für Investitionen, deren Wertentwicklung absolut gleich verläuft, und -1,0 für Investments, deren Wertentwicklung sich genau entgegengesetzt darstellt. Bei einer Korrelation von 0,0 besteht keinerlei Übereinstimmung. Die Kennzahl macht eine Aussage zur strukturellen Abhängigkeit der Wertentwicklung eines Fonds von seinem Vergleichsindex. Weisen Fonds und Index eine hohe Korrelation auf, werden sie auf dieselben Marktrisiken und -entwicklungen ähnlich reagieren. Die Korrelation sollte im Zusammenhang mit dem Beta-Faktor betrachtet werden und gibt dessen Güte an. Je höher die Korrelationskennziffer an 1 oder -1 heranreicht, desto größer ist die Aussagekraft des Beta-Faktors.

Kurs-Buch-Verhältnis (KBV)

Das KBV ist eine Kennzahl für den Substanzwert eines Unternehmens. Es wird errechnet, indem man den Aktienkurs durch den Buchwert je Aktie teilt. Der Buchwert der Aktiengesellschaft ergibt sich durch den Abzug der Verbindlichkeiten von der Summe der Aktiva. Die Aussagekraft der Bücher kann je nach Branche variieren und ist bei Industriefirmen beispielsweise höher als im IT-Sektor. Der Buchwert der Aktie ist das Ergebnis der Division des Unternehmensbuchwerts durch die Anzahl der Aktien. Je niedriger der Wert ist, desto preiswerter ist die Aktie. Wenn der Aktienkurs dem Buchwert entspricht, wird die Aktie zu ihrem "fairen Wert" gehandelt.

Kurs-Cashflow-Verhältnis (KCV)

Das KCV ist eine Kennzahl der Liquidität eines Unternehmens. Man erhält es, indem man den Aktienkurs durch den Cashflow je Aktie teilt. Der Cashflow eines Unternehmens bildet die wirklichen Zahlungsflüsse in einer bestimmten Zeitperiode ab. Sein Wert gibt das Volumen der im Unternehmen für Investitionen und das Begleichen von Verbindlichkeiten vorhandenen liquiden Mittel an. Mit dem KCV kann die Entwicklung der Ertragskraft einer Aktiengesellschaft bewertet werden. Dabei gilt eine Aktie als umso preiswerter, je niedriger ihr KCV ist.

Kurs-Gewinn-Verhältnis (KGV)

Das KGV ist die Kennzahl der Ertragskraft eines Unternehmens. Es wird errechnet, indem man den Aktienkurs durch den Gewinn je Aktie teilt. Hier gilt: Je niedriger die Kennzahl, desto preiswerter ist die Aktie. Ein niedriges KGV wird an der Börse als Einstiegssignal in die Aktie interpretiert. Sie gilt als unterbewertet und hat Aufwärtspotenzial. Liegt das KGV eines Titels hingegen über dem Marktdurchschnitt, kann dies als Ausstiegssignal gewertet werden. Die Aktie gilt als überbewertet, die Wahrscheinlichkeit, dass ihr Kurs fällt, ist hoch. Im Falle korrigierter Gewinnerwartungen kann das KGV zu Fehlinterpretationen führen, da optisch niedrige Kennzahlen die Ertragssituation des Unternehmens nicht mehr richtig wiedergeben.

R²

Die Kennzahl R² baut auf der Korrelation auf. Sie drückt den Prozentsatz der Bewegungen eines Fonds aus, die durch Bewegungen in seinem Referenzindex erklärt werden können. R² ist das Quadrat der Korrelation. Ein R² von 0,7 bedeutet, dass 70,0 Prozent der Entwicklung des Fonds das Ergebnis der Entwicklung des Referenzindex ist bzw. 30,0 Prozent auf die aktive Auswahl von Aktien zurückgeführt werden können. Je deutlicher die Zahl unterhalb von 1 liegt, umso unabhängiger ist der Ertrag des Fonds vom Referenzindex. R² wird genutzt, um die Aussagekraft von Beta zu bestimmen. Je höher das R², desto signifikanter das Beta, weil klar wird, wie sehr dieses auf aktivem FondsManagement basiert. R² hilft also, den Grad sowie die Qualität der FondsManageraktivität einzuordnen.

Sharpe Ratio

Die Sharpe Ratio ist ein Maß für das Gesamtrisiko eines Fonds, da sie die Rendite ins Verhältnis zum absoluten Risiko des Fonds setzt. Die nach dem Nobelpreisträger William Sharpe benannte Kennziffer misst die Überschussrendite eines Fonds pro Risikoeinheit. Dabei wird der Fonds mit dem risikolosen Geldmarkt konfrontiert. Liegt die Sharpe Ratio eines Fonds bei 0,40 und damit im positiven Bereich, ist dies ein Indiz dafür, dass die FondsInvestition rentabler ist als die Platzierung des Kapitals am Geldmarkt. Ein negativer Wert bedeutet: Der Fonds ist schlechter als der Geldmarkt. Zu beachten bei der Interpretation dieser Kennzahl ist, dass sich die Definition eines "risikolosen" Zinses im Zuge der Finanzkrise massiv gewandelt hat. Streng genommen sind risikolose Investments gar nicht mehr existent.

Tracking Error

Der Tracking Error ist die Kennziffer für die Spurabweichung des Fonds vom Index. Sie misst, wie stark die Positionen und ihre Gewichtung im Portfolio des Fonds prozentual von denen des Index abweichen. Zur Berechnung wird die Standardabweichung der Differenzrendite zwischen dem Fonds und seiner Benchmark ermittelt. Insofern wird der Tracking Error auch als Indikator für aktives Risiko verstanden und dient neben Alpha als Grundlage für die Berechnung der Information Ratio. Je niedriger der Tracking Error, desto stärker orientiert sich der FondsManager am Vergleichsindex. Je höher der Wert ist, desto unabhängiger bewegt sich der FondsManager in seinem Markt.

Value-at-risk (VAR)

Der Begriff bezeichnet ein Risikomaß für die Wahrscheinlichkeit und den Umfang von Verlusten einer bestimmten Risikoposition (z. B. eines Portfolios von Wertpapieren) in einem gegebenen Zeithorizont. Ein VAR von 10 Mio. Euro bei einer Haltedauer von 1 Tag und einer als Konfidenzniveau bezeichneten Eintrittssicherheit von 97,5 Prozent bedeutet, dass der potenzielle Verlust der betrachteten Risikoposition von einem Tag auf den nächsten mit einer Wahrscheinlichkeit von 97,5 Prozent den Betrag von 10 Mio. Euro nicht überschreiten wird. VAR wurde von J.P. Morgan entwickelt und ist heute ein Standardrisikomaß im Finanzsektor.

Autor:

Gerd Bennewirtz ist als geschäftsführender Gründungsgesellschafter der SJB FondsSkyline OHG 1989 Herausgeber speziell auf Privatinvestoren zugeschnittener Newsletter. Die wöchentlich erscheinenden Publikationen können gratis angefordert werden unter FondsEcho@sjb.de oder www.sjb.de.

Hinweis zu möglichen Interessenkonflikten nach § 34 b Wertpapierhandelsgesetz:

Der Autor erklärt, dass er nicht in dem besprochenen Wertpapier investiert ist, auf das sich die vorliegende Finanzanalyse bezieht. Auch ist der Fonds in keiner der von der SJB FondsSkyline OHG 1989 verwalteten Fondsstrategien enthalten.

Gerd Bennewirtz ist als geschäftsführender Gründungsgesellschafter der SJB FondsSkyline OHG 1989 Herausgeber speziell auf Privatinvestoren zugeschnittener Newsletter. Die täglich, wöchentlich und monatlich erscheinenden Publikationen können gratis angefordert werden unter FondsEcho@sjb.de oder www.sjb.de.

Der obige Text spiegelt die Meinung des jeweiligen Kolumnisten wider. Die finanzen.net GmbH übernimmt für dessen Richtigkeit keine Verantwortung und schließt jegliche Regressansprüche aus.

Gerd Bennewirtz ist als geschäftsführender Gründungsgesellschafter der SJB FondsSkyline OHG 1989 Herausgeber speziell auf Privatinvestoren zugeschnittener Newsletter. Die täglich, wöchentlich und monatlich erscheinenden Publikationen können gratis angefordert werden unter FondsEcho@sjb.de oder www.sjb.de.

Der obige Text spiegelt die Meinung des jeweiligen Kolumnisten wider. Die finanzen.net GmbH übernimmt für dessen Richtigkeit keine Verantwortung und schließt jegliche Regressansprüche aus.

Bildquellen: SJB Deutsches FondsResearch