SJB FondsEcho. DPAM Invest B Equities Sustainable Food Trends.

Agraraktien. Favorisiert.

Werte in diesem Artikel

Die Nachfrage der Anleger nach Investments, die nachhaltigen und verantwortungsvollen Auswahlkriterien entsprechen, nimmt immer weiter zu. Diesem Bereich ist auch der Agrarsektor zuzuordnen, der fälschlicherweise oft mit Lebensmittelspekulation in Verbindung gebracht wird. Doch das Gegenteil ist der Fall: Gerade im Bereich der Agraraktien ist die nachhaltige Entwicklung besonders stark und für Investoren interessant.

Um die globale Versorgung mit Lebensmitteln für eine wachsende Bevölkerung zu gewährleisten, müssen die Verfügbarkeit, die Zugänglichkeit sowie die Lebensmitteldistribution unter dem Gesichtspunkt der Nachhaltigkeit sichergestellt werden. Von Unternehmen wird in diesem Zusammenhang erwartet, dass sie besser statt mehr produzieren: Hier sind innovative technische Lösungen gefragt. Die größten Herausforderungen existieren im Hinblick auf Lebensmittelsicherheit, Umweltschutz, ausreichende Ernährungsqualität und soziale Gerechtigkeit. Angesichts der Tatsache, dass die Landwirtschaft der größte Verbraucher von Trinkwasser ist, wird es immer dringender, den Ernteertrag für jeden Tropfen Wasser zu optimieren. Demzufolge gewinnt die Entwicklung neuer Getreidearten mit hoher Dürrefestigkeit, das zunehmende Interesse an Bio-Alternativen, um eine tiefere Verwurzelung zu erreichen, oder das Aufkommen von "Precision Farming" immer mehr an Bedeutung. Alexander Roose, Head of International Equity bei der belgischen FondsGesellschaft Degroof Petercam Asset Management (DPAM), betont, dass Kapitalanlagen in Bereichen, die der Produktionskette von Lebensmitteln vorgelagert sind (Infrastruktur, Logistik, Ausrüstung, Saatgut), dazu beitragen, Lösungen für die globalen Ernährungsherausforderungen zu finden.

Diesem Thema des Investierens in innovative Unternehmen des Agrar- und Lebensmittelsektors hat sich der DPAM Invest B Equities Sustainable Food Trends (WKN A0PHEL, ISIN BE0947763737) verschrieben. Der Fonds, der bis Ende Februar 2018 unter dem Namen DPAM Invest B Equities Agrivalue firmierte, weist aktuell ein Volumen von 55,2 Millionen Euro auf und orientiert sich an keinem Vergleichsindex. FondsManager Alexander Roose hat ein konzentriertes Portfolio von 39 Einzeltiteln zusammengestellt, das weltweit gestreut ist und seinen geographischen Fokus auf Nordamerika hat. FondsWährung ist der Euro, die Einzelaktien im Portfolio des Fonds mit seiner speziellen Ausrichtung auf den Agrarbereich müssen durchgängig Nachhaltigkeitskriterien genügen. Mit dieser Strategie hat Marktstratege Roose langfristig attraktive Renditen einfahren können: Über den letzten Fünfjahreszeitraum wurde eine Rendite p.a. von +5,86 Prozent auf Eurobasis erwirtschaftet, seit Auflage des Fonds liegt die jährliche Wertentwicklung bei +3,61 Prozent in Euro. Wie stellt sich die Anlagestrategie im Detail dar?

FondsStrategie. ESG-Kriterien. Umgesetzt.

Der DPAM Invest B Equities Sustainable Food Trends legt schwerpunktmäßig und ohne jede geografische Beschränkung in Aktien von Unternehmen an, die mittelbar oder unmittelbar in der Produktions- und Vertriebskette des Lebensmittelsektors und den damit verbundenen Sektoren (z. B. der Agrar- und Forstwirtschaft) tätig sind. Das Portfolio wird aktiv verwaltet, wobei alle Einzeltitel von FondsManager Alexander Roose auf der Grundlage der Kriterien für Umwelt, Soziales und Unternehmensführung (ESG) ausgewählt werden. Im Rahmen seiner Stockpicking-Strategie ist Marktstratege Roose das Einhalten der Nachhaltigkeitskriterien besonders wichtig: Denn wie er betont, gibt es gerade im Agrar- und Lebensmittelsektor zahlreiche Herausforderungen im Bereich der Nachhaltigkeit. Besondere Bedeutung habe vor allem der Erhalt der Artenvielfalt, aber auch Bodenerschöpfung und Monokulturen seien gewichtige Probleme. Anleger könnten ihren Beitrag zu einem nachhaltigen Umgang mit der Umwelt leisten, indem sie Unternehmen unterstützen, die z.B. Sensibilisierungs- und Ausbildungsprogramme für Landwirte fördern. Bei einer Weltbevölkerung von 9,6 Milliarden Menschen seien neue Entwicklungen und Produktionstechniken notwendig, um die Essgewohnheiten der Menschheit zu ändern und die bestmögliche Versorgung mit Lebensmitteln sicherzustellen. Neben der Förderung einer nachhaltigen Landwirtschaft gehe es auch darum, die Lebensmittelsicherheit zu verbessern, führt der DPAM-FondsManager aus. Hier gebe es spezialisierte Unternehmen, die sich angesichts zunehmender Lebensmittelskandale auf die Überprüfung der Lebensmittelsicherheit oder auf die Untersuchung von Ernährungsbestandteilen spezialisiert haben. Investments in Firmen wie z.B. Eurofins seien nicht nur unter ökonomischen Aspekten interessant, sondern würden auch helfen, die Lebensmittelsicherheit zu erhöhen. Als weiteres Anlagebeispiel nennt Roose die Gea Group, die sich auf die Einhaltung der Kühlkette spezialisiert hat - eine wichtige Komponente der Lebensmittelsicherheit, um die Vernichtung verdorbener Lebensmittel zu vermeiden. Wie ist das Portfolio des DPAM-Fonds im Einzelnen strukturiert?

FondsPortfolio. USA. Führend.

Der geographische Schwerpunkt des DPAM Invest B Equities Sustainable Food Trends liegt in den USA, wo 27,1 Prozent des FondsVermögens angelegt sind. Den zweiten Platz in der Länderallokation belegt Kanada mit einem Anteil von 11,4 Prozent des FondsVolumens. Agrar-Aktien aus den Niederlanden nehmen 10,6 Prozent der FondsBestände ein, in Norwegen ist der Fonds mit 8,3 Prozent vertreten. Aktien aus Großbritannien (7,1 Prozent), Irland (5,0 Prozent) sowie Frankreich (4,8 Prozent) befinden sich im Mittelfeld der Länderallokation. Deutsche Unternehmen aus dem Lebensmittelsektor repräsentieren 4,7 Prozent des FondsVermögens, Aktienbestände von jeweils 4,1 Prozent in Israel und Schweden runden das Länderportfolio des DPAM-Fonds ab. Die Liquiditätsquote liegt per Ende Januar bei niedrigen 0,3 Prozent. Welche Sektoren sind die aktuellen Favoriten von FondsManager Roose?

Bei der Sektorengewichtung des auf den Agrar- und Lebensmittelsektor spezialisierten Aktienfonds liegt der Bereich Lebensmitteltechnologie mit 25,6 Prozent auf dem ersten Platz. Mit 18,8 Prozent Anteil am FondsVermögen sind Firmen aus dem Düngemittelsektor ebenfalls stark im Portfolio vertreten. Überdurchschnittlich überzeugt ist Marktexperte Roose auch von Fleischproduzenten (9,4 Prozent) sowie Landmaschinenherstellern, die 8,1 Prozent des FondsVolumens einnehmen. Der Logistiksektor bildet 5,0 Prozent des FondsVolumens ab, Firmen aus dem Bereich B2C Food sind mit 4,2 Prozent gewichtet. Weitere Standbeine im Portfolio des DPAM-Fonds sind Fischproduzenten (4,1 Prozent), Hersteller von Agrochemikalien (3,8 Prozent) sowie Palmölproduzenten (3,6 Prozent). Der Bereich B2B Food mit 3,6 Prozent rundet die Portfoliostruktur ab. Größte Einzelposition des Nachhaltigkeitsfonds ist die Aktie des US-Düngemittelproduzenten CF Industries, während der US-Landmaschinenhersteller Deere & Co aktuell auf Platz drei zu finden ist. Unter Nachhaltigkeitsaspekten besonders hervorgehoben werden von FondsManager Roose das dänische Biotechunternehmen Chr. Hansen (natürliche Enzyme und Farbstoffe) sowie der norwegische Stickstoffdüngerproduzent Yara.

FondsVergleichsindex. Korrelation. Ausgeprägt.

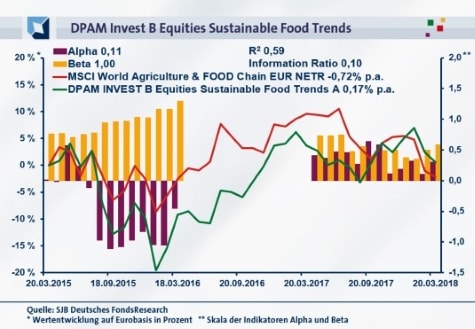

Für unsere unabhängige SJB FondsAnalyse haben wir den DPAM Invest B Equities Sustainable Food Trends dem MSCI World Agriculture & Food Chain EUR NETR als Benchmark gegenübergestellt. Über drei Jahre liegt die Korrelation mit dem weltweiten Kursbarometer für Agraraktien bei 0,77, für ein Jahr geht sie auf 0,48 zurück. Damit ist die Parallelität der Kursverläufe von Fonds und SJB-Referenzindex deutlich ausgeprägt, beide Elemente bewegen sich weitgehend im Einklang. Diese Diagnose wird durch die Kennzahl R² bestätigt, die für drei Jahre 0,59 beträgt und über ein Jahr auf 0,23 zurückgeht. Demnach haben sich mittelfristig 41 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 77 Prozent. DPAM-FondsManager Roose hat also die Unabhängigkeit seiner Länder- und Sektorenauswahl auf kurze Sicht gesteigert und ist bei der Auswahl seiner Nachhaltigkeitsaktien stärker vom SJB-Vergleichsindex abgewichen. Der Tracking Error beweist, dass der Marktstratege gemessen an der Benchmark keine hohen aktiven Risiken eingeht: Die Spurabweichung des Fonds beträgt im Dreijahreszeitraum moderate 8,74 Prozent. Mit welchen Kursschwankungen hat das DPAM-Investmentprodukt aufzuwarten?

FondsRisiko. Beta. Neutral.

Der DPAM Invest B Equities Sustainable Food Trends weist für drei Jahre eine Volatilität von 14,01 Prozent auf, die über ein Jahr auf 9,24 Prozent zurückgeht. Damit liegt der Fonds oberhalb des Schwankungsniveaus, das der MSCI World Agriculture & Food Chain EUR NETR als Vergleichsindex zu verzeichnen hat. Mit 11,07 Prozent in der jüngsten Dreijahresperiode bzw. 8,37 Prozent über die letzten zwölf Monate fällt die annualisierte "Vola" des globalen Agrarsektors jeweils geringer aus. Die fast drei Prozentpunkte höhere Schwankungsanfälligkeit im mittelfristigen Zeithorizont ist als kleiner Minuspunkt für den Nachhaltigkeitsfonds zu vermerken, während die kurzfristige Volatilitätserhöhung noch im Rahmen liegt. Welche Erkenntnisse kann die Beta-Analyse zur Risikostruktur des DPAM-Produktes beitragen?

Trotz der leicht erhöhten Schwankungsneigung des aktiv gemanagten Investmentfonds im Vergleich zur passiven Benchmark liegt bei dem DPAM-Fonds ein absolut marktneutrales Beta von 1,00 für drei Jahre vor. Im Einjahreszeitraum ermäßigt sich die Risikokennzahl auf 0,58 und befindet sich damit noch unter dem Marktrisikofixwert von 1,00. Der rollierende Zwölfmonatsvergleich der Beta-Werte über drei Jahre zeigt, dass die Phasen einer geringeren Schwankungsanfälligkeit des Nachhaltigkeitsfonds in der Mehrheit sind. Das FondsBeta war in 22 der letzten 36 betrachteten Einzelzeiträume niedriger ausgeprägt als der marktneutrale Wert von 1,00 und nahm dabei einen Wert von zutiefst 0,35 an. Dem stehen insgesamt 14 Einzelperioden gegenüber, in denen sich der DPAM-Fonds schwankungsintensiver als der MSCI-Referenzindex präsentierte und einen Beta-Wert von 1,42 in der Spitze generierte. Die Quintessenz mit Blick auf die Risikostruktur des Agrarfonds: Die Beta-Analyse entscheidet das DPAM-Produkt für sich, auch wenn zeitweise höhere Wertschwankungen als bei der Benchmark verzeichnet werden. Wie sieht es mit den Renditeleistungen des Fonds aus?

FondsRendite. Alpha. Attraktiv.

Per 20. März 2018 hat der DPAM Invest B Equities Sustainable Food Trends über drei Jahre eine kumulierte Wertentwicklung von +0,50 Prozent in Euro aufzuweisen, was einer Rendite von +0,17 Prozent p.a. entspricht. Eine positive Performance, mit der der Referenzindex MSCI World Agriculture & Food Chain EUR NETR nicht aufwarten kann: Das globale Kursbarometer für Agrar- und Lebensmittelaktien verzeichnet im selben Zeitraum eine negative Gesamtrendite von -2,13 Prozent in Euro bzw. ein Ergebnis von -0,72 Prozent jährlich. Beim Wechsel des Vergleichszeitraums auf ein Jahr generiert der aktiv gemanagte DPAM-Fonds eine noch höhere Mehrrendite zum passiven Referenzindex: Der Nachhaltigkeitsfonds verzeichnet eine Wertentwicklung von -3,00 Prozent, während der MSCI-Vergleichsindex mit einem Negativergebnis von -10,64 Prozent auf Eurobasis aufwartet. Kurzfristig zahlt sich das aktive Portfoliomanagement von FondsManager Roose also besonders aus, doch auch mittelfristig ist die Renditeleistung einige Prozentpunkte besser. Insgesamt ist der DPAM-Fonds klarer Gewinner des Performancewettstreits, da er in beiden Zeithorizonten mit einer attraktiveren Wertentwicklung aufwarten kann.

Konsequenterweise verzeichnet der Fonds einen positiven Alpha-Wert von 0,11 über drei Jahre. Auf Jahressicht verbessert sich das Szenario weiter, hier dringt die Renditekennzahl mit 0,31 noch stärker in den positiven Bereich vor. Der rollierende Zwölfmonatsvergleich der Alpha-Werte über drei Jahre beweist, dass die Zeiträume mit einer Outperformance in der Mehrheit sind. In 19 der 36 analysierten Einjahresperioden verzeichnete der DPAM-Fonds einen Renditevorsprung zum MSCI-Referenzindex und markierte positive Alpha-Werte bis 1,07 in der Spitze. Dem stehen 17 Perioden mit einer schwächeren Wertentwicklung gegenüber, in denen das Alpha auf -1,18 im Tief abrutschte. Das Gesamtergebnis im Renditevergleich: Kurz- wie mittelfristig vermag der DPAM-Fonds mit seiner aktiven Titelselektion die Benchmark zu schlagen, auch in der Alpha-Analyse überwiegen die Zeitspannen mit einem Performanceplus. Die mehrheitlich bessere Wertentwicklung gegenüber der MSCI-Benchmark bei einem weitgehend neutralen Risikoprofil manifestiert sich abschließend in einer überzeugenden Information Ratio: Die Kennzahl für die Rendite-Risiko-Struktur erreicht auf Dreijahressicht einen positiven Wert von 0,10.

SJB Fazit. DPAM Invest B Equities Sustainable Food Trends.

Gerade im Bereich der Agrar- und Lebensmittelaktien ist eine Titelselektion nach Nachhaltigkeitskriterien besonders wichtig und erfolgversprechend. Daraus zieht der DPAM Invest B Equities Sustainable Food Trends die Konsequenzen und stellt ein an den ESG-Vorgaben für Umwelt, Soziales und Unternehmensführung orientiertes, weltweit breit diversifiziertes Portfolio zusammen. Antizykliker dürfte interessieren, dass Agraraktien aktuell einer der ganz wenigen Sektoren mit einem noch moderaten Bewertungsniveau sind. Ein Themenbereich mit langfristig attraktiven Anlagechancen!

Erläuterungen

Alpha

Ist die Kennziffer für die Renditechancen. Das Alpha beziffert jenen Teil der FondsRendite, der auf aktive Titelauswahl zurückzuführen ist. Je höher das Alpha, umso besser hat sich der Fonds im Verhältnis zum Markt entwickelt. Beispiel: Ein Alpha von 5,0 zeigt an, dass der Fonds im Vergleich zu seiner Benchmark in den gewählten Betrachtungszeiträumen einen durchschnittlichen Mehrertrag von 5,0 Prozent erzielt hat. Ein positives Alpha deutet darauf hin, dass durch aktives Portfoliomanagement eine Mehrrendite für den Investor erwirtschaftet wurde. Insofern ist die Kennziffer ein Leistungsindikator für erfolgreiches FondsManagement. Gerade im Wettbewerb mit passiven ETFs ist das Alpha das Aushängeschild für Fonds.

Beta

Gilt als Risikomaß. Das Beta ist ein Indikator dafür, wie stark die Erträge eines Fonds tendenziell auf Wertschwankungen am Markt reagieren. Die Kennzahl bemisst die relative Volatilität eines Investmentfonds in Bezug auf den Gesamtmarkt. Anders ausgedrückt: Beta ist das Resultat eines Risikovergleichs zwischen Fonds und Benchmark. Deshalb wird bei der Investmentanalyse einem Index als Repräsentant des Marktes der feste Wert Beta = 1 zugesprochen. Hat ein Fonds ein Beta von 1, ist sein Risiko identisch mit demjenigen des Index. Ein Beta > 1 bedeutet, das FondsRisiko ist überproportional, seine Wertschwankungen sind ausgeprägter. Ein unter 1 liegendes Beta lässt auf geringere Kursschwankungen eines Fonds schließen, er ist risikoärmer. Ein Beispiel: Weicht die Volatilität des Fonds um 15 Prozent nach unten ab, ist sein Beta 0,85, weicht sie 15 Prozent nach oben ab, ist es 1,15. Ein hohes Beta bedeutet potentiell höhere Erträge, aber auch ein gesteigertes Risiko. Ein niedriges Beta zeigt an, dass der Fonds potentiell geringere Erträge erzielt, dabei aber auch ein niedrigeres Risiko eingeht. Ein negatives Beta bedeutet, dass sich der Fonds gegenläufig zur Marktentwicklung verhält.

Dividendenrendite

Die Dividendenrendite ist eine klassische Kennzahl zur Bewertung einer Aktie und misst die Dividende einer Aktie im Verhältnis zum Aktienkurs zum Zeitpunkt der Ausschüttung. Sie wird in Prozent angegeben. Je höher der Wert, desto mehr Anteil an der Unternehmensleistung erhalten Aktionäre in Form der Dividende. Diese Erträge sind unabhängig von der Kursentwicklung an der Börse. Im Gegensatz zum Kurs-Gewinn-Verhältnis KGV werden hier die Erträge als Maßstab für die Rendite genommen, die tatsächlich den Anteilseignern zugute kommen. Hohe Dividendenrenditen können die starke Ertragskraft eines Unternehmens anzeigen, umgekehrt aber auch problematisch sein, da die ausgeschütteten Beträge nicht für Investitionen zur Verfügung stehen.

Information Ratio

Die Information Ratio ist eine Kennziffer zur Beurteilung der Managementqualität eines Fonds. Sie wird errechnet, indem man die Überrendite (aktive Rendite) durch das aktive Risiko teilt. Insofern ist sie das Barometer für den risikobereinigten Ertrag. Die aktive Rendite wird hierbei mit Alpha gemessen, das aktive Risiko anhand des Tracking Errors. Die Kennzahl liefert eine Aussage, ob das eingegangene Risiko durch die erzielte Mehrrendite gerechtfertigt ist. Ist die Information Ratio positiv, ist dies der Fall. Je höher der Wert, desto besser ist das Management von Rendite und Risiko des untersuchten Fonds.

Korrelation

Die Korrelation ist die Kennziffer für die wechselseitige Abhängigkeit zweier Investments. Die Korrelationskennziffer gibt Richtung und Stärke des Zusammenhangs an und liegt dabei in einer Bandbreite zwischen 1,0 für Investitionen, deren Wertentwicklung absolut gleich verläuft, und -1,0 für Investments, deren Wertentwicklung sich genau entgegengesetzt darstellt. Bei einer Korrelation von 0,0 besteht keinerlei Übereinstimmung. Die Kennzahl macht eine Aussage zur strukturellen Abhängigkeit der Wertentwicklung eines Fonds von seinem Vergleichsindex. Weisen Fonds und Index eine hohe Korrelation auf, werden sie auf dieselben Marktrisiken und -entwicklungen ähnlich reagieren. Die Korrelation sollte im Zusammenhang mit dem Beta-Faktor betrachtet werden und gibt dessen Güte an. Je höher die Korrelationskennziffer an 1 oder -1 heranreicht, desto größer ist die Aussagekraft des Beta-Faktors.

Kurs-Buch-Verhältnis (KBV)

Das KBV ist eine Kennzahl für den Substanzwert eines Unternehmens. Es wird errechnet, indem man den Aktienkurs durch den Buchwert je Aktie teilt. Der Buchwert der Aktiengesellschaft ergibt sich durch den Abzug der Verbindlichkeiten von der Summe der Aktiva. Die Aussagekraft der Bücher kann je nach Branche variieren und ist bei Industriefirmen beispielsweise höher als im IT-Sektor. Der Buchwert der Aktie ist das Ergebnis der Division des Unternehmensbuchwerts durch die Anzahl der Aktien. Je niedriger der Wert ist, desto preiswerter ist die Aktie. Wenn der Aktienkurs dem Buchwert entspricht, wird die Aktie zu ihrem "fairen Wert" gehandelt.

Kurs-Cashflow-Verhältnis (KCV)

Das KCV ist eine Kennzahl der Liquidität eines Unternehmens. Man erhält es, indem man den Aktienkurs durch den Cashflow je Aktie teilt. Der Cashflow eines Unternehmens bildet die wirklichen Zahlungsflüsse in einer bestimmten Zeitperiode ab. Sein Wert gibt das Volumen der im Unternehmen für Investitionen und das Begleichen von Verbindlichkeiten vorhandenen liquiden Mittel an. Mit dem KCV kann die Entwicklung der Ertragskraft einer Aktiengesellschaft bewertet werden. Dabei gilt eine Aktie als umso preiswerter, je niedriger ihr KCV ist.

Kurs-Gewinn-Verhältnis (KGV)

Das KGV ist die Kennzahl der Ertragskraft eines Unternehmens. Es wird errechnet, indem man den Aktienkurs durch den Gewinn je Aktie teilt. Hier gilt: Je niedriger die Kennzahl, desto preiswerter ist die Aktie. Ein niedriges KGV wird an der Börse als Einstiegssignal in die Aktie interpretiert. Sie gilt als unterbewertet und hat Aufwärtspotenzial. Liegt das KGV eines Titels hingegen über dem Marktdurchschnitt, kann dies als Ausstiegssignal gewertet werden. Die Aktie gilt als überbewertet, die Wahrscheinlichkeit, dass ihr Kurs fällt, ist hoch. Im Falle korrigierter Gewinnerwartungen kann das KGV zu Fehlinterpretationen führen, da optisch niedrige Kennzahlen die Ertragssituation des Unternehmens nicht mehr richtig wiedergeben.

R²

Die Kennzahl R² baut auf der Korrelation auf. Sie drückt den Prozentsatz der Bewegungen eines Fonds aus, die durch Bewegungen in seinem Referenzindex erklärt werden können. R² ist das Quadrat der Korrelation. Ein R² von 0,7 bedeutet, dass 70,0 Prozent der Entwicklung des Fonds das Ergebnis der Entwicklung des Referenzindex ist bzw. 30,0 Prozent auf die aktive Auswahl von Aktien zurückgeführt werden können. Je deutlicher die Zahl unterhalb von 1 liegt, umso unabhängiger ist der Ertrag des Fonds vom Referenzindex. R² wird genutzt, um die Aussagekraft von Beta zu bestimmen. Je höher das R², desto signifikanter das Beta, weil klar wird, wie sehr dieses auf aktivem FondsManagement basiert. R² hilft also, den Grad sowie die Qualität der FondsManageraktivität einzuordnen.

Sharpe Ratio

Die Sharpe Ratio ist ein Maß für das Gesamtrisiko eines Fonds, da sie die Rendite ins Verhältnis zum absoluten Risiko des Fonds setzt. Die nach dem Nobelpreisträger William Sharpe benannte Kennziffer misst die Überschussrendite eines Fonds pro Risikoeinheit. Dabei wird der Fonds mit dem risikolosen Geldmarkt konfrontiert. Liegt die Sharpe Ratio eines Fonds bei 0,40 und damit im positiven Bereich, ist dies ein Indiz dafür, dass die FondsInvestition rentabler ist als die Platzierung des Kapitals am Geldmarkt. Ein negativer Wert bedeutet: Der Fonds ist schlechter als der Geldmarkt. Zu beachten bei der Interpretation dieser Kennzahl ist, dass sich die Definition eines "risikolosen" Zinses im Zuge der Finanzkrise massiv gewandelt hat. Streng genommen sind risikolose Investments gar nicht mehr existent.

Tracking Error

Der Tracking Error ist die Kennziffer für die Spurabweichung des Fonds vom Index. Sie misst, wie stark die Positionen und ihre Gewichtung im Portfolio des Fonds prozentual von denen des Index abweichen. Zur Berechnung wird die Standardabweichung der Differenzrendite zwischen dem Fonds und seiner Benchmark ermittelt. Insofern wird der Tracking Error auch als Indikator für aktives Risiko verstanden und dient neben Alpha als Grundlage für die Berechnung der Information Ratio. Je niedriger der Tracking Error, desto stärker orientiert sich der FondsManager am Vergleichsindex. Je höher der Wert ist, desto unabhängiger bewegt sich der FondsManager in seinem Markt.

Value-at-risk (VAR)

Der Begriff bezeichnet ein Risikomaß für die Wahrscheinlichkeit und den Umfang von Verlusten einer bestimmten Risikoposition (z. B. eines Portfolios von Wertpapieren) in einem gegebenen Zeithorizont. Ein VAR von 10 Mio. Euro bei einer Haltedauer von 1 Tag und einer als Konfidenzniveau bezeichneten Eintrittssicherheit von 97,5 Prozent bedeutet, dass der potenzielle Verlust der betrachteten Risikoposition von einem Tag auf den nächsten mit einer Wahrscheinlichkeit von 97,5 Prozent den Betrag von 10 Mio. Euro nicht überschreiten wird. VAR wurde von J.P. Morgan entwickelt und ist heute ein Standardrisikomaß im Finanzsektor.

Hinweis zu möglichen Interessenkonflikten nach § 34 b Wertpapierhandelsgesetz:

Der Autor erklärt, dass er nicht in dem besprochenen Wertpapier investiert ist, auf das sich die vorliegende Finanzanalyse bezieht. Auch ist der Fonds in keiner der von der SJB FondsSkyline OHG 1989 verwalteten Fondsstrategien enthalten.

Gerd Bennewirtz ist als geschäftsführender Gründungsgesellschafter der SJB FondsSkyline OHG 1989 Herausgeber speziell auf Privatinvestoren zugeschnittener Newsletter. Die täglich, wöchentlich und monatlich erscheinenden Publikationen können gratis angefordert werden unter FondsEcho@sjb.de oder www.sjb.de.

Der obige Text spiegelt die Meinung des jeweiligen Kolumnisten wider. Die finanzen.net GmbH übernimmt für dessen Richtigkeit keine Verantwortung und schließt jegliche Regressansprüche aus.

Bildquellen: SJB Deutsches FondsResearch