SJB FondsEcho. Carmignac Portfolio Commodities.

Rohstoffe. Diversifiziert.

Im Vorfeld des Brexit-Referendums in Großbritannien legten die Edelmetallpreise und mit ihnen die Notierungen von Goldproduzenten kräftig zu. Im Rahmen der Ungewissheit über einen möglichen Austritt Großbritanniens aus der Europäischen Union konnte sich auch der Rohölpreis um die 50-US-Dollar-Marke stabilisieren, wobei die Zahlen zu den US-Öllagerbeständen gemischt ausfielen.

Trotz eines insgesamt verhaltenen weltwirtschaftlichen Ausblicks gehören Investmentfonds aus dem Rohstoffsektor zu den besten Performern des bisherigen Anlagejahres. Investoren, die durch die lang anhaltende Baissephase im Bereich der Rohstoffunternehmen abgeschreckt wurden, kehren allmählich an den Markt zurück. Unterstützt wird diese Tendenz nicht nur durch den steigenden Goldpreis, der aus seinem langfristigen Abwärtstrend nach oben ausgebrochen ist, sondern auch durch die stabile Preisentwicklung im Ölsektor sowie bei Metallen und Erzen. FondsInvestoren, die das antizyklische Aufholpotenzial bei Rohstoffproduzenten heben wollen, sollten einen Aktienfonds bevorzugen, der eine vergleichsweise breite Streuung über die Rohstoffsektoren vornimmt und somit extreme Schwankungen vermeidet.

In diese Kategorie ist der Carmignac Portfolio Commodities A EUR Acc (WKN 914233, ISIN LU0164455502) einzuordnen, der in natürliche Ressourcen, Energie und die damit verbundenen Unternehmen investiert. Der mit einem internationalen Anlageuniversum ausgestattete Aktienfonds wird seit Februar 2014 von FondsManager Michael Hulme verwaltet, der klare Kriterien für seine Titelauswahl besitzt: Hulme bevorzugt Unternehmen, die keine übermäßige Verschuldung aufweisen und in der Lage sind, ein langfristig attraktives Renditeniveau auf Basis der freien Cashflows zu generieren. Diese Strategie hat dem FondsProdukt von Carmignac überdurchschnittliche Erfolge beschert: Der Carmignac Portfolio Commodities konnte beim Euro Fund Award 2015 den zweiten Rang über 10 Jahre in der Kategorie "Aktienfonds Rohstoffe" belegen und ist im Morningstar Rating mit drei Sternen ausgezeichnet. Der Commodities-Fonds wurde im März 2003 aufgelegt und weist aktuell ein Volumen von 525,0 Millionen Euro auf. Als Vergleichsindex nutzt Marktstratege Hulme eine Kombination aus 45 Prozent MSCI ACWI Oil and Gas, 40 Prozent MSCI ACWI Metal and Mining sowie jeweils 5 Prozent MSCI ACWI Energy Equipment, 5 Prozent MSCI ACWI Paper and Forest und 5 Prozent MSCI ACWI Chemicals. Seit Jahresanfang 2016 liegt der Fonds mit +6,93 Prozent auf Eurobasis im Plus, wobei sich die Qualität der Titelauswahl insbesondere im langfristigen Zeithorizont zeigt: Mit einer kumulierten Wertentwicklung von -2,69 Prozent über zehn Jahre in Euro fällt die Performance des Rohstofffonds erheblich besser als diejenige seiner Konkurrenten aus, die in der Morningstar-Kategorie "Equity Natural Resources" durchschnittliche Einbußen von -20,57 Prozent zu verzeichnen haben. Mit welcher Anlagestrategie will Rohstoffexperte Hulme diese hohe Mehrrendite fortsetzen?

FondsStrategie. Cashflow. Analysiert.

FondsManager Michael Hulme nutzt im Carmignac Portfolio Commodities einen Top-down-Ansatz, den er mit einer Bottom-up-Analyse der Einzeltitel kombiniert. Die Branchenschwerpunkte liegen im Energiesektor, bei den natürlichen Ressourcen und im Edelmetallbereich. Zielsetzung ist es, die Qualitätsunternehmen aus dem Rohstoffsektor auszuwählen, die über die gesamte Wertschöpfungskette im Bereich der natürlichen Ressourcen attraktiv sind und langfristig Wachstum und hohe Cashflows bieten. Hulme verfolgt ein aktives Portfoliomanagement und ist bei seinen Anlageentscheidungen nicht an die Benchmark gebunden, wobei er danach strebt, den Referenzindikator über einen Zeitraum von fünf Jahren zu übertreffen. Der Marktexperte schätzt die Perspektiven der Aktien des weltweiten Rohstoffsektors derzeit positiv ein, was insbesondere für Titel aus der Erdölindustrie und damit verbundene Anlagen gilt. Wie Hulme betont, ist sein FondsPortfolio auf die stärksten Überzeugungen konzentriert, wobei hochwertige, mit Umsicht geführte Unternehmen bevorzugt werden. Der Carmignac-Manager ergreift vorwiegend Anlagegelegenheiten in Unternehmen, mit deren Führungskräften er regelmäßig Kontakt hat, und konzentriert sich auf Werte, deren potenzielle mittelfristige freie Cashflow-Rendite sieben Prozent übersteigt. Übergewichtet ist Hulme aktuell in Explorations- und Fördergesellschaften des Erdölsektors, während zugleich derivative Verkaufspositionen auf Energie- und Bergbauunternehmen mit instabilen Fundamentaldaten gehalten werden. Auch für Unternehmen aus dem Bereich der Agrarrohstoffe ist der Rohstoffexperte bullisch gestimmt. Wie ist das FondsPortfolio im Einzelnen strukturiert?

FondsPortfolio. Nordamerika. Führend.

Die Aktien des Carmignac Portfolio Commodities sind zu 65,35 Prozent in Nordamerika beheimatet, das damit den klaren geographischen Schwerpunkt bildet. Den zweiten Platz in der Länderallokation belegt Europa, wo 6,38 Prozent des FondsVermögens investiert sind. Rohstoffaktien aus Osteuropa nehmen 1,37 Prozent des FondsVolumens ein, in der Region Asien/Pazifik ist der Fonds mit 0,65 Prozent der Bestände engagiert. Abgerundet wird das FondsPortfolio durch kleinere Shortpositionen in Titeln des Nahen Ostens (-0,02 Prozent), Afrika (-0,05 Prozent) und Lateinamerika (-0,41 Prozent). Die größte Netto-Shortposition des Rohstofffonds besteht derzeit bei asiatischen Titeln (-0,75 Prozent). Die Liquiditätsquote ist angesichts der aktuellen Unsicherheit an den Märkten relativ hoch und liegt per Ende Mai bei 8,24 Prozent. In welchen Sektoren ist FondsManager Hulme schwerpunktmäßig engagiert?

In der Sektorenallokation des Carmignac-Produktes liegen Energietitel mit einem Anteil von 37,78 Prozent auf dem ersten Platz. Der Bereich industrieller Baustoffe bringt es auf einen Anteil von 14,20 Prozent, Aktien aus dem Edelmetallsektor sind mit 8,26 Prozent im Portfolio vertreten. Durchschnittlich stark ist die Gewichtung, die FondsManager Michael Hulme bei landwirtschaftlichen Rohstoffen (5,79 Prozent) sowie bei Produzenten von Chemikalien (5,75 Prozent) vornimmt. Andere Rohstoffunternehmen mit 1,75 Prozent Portfolioanteil runden die FondsStruktur ab. Größte Einzelposition des Rohstofffonds ist aktuell das US-Öl- und Gasunternehmen Anadarko Petroleum, dicht gefolgt von den beiden britischen Rohstoffriesen BHP Billiton und Rio Tinto, die im Metall- und Erzbergbau tätig sind. Bei den Goldproduzenten favorisiert Hulme Goldcorp und Randgold, im Bereich der Agrarrohstoffe ist er von Darling Ingredients sowie West Fraser Timber besonders überzeugt.

FondsVergleichsindex. Korrelation. Hoch.

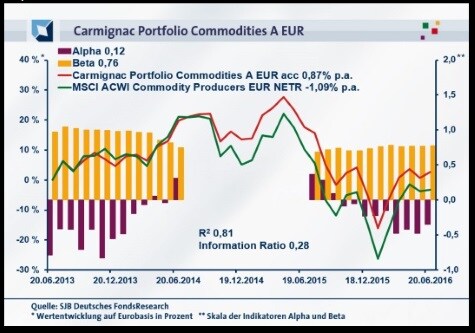

Für unsere unabhängige SJB FondsAnalyse haben wir den Carmignac Portfolio Commodities dem MSCI ACWI Commodity Producers EUR NETR als Vergleichsindex gegenübergestellt. Über drei Jahre liegt die Korrelation mit dem globalen Aktienindex für Rohstoffproduzenten bei 0,93, für ein Jahr geht sie auf 0,90 zurück. Damit ist die Parallelität der Kursverläufe von Fonds und SJB-Referenzindex stark ausgeprägt, beide Elemente weisen einen hohen Gleichlauf auf. Diese Diagnose wird durch die Kennzahl R² bestätigt, die für drei Jahre 0,87 beträgt und über ein Jahr auf 0,81 zurückgeht. Demnach haben sich mittelfristig 13 Prozent der Fondsentwicklung indexunabhängig vollzogen, kurzfristig sind es 19 Prozent. Die Unabhängigkeit des Aktienportfolios ausgewählter Rohstofftitel von der Benchmark steigt damit kurzfristig an, hier macht sich die aktive Titel- und Sektorenauswahl von Marktexperte Hulme verstärkt bemerkbar. Hohe aktive Risiken werden jedoch von dem FondsManagement keine eingegangen: Die Spurabweichung des Carmignac-Fonds beträgt im Dreijahreszeitraum 7,15 Prozent, über zwölf Monate legt der Tracking Error vom Index auf 8,31 Prozent zu. Welche Schwankungsneigung hat das französische Investmentprodukt zu verzeichnen?

FondsRisiko. Volatilität. Gering.

Der Carmignac Portfolio Commodities A EUR weist für drei Jahre eine Volatilität von 17,30 Prozent auf, die über ein Jahr auf 24,72 Prozent ansteigt. Damit liegt der Fonds in beiden Zeiträumen klar unterhalb des Schwankungsniveaus, das der MSCI ACWI Commodity Producers EUR NETR als Vergleichsindex zu verzeichnen hat. Mit 21,85 Prozent in der jüngsten Dreijahresperiode bzw. 31,25 Prozent über die letzten zwölf Monate fällt die annualisierte "Vola" des internationalen Aktienindex für Rohstofftitel deutlich höher aus. Die zwischen vier und sieben Prozentpunkte stärkeren Schwankungen des MSCI-Referenzindex sorgen dafür, dass der Rohstofffonds aus dem Hause Carmignac mit Blick auf seine Risikostruktur vorzuziehen ist. Marktexperte Hulme gelingt es sehr effektiv, in seinem Portfolio die Volatilität des Commodities-Sektors zu begrenzen.

Die verminderte Schwankungsneigung des Carmignac-Produktes manifestiert sich in dem unter Marktniveau liegenden Beta des Fonds von 0,76 für drei Jahre. Im Einjahreszeitraum beträgt die Risikokennzahl 0,78 und liegt damit ebenfalls unter dem Marktrisikofixwert von 1,00. Der rollierende Zwölfmonatsvergleich der Beta-Werte über drei Jahre bestätigt das positive Bild aus FondsPerspektive und zeigt, dass Rohstoffstratege Hulme in der großen Mehrheit der Zeitintervalle eine verminderte Schwankungsanfälligkeit im Vergleich zum Gesamtmarkt aufweisen kann. In 32 der letzten 36 betrachteten Einzelzeiträume war das FondsBeta geringer ausgeprägt als der marktneutrale Wert von 1,00 und nahm dabei Werte bis 0,64 im Tief an. Lediglich in vier Einzelperioden präsentierte sich das Carmignac-Produkt schwankungsintensiver als der MSCI-Vergleichsindex und markierte einen Beta-Wert von maximal 1,04. Die Zahlen beweisen: Das FondsPortfolio ausgewählter internationaler Rohstoffaktien zeigt sich vergleichsweise volatilitätsarm und weist damit eine attraktive Risikostruktur auf. Mit welchen Renditezahlen kann FondsManager Hulme aufwarten?

FondsRendite. Alpha. Erzielt.

Per 20. Juni 2016 hat der Carmignac Portfolio Commodities A EUR über drei Jahre eine kumulierte Wertentwicklung von +2,65 Prozent in Euro aufzuweisen, was einer Rendite von +0,87 Prozent p.a. entspricht. Das Kunststück, im Dreijahreshorizont eine positive Performance im überaus volatilen Rohstoffsektor aufzuweisen, gelingt dem MSCI-Referenzindex nicht: Der weltweit gestreute Aktienindex für Rohstofftitel bringt es im selben Zeitraum auf eine Gesamtrendite von -3,24 Prozent auf Eurobasis bzw. ein Ergebnis von -1,09 Prozent jährlich. Beim Wechsel der Betrachtungsperiode auf den kurzfristigen Horizont liegen der Carmignac-Fonds und die Benchmark in etwa gleichauf: Der Fonds erreicht mit einer Wertentwicklung von -12,79 Prozent das leicht schwächere Renditeergebnis als der MSCI-Vergleichsindex, der mit einem Minus von -12,18 Prozent auf Eurobasis aufwartet. Gesamtsieger im Performancevergleich ist der Carmignac Portfolio Commodities, da der längerfristig erzielte Performancevorsprung höher zu gewichten ist.

In der Konsequenz kann das Carmignac-Produkt mit einem positiven Alpha-Wert überzeugen, der über drei Jahre bei 0,12 liegt. Auf Jahressicht rutscht die Renditekennzahl in den roten Bereich und legt einen Wert von -0,35 an den Tag. Der rollierende Zwölfmonatsvergleich der Alpha-Werte über drei Jahre belegt, dass die Verteilung der Zeiträume mit einem positiven oder negativen Alpha sehr ausgeglichen ist. In 17 der 36 analysierten Einjahresperioden verzeichnete der Carmignac-Fonds eine Outperformance zum MSCI-Vergleichsindex und markierte positive Alpha-Werte bis 0,72 in der Spitze. Dem stehen 19 Einzelperioden mit einer schwächeren Wertentwicklung gegenüber, die mit einem Alpha von -0,83 im Tief ähnlich stark ausgeprägt sind. Die Quintessenz der Alpha-Analyse: Aufgrund des regelmäßig erzielten Renditevorsprungs zur Benchmark internationaler Rohstofftitel, der mit einer durchweg geringeren Schwankungsneigung einhergeht, besitzt der Carmignac Portfolio Commodities die attraktivere Rendite-Risiko-Struktur als die von der SJB gewählte Benchmark. Die im Dreijahreshorizont klar positive Information Ration von 0,28 rundet das positive Gesamtbild für den Rohstofffonds ab.

SJB Fazit. Carmignac Portfolio Commodities.

Wer ein vergleichsweise schwankungsarmes, über die einzelnen Rohstoffsektoren breit gestreutes Aktienportfolio ausgewählter internationaler Rohstoffunternehmen sucht, ist beim Carmignac Portfolio Commodities bestens aufgehoben. FondsManager Hulme wählt zielsicher die mit Blick auf Wachstumserwartung und Cashflow-Rendite attraktivsten Firmen aus und konstruiert so ein Portfolio, das insbesondere für antizyklische Investoren mit einem langfristigen Anlagehorizont interessant ist. Die Kombination aus Energietiteln, Bergbauunternehmen und Goldproduzenten sorgt für eine so chancenreiche wie ausgewogene Mischung!

Erläuterungen

Alpha

Ist die Kennziffer für die Renditechancen. Das Alpha beziffert jenen Teil der FondsRendite, der auf aktive Titelauswahl zurückzuführen ist. Je höher das Alpha, umso besser hat sich der Fonds im Verhältnis zum Markt entwickelt. Beispiel: Ein Alpha von 5,0 zeigt an, dass der Fonds im Vergleich zu seiner Benchmark in den gewählten Betrachtungszeiträumen einen durchschnittlichen Mehrertrag von 5,0 Prozent erzielt hat. Ein positives Alpha deutet darauf hin, dass durch aktives Portfoliomanagement eine Mehrrendite für den Investor erwirtschaftet wurde. Insofern ist die Kennziffer ein Leistungsindikator für erfolgreiches FondsManagement. Gerade im Wettbewerb mit passiven ETFs ist das Alpha das Aushängeschild für Fonds.

Beta

Gilt als Risikomaß. Das Beta ist ein Indikator dafür, wie stark die Erträge eines Fonds tendenziell auf Wertschwankungen am Markt reagieren. Die Kennzahl bemisst die relative Volatilität eines Investmentfonds in Bezug auf den Gesamtmarkt. Anders ausgedrückt: Beta ist das Resultat eines Risikovergleichs zwischen Fonds und Benchmark. Deshalb wird bei der Investmentanalyse einem Index als Repräsentant des Marktes der feste Wert Beta = 1 zugesprochen. Hat ein Fonds ein Beta von 1, ist sein Risiko identisch mit demjenigen des Index. Ein Beta > 1 bedeutet, das FondsRisiko ist überproportional, seine Wertschwankungen sind ausgeprägter. Ein unter 1 liegendes Beta lässt auf geringere Kursschwankungen eines Fonds schließen, er ist risikoärmer. Ein Beispiel: Weicht die Volatilität des Fonds um 15 Prozent nach unten ab, ist sein Beta 0,85, weicht sie 15 Prozent nach oben ab, ist es 1,15. Ein hohes Beta bedeutet potentiell höhere Erträge, aber auch ein gesteigertes Risiko. Ein niedriges Beta zeigt an, dass der Fonds potentiell geringere Erträge erzielt, dabei aber auch ein niedrigeres Risiko eingeht. Ein negatives Beta bedeutet, dass sich der Fonds gegenläufig zur Marktentwicklung verhält.

Dividendenrendite

Die Dividendenrendite ist eine klassische Kennzahl zur Bewertung einer Aktie und misst die Dividende einer Aktie im Verhältnis zum Aktienkurs zum Zeitpunkt der Ausschüttung. Sie wird in Prozent angegeben. Je höher der Wert, desto mehr Anteil an der Unternehmensleistung erhalten Aktionäre in Form der Dividende. Diese Erträge sind unabhängig von der Kursentwicklung an der Börse. Im Gegensatz zum Kurs-Gewinn-Verhältnis KGV werden hier die Erträge als Maßstab für die Rendite genommen, die tatsächlich den Anteilseignern zugute kommen. Hohe Dividendenrenditen können die starke Ertragskraft eines Unternehmens anzeigen, umgekehrt aber auch problematisch sein, da die ausgeschütteten Beträge nicht für Investitionen zur Verfügung stehen.

Information Ratio

Die Information Ratio ist eine Kennziffer zur Beurteilung der Managementqualität eines Fonds. Sie wird errechnet, indem man die Überrendite (aktive Rendite) durch das aktive Risiko teilt. Insofern ist sie das Barometer für den risikobereinigten Ertrag. Die aktive Rendite wird hierbei mit Alpha gemessen, das aktive Risiko anhand des Tracking Errors. Die Kennzahl liefert eine Aussage, ob das eingegangene Risiko durch die erzielte Mehrrendite gerechtfertigt ist. Ist die Information Ratio positiv, ist dies der Fall. Je höher der Wert, desto besser ist das Management von Rendite und Risiko des untersuchten Fonds.

Korrelation

Die Korrelation ist die Kennziffer für die wechselseitige Abhängigkeit zweier Investments. Die Korrelationskennziffer gibt Richtung und Stärke des Zusammenhangs an und liegt dabei in einer Bandbreite zwischen 1,0 für Investitionen, deren Wertentwicklung absolut gleich verläuft, und -1,0 für Investments, deren Wertentwicklung sich genau entgegengesetzt darstellt. Bei einer Korrelation von 0,0 besteht keinerlei Übereinstimmung. Die Kennzahl macht eine Aussage zur strukturellen Abhängigkeit der Wertentwicklung eines Fonds von seinem Vergleichsindex. Weisen Fonds und Index eine hohe Korrelation auf, werden sie auf dieselben Marktrisiken und -entwicklungen ähnlich reagieren. Die Korrelation sollte im Zusammenhang mit dem Beta-Faktor betrachtet werden und gibt dessen Güte an. Je höher die Korrelationskennziffer an 1 oder -1 heranreicht, desto größer ist die Aussagekraft des Beta-Faktors.

Kurs-Buch-Verhältnis (KBV)

Das KBV ist eine Kennzahl für den Substanzwert eines Unternehmens. Es wird errechnet, indem man den Aktienkurs durch den Buchwert je Aktie teilt. Der Buchwert der Aktiengesellschaft ergibt sich durch den Abzug der Verbindlichkeiten von der Summe der Aktiva. Die Aussagekraft der Bücher kann je nach Branche variieren und ist bei Industriefirmen beispielsweise höher als im IT-Sektor. Der Buchwert der Aktie ist das Ergebnis der Division des Unternehmensbuchwerts durch die Anzahl der Aktien. Je niedriger der Wert ist, desto preiswerter ist die Aktie. Wenn der Aktienkurs dem Buchwert entspricht, wird die Aktie zu ihrem "fairen Wert" gehandelt.

Kurs-Cashflow-Verhältnis (KCV)

Das KCV ist eine Kennzahl der Liquidität eines Unternehmens. Man erhält es, indem man den Aktienkurs durch den Cashflow je Aktie teilt. Der Cashflow eines Unternehmens bildet die wirklichen Zahlungsflüsse in einer bestimmten Zeitperiode ab. Sein Wert gibt das Volumen der im Unternehmen für Investitionen und das Begleichen von Verbindlichkeiten vorhandenen liquiden Mittel an. Mit dem KCV kann die Entwicklung der Ertragskraft einer Aktiengesellschaft bewertet werden. Dabei gilt eine Aktie als umso preiswerter, je niedriger ihr KCV ist.

Kurs-Gewinn-Verhältnis (KGV)

Das KGV ist die Kennzahl der Ertragskraft eines Unternehmens. Es wird errechnet, indem man den Aktienkurs durch den Gewinn je Aktie teilt. Hier gilt: Je niedriger die Kennzahl, desto preiswerter ist die Aktie. Ein niedriges KGV wird an der Börse als Einstiegssignal in die Aktie interpretiert. Sie gilt als unterbewertet und hat Aufwärtspotenzial. Liegt das KGV eines Titels hingegen über dem Marktdurchschnitt, kann dies als Ausstiegssignal gewertet werden. Die Aktie gilt als überbewertet, die Wahrscheinlichkeit, dass ihr Kurs fällt, ist hoch. Im Falle korrigierter Gewinnerwartungen kann das KGV zu Fehlinterpretationen führen, da optisch niedrige Kennzahlen die Ertragssituation des Unternehmens nicht mehr richtig wiedergeben.

R²

Die Kennzahl R² baut auf der Korrelation auf. Sie drückt den Prozentsatz der Bewegungen eines Fonds aus, die durch Bewegungen in seinem Referenzindex erklärt werden können. R² ist das Quadrat der Korrelation. Ein R² von 0,7 bedeutet, dass 70,0 Prozent der Entwicklung des Fonds das Ergebnis der Entwicklung des Referenzindex ist bzw. 30,0 Prozent auf die aktive Auswahl von Aktien zurückgeführt werden können. Je deutlicher die Zahl unterhalb von 1 liegt, umso unabhängiger ist der Ertrag des Fonds vom Referenzindex. R² wird genutzt, um die Aussagekraft von Beta zu bestimmen. Je höher das R², desto signifikanter das Beta, weil klar wird, wie sehr dieses auf aktivem FondsManagement basiert. R² hilft also, den Grad sowie die Qualität der FondsManageraktivität einzuordnen.

Sharpe Ratio

Die Sharpe Ratio ist ein Maß für das Gesamtrisiko eines Fonds, da sie die Rendite ins Verhältnis zum absoluten Risiko des Fonds setzt. Die nach dem Nobelpreisträger William Sharpe benannte Kennziffer misst die Überschussrendite eines Fonds pro Risikoeinheit. Dabei wird der Fonds mit dem risikolosen Geldmarkt konfrontiert. Liegt die Sharpe Ratio eines Fonds bei 0,40 und damit im positiven Bereich, ist dies ein Indiz dafür, dass die FondsInvestition rentabler ist als die Platzierung des Kapitals am Geldmarkt. Ein negativer Wert bedeutet: Der Fonds ist schlechter als der Geldmarkt. Zu beachten bei der Interpretation dieser Kennzahl ist, dass sich die Definition eines "risikolosen" Zinses im Zuge der Finanzkrise massiv gewandelt hat. Streng genommen sind risikolose Investments gar nicht mehr existent.

Tracking Error

Der Tracking Error ist die Kennziffer für die Spurabweichung des Fonds vom Index. Sie misst, wie stark die Positionen und ihre Gewichtung im Portfolio des Fonds prozentual von denen des Index abweichen. Zur Berechnung wird die Standardabweichung der Differenzrendite zwischen dem Fonds und seiner Benchmark ermittelt. Insofern wird der Tracking Error auch als Indikator für aktives Risiko verstanden und dient neben Alpha als Grundlage für die Berechnung der Information Ratio. Je niedriger der Tracking Error, desto stärker orientiert sich der FondsManager am Vergleichsindex. Je höher der Wert ist, desto unabhängiger bewegt sich der FondsManager in seinem Markt.

Value-at-risk (VAR)

Der Begriff bezeichnet ein Risikomaß für die Wahrscheinlichkeit und den Umfang von Verlusten einer bestimmten Risikoposition (z. B. eines Portfolios von Wertpapieren) in einem gegebenen Zeithorizont. Ein VAR von 10 Mio. Euro bei einer Haltedauer von 1 Tag und einer als Konfidenzniveau bezeichneten Eintrittssicherheit von 97,5 Prozent bedeutet, dass der potenzielle Verlust der betrachteten Risikoposition von einem Tag auf den nächsten mit einer Wahrscheinlichkeit von 97,5 Prozent den Betrag von 10 Mio. Euro nicht überschreiten wird. VAR wurde von J.P. Morgan entwickelt und ist heute ein Standardrisikomaß im Finanzsektor.

Autor:

Gerd Bennewirtz ist als geschäftsführender Gründungsgesellschafter der SJB FondsSkyline OHG 1989 Herausgeber speziell auf Privatinvestoren zugeschnittener Newsletter. Die wöchentlich erscheinenden Publikationen können gratis angefordert werden unter FondsEcho@sjb.de oder www.sjb.de.

Hinweis zu möglichen Interessenkonflikten nach § 34 b Wertpapierhandelsgesetz: Der Autor erklärt, dass er nicht in dem besprochenen Wertpapier investiert ist, auf das sich die vorliegende Finanzanalyse bezieht. Jedoch ist der Fonds in der von der SJB FondsSkyline OHG 1989 verwalteten Fondsstrategie "Substanz Z 5+" enthalten.

Der obige Text spiegelt die Meinung des jeweiligen Kolumnisten wider. Die finanzen.net GmbH übernimmt für dessen Richtigkeit keine Verantwortung und schließt jegliche Regressansprüche aus.