SJB FondsEcho. BB Adamant Medtech & Services.

Medizintechnik. Profitabel.

Der langfristige Aufwärtstrend im Sektor der Medizintechnik und medizinischer Dienstleistungen hat sich auch 2018 fortgesetzt: Mit einer positiven Wertentwicklung von +20,21 Prozent in Euro im bisherigen Jahresverlauf kann der BB Adamant Medtech & Services überzeugen und sich in die relativ kleine Gruppe der Sektorenfonds einreihen, die trotz der zuletzt eingetrübten Stimmung an den internationalen Börsen klar im Plus notieren.

Die Gründe dafür, dass die Medizinaltechnologie ihre globale Erfolgsgeschichte fortschreibt und damit auch den von Bellevue Asset Management aufgelegten Medtech-Fonds beflügelt, sind vielfältig: So verhilft die Molekulardiagnostik zu schnelleren und präziseren Diagnosen und sorgt für effektiv und kostengünstig ablaufende individualisierte Behandlungen. Auch minimalinvasive Techniken befinden sich auf dem Vormarsch - hier können die Gesundheitskosten durch kurze Behandlungszeiten gesenkt werden. Stefan Blum und Marcel Fritsch, FondsManager des BB Adamant Medtech & Services B EUR (WKN A0RP23, ISIN LU0415391431), machen deutlich, wie sehr der Medizintechniksektor von neuen Entwicklungen in den USA profitiert. Gerade in einem Umfeld, in dem versucht wird, mehr Transparenz in den Medikamentenmarkt zu bringen, sei dieser eine echte Anlagealternative für Investoren, die eine Ergänzung zu ihrem Pharmainvestment suchen. Wer als Anleger von den soliden Fundamentalfaktoren des Gesundheitsmarktes profitieren möchten, aber die Preis-, Entwicklungs- und Patentablaufrisiken der Medikamentenindustrie scheue, sei hier bestens aufgehoben, so die Einschätzung. Das FondsManagerduo betont weiter, dass der Medizintechniksektor zu den defensivsten Sektoren mit nachhaltigem Outperformance-Potenzial gehöre. Während einige Healthcare-Subsektoren durch Preisängste der Anleger belastet werden, bleibe dem Medizintechniksektor der Status des "sicheren Hafens" erhalten. Dafür sprächen die ungebrochene Innovationskraft sowie der Industriewandel in der Medizintechnik hin zu integrierten Dienstleistungsangeboten, der stetig voranschreite. Besonderes Marktpotenzial erblicken die beiden Medtech-Experten durch den Einsatz neuester Informations-Technologien im Bereich "Digital Health". Die Kombination von Innovation, Marktausweitung mit neuen Dienstleistungen und stabiler Nachfrage eröffne dem Anleger hier eine vielversprechende Investmentopportunität.

Der BB Adamant Medtech & Services ist auf stärker kapitalisierte, liquide Unternehmen aus dem Bereich der Medizinaltechnologie ausgerichtet und strebt danach, von der "Industrierevolution im Gesundheitswesen" zu profitieren - der gesamte Gesundheitsmarkt ohne Medikamentenhersteller ist sein Anlageuniversum. Das Bellevue-Produkt hat den Euro als FondsWährung und verfügt aktuell über ein Volumen von 302,4 Millionen Euro. Als Benchmark wird der MSCI Healthcare Equipment & Supplies EUR verwendet, die Selektion der Unternehmen für das Portfolio erfolgt auf Basis eigener Bottom-up-Analysen. Anleger, die bei dem im September 2009 aufgelegten Fonds von Anfang an dabei waren, können sich über eine höchst attraktive Wertentwicklung von +246,74 Prozent in Euro freuen, was einer Rendite von +15,21 Prozent p.a. entspricht. Auch zukünftig sieht das FondsManagerduo Blum/Fritsch den Fonds gut aufgestellt, da aufstrebende Gesundheitsmärkte in den Schwellenländern das Wachstum und die Profitabilität des Medtech-Sektors verstärken. Wie sieht die Investmentstrategie im Detail aus?

FondsStrategie. Bottom-up-Analysen. Praktiziert.

Der BB Adamant Medtech & Services hat sich die Erwirtschaftung eines langfristig attraktiven Kapitalwachstums zum Ziel gesetzt und investiert in Aktien von Unternehmen des Medizinaltechnik- und Gesundheitsdienstleistungssektors weltweit. Der Schwerpunkt liegt auf Unternehmen mit mittlerer und großer Marktkapitalisierung, die bereits über ein reiferes Produktportfolio verfügen. In seiner Titelauswahl wendet das FondsManagerduo Blum/Fritsch die fundamentale Unternehmensanalyse an, wobei insbesondere der medizinische Nutzen, das Sparpotenzial für das Gesundheitswesen sowie das erwartete Marktpotenzial der entsprechenden Produkte untersucht werden. Ein global verankertes Experten-Netzwerk, das sich aus Beratern der Wissenschaft und Industrie zusammensetzt, unterstützt das FondsManagement in seiner Meinungsbildung und Anlageentscheidung. Die Selektion der Einzelaktien innerhalb des Portfolios erfolgt benchmarkunabhängig auf Basis einer gründlichen Bottom-up-Analyse der Unternehmen. FondsManager Fritsch betont, dass eine ganze Reihe von Entwicklungen dazu führen, dass der Medizintechniksektor langfristig aussichtsreich bleibe: So sorge der Strukturwandel im Gesundheitswesen für erhebliches Wachstumspotenzial, da der Trend zu einer dezentralen Leistungserbringung neue Produkte und Dienstleistungen erfordere. Insgesamt würden die positiven Wachstumstrends in der Branche verbunden mit der stabilen Nachfrage nach Medizintechnikprodukten dafür sorgen, dass die Unternehmen auch unter dem Aspekt hoher Dividenden- und Free-Cash-Flow-Renditen attraktiv bleiben. Die jüngsten Kontakte des Anlageteams mit dem Management diverser Portfoliounternehmen bestätigen die positive Grundstimmung in der Branche. Die kommenden Unternehmensergebnisse des zweiten Quartals dürften erfreulich ausfallen, zudem wurde in den Gesprächen deutlich, dass eine erfolgreiche digitale Strategie zu einem der wichtigsten Werttreiber für den nachhaltigen Erfolg im Healthcare-Sektor geworden ist. Wie ist das aktiv verwaltete FondsPortfolio des BB Medtech-Fonds im Einzelnen strukturiert?

FondsPortfolio. USA. Favorisiert.

In der Länderallokation des BB Adamant Medtech & Services liegen die USA mit einem Anteil von 81,0 Prozent am FondsVermögen mit großem Abstand auf Platz eins. Klar dahinter rangiert Dänemark mit 4,4 Prozent des FondsVolumens, den dritten Platz in der Länderallokation belegen die Niederlande, wo 4,3 Prozent der Bestände investiert sind. Medizintechnikaktien aus Japan nehmen 1,8 Prozent des FondsPortfolios ein, in diversen anderen Ländern ist der Bellevue-Fonds mit 2,4 Prozent des Anlagevermögens engagiert. Per Ende Mai werden 6,1 Prozent an Liquidität vorgehalten, um sich neu ergebende Opportunitäten nutzen zu können. Welche Sektoren sind die aktuellen Favoriten des FondsManagements?

In der Branchenallokation des BB Adamant Medtech & Services befinden sich Aktien von Unternehmen aus dem Bereich der Kardiologie mit 30,7 Prozent ganz vorne. Den zweiten Platz unter den wichtigsten Sektoren nimmt der Bereich Managed Care mit 10,0 Prozent ein. Orthopädie-Firmen belegen mit 7,5 Prozent des FondsVermögens Platz drei in der Sektoren-Rangliste des Bellevue-Produktes. Titel von Unternehmen aus dem Bereich Life Science Supply kommen auf 5,9 Prozent, der Bereich Imaging und Bestrahlung deckt 5,7 Prozent ab. Unternehmen aus dem Chirurgie-Sektor repräsentieren 4,5 Prozent des FondsVolumens, Aktien aus dem Bereich Dialyse und Blut nehmen 3,9 Prozent im Portfolio ein. Nur unterdurchschnittlich ist der BB Adamant Medtech & Services in den Sektoren Hörgeräte (3,4 Prozent) Gesundheitswesen-IT (3,3 Prozent) und dem Dental-Sektor (3,1 Prozent) engagiert. Aktien aus dem Diagnostikbereich (2,9 Prozent) komplettieren die Branchenstruktur des Fonds. Unter den ausgewählten Einzeltiteln liegt die Medtronic-Aktie auf dem ersten Platz - das Unternehmen mit Hauptsitz in Dublin hat sich auf Herzschrittmacher, Defibrillatoren sowie Insulinpumpen spezialisiert. Weitere Schwergewichte unter den Top 10 sind der US-Pharmakonzern Abbott Laboratories sowie das US-Medizintechnikunternehmen Boston Scientific.

FondsVergleichsindex. Korrelation. Hoch.

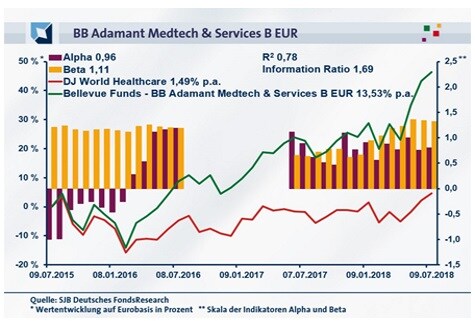

Für unsere unabhängige SJB FondsAnalyse haben wir den BB Adamant Medtech & Services dem Dow Jones World Healthcare als Vergleichsindex gegenübergestellt. Die Korrelationsanalyse mit dem weltweit gestreuten Kursbarometer für den Medizintechniksektor verweist auf eine deutliche Parallelität der Kursverläufe. Über drei Jahre ist die Korrelation mit 0,89 stark ausgeprägt, für ein Jahr fällt sie mit 0,86 kaum geringer aus. Die Kennzahl R² demonstriert, dass die beiden FondsManager mit ihrer auf Fundamentalanalysen basierten Titelauswahl kurzfristig etwas stärker vom SJB-Referenzindex abgewichen sind. Für drei Jahre liegt die Kennziffer bei 0,78, über ein Jahr nimmt R² einen Wert von 0,74 an. Damit haben sich mittelfristig 22 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 26 Prozent. Der Tracking Error des Bellevue-Fonds liegt über drei Jahre bei moderaten 7,01 Prozent und beweist, dass die Medizintechnik-Experten von Bellevue keine hohen aktiven Risiken eingehen. Mit welcher Schwankungsbreite hat das Medtech-Produkt aufzuwarten?

FondsRisiko. Volatilität. Erhöht.

Der BB Adamant Medtech & Services weist über drei Jahre eine Volatilität von 16,88 Prozent auf, die etwas oberhalb der Schwankungsneigung von 13,85 Prozent liegt, die der Dow Jones World Healthcare als Vergleichsindex zu verzeichnen hat. Beim Wechsel auf den kurzfristigen Betrachtungshorizont nimmt der Volatilitätsvorsprung des aktiv gemanagten FondsProduktes zu: Über ein Jahr beträgt die "Vola" des Medizintechnik-Fonds 17,49 Prozent gegenüber 12,38 Prozent bei der passiven Benchmark. Die in beiden Zeiträumen höhere Schwankungsintensität im Vergleich zum weltweiten Medtech-Sektor führt zu einer leicht ungünstigeren Risikostruktur des Bellevue-Produktes - eine Konsequenz des aktiven Portfoliomanagements, die angesichts der relativ hohen Spezialisierung aber zu tolerieren ist. Welche Ergebnisse kann die Beta-Analyse zur FondsBewertung beitragen? Über drei Jahre verzeichnet der Bellevue-Fonds ein leicht über Marktniveau liegendes Beta von 1,11, für ein Jahr nimmt die Risikokennziffer einen Wert von 1,32 an. Damit liegen die durchschnittlichen Wertschwankungen des FondsPortfolios merklich über dem neutralen Wert von 1,00 - das stark fokussierte Portfolio des Investmentprodukts zeigt sich vergleichsweise sensitiv für Marktbewegungen. Der rollierende Zwölfmonatsvergleich der Beta-Werte über die letzten drei Jahre hellt das Gesamtbild für den Medtech-Fonds auf: Dem FondsManagerduo Blum/Fritsch gelang es durchaus, auch eine im Marktvergleich unterdurchschnittliche Schwankungsneigung des Portfolios zu generieren. In 13 der letzten 36 untersuchten Einzelzeiträume präsentierte sich das Beta des Bellevue-Produktes geringer als der Marktrisikofixwert von 1,00 und nahm einen Wert von zutiefst 0,61 an. Dem steht die Mehrheit von 23 Einzelintervallen gegenüber, in denen ein Beta über Marktniveau von 1,36 in der Spitze erreicht wurde. Insgesamt weist der Medizintechnik-Fonds damit ein ambitionierteres Risikoprofil als der globale Healthcare-Sektor auf - kann das Investmentprodukt dieses Manko durch bessere FondsRenditen kompensieren?

FondsRendite. Alpha. Generiert.

Über drei Jahre wartet der BB Adamant Medtech & Services mit einer Wertentwicklung von +46,40 Prozent in Euro auf (Stichtag 09.07.2018) - eine überzeugende Performance, die erheblich oberhalb der Marktrendite liegt. Der SJB-Vergleichsindex Dow Jones World Healthcare hat im selben Zeitraum ein Plus von lediglich +4,55 Prozent auf Eurobasis erzielt. Die Werte entsprechen einer Rendite von +13,53 Prozent p.a. in Euro bei dem Bellevue-Fonds und einer Jahresrendite von +1,49 Prozent bei der Benchmark. Im kurzfristigen Zeithorizont ist gleichfalls ein attraktiver Renditevorsprung des Medizintechnik-Fonds gegenüber dem Dow Jones World Healthcare Index zu verzeichnen: Einer Wertentwicklung des BB Adamant Medtech & Services von +19,25 Prozent für ein Jahr steht eine Rendite von +6,63 Prozent beim SJB-Referenzindex gegenüber. Das beachtliche Performanceplus in zweistelliger Höhe macht den Bellevue-Fonds zum klaren Sieger im Wettbewerb mit dem weltweiten Medizintechniksektor - welche Folgen hat dies für die Alpha-Analyse?

Die Mehrrendite des BB Adamant Medtech & Services manifestiert sich in einem positiven Alpha-Wert von 0,96 über drei Jahre. Auf Jahressicht präsentiert sich die Kennzahl mit 0,80 ähnlich attraktiv und liegt klar im grünen Bereich. Im rollierenden Zwölfmonatsvergleich der Alpha-Werte über den letzten Dreijahreszeitraum wird deutlich, dass der Bellevue-Fonds mit großer Regelmäßigkeit ein positives Alpha aufzuweisen hat: In 29 der 36 analysierten Einjahresperioden liegen die Alpha-Werte über Marktniveau und markieren ein Hoch von 1,50. Dem stehen lediglich neun Zeiträume gegenüber, in denen sich das Alpha negativ präsentiert und Werte bis -0,99 im Tief erreicht werden. Absolute Renditezahlen genau wie die Alpha-Werte des Medtech-Fonds sprechen also dafür, dass dieser im Performancevergleich mit dem globalen Healthcare-Sektor die Nase vorn hat. Die klar positive Information Ratio von 1,69 im jüngsten Dreijahreszeitraum belegt abschließend, dass das Bellevue-Produkt eine überzeugende Rendite-Risiko-Struktur aufweist: Die etwas höheren Wertschwankungen sind durch die vom Fonds erreichte Mehrrendite mehr als gerechtfertigt.

SJB Fazit. BB Adamant Medtech & Services.

Alles spricht dafür, dass der Medizintechnik-Sektor seinen generellen Aufwärtstrend fortsetzen kann und dem Investor mit einem langfristigen Anlagehorizont ein überdurchschnittliches Kurspotenzial bereitstellt. Mit seiner Bottom-up-Titelselektion nutzt das aus Stefan Blum und Marcel Fritsch bestehende FondsManagerteam die gesamte Breite des Marktes, wobei die erfahrenen Branchenspezialisten profitabel arbeitende Mid und Large Caps favorisieren. Mit seiner Fähigkeit zum Aufspüren sektorspezifischer Trends stellt der BB Adamant Medtech & Services eine attraktive Depotbeimischung für alle Anleger dar, die ihr Portfolio gezielt durch einen weltweit gestreuten Fonds aus dem Medizintechniksektor diversifizieren wollen.

Erläuterungen

Alpha

Ist die Kennziffer für die Renditechancen. Das Alpha beziffert jenen Teil der FondsRendite, der auf aktive Titelauswahl zurückzuführen ist. Je höher das Alpha, umso besser hat sich der Fonds im Verhältnis zum Markt entwickelt. Beispiel: Ein Alpha von 5,0 zeigt an, dass der Fonds im Vergleich zu seiner Benchmark in den gewählten Betrachtungszeiträumen einen durchschnittlichen Mehrertrag von 5,0 Prozent erzielt hat. Ein positives Alpha deutet darauf hin, dass durch aktives Portfoliomanagement eine Mehrrendite für den Investor erwirtschaftet wurde. Insofern ist die Kennziffer ein Leistungsindikator für erfolgreiches FondsManagement. Gerade im Wettbewerb mit passiven ETFs ist das Alpha das Aushängeschild für Fonds.

Beta

Gilt als Risikomaß. Das Beta ist ein Indikator dafür, wie stark die Erträge eines Fonds tendenziell auf Wertschwankungen am Markt reagieren. Die Kennzahl bemisst die relative Volatilität eines Investmentfonds in Bezug auf den Gesamtmarkt. Anders ausgedrückt: Beta ist das Resultat eines Risikovergleichs zwischen Fonds und Benchmark. Deshalb wird bei der Investmentanalyse einem Index als Repräsentant des Marktes der feste Wert Beta = 1 zugesprochen. Hat ein Fonds ein Beta von 1, ist sein Risiko identisch mit demjenigen des Index. Ein Beta > 1 bedeutet, das FondsRisiko ist überproportional, seine Wertschwankungen sind ausgeprägter. Ein unter 1 liegendes Beta lässt auf geringere Kursschwankungen eines Fonds schließen, er ist risikoärmer. Ein Beispiel: Weicht die Volatilität des Fonds um 15 Prozent nach unten ab, ist sein Beta 0,85, weicht sie 15 Prozent nach oben ab, ist es 1,15. Ein hohes Beta bedeutet potentiell höhere Erträge, aber auch ein gesteigertes Risiko. Ein niedriges Beta zeigt an, dass der Fonds potentiell geringere Erträge erzielt, dabei aber auch ein niedrigeres Risiko eingeht. Ein negatives Beta bedeutet, dass sich der Fonds gegenläufig zur Marktentwicklung verhält.

Dividendenrendite

Die Dividendenrendite ist eine klassische Kennzahl zur Bewertung einer Aktie und misst die Dividende einer Aktie im Verhältnis zum Aktienkurs zum Zeitpunkt der Ausschüttung. Sie wird in Prozent angegeben. Je höher der Wert, desto mehr Anteil an der Unternehmensleistung erhalten Aktionäre in Form der Dividende. Diese Erträge sind unabhängig von der Kursentwicklung an der Börse. Im Gegensatz zum Kurs-Gewinn-Verhältnis KGV werden hier die Erträge als Maßstab für die Rendite genommen, die tatsächlich den Anteilseignern zugute kommen. Hohe Dividendenrenditen können die starke Ertragskraft eines Unternehmens anzeigen, umgekehrt aber auch problematisch sein, da die ausgeschütteten Beträge nicht für Investitionen zur Verfügung stehen.

Information Ratio

Die Information Ratio ist eine Kennziffer zur Beurteilung der Managementqualität eines Fonds. Sie wird errechnet, indem man die Überrendite (aktive Rendite) durch das aktive Risiko teilt. Insofern ist sie das Barometer für den risikobereinigten Ertrag. Die aktive Rendite wird hierbei mit Alpha gemessen, das aktive Risiko anhand des Tracking Errors. Die Kennzahl liefert eine Aussage, ob das eingegangene Risiko durch die erzielte Mehrrendite gerechtfertigt ist. Ist die Information Ratio positiv, ist dies der Fall. Je höher der Wert, desto besser ist das Management von Rendite und Risiko des untersuchten Fonds.

Korrelation

Die Korrelation ist die Kennziffer für die wechselseitige Abhängigkeit zweier Investments. Die Korrelationskennziffer gibt Richtung und Stärke des Zusammenhangs an und liegt dabei in einer Bandbreite zwischen 1,0 für Investitionen, deren Wertentwicklung absolut gleich verläuft, und -1,0 für Investments, deren Wertentwicklung sich genau entgegengesetzt darstellt. Bei einer Korrelation von 0,0 besteht keinerlei Übereinstimmung. Die Kennzahl macht eine Aussage zur strukturellen Abhängigkeit der Wertentwicklung eines Fonds von seinem Vergleichsindex. Weisen Fonds und Index eine hohe Korrelation auf, werden sie auf dieselben Marktrisiken und -entwicklungen ähnlich reagieren. Die Korrelation sollte im Zusammenhang mit dem Beta-Faktor betrachtet werden und gibt dessen Güte an. Je höher die Korrelationskennziffer an 1 oder -1 heranreicht, desto größer ist die Aussagekraft des Beta-Faktors.

Kurs-Buch-Verhältnis (KBV)

Das KBV ist eine Kennzahl für den Substanzwert eines Unternehmens. Es wird errechnet, indem man den Aktienkurs durch den Buchwert je Aktie teilt. Der Buchwert der Aktiengesellschaft ergibt sich durch den Abzug der Verbindlichkeiten von der Summe der Aktiva. Die Aussagekraft der Bücher kann je nach Branche variieren und ist bei Industriefirmen beispielsweise höher als im IT-Sektor. Der Buchwert der Aktie ist das Ergebnis der Division des Unternehmensbuchwerts durch die Anzahl der Aktien. Je niedriger der Wert ist, desto preiswerter ist die Aktie. Wenn der Aktienkurs dem Buchwert entspricht, wird die Aktie zu ihrem "fairen Wert" gehandelt.

Kurs-Cashflow-Verhältnis (KCV)

Das KCV ist eine Kennzahl der Liquidität eines Unternehmens. Man erhält es, indem man den Aktienkurs durch den Cashflow je Aktie teilt. Der Cashflow eines Unternehmens bildet die wirklichen Zahlungsflüsse in einer bestimmten Zeitperiode ab. Sein Wert gibt das Volumen der im Unternehmen für Investitionen und das Begleichen von Verbindlichkeiten vorhandenen liquiden Mittel an. Mit dem KCV kann die Entwicklung der Ertragskraft einer Aktiengesellschaft bewertet werden. Dabei gilt eine Aktie als umso preiswerter, je niedriger ihr KCV ist.

Kurs-Gewinn-Verhältnis (KGV)

Das KGV ist die Kennzahl der Ertragskraft eines Unternehmens. Es wird errechnet, indem man den Aktienkurs durch den Gewinn je Aktie teilt. Hier gilt: Je niedriger die Kennzahl, desto preiswerter ist die Aktie. Ein niedriges KGV wird an der Börse als Einstiegssignal in die Aktie interpretiert. Sie gilt als unterbewertet und hat Aufwärtspotenzial. Liegt das KGV eines Titels hingegen über dem Marktdurchschnitt, kann dies als Ausstiegssignal gewertet werden. Die Aktie gilt als überbewertet, die Wahrscheinlichkeit, dass ihr Kurs fällt, ist hoch. Im Falle korrigierter Gewinnerwartungen kann das KGV zu Fehlinterpretationen führen, da optisch niedrige Kennzahlen die Ertragssituation des Unternehmens nicht mehr richtig wiedergeben.

R²

Die Kennzahl R² baut auf der Korrelation auf. Sie drückt den Prozentsatz der Bewegungen eines Fonds aus, die durch Bewegungen in seinem Referenzindex erklärt werden können. R² ist das Quadrat der Korrelation. Ein R² von 0,7 bedeutet, dass 70,0 Prozent der Entwicklung des Fonds das Ergebnis der Entwicklung des Referenzindex ist bzw. 30,0 Prozent auf die aktive Auswahl von Aktien zurückgeführt werden können. Je deutlicher die Zahl unterhalb von 1 liegt, umso unabhängiger ist der Ertrag des Fonds vom Referenzindex. R² wird genutzt, um die Aussagekraft von Beta zu bestimmen. Je höher das R², desto signifikanter das Beta, weil klar wird, wie sehr dieses auf aktivem FondsManagement basiert. R² hilft also, den Grad sowie die Qualität der FondsManageraktivität einzuordnen.

Sharpe Ratio

Die Sharpe Ratio ist ein Maß für das Gesamtrisiko eines Fonds, da sie die Rendite ins Verhältnis zum absoluten Risiko des Fonds setzt. Die nach dem Nobelpreisträger William Sharpe benannte Kennziffer misst die Überschussrendite eines Fonds pro Risikoeinheit. Dabei wird der Fonds mit dem risikolosen Geldmarkt konfrontiert. Liegt die Sharpe Ratio eines Fonds bei 0,40 und damit im positiven Bereich, ist dies ein Indiz dafür, dass die FondsInvestition rentabler ist als die Platzierung des Kapitals am Geldmarkt. Ein negativer Wert bedeutet: Der Fonds ist schlechter als der Geldmarkt. Zu beachten bei der Interpretation dieser Kennzahl ist, dass sich die Definition eines "risikolosen" Zinses im Zuge der Finanzkrise massiv gewandelt hat. Streng genommen sind risikolose Investments gar nicht mehr existent.

Tracking Error

Der Tracking Error ist die Kennziffer für die Spurabweichung des Fonds vom Index. Sie misst, wie stark die Positionen und ihre Gewichtung im Portfolio des Fonds prozentual von denen des Index abweichen. Zur Berechnung wird die Standardabweichung der Differenzrendite zwischen dem Fonds und seiner Benchmark ermittelt. Insofern wird der Tracking Error auch als Indikator für aktives Risiko verstanden und dient neben Alpha als Grundlage für die Berechnung der Information Ratio. Je niedriger der Tracking Error, desto stärker orientiert sich der FondsManager am Vergleichsindex. Je höher der Wert ist, desto unabhängiger bewegt sich der FondsManager in seinem Markt.

Value-at-risk (VAR)

Der Begriff bezeichnet ein Risikomaß für die Wahrscheinlichkeit und den Umfang von Verlusten einer bestimmten Risikoposition (z. B. eines Portfolios von Wertpapieren) in einem gegebenen Zeithorizont. Ein VAR von 10 Mio. Euro bei einer Haltedauer von 1 Tag und einer als Konfidenzniveau bezeichneten Eintrittssicherheit von 97,5 Prozent bedeutet, dass der potenzielle Verlust der betrachteten Risikoposition von einem Tag auf den nächsten mit einer Wahrscheinlichkeit von 97,5 Prozent den Betrag von 10 Mio. Euro nicht überschreiten wird. VAR wurde von J.P. Morgan entwickelt und ist heute ein Standardrisikomaß im Finanzsektor.

Hinweis zu möglichen Interessenkonflikten nach § 34 b Wertpapierhandelsgesetz:

Der Autor erklärt, dass er nicht in dem besprochenen Wertpapier investiert ist, auf das sich die vorliegende Finanzanalyse bezieht. Auch ist der Fonds in keiner der von der SJB FondsSkyline OHG 1989 verwalteten Fondsstrategien enthalten.

Gerd Bennewirtz ist als geschäftsführender Gründungsgesellschafter der SJB FondsSkyline OHG 1989 Herausgeber speziell auf Privatinvestoren zugeschnittener Newsletter. Die täglich, wöchentlich und monatlich erscheinenden Publikationen können gratis angefordert werden unter FondsEcho@sjb.de oder www.sjb.de.

Der obige Text spiegelt die Meinung des jeweiligen Kolumnisten wider. Die finanzen.net GmbH übernimmt für dessen Richtigkeit keine Verantwortung und schließt jegliche Regressansprüche aus.

Bildquellen: SJB FondsSkyline