SJB FondsEcho. DNB Technology.

Entwicklungen. Rasant.

Werte in diesem Artikel

Der weltweite Technologie-Sektor ist besonders stark von schnelllebigen Entwicklungen geprägt. Sowohl die Nutzung von Medien als auch die Übermittlung digitaler Inhalte sind ständigen Veränderungen unterworfen. In kürzester Zeit verschwinden bekannte Kommunikationsmittel und machen neuen Medien Platz.

Ein gutes Beispiel dafür ist der Siegeszug der Smartphones. Machten sie im ersten Quartal 2013 nur gut die Hälfte aller Mobilfunkgeräte aus, haben sie längst die Marktführerschaft übernommen und das herkömmliche Mobiltelefon verdrängt. Aber nicht nur bei den Anwendungsmöglichkeiten von mobilen Geräten hat sich in kurzer Zeit ein radikaler Wandel vollzogen. Die nächste "Technologierevolution" dürfte die Fernsehgewohnheiten betreffen. Noch findet der TV- und Videokonsum zu über 90 Prozent auf herkömmlichen Fernsehgeräten statt. Doch die internationale Strategieberatung Booz & Company erwartet, dass sich dies in den nächsten Jahren drastisch ändern wird. Bereits 2020 sollen 50 Prozent des TV-Konsums auf Fernsehen "on demand" entfallen, das traditionelle Fernsehgerät verschwindet. Die Beispiele zeigen: Gerade im Bereich der Technologieaktien müssen FondsManager ein gutes Gespür für neue Markttrends haben, um die Möglichkeiten auszuloten, die sich für bislang wenig bekannte Unternehmen ergeben. Diese wichtige Eigenschaft hat DNB-FondsManager Anders Tandberg-Johansen bereits zur Genüge bewiesen, der das aus insgesamt drei Marktexperten bestehende DNB-Technologieteam leitet. Das in Norwegens Hauptstadt Oslo basierte Managementteam für globale Technologieaktien wird durch Sverre Bergland und Erling Thune ergänzt. FondsManager Tandberg-Johansen sieht den globalen Technologiesektor derzeit von starken, stabilen Einnahmen geprägt. Angesichts des niedrigen Zinsniveaus und vieler struktureller Wachstumstreiber sei die Verfassung des Marktes robust, so der Technologieexperte. Seine Konsequenz für die Zusammensetzung des FondsPortfolios: Der Fokus liegt künftig vermehrt auf aggressiven Wachstumsaktien, die die Ertragserwartungen übertreffen können. Kommt es hingegen vermehrt zu schwachen Ergebnissen unter diesen Gesellschaften, könnte dies zu einer Sektorrotation hin zu größeren Technologiegesellschaften führen.

Der DNB Technology Fund kann seit seiner Auflegung am 16. August 2007 auf eine erfolgreiche Historie zurückblicken. 2013 wurde eine Rendite von +39,2 Prozent in der FondsWährung Euro erzielt, im gerade abgelaufenen Handelsjahr 2014 lag die Wertentwicklung bei +21,0 Prozent. In beiden Fällen konnte die Rendite der Benchmark, die sich aus dem MSCI Technology (66 Prozent), dem MSCI Media (12 Prozent) und dem MSCI Telecom (22 Prozent) zusammensetzt, deutlich übertroffen werden. Der Ratingagentur Morningstar ist diese kontinuierliche Outperformance des Fonds vier Sterne wert. Gegenüber dem kombinierten Referenzindex erwirtschaftete der DNB Technology seit Auflage eine attraktive Mehrrendite. Dem jährlichen Wertzuwachs von +12,74 Prozent auf FondsSeite steht ein weniger als halb so hohes Plus der Benchmark von +5,86 Prozent gegenüber. Das FondsVolumen hat die Marke von 100 Millionen Euro längst übersprungen und liegt aktuell bei 132,6 Millionen Euro. Wie sieht die Investmentstrategie des norwegischen Technologiefonds im Detail aus?

FondsStrategie. Trends. Analysiert.

Der DNB Technology strebt einen langfristigen Kapitalzuwachs an, indem er weltweit in Aktien aus den Sektoren Technologie, Medien und Telekommunikation investiert. FondsManager Anders Tandberg-Johansen trifft seine Anlageentscheidungen unabhängig von der Benchmark und ist an keine Vorgaben bei der Länder- und Titelallokation gebunden. Seine Anlagestrategie basiert auf einem klassischen, fundamental orientierten Stockpicking und lässt sich von kurzfristigen Trends und Hypes wenig beeindrucken. Vielmehr kommt der Bewertung von Aktien auf Basis der Unternehmens- und Bilanzkennzahlen die zentrale Rolle zu. Technologieexperte Tandberg-Johansen betont, dass seine Titelauswahl auf den vier Eckpfeilern Thema, Wertschöpfung, Bewertung und Momentum beruht. So suche sein Team stets nach langfristigen Trends im TMT-Universum (Telekommunikation, Medien und Technologie), um die für die veränderlichen Branchentrends am besten und am schlechtesten positionierten Titel zu finden. Der rapide Wandel in diesem Sektor erfordere eine gründliche Kenntnis von Branchenthemen und -trends, die ein wesentliches Element des Anlageprozesses und damit die Grundlage für das Titelscreening bilden. Nach dem Screeningprozess werde das Wertschöpfungspotenzial betrachtet, so der FondsManager weiter. Die wichtigsten Parameter seien dabei Erfolgsnachweise des Managements, die relative Positionierung innerhalb der Branche sowie die Eintrittsbarrieren, die Produktnachfrage und die Lagerbestände. Bei der nachfolgenden Analyse des Bewertungsniveaus liege der Fokus auf der Erfassung zukünftiger Preistrends durch eine möglichst frühzeitige Erkennung der Werthaltigkeit. Zuletzt beobachtet das DNB-Managementteam sorgfältig das kurzfristige Gewinnmomentum der Titel samt der dazugehörigen Markterwartungen. Welche Portfoliostruktur resultiert aus dieser Vorgehensweise?

FondsPortfolio. US-Titel. Favorisiert.

Die Aktien im Portfolio des DNB Technology sind zu rund zwei Dritteln in den USA beheimatet (65,09 Prozent). Den zweiten Platz in der Länderallokation belegt Deutschland, wo 6,83 Prozent des FondsVermögens investiert sind. Aktien aus Südkorea nehmen 6,52 Prozent des FondsVolumens ein, in Großbritannien sind 5,32 Prozent des Portfolios investiert. 2,87 Prozent des FondsPortfolios entstammen Irland, Technologieunternehmen aus Frankreich liegen mit 2,65 Prozent nahezu gleichauf. Aus dem asiatischen Bereich sind Japan (2,17 Prozent) und China (2,05 Prozent) im DNB Technology vertreten. Aktien aus den Niederlanden (1,85 Prozent) und Kanada (1,78 Prozent) runden das Länderportfolio ab. Die Sektorengewichtung des DNB-Fonds setzt einen klaren Schwerpunkt: Technologietitel bilden mit 82,45 Prozent das Rückgrat des Fonds, zyklische Konsumwerte nehmen 13,67 Prozent der FondsBestände ein. Zudem werden dem Portfolio kleinere Bestände von Industrietiteln (2,17 Prozent) sowie Telekommunikationswerte (1,71 Prozent) beigemischt. Und welche Einzeltitel sind die aktuellen Favoriten von FondsManager Tandberg-Johansen? Größte Einzelposition des DNB Technology ist der US-Computerriese Apple, der 6,83 Prozent des Portfolios ausmacht. Der Konzern gehört gemeinsam mit Samsung Electronics (6,27 Prozent) und Google (6,00 Prozent der FondsBestände) für den Marktexperten zu den Branchenriesen des Technologiesektors, die einen fast schon "defensiven Charakter" besitzen und neben ihrer Wachstumsdynamik auch durch das günstige Bewertungsniveau überzeugen. Die Top-10-Positionen des Fonds werden von US-Schwergewichten aus dem Technologiesektor wie Cisco Systems und Oracle komplettiert; aus Deutschland findet sich die SAP-Aktie unter den Top 10. Für positive Ergebnisbeiträge sorgten zuletzt die Aktien des Anbieters mobiler Spiele-Apps King Digital, berichtet FondsManager Tandberg-Johansen, nachdem dessen Ergebnisse die Erwartungen übertrafen. Auch Oracle-Aktien zeigten sich stark, nachdem das Unternehmen auf einem Analystentag aktuelle Informationen zu seinem Portfolio von Cloud-Computing-Produkten lieferte.

FondsVergleichsindex. Korrelation. Deutlich.

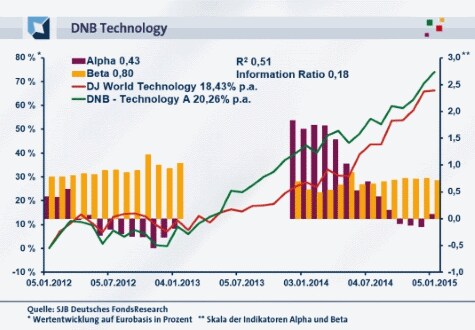

Der DNB Technology Fund wird in unserer unabhängigen SJB FondsAnalyse dem Dow Jones World Technology Index als Benchmark gegenübergestellt. Die Korrelation zwischen dem Fonds und dem weltweit investierten Index für den Technologiesektor ist deutlich und liegt über drei Jahre bei 0,72, für ein Jahr steigt sie auf 0,74 an. Die Kursentwicklung verläuft damit weitgehend parallel, wie auch der Blick auf die Kennzahl R² beweist. Diese liegt für drei Jahre bei 0,51, über ein Jahr fällt sie mit 0,54 noch etwas höher aus. Damit haben sich mittelfristig 49 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 46 Prozent. Hier zeigt sich, dass FondsManager Tandberg-Johansen längerfristig stärker von der Benchmark abgewichen ist und vermehrt von seiner Möglichkeit zur individuellen Titelselektion Gebrauch gemacht hat. Der Tracking Error, der das vom Fonds eingegangene aktive Risiko misst, fällt mit 8,33 Prozent über drei Jahre und 6,73 Prozent auf Jahressicht vergleichsweise moderat aus. Welche Kursschwankungen hat der DNB-Fonds aufzuweisen?

FondsRisiko. Beta. Gedämpft.

Der DNB Technology legt über drei Jahre eine höhere Schwankungsneigung als sein Vergleichsindex an den Tag. Mit 12,00 Prozent liegt die "Vola" des aktiv gemanagten Aktienfonds einen knappen Prozentpunkt oberhalb der 11,04 Prozent, die der Dow Jones World Technology Index zu verzeichnen hat. Kurzfristig kehrt sich das Bild um: Über zwölf Monate beträgt die Volatilität des Fonds 10,15 Prozent, während die Benchmark mit 11,46 Prozent die höheren Schwankungen aufweist. Insgesamt befindet sich die Volatilität des DNB-Produktes auf einem moderaten Niveau, zumal sich der Fonds in dem sehr schnelllebigen Technologiesektor bewegt. Die Schwerpunktlegung von FondsManager Tandberg-Johansen auf die nicht so schwankungsanfälligen Branchenriesen sorgt hier für einen positiven Effekt.

Das attraktive Risikoprofil des Technologiefonds manifestiert sich auch in dem klar unter Marktniveau liegenden Beta des Fonds von 0,80 über drei Jahre. Die Risikokennziffer, die die Wertschwankungen von Fonds und Index vergleicht, geht für ein Jahr noch weiter zurück und weist einen Wert von 0,71 auf. Damit macht der DNB-Fonds die Bewegungen des Marktes nur unterdurchschnittlich mit und präsentiert sich zwischen 20 und 29 Prozent stabiler. Der rollierende Zwölfmonatsvergleich der Beta-Werte über die letzten drei Jahre ergibt, dass sich der Fonds in der großen Mehrheit der Fälle weniger volatil zeigte: In 33 der 36 untersuchten Einzelzeiträume lag die Risikokennziffer unter dem Marktrisikofixwert von 1,00 und nahm dabei Werte bis zutiefst 0,48 an. Lediglich in drei Intervallen fielen die Schwankungen stärker aus, wobei ein Beta von 1,05 in der Spitze verzeichnet wurde. Zusammenfassend ist festzustellen, dass der DNB-Fonds eine deutlich günstigere Risikostruktur als der SJB-Vergleichsindex aus dem Technologiesektor aufweist. Können die Renditeergebnisse in ähnlicher Weise überzeugen?

FondsRendite. Alpha. Generiert.

Per 5. Januar 2015 hat der DNB Technology Fund über drei Jahre eine kumulierte Wertentwicklung von +74,00 Prozent in Euro erzielen können. Eine höchst attraktive Performance, die einer Rendite von +20,26 Prozent p.a. entspricht. Merklich schwächer schnitt die von der SJB ausgewählte Benchmark Dow Jones World Technology Index ab: Für drei Jahre kommt dieser auf einen Wertzuwachs von +66,20 Prozent bzw. ein jährliches Plus von +18,43 Prozent in Euro. Beim Wechsel auf den kurzfristigen Zeithorizont büßt der norwegische Technologiefonds Platz eins im Renditewettstreit ein: Hier kann FondsManager Tandberg-Johansen mit seinem Aktienportfolio eine Performance von +21,54 Prozent in Euro generieren, während der weltweite Technologie-Index eine Wertentwicklung von +29,82 Prozent auf Eurobasis zu verzeichnen hat. Insgesamt sorgt der längerfristig erzielte und auch in seiner absoluten Höhe überzeugende Renditevorsprung des DNB-Fonds dafür, dass dieser als Sieger aus dem Performancevergleich hervorgeht.

Die Qualität des Fonds zeigt sich gleichermaßen an der Renditekennziffer Alpha, die über drei Jahre bei 0,43 und damit klar im grünen Bereich liegt. Auf Jahressicht fällt die Kennzahl mit einem Wert von 0,08 ebenfalls positiv aus. Im rollierenden Zwölfmonatsvergleich über drei Jahre zeigt sich, dass der DNB-Technologiefonds in der Mehrzahl der Fälle eine attraktive Mehrrendite zur Benchmark generiert. In 22 von 36 analysierten Einzelzeiträumen lagen die Alpha-Werte im positiven Bereich und erreichten einen Wert von 1,86 in der Spitze; in zwölf Perioden fiel das Alpha hingegen negativ aus und schwächte sich bis zutiefst -0,55 ab. Die Quintessenz: Mit seinem Portfolio ausgewählter globaler Technologieaktien schlägt FondsManager Tandberg-Johansen zumeist den Referenzindex und geht trotz dieser regelmäßigen Mehrrendite kein übermäßiges Risiko ein: Die Information Ratio des Fonds von 0,18 über drei Jahre befindet sich im positiven Bereich und kündet von einem überzeugenden Rendite-Risiko-Profil des DNB-Produktes.

SJB Fazit. DNB Technology.

Der rasante Wandel im Bereich von Medien, Internet und Telekommunikation wird sich weiter fortsetzen und hohe Anforderungen an die Manager von Technologiefonds stellen. DNB-Marktexperte Tandberg-Johansen hat langfristig bewiesen, dass er ein ausgezeichnetes Gespür für Veränderungen im Technologiesektor und die dortigen neuen Markttrends besitzt. Der DNB Technology lässt seit Auflage seine Benchmark weit hinter sich und dürfte auch zukünftig erste Wahl für alle Investoren sein, die sich erfolgreich im wachstumsstarken Markt der Technologieaktien engagieren wollen.

Erläuterungen

Alpha

Ist die Kennziffer für die Renditechancen. Das Alpha beziffert jenen Teil der FondsRendite, der auf aktive Titelauswahl zurückzuführen ist. Je höher das Alpha, umso besser hat sich der Fonds im Verhältnis zum Markt entwickelt. Beispiel: Ein Alpha von 5,0 zeigt an, dass der Fonds im Vergleich zu seiner Benchmark in den gewählten Betrachtungszeiträumen einen durchschnittlichen Mehrertrag von 5,0 Prozent erzielt hat. Ein positives Alpha deutet darauf hin, dass durch aktives Portfoliomanagement eine Mehrrendite für den Investor erwirtschaftet wurde. Insofern ist die Kennziffer ein Leistungsindikator für erfolgreiches FondsManagement. Gerade im Wettbewerb mit passiven ETFs ist das Alpha das Aushängeschild für Fonds.

Beta

Gilt als Risikomaß. Das Beta ist ein Indikator dafür, wie stark die Erträge eines Fonds tendenziell auf Wertschwankungen am Markt reagieren. Die Kennzahl bemisst die relative Volatilität eines Investmentfonds in Bezug auf den Gesamtmarkt. Anders ausgedrückt: Beta ist das Resultat eines Risikovergleichs zwischen Fonds und Benchmark. Deshalb wird bei der Investmentanalyse einem Index als Repräsentant des Marktes der feste Wert Beta = 1 zugesprochen. Hat ein Fonds ein Beta von 1, ist sein Risiko identisch mit demjenigen des Index. Ein Beta > 1 bedeutet, das FondsRisiko ist überproportional, seine Wertschwankungen sind ausgeprägter. Ein unter 1 liegendes Beta lässt auf geringere Kursschwankungen eines Fonds schließen, er ist risikoärmer. Ein Beispiel: Weicht die Volatilität des Fonds um 15 Prozent nach unten ab, ist sein Beta 0,85, weicht sie 15 Prozent nach oben ab, ist es 1,15. Ein hohes Beta bedeutet potentiell höhere Erträge, aber auch ein gesteigertes Risiko. Ein niedriges Beta zeigt an, dass der Fonds potentiell geringere Erträge erzielt, dabei aber auch ein niedrigeres Risiko eingeht. Ein negatives Beta bedeutet, dass sich der Fonds gegenläufig zur Marktentwicklung verhält.

Dividendenrendite

Die Dividendenrendite ist eine klassische Kennzahl zur Bewertung einer Aktie und misst die Dividende einer Aktie im Verhältnis zum Aktienkurs zum Zeitpunkt der Ausschüttung. Sie wird in Prozent angegeben. Je höher der Wert, desto mehr Anteil an der Unternehmensleistung erhalten Aktionäre in Form der Dividende. Diese Erträge sind unabhängig von der Kursentwicklung an der Börse. Im Gegensatz zum Kurs-Gewinn-Verhältnis KGV werden hier die Erträge als Maßstab für die Rendite genommen, die tatsächlich den Anteilseignern zugute kommen. Hohe Dividendenrenditen können die starke Ertragskraft eines Unternehmens anzeigen, umgekehrt aber auch problematisch sein, da die ausgeschütteten Beträge nicht für Investitionen zur Verfügung stehen.

Information Ratio

Die Information Ratio ist eine Kennziffer zur Beurteilung der Managementqualität eines Fonds. Sie wird errechnet, indem man die Überrendite (aktive Rendite) durch das aktive Risiko teilt. Insofern ist sie das Barometer für den risikobereinigten Ertrag. Die aktive Rendite wird hierbei mit Alpha gemessen, das aktive Risiko anhand des Tracking Errors. Die Kennzahl liefert eine Aussage, ob das eingegangene Risiko durch die erzielte Mehrrendite gerechtfertigt ist. Ist die Information Ratio positiv, ist dies der Fall. Je höher der Wert, desto besser ist das Management von Rendite und Risiko des untersuchten Fonds.

Korrelation

Die Korrelation ist die Kennziffer für die wechselseitige Abhängigkeit zweier Investments. Die Korrelationskennziffer gibt Richtung und Stärke des Zusammenhangs an und liegt dabei in einer Bandbreite zwischen 1,0 für Investitionen, deren Wertentwicklung absolut gleich verläuft, und -1,0 für Investments, deren Wertentwicklung sich genau entgegengesetzt darstellt. Bei einer Korrelation von 0,0 besteht keinerlei Übereinstimmung. Die Kennzahl macht eine Aussage zur strukturellen Abhängigkeit der Wertentwicklung eines Fonds von seinem Vergleichsindex. Weisen Fonds und Index eine hohe Korrelation auf, werden sie auf dieselben Marktrisiken und -entwicklungen ähnlich reagieren. Die Korrelation sollte im Zusammenhang mit dem Beta-Faktor betrachtet werden und gibt dessen Güte an. Je höher die Korrelationskennziffer an 1 oder -1 heranreicht, desto größer ist die Aussagekraft des Beta-Faktors.

Kurs-Buch-Verhältnis (KBV)

Das KBV ist eine Kennzahl für den Substanzwert eines Unternehmens. Es wird errechnet, indem man den Aktienkurs durch den Buchwert je Aktie teilt. Der Buchwert der Aktiengesellschaft ergibt sich durch den Abzug der Verbindlichkeiten von der Summe der Aktiva. Die Aussagekraft der Bücher kann je nach Branche variieren und ist bei Industriefirmen beispielsweise höher als im IT-Sektor. Der Buchwert der Aktie ist das Ergebnis der Division des Unternehmensbuchwerts durch die Anzahl der Aktien. Je niedriger der Wert ist, desto preiswerter ist die Aktie. Wenn der Aktienkurs dem Buchwert entspricht, wird die Aktie zu ihrem "fairen Wert" gehandelt.

Kurs-Cashflow-Verhältnis (KCV)

Das KCV ist eine Kennzahl der Liquidität eines Unternehmens. Man erhält es, indem man den Aktienkurs durch den Cashflow je Aktie teilt. Der Cashflow eines Unternehmens bildet die wirklichen Zahlungsflüsse in einer bestimmten Zeitperiode ab. Sein Wert gibt das Volumen der im Unternehmen für Investitionen und das Begleichen von Verbindlichkeiten vorhandenen liquiden Mittel an. Mit dem KCV kann die Entwicklung der Ertragskraft einer Aktiengesellschaft bewertet werden. Dabei gilt eine Aktie als umso preiswerter, je niedriger ihr KCV ist.

Kurs-Gewinn-Verhältnis (KGV)

Das KGV ist die Kennzahl der Ertragskraft eines Unternehmens. Es wird errechnet, indem man den Aktienkurs durch den Gewinn je Aktie teilt. Hier gilt: Je niedriger die Kennzahl, desto preiswerter ist die Aktie. Ein niedriges KGV wird an der Börse als Einstiegssignal in die Aktie interpretiert. Sie gilt als unterbewertet und hat Aufwärtspotenzial. Liegt das KGV eines Titels hingegen über dem Marktdurchschnitt, kann dies als Ausstiegssignal gewertet werden. Die Aktie gilt als überbewertet, die Wahrscheinlichkeit, dass ihr Kurs fällt, ist hoch. Im Falle korrigierter Gewinnerwartungen kann das KGV zu Fehlinterpretationen führen, da optisch niedrige Kennzahlen die Ertragssituation des Unternehmens nicht mehr richtig wiedergeben.

R²

Die Kennzahl R² baut auf der Korrelation auf. Sie drückt den Prozentsatz der Bewegungen eines Fonds aus, die durch Bewegungen in seinem Referenzindex erklärt werden können. R² ist das Quadrat der Korrelation. Ein R² von 0,7 bedeutet, dass 70,0 Prozent der Entwicklung des Fonds das Ergebnis der Entwicklung des Referenzindex ist bzw. 30,0 Prozent auf die aktive Auswahl von Aktien zurückgeführt werden können. Je deutlicher die Zahl unterhalb von 1 liegt, umso unabhängiger ist der Ertrag des Fonds vom Referenzindex. R² wird genutzt, um die Aussagekraft von Beta zu bestimmen. Je höher das R², desto signifikanter das Beta, weil klar wird, wie sehr dieses auf aktivem FondsManagement basiert. R² hilft also, den Grad sowie die Qualität der FondsManageraktivität einzuordnen.

Sharpe Ratio

Die Sharpe Ratio ist ein Maß für das Gesamtrisiko eines Fonds, da sie die Rendite ins Verhältnis zum absoluten Risiko des Fonds setzt. Die nach dem Nobelpreisträger William Sharpe benannte Kennziffer misst die Überschussrendite eines Fonds pro Risikoeinheit. Dabei wird der Fonds mit dem risikolosen Geldmarkt konfrontiert. Liegt die Sharpe Ratio eines Fonds bei 0,40 und damit im positiven Bereich, ist dies ein Indiz dafür, dass die FondsInvestition rentabler ist als die Platzierung des Kapitals am Geldmarkt. Ein negativer Wert bedeutet: Der Fonds ist schlechter als der Geldmarkt. Zu beachten bei der Interpretation dieser Kennzahl ist, dass sich die Definition eines "risikolosen" Zinses im Zuge der Finanzkrise massiv gewandelt hat. Streng genommen sind risikolose Investments gar nicht mehr existent.

Tracking Error

Der Tracking Error ist die Kennziffer für die Spurabweichung des Fonds vom Index. Sie misst, wie stark die Positionen und ihre Gewichtung im Portfolio des Fonds prozentual von denen des Index abweichen. Zur Berechnung wird die Standardabweichung der Differenzrendite zwischen dem Fonds und seiner Benchmark ermittelt. Insofern wird der Tracking Error auch als Indikator für aktives Risiko verstanden und dient neben Alpha als Grundlage für die Berechnung der Information Ratio. Je niedriger der Tracking Error, desto stärker orientiert sich der FondsManager am Vergleichsindex. Je höher der Wert ist, desto unabhängiger bewegt sich der FondsManager in seinem Markt.

Value-at-risk (VAR)

Der Begriff bezeichnet ein Risikomaß für die Wahrscheinlichkeit und den Umfang von Verlusten einer bestimmten Risikoposition (z. B. eines Portfolios von Wertpapieren) in einem gegebenen Zeithorizont. Ein VAR von 10 Mio. Euro bei einer Haltedauer von 1 Tag und einer als Konfidenzniveau bezeichneten Eintrittssicherheit von 97,5 Prozent bedeutet, dass der potenzielle Verlust der betrachteten Risikoposition von einem Tag auf den nächsten mit einer Wahrscheinlichkeit von 97,5 Prozent den Betrag von 10 Mio. Euro nicht überschreiten wird. VAR wurde von J.P. Morgan entwickelt und ist heute ein Standardrisikomaß im Finanzsektor.

Autor: SJB FondsSkyline OHG 1989 für Unternehmer und Führungskräfte

Gerd Bennewirtz ist als geschäftsführender Gründungsgesellschafter der SJB FondsSkyline OHG 1989 Herausgeber speziell auf Privatinvestoren zugeschnittener Newsletter. Die täglich, wöchentlich und monatlich erscheinenden Publikationen können gratis angefordert werden unter FondsEcho@sjb.de oder www.sjb.de.

Der obige Text spiegelt die Meinung des jeweiligen Kolumnisten wider. Die finanzen.net GmbH übernimmt für dessen Richtigkeit keine Verantwortung und schließt jegliche Regressansprüche aus.