Crashtest: 89 Fonds für globale Schwellenländeraktien

Länder wie China, Indien, Brasilien oder auch Korea entwickeln sich zu einer wichtigen Stütze der Weltwirtschaft.

Werte in diesem Artikel

Langfristig eröffnet deshalb die aktuelle Börsenschwäche in den Emerging Markets attraktive Chancen.

Warum dieser Markt jetzt interessant ist

Devan Kaloo, Manager des Aberdeen Emerging Markets

Solange Europas Schuldenkrise einen Schatten auf die Finanzmärkte und die Weltwirtschaft wirft, bleiben Aktien und Währungen aus den Schwellenländern sehr anfällig. Viele Investoren sind zudem besorgt, dass eine Abkühlung auf dem überhitzten Immobilienmarkt einen steilen Absturz der chinesischen Wirtschaft auslösen könnte.

Vor diesem Hintergrund dürften die starken Schwankungen an den Börsen der Emerging Markets weiter anhalten. Das wird jedoch die langfristigen Fundamentaldaten der dort gehandelten Aktien nicht verschlechtern. Der jüngste Rückzug der Investoren ist keine strukturelle Wende, er ist vor allem der steigenden Risikoscheu geschuldet.

Die Emerging Markets haben die globale Finanzkrise überstanden, und sie sollten auch jetzt wirtschaftlich stabil bleiben. Deshalb bieten die gedrückten Kurse eine gute Chance, den Anteil qualitativ hochwertiger Unternehmen aus der Region aufzustocken.

Die fünf Sieger und was ihre Manager auszeichnet

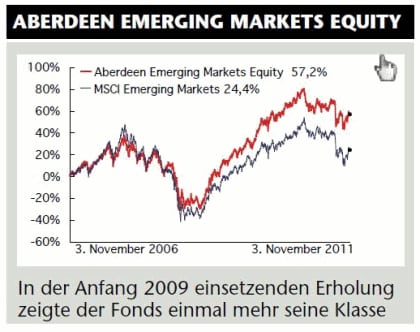

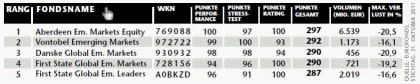

Der Aberdeen Emerging Markets Equity hat seinen Spitzenplatz erfolgreich verteidigt. Schon Ende 2009 setzte sich der von einem 37-köpfigen Team unter Leitung von Devan Kaloo betreute Fonds gegen damals 67 Konkurrenzprodukte durch. Zum entscheidenden Vorsprung vor dem Vontobel Emerging Markets unter anderem die jüngste Heraufstufung durch Morningstar von "Gut" auf "Exzellent" bei.

Die von der amerikanischen Analysegesellschaft festgestellte Kompetenz kam auch dem drittplatzierten Danske Global Emerging Markets zugute: Dort fungiert Kaloo mit seinem Team als Berater.

Mit ebenfalls 290 Punkten gleichauf liegt der First State Global Emerging Markets, dessen handelnde Akteure sich vor Analysten-Lob ebenfalls kaum retten können: Standard & Poor's etwa bescheinigt dem hinter Fondsmanager Jonathan Asante versammelten Team im aktuellen Ratingbericht, "eines der am besten besetzten und erfahrensten" des gesamten Sektors zu sein.

Unterschied zwischen diesem Fonds und dem First State Global Emerging Markets Leaders auf Rang 5: Im 1992 aufgelegten Klassiker investiert Asante in rund 100 Titel aller Größen, im elf Jahre später gestarteten Leaders-Fonds konzentriert er sich auf rund 60 Unternehmen mit einer Marktkapitalisierung von mindestens einer Milliarde US-Dollar.

Performance, Stressverhalten, Ratings - worauf es im Crashtest ankommt

DER FONDS hat alle auf asiatische Anleihen spezialisierten Fonds geprüft, die Ende August 2011 mindestens drei Jahre alt und 10 Millionen Euro schwer waren. Im Performance-Vergleich ging es darum, über verschiedene Zeiträume besser abzuschneiden als der Gruppendurchschnitt. Im Stresstest punkteten jene Fonds, die wenig schwankten und die Verluste begrenzten.

Der Rating-Vergleich bündelte die Noten von sieben Ratingagenturen. Für alle drei Kategorien gilt: Je höher der erzielte Rang, desto höher die Punktzahl. Der Spitzenreiter bekommt 100 Punkte, das Schlusslicht geht leer aus. Insgesamt kann ein Fonds auf diese Weise maximal 300 Punkte erreichen.

Der Artikel "Crashtest: 89 Fonds für globale Schwellenländeraktien" wurde bereitgestellt von DER FONDS.