Richtig grün anlegen: Aber was ist eigentlich nachhaltig?

Beim Thema Nachhaltigkeit ist vieles Definitionssache. Einiges ist sinnvoll, anderes an der Grenze zum Greenwashing. Ein große Überblick über die wichtigsten ESG-Standards.

Werte in diesem Artikel

von Andreas Höss und Andreas Hohenadl, Euro am Sonntag

Hat sich die deutsche Fondsgesellschaft DWS oder die US-Investmentbank Goldman Sachs des Greenwashing schuldig gemacht? Also nachhaltige Finanzprodukte vertrieben, die weniger "grün" sind als angepriesen? Deutsche und US-Behörden ermitteln derzeit. Einfach ist die Antwort nicht, denn es gibt keine allgemeingültige Definition, was als nachhaltig zu bewerten ist und was nicht. Die Grenzen sind fließend und die Grauzonen zahlreich. Allein hinter nachhaltig ausgerichteten Aktienindizes, die mithilfe von ETFs investierbar sind, verbergen sich unterschiedlichste Ansätze - von lax bis streng. Am Ende muss sich jeder Anleger selbst fragen, was ihm in puncto Nachhaltigkeit wichtig ist. Daher hier ein Überblick über die prominentesten ESG-Varianten:

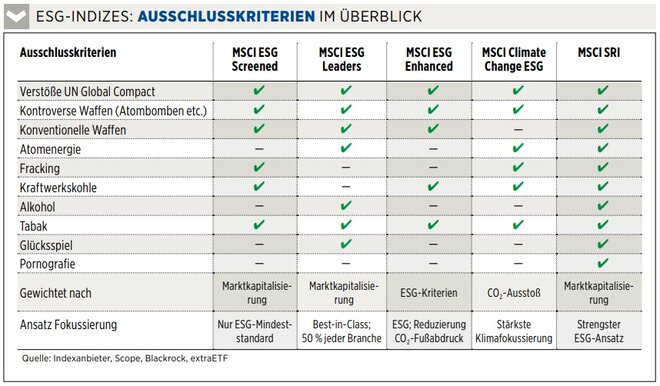

Nachhaltigkeit light - so konnte man die ETFs mit der Formel ESG Screened im Namen umschreiben. Hier gibt es wirklich nur den kleinsten gemeinsamen Nenner beim Ausschluss umstrittener Geschäftsmodelle. Konkret heißt das: keine Waffen, kein Fracking, keine Kohle, kein Tabak. Außerdem mussen Unternehmen den UN Global Compact unterschrieben haben. Damit bestätigen sie - auf freiwilliger Basis und eher unverbindlich -, dass sie etwa Kinderarbeit und Umweltverschmutzung achten und die Menschenrechte achten.

Was diese Ausschlusse in der Praxis bewirken, zeigt ein Blick in die ESG-Screened-Varianten großer Aktienindizes. Beim europäischen MSCI Europe bleiben zum Beispiel der Zigarettenhersteller British American Tobacco oder die Rüstungskonzerne Safran und Thales außen vor, die in den Bau von Atombomben involviert sind. Mit im Index sind dafür die Ölkonzerne Total und BP oder der immer wieder in Umweltskandale verwickelte Rohstoffproduzent Rio Tinto. Beim globalen MSCI World treffen die Ausschlüsse zum Beispiel die Kohlekraftwerksbetreiber First Energy und Dominion Energy, den Tabakproduzenten Imperial Brands oder den Rüstungskonzern Honeywell.

Drinnen bleibt neben den Ölmultis Chevron und Exxon oder dem Militärdienstleister Booz Allen Hamilton auch Glencore. Der Rohstoffriese ist einer der größten CO2-Emittenten der Welt und stand immer wieder wegen Arbeits- und Menschenrechtsverletzungen in der Kritik. Nicht einmal 100 der 1.600 Unternehmen im MSCI World bleiben im grobmaschigen ESG-Filter hängen.

Anreize für "schmutzige" Firmen

Als ESG Leaders bezeichnet man jene Unternehmen einer Branche, die am ehesten auf Umwelt, Soziales und gute Unternehmensführung - kurz ESG - achten. In diese Unternehmen investieren ESG-Leaders-ETFs, und zwar jeweils in die bessere Hälfte einer Branche im Index, die schlechtere fliegt raus. In der Lebensmittelbranche bedeutet das zum Beispiel Danone statt Nestle´, bei den Versorgern Enel statt RWE. Aus dem globalen Aktienindex MSCI World schaffen es nur etwa 700 der 1.600 Unternehmen durch den Filter. Dass es nicht exakt 50 Prozent sind, liegt an den zusätzlichen Ausschlusskriterien: Für die Leaders- ETFs kommen Waffen, Alkohol, Glücksspiel, Atomenergie und Verstöße gegen den UN Global Compact nicht infrage.

Das klingt streng, dennoch muss man bei diesem auch als "Best-in-Class" bekannten Ansatz eines wissen: Hier wird auch in Branchen wie Öl und Gas investiert. Der Gedanke dahinter ist, dass man die am wenigsten dreckigen Konzerne in diesen Branchen belohnen und so noch schmutzigeren Konkurrenten einen Anreiz bieten will, sich ebenfalls zu bessern. In ESG-Leaders-ETFs auf globale Aktien finden sich deshalb Minenwerte wie Newmont, Öl- und Gasriesen wie OMV, Phillips 66, Repsol oder Total oder Chemiekonzerne wie BASF.

Bei ESG-Enhanced-ETFs sind zwei Dinge anders als bei den bisher genannten Ansätzen. Erstens setzen sie einen anderen Fokus, nämlich auf den Kampf gegen die Erderwärmung. Die Enhanced-Indizes wollen die Emission von Treibhausgasen und den Verbrauch fossiler Energieträger um 30 Prozent im Vergleich zu klassischen Indizes reduzieren. Zweitens gewichten sie die Aktien dafür anders. Während in klassischen Indizes Firmen mit dem höchsten Börsenwert das größte Gewicht haben, erhalten bei den ESG-Enhanced-Indizes jene Unternehmen ein höheres Gewicht, die gute ESG-Kennzahlen vorweisen.

In der Praxis merkt man das bei den größten Positionen der Enhanced-Indizes kaum. Bei globalen Aktien dominieren die vorderen Plätze weiter die Technologieriesen Microsoft, Apple und Amazon, deren CO2-Fußabdruck im Vergleich zu Industrieunternehmen relativ niedrig ist und die auch sonst über akzeptable ESG-Scores verfügen. Dahinter gibt es dafür teils große Verschiebungen. Berkshire Hathaway, die Holding von Warren Buffett, mag erfolgreich sein, ethische Aspekte interessieren den Investment-Guru aber wenig, weshalb Berkshire von Platz 12 im klassischen Index auf Platz 138 absackt. Nestle´ taumelt von 15 auf 158, Glencore verliert ganze 300 Positionen auf Platz 503, und Repsol rutscht von Rang 267 auf Platz 611 ab. Wie die Anwesenheit von Glencore und Co im Index zeigt, sind die Ausschlüsse nicht besonders streng. So schaffen es fast 1.500 der 1.600 Firmen im MSCI World durch den Filter.

Klarer Fokus auf den Klimawandel

Das englische Wort für "Klimawandel" im Namen zeigt es schon: Die Climate-Change-ESG-Indizes haben den stärksten Fokus auf die Reduktion von Treibhausgasen, noch stärker als ESG- Enhanced-Indizes. Neben Kohle werden auch Fracking und Atomstrom ausgeschlossen. Firmen mit einem zu schlechten ESG-Rating, etwa Glencore oder Facebook-Mutter Meta, fliegen ebenfalls raus. Das Aussieben überstehen im MSCI World rund 1.300 der 1.600 Unternehmen. Gegenüber Waffen, Glücksspiel und Pornografie darf man bei diesen ETFs aber keine Berührungsängste haben.

Des Weiteren erhalten Unternehmen mit geringem CO2-Ausstoß ein höheres Gewicht in den Climate-Change-Indizes. Die Neugewichtung hat vor allem Folgen für Firmen, die ein besonders CO2-intensives Geschäftsmodell haben. So fällt der Autobauer Toyota von Rang 50 im klassischen MSCI World auf 128 in der Climate-Change-Version, Gasehersteller Linde wandert von 55 auf 81, und der Minenkonzern Rio Tinto stürzt von 159 auf 537 ab. Andersherum steigt Schneider Electric, ein Hersteller von Energiesparlösungen, von 105 auf 21, der Windkraftspezialist Vestas klettert von 457 auf 93 und der Wasserkraftversorger Verbund von 1.170 auf 416.

Wer ein SRI - kurz für Socially Responsible Investment - im Namen eines ETFs findet, kann sich sicher sein, dass hier wirklich alle kontroversen Geschäftsfelder ausgeschlossen werden. Zusätzlich gilt eine strenge Best-in-Class-Auswahl. Das bedeutet: Auch in den im ETF verbleibenden Branchen wie Technologie, Industrie, Gesundheit, Konsumgüter oder Banken wird nur in das Viertel mit dem höchsten ESG-Wert investiert. 75 Prozent der Unternehmen werden sofort aussortiert.

Das harte Aussieben hinterlässt tiefe Spuren in den SRI-ETFs. Beispiel MSCI World: Hier werden nicht nur reine Rüstungskonzerne wie Lockheed Martin oder Honeywell ausgesperrt, sondern auch Firmen wie Boeing, Airbus oder MTU, die neben einer zivilen Sparte auch eine Rüstungsabteilung haben. CO2-intensive Branchen wie Öl- und Gaskonzerne oder Fluglinien schaffen es überhaupt nicht in den Index, auch Auto- und Rohstoffwerte haben - mit Ausnahmen wie Tesla oder Newcrest Mining - schlechte Karten.

Mit Blick auf die Diversifikation hat das seinen Preis: Statt in die 1600 Unternehmen im MSCI World investiert man mit der globalen SRI-Variante nur noch in rund 400 Aktien. Nicht einmal der Bierbrauer Heineken schafft es in den ETF, obwohl viele Anleger wohl nichts gegen ein Feierabendbier haben.

___________________________________

Weitere News

Bildquellen: Romolo Tavani / Shutterstock, Brian A Jackson / Shutterstock.com, Finanzen Verlag