Meta Platforms geht mehr ins Risiko

Werbemitteilung unseres Partners

finanzen.net GmbH ist für die Inhalte dieses Artikels nicht verantwortlich

Werte in diesem Artikel

Nach hohen Investitionen in das Metaverse oder die Monetarisierung in Bereichen wie Reels hatte Meta Platforms (WKN: A1JWVX / ISIN: US30303M1027) zuletzt zur Freude vieler Anleger den Rotstift angesetzt. Ausdruck der neuen Konzentration auf die Ergebnisseite war die erste Dividende in der Unternehmensgeschichte überhaupt. Doch nun fürchten Marktteilnehmer, dass die Facebook-Muttergesellschaft das Geld zum Fenster herauswerfen könnte.

Für das erste Quartal 2024 konnte Meta Platforms einmal mehr sehr starke Zahlen präsentieren. Börsianer störten sich jedoch an der Umsatzprognose und vor allem an der angehobenen Prognose für Investitionsausgaben im laufenden Geschäftsjahr.

Umsatzprognose fällt enttäuschend aus

Im ersten Quartal lag der bereinigte Gewinn je Aktie bei 4,71 US-Dollar und damit deutlich über den Konsensschätzungen von 4,30 US-Dollar. Die Erlöse kletterten im Vorjahresvergleich um 27 Prozent auf 36,5 Mrd. US-Dollar. Auf der Umsatzseite lagen die Schätzungen bei 36,1 Mrd. US-Dollar.

Das Management geht für das laufende zweite Quartal von Umsätzen von 36,5 bis 39 Mrd. US-Dollar. Der Mittelwert von 37,75 Mrd. US-Dollar liegt jedoch unterhalb der FactSet-Konsensschätzungen von 38,15 Mrd. US-Dollar. Gleichzeitig wurde das Jahresziel für die Investitionsausgaben von 30 bis 37 Mrd. US-Dollar auf 35 bis 40 Mrd. US-Dollar angehoben.

Auf diese Weise möchte Meta Platforms Initiativen in Zukunftsbereichen wie der Künstlichen Intelligenz vorantreiben. Das Management hatte die neuen Ausgaben mit früheren Investitionszyklen, zum Beispiel rund um den Bereich Reels verglichen. Einige Anleger hatten jedoch das Gefühl, dass diese zu langwierig und umfangreich ausgefallen waren.

Facebook-Muttergesellschaft nimmt mehr Geld in die Hand

Während die Aktie von Meta Platforms in einer ersten Reaktion auf die Zahlen und Prognosen abgestraft wurde, zeigten sich Analysten weniger besorgt. Goldman Sachs-Experte Eric Sheridan hat im Fall der Aktie von Meta Platforms das „Buy“-Rating und das Kursziel von 500,00 US-Dollar bestätigt.

Der Analyst verweist darauf, dass das Management ähnliche Investitionszyklen, wie sie im Fall von Stories oder Reels zu beobachten waren, gut bewältigt habe und auf diese Weise einmal mehr den Grundstein für weiteres Wachstum legen sollte. Auch Brian Nowak, Analyst bei Morgan Stanley, rät, die Meta-Aktie bei Rücksetzern zu kaufen. J.P. Morgan-Analyst Doug Anmuth verweist seinerseits auf Erfolge mit Llama 3 und generell im Bereich Künstliche Intelligenz.

Bei J.P. Morgan sieht man die langfristigen Vorteile der höheren Investitionsausgaben. Außerdem rechnet man trotz der hohen Investitionen immer noch mit einem zweistelligen Umsatz- und Gewinnwachstum je Aktie in den Jahren 2025 und 2026. Citi-Analyst Ronald Josey fügt hinzu, dass anders als in früheren Investitionszyklen, wie im Fall von Stories oder Reels, diese nun aus einer Position der Stärke unternommen würden.

Mein Fazit

Meta Platforms hat bereits in der Vergangenheit unter Beweis gestellt, wie sehr sich höhere Investitionsausgaben rechnen können. Zumal sich Themen wie die Künstliche Intelligenz bereits als Wachstumstreiber beweisen haben.

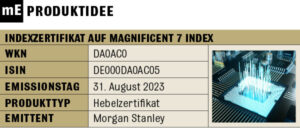

Als Alternative zu einem Direktinvestment in Meta Platforms käme auch ein Indexzertifikat auf den Magnificent 7 Index (WKN: DA0AC0 / ISIN: DE000DA0AC05) infrage. Bei den Magnificent 7 handelt es sich um die sieben Technologiewerte Meta Platforms, Alphabet, Microsoft, Amazon, Apple, NVIDIA und Tesla, die in diesem Jahr die Börsenrallye lange Zeit fast ganz alleine gestemmt hatten.

Als Alternative zu einem Direktinvestment in Meta Platforms käme auch ein Indexzertifikat auf den Magnificent 7 Index (WKN: DA0AC0 / ISIN: DE000DA0AC05) infrage. Bei den Magnificent 7 handelt es sich um die sieben Technologiewerte Meta Platforms, Alphabet, Microsoft, Amazon, Apple, NVIDIA und Tesla, die in diesem Jahr die Börsenrallye lange Zeit fast ganz alleine gestemmt hatten.

Übrigens: Alphabet A (ex Google) und andere US-Aktien sind bei finanzen.net ZERO sogar bis 23 Uhr handelbar (ohne Ordergebühren, zzgl. Spreads). Jetzt kostenlos Depot eröffnen und Neukunden-Bonus sichern!

Nachrichten zu NVIDIA Corp.

Analysen zu NVIDIA Corp.

| Datum | Rating | Analyst | |

|---|---|---|---|

| 19.02.2026 | NVIDIA Outperform | RBC Capital Markets | |

| 18.02.2026 | NVIDIA Outperform | RBC Capital Markets | |

| 11.02.2026 | NVIDIA Buy | UBS AG | |

| 28.01.2026 | NVIDIA Outperform | Bernstein Research | |

| 21.01.2026 | NVIDIA Overweight | JP Morgan Chase & Co. |

| Datum | Rating | Analyst | |

|---|---|---|---|

| 19.02.2026 | NVIDIA Outperform | RBC Capital Markets | |

| 18.02.2026 | NVIDIA Outperform | RBC Capital Markets | |

| 11.02.2026 | NVIDIA Buy | UBS AG | |

| 28.01.2026 | NVIDIA Outperform | Bernstein Research | |

| 21.01.2026 | NVIDIA Overweight | JP Morgan Chase & Co. |

| Datum | Rating | Analyst | |

|---|---|---|---|

| 20.11.2025 | NVIDIA Hold | Deutsche Bank AG | |

| 20.08.2025 | NVIDIA Hold | Deutsche Bank AG | |

| 10.01.2025 | NVIDIA Hold | Deutsche Bank AG | |

| 21.11.2024 | NVIDIA Halten | DZ BANK | |

| 21.11.2024 | NVIDIA Hold | Deutsche Bank AG |

| Datum | Rating | Analyst | |

|---|---|---|---|

| 04.04.2017 | NVIDIA Underweight | Pacific Crest Securities Inc. | |

| 24.02.2017 | NVIDIA Underperform | BMO Capital Markets | |

| 23.02.2017 | NVIDIA Reduce | Instinet | |

| 14.01.2016 | NVIDIA Underweight | Barclays Capital | |

| 26.07.2011 | NVIDIA underperform | Needham & Company, LLC |

Um die Übersicht zu verbessern, haben Sie die Möglichkeit, die Analysen für NVIDIA Corp. nach folgenden Kriterien zu filtern.

Alle: Alle Empfehlungen