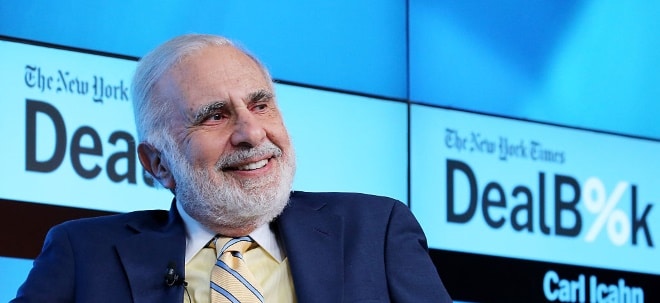

Carl Icahn: Ein Pokerspieler für Trumps Tisch

Ausgerechnet der Multimilliardär Carl Icahn soll US-Sonderberater für Regulierungsfragen werden. Das Leben der Investor-Ikone ist eine Saga von Macht, Gier und Egoismus.

Werte in diesem Artikel

von Peter Balsiger, Euro am Sonntag

Schon in der Wahlnacht zeigte Carl Icahn, dass er das Gespür für große Deals nicht verloren hat. In den frühen Morgenstunden des 9. November verließ er frühzeitig die improvisierte Siegesparty seines langjährigen Freunds Donald Trump in New York und erklärte einem Reporter von Bloomberg TV, er müsse jetzt mal richtig Geld verdienen. Er habe eben eine Milliarde Dollar in amerikanische Aktien investiert und auf steigende Kurse gesetzt. Mit der Kursrally nach der Wahl dürfte der 80-Jährige gut verdient haben. Denn Trump, der Anti-Establishment-Kandidat, mutierte fast über Nacht zum Darling der Wall Street. Die Finanzelite jubelte - "als wäre Ronald Reagan wieder auferstanden" ("Manager Magazin").

Jetzt hat ihn Trump, der sich eigentlich im Wahlkampf als Kandidat der kleinen Leute inszeniert und gegen die Wirtschaftselite und die Wall Street gewettert hatte, sogar zum Sonderberater gemacht. Er sei ein exzellenter Verhandler und verfüge über die Fähigkeit, die Entwicklung in der Finanz- und Wirtschaftswelt vorauszusagen, so Trump. "Seine Hilfe dabei, die strangulierenden Regulierungen in unserem Land anzugehen, wird von unschätzbarem Wert sein."

Carl Icahn hatte sein Medizinstudium an der New York University nach mehreren Semestern abgebrochen. Angeblich, weil er die Arbeit mit Leichen nicht ertrug. Das hinderte ihn später nicht daran, als Anführer einer Meute von Raubtierkapitalisten über Leichen zu gehen: Er war einer jener Corporate Raiders, die in den 80er-Jahren Konzerne angriffen, zerlegten, verkauften und dann regelmäßig mit dreistelligen Millionengewinnen weiterzogen. Meist waren es Beutezüge auf Pump.

Die Raiders gingen fast immer nach der gleichen Strategie vor: Sie kauften ein kleines oder mittleres Aktienpaket von ihrem Opfer, dann erzeugten sie öffentlichen Druck, um andere Aktionäre und gleich gesinnte Investoren für sich zu gewinnen, attackierten die Vorstandschefs, die sie als träge, überbezahlt und selbstverliebt bezeichneten, und erzwangen so eine Kampfabstimmung auf der Hauptversammlung. Die Schlacht endete mit der Kapitulation der Firma. Oder sie zahlte Rekordsummen, um die Angreifer loszuwerden. Allein schon eine Meldung, dass Icahn einen Anteil von fünf Prozent an einem Unternehmen übernommen habe, reichte normalerweise aus, um das Management in Panik zu versetzen.

Zu Icahns Opfern gehörten so renommierte Firmen wie der Mineralölkonzern Texaco, der Stahlgigant US Steel und der Zigaretten- und Nahrungsmittelhersteller RJR Nabisco. Eines der wenigen Unternehmen, bei denen Icahn die operative Kontrolle übernahm, war die legendäre Fluggesellschaft TWA. Allerdings geriet der Konzern später in die Insolvenz. Ein Einstieg bei General Motors misslang, da der Autohersteller Icahns Pläne öffentlich machte.

Icahn war, zusammen mit dem Junk-Bond-König Mike Milken, eines der Vorbilder für den Finanzhai Gordon Gekko im Filmklassiker "Wall Street". "Wenn Du einen Freund brauchst, dann kauf Dir einen Hund", ist einer jener in die Geschichte eingegangenen Sprüche Gekkos. Eigentlich stammt er von Icahn. So hatte er sich einmal gegenüber einem Mitarbeiter von TWA geäußert.

Carl Icahns Büros im General-Motors-Wolkenkratzer hoch über Manhattan gleichen heute einem Museum. Die Wände im Flur sind dekoriert mit Trophäen seiner berühmtesten Übernahmeschlachten: Modellflugzeuge von TWA, Spielzeugeisenbahnen von ACF, ein Unternehmen, das jahrzehntelang seine "Cashcow" war, gerahmte Aktien erzählen seinen Kampf um Firmen, die zu den größten des 20. Jahrhunderts in Amerika gehörten: von MGM bis Motorola, von Texaco bis Nabisco.

Mit 80 hätte sich Icahn längst zur Ruhe setzen können. Er sammelt jetzt Kunst, vor allem Impressionisten, spendet für wohltätige Organisationen. Seine Yacht hat er inzwischen verkauft, weil er diese Törns öde fand. Aber er geht noch immer keinem Fight aus dem Weg. "Was soll ich denn tun? Auf langweiligen Dinnerpartys rumsitzen?", fragte er einen "Forbes"-Reporter. Er übernahm weitere Unternehmen, hatte den Computerhersteller Dell im Visier und duellierte sich im Business-Sender CNBC öffentlich mit dem Hedgefonds-Guru Bill Ackman, den er "eine Heulsuse auf dem Schulhof" nannte. Der halbstündige Schlagabtausch der beiden verfeindeten Alphatiere (Ackman über Icahn: "Das ist kein ehrlicher Kerl. Er ist keiner, der sein Wort hält") verschlug selbst hartgesottenen Börsianern die Sprache. Das Onlineportal Business Insider nannte das Duell "den größten Augenblick in der Geschichte des Finanz-Fernsehens".

Auch Ebay bekam Icahns Kampfeslust zu spüren. Nachdem er sich bei der Onlineplattform eingekauft hatte, forderte er das Management auf, den Onlinebezahldienst Paypal an die Börse zu bringen. Paypal weigerte sich erst, musste aber schließlich 2015 klein beigeben. Ähnlich erging es Apple-Chef Tim Cook. 2013 stieg Icahn bei dem iPhone-Konzern ein und forderte gleich, dass der Konzern die Aktionäre über Dividenden und Aktienrückkäufe stärker an den Milliardengewinnen beteiligen solle. 2016 erhöhte Apple seine Ausschüttungen um 50 Milliarden Dollar. Icahn stieg jetzt aus - etwa zwei Milliarden Dollar soll er mit seinen Apple-Aktien verdient haben.

Früher attackierte er Unternehmen mithilfe von Junk Bonds und anderen Leverage-Strategien. Dann benutzte er dafür fremdes Geld mithilfe einer Hedgefonds-Struktur und machte damit Hunderte von Millionen Gewinn. Heute braucht er für seine Beutezüge nicht mehr das Geld oder die Hilfe anderer, sein Vermögen schätzt "Forbes" auf 16,5 Milliarden Dollar. Und das macht ihn immer noch so gefährlich. 2011 hatte er alle Anleger seines Hedgefonds ausbezahlt. In einem Brief an seine Kunden erklärte er, er wolle im Fall einer erneuten Krise an den Börsen nicht mehr für ihr Vermögen verantwortlich sein.

68 Übernahmen in zehn Jahren

Icahn wuchs als Sohn einer Lehrerin und eines Synagogen-Kantors (ein "frustrierter Opernsänger", wie Icahn seinen Vater beschrieb) im New Yorker Stadtteil Queens auf - eine Arbeitergegend, in der mit harten Bandagen gekämpft wurde. Hier wohnten meist Iren, von denen der introvertierte und nachdenklich wirkende Junge oft verprügelt wurde. Den typischen Akzent von Queens hat Icahn übrigens bis heute behalten. Seine Kritiker belächeln ihn deshalb. Er wirke bei seinen öffentlichen Auftritten trotz seiner teuren Kleidung eher wie ein Textilvertreter - und nicht wie ein Finanzmogul, der an einer Eliteuniversität studiert hat.Eigentlich wäre Icahn am liebsten Opernsänger geworden. Stattdessen schrieb er sich in Princeton an der philosophischen Fakultät ein und fiel dort als hochbegabter Schachspieler auf. Er schrieb 1957 eine Abschlussarbeit über Empirismus - eine philosophische These, wonach Theorien bedeutungslos sind, wenn sie nicht durch reale Beweise gestützt werden. "Ich habe an diesem verdammten Ding zwölf oder 14 Stunden täglich gearbeitet", sagte Icahn später. Er ließ sich sogar einen Bart wachsen, damit er die Zeit nicht mit Rasieren verschwenden musste. Seine Schlussfolgerung in der preisgekrönten Arbeit beeinflusste auch sein späteres Leben als Investor, wenn er in komplizierten Bilanzen nach Fakten oder versteckten Assets suchte: "Wissen basiert nur auf dem, was man sehen kann."

Es war der Wunsch seiner Mutter, der ihn dazu bewegte, Medizin zu studieren. Aber nach wenigen Semestern gab Icahn auf und meldete sich stattdessen beim Militär. Er nahm seinen Kameraden beim Pokerspiel mehrere Zehntausend Dollar ab, die er an der Börse investierte und 1962 beim Crash an der Wall Street auch gleich wieder verlor. Eine existenzielle Erfahrung für den 26-Jährigen. Er habe seitdem "wie ein Wahnsinniger gearbeitet", gestand er dem Wirtschaftsmagazin "Business Week".

Sein nächstes Ziel war die Wall Street. Er lernte bei Dreyfus & Company den Arbitrage- und Optionshandel, lieh sich 1968 von seinem einzigen wohlhabenden Verwandten 400.000 Dollar und kaufte sich damit einen Maklerstand an der New Yorker Börse, der ihm das Recht zum Handel auf dem Parkett gab. Seine Firma Icahn & Co. verdiente das erste Geld mit Arbitrage- und Optionshandel, fing aber schon bald an, aggressiv in Unternehmen zu investieren. Sein erster großer Coup: 1976 kaufte er zusammen mit seinem damaligen Partner für zwei Dollar pro Aktie rund 30 Prozent des Finanzfonds Highland auf. Die entsetzten Fondsmanager, die wohl Angst vor einer feindlichen Übernahme hatten, kauften ihm den Anteil zurück - für sechs Dollar pro Aktie.

Nach mehreren größeren Spekulationserfolgen lagen in seiner Kriegskasse rund 100 Millionen Dollar. Er gehörte jetzt zum Establishment der "Räuberbarone", deren Stars Leute wie der Texaner T. Boone Pickens oder der Brite Sir James Goldsmith waren. Aber Icahn wollte mehr. Er machte jetzt Jagd auf die ganz großen Tiere. Das "Wall Street Journal" rechnete 2013 aus, dass er in den vorangegangenen zehn Jahren 68 Übernahmekämpfe ausgefochten hatte. Heute führt er seine Geschäfte zusammen mit einem kleinen Team von 20 Investmentprofis und Anwälten von Manhattan aus. Er bezeichnet sich längst nicht mehr als "Firmenjäger", sondern als "Aktionärsaktivist", der für eine Demokratisierung der Unternehmen kämpft. Er verlässt sein Büro jetzt nur noch selten. Die Zeiten, als er rastlos durch Amerika jettete, von einer Aktionärsversammlung zur nächsten, sind vorbei. Wenn ihn jetzt ein Geschäft interessiert, dann kommt die Welt zu ihm - oder er greift einfach zum Telefon.

Und wie wir vom Film "3 Engel für Charlie" gelernt haben, kann ein Mann, der nur eine Stimme am anderen Ende des Telefons ist, auch sehr große Macht haben.

Vita

Neuer Mann für die Regierung

Carl Icahn wurde 1936 im New Yorker Stadtteil Queens geboren. An der US-Eliteuniversität Princeton studierte er Philosophie, um sich dann für kurze Zeit der Medizin zu verschreiben. 1961 begann er seine Brokerkarriere, Mitte der 70er-Jahre startete er mithilfe von Beteiligungen den Angriff auf diverse Konzerne, die ihn letztlich zum Multimilliardär machten. Nun soll Icahn dem designierten US-Präsidenten Donald Trump als Sonderberater für Regulierungsreformen in dessen Regierungsteam helfen.

Übrigens: Apple und andere US-Aktien sind bei finanzen.net ZERO sogar bis 23 Uhr handelbar (ohne Ordergebühren, zzgl. Spreads). Jetzt kostenlos Depot eröffnen und Neukunden-Bonus sichern!

Ausgewählte Hebelprodukte auf Apple

Mit Knock-outs können spekulative Anleger überproportional an Kursbewegungen partizipieren. Wählen Sie einfach den gewünschten Hebel und wir zeigen Ihnen passende Open-End Produkte auf Apple

Der Hebel muss zwischen 2 und 20 liegen

| Name | Hebel | KO | Emittent |

|---|

| Name | Hebel | KO | Emittent |

|---|

Weitere Apple News

Bildquellen: Neilson Barnard/Getty Images for New York Times, Heidi Gutman/CNBC/NBCU Photo Bank via Getty Images