Mark Hulbert: So dürften sich die Top-Aktien der letzten Jahre im nächsten Bullenmarkt schlagen

In der derzeitigen Energiekrise und dem damit einhergehenden Bärenmarkt profitieren vor allem die Aktien von Stromversorgern. Wird die derzeitige Marktperiode aber wieder durch eine Hausse abgelöst, dürften auch die Karten für die unterschiedlichen Sektoren wieder neu gemischt werden, ist sich auch Marktexperte Mark Hulbert sicher.

Werte in diesem Artikel

• Tech-Aktien nach Corona-Crash im Aufwind

• Energiekrise beflügelt Stromversorger

• Nächster Bullenmarkt-Gewinner gesucht

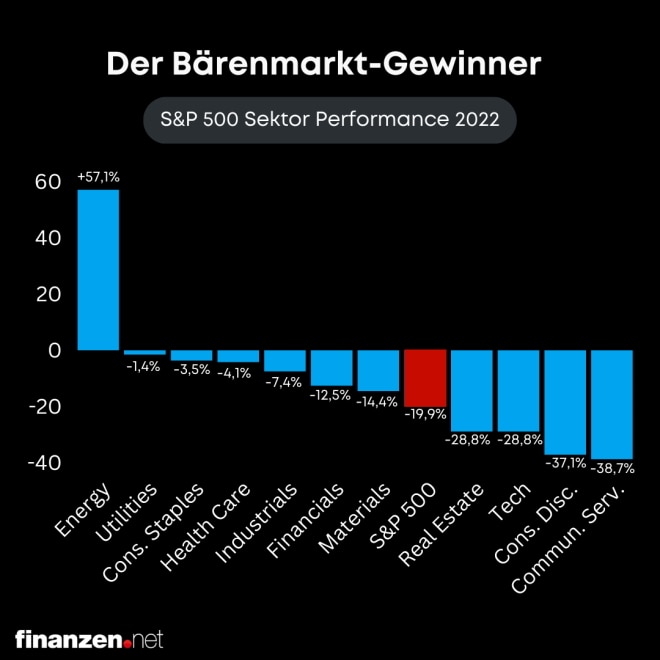

Bären dominierten 2022 die Börsen

Übernahmen nach dem Corona-Crash im Frühjahr 2020 noch die Bullen das Ruder an den Börsen, wurden diese mit Belastungsfaktoren wie hohen Inflationsraten, der Zinswende, Lieferkettenverzögerungen und geopolitischen Spannungen im vergangenen Jahr von den Bären abgelöst. Besonders Tech-Werte wie Apple, Microsoft und Tesla, die zuvor noch zu den stärksten Performern zählten, kamen in den vergangenen Monaten deutlich unter die Räder.

Wer wird der nächste Bullenmarkt-Gewinner?

Doch welcher Sektor könnte sich im kommenden Bullenmarkt nach oben absetzen? Dieser Frage nahm sich jüngst der Finanzanalyst Mark Hulbert in einem Textbeitrag für das Finanzportal "MarketWatch" an. Dazu analysierte der Marktkenner vom Analyseunternehmen Ned Davis Research bereitgestellte Ranglisten, die Aufschluss darüber geben, wie die im S&P 500 abgebildeten Branchen in den vergangenen Bullen- und Bärenmärkten performten. So habe das Unternehmen den Index der 500 größten börsennotierten US-Unternehmen in zehn Sektoren aufgeteilt und deren Kursbewegung in den 14 Bullenmärkten und den 14 Bärenmärkten seit Anfang der 1970er Jahre untersucht.

S&P 500-Branchen im Check

Dabei kam Hulbert zu der Erkenntnis, dass die Branche, die in der vorherigen Baisse am schwächsten performte, im darauffolgenden Aufschwung durchschnittlich deutlich aufsteigen konnte. Im Umkehrschluss fielen die Bärenmarkt-Gewinner in der anschließenden Hausse meist auf einen der hinteren Plätze im Ranking zurück. "Die Quintessenz: Die wahrscheinlichste Annahme ist, dass der Sektor, der den nächsten Bullenmarkt anführen wird, stärker ist als der Sektor, der in den letzten Rankings an der Spitze stand."

Hier geht's zum Instagram-Profil von finanzen.net

Energiesektor dürfte in nächster Hausse das Nachsehen haben

Nach den Untersuchungen des Experten dürfte der Energiesektor, der im derzeitigen, von Inflation und Rohstoffknappheit gezeichneten Marktumfeld an der Spitze steht, den kommenden Bullenmarkt also nicht anführen. So sei es im von Ned Davis Research untersuchten Zeitraum nicht ein Mal vorgekommen, dass eine Branche den Bärenmarkt anführte und die Top-Position auch im anschließenden Bullenmarkt verteidigen konnte. Stattdessen habe diejenige der zehn Branchen des S&P 500, die in einem schwachen Marktumfeld vorne lag, im anschließenden Bullenmarkt meist Platz neun des Rankings belegt.

Tech-Aktien vor Renaissance?

Und wie steht es um den Techsektor, der besonders von Maßnahmen zur Eindämmung des Coronavirus profitieren konnte, mit steigenden Zinsen aber zum großen Verlierer des Börsenjahrs 2022 wurde? "Enthusiasten hoffen, dass der Sektor im nächsten Bullenmarkt wieder an die Spitze der Sektorenrangliste zurückkehren wird", so Hulbert. "Darauf würde ich nicht wetten." Demnach habe es seit Beginn der 1970er Jahr nur ein einziges Mal den Fall gegeben, dass eine der Branchen des S&P 500 zwei Bullenmärkte angeführt habe, die durch einen Bärenmarkt getrennt wurden. So habe der Industriesektor sowohl die Hausse 1978 angeführt als auch den Boom 1980. Außerdem habe man den Technologiesektor im Betrachtungszeitraum nicht eindeutig als typischen Baisse- oder Hausse-Gewinner identifizieren können, da die Aktien in der Vergangenheit immer wieder von hoher Volatilität geprägt waren.

Wichtige Rolle im Wirtschaftsgeschehen

Dennoch heißt das nicht zwangsläufig, dass Technologie-Aktien im nächsten Bullenmarkt schlecht abschneiden müssen. "Die Technologie hat sich seit den 1970er Jahren enorm weiterentwickelt, ebenso wie ihre Rolle in der Wirtschaft", lobt Hulbert die Branche. "Es ist also möglich, dass sich die Welt so sehr verändert hat, dass ‚es dieses Mal anders sein wird‘." Welche Branche den nächsten Boom am Aktienmarkt aber tatsächlich anführen wird, könne man noch nicht sagen. Dafür sei es noch zu früh, so der Investor.

Redaktion finanzen.net

Dieser Text dient ausschließlich zu Informationszwecken und stellt keine Anlageempfehlung dar. Die finanzen.net GmbH schließt jegliche Regressansprüche aus.

Übrigens: Apple und andere US-Aktien sind bei finanzen.net ZERO sogar bis 23 Uhr handelbar (ohne Ordergebühren, zzgl. Spreads). Jetzt kostenlos Depot eröffnen und Neukunden-Bonus sichern!

Ausgewählte Hebelprodukte auf Apple

Mit Knock-outs können spekulative Anleger überproportional an Kursbewegungen partizipieren. Wählen Sie einfach den gewünschten Hebel und wir zeigen Ihnen passende Open-End Produkte auf Apple

Der Hebel muss zwischen 2 und 20 liegen

| Name | Hebel | KO | Emittent |

|---|

| Name | Hebel | KO | Emittent |

|---|

Weitere Apple News

Bildquellen: Inked Pixels / Shutterstock.com, peterschreiber.media / shutterstock.com, finanzen.net