Werbung

Werbung

DAX Flop: Fresenius Medical Care (FMC) St. -7,51%

Aktien

Konjunktur & Wirtschaft

Aktien

Aktien

Neueste Videos

Newsticker

Chart im Blickpunkt

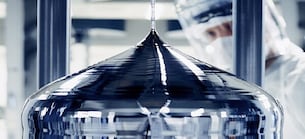

Siltronic: Keine Lust auf sinkende Kurse

Artikel-Highlights

Technotrans: Zu stark abgestraft

Aktie im Blickpunkt

DEWB: Die Schnäppchenjagd ist angelaufen

Analysten-Highlights

B+S Banksysteme: Starke Zahlen und hohes Kurspotenzial

Devisen

Devisen

Trading

Aktien

Aktien

Werbung

Aktien

Devisen

Devisen

Trading

Aktien

Aktien

Aktien

Aktien