SJB FondsEcho. Fidelity Global Industrial Fund.

Industriewerte. Selektiert.

Aus Aktien genau dieser Sektoren Industrie, Chemie, Metalle und Bergbau sowie Energie stellt der FondsManager Ashish Bhardwaj engagiert sich bevorzugt in qualitativ hochwertigen Unternehmen mit nachhaltigen oder sich verstärkenden Wettbewerbsvorteilen, die zu vernünftigen Bewertungen gehandelt werden. Der erfahrene Marktstratege, der bereits seit 15 Jahren bei Fidelity Investments ist und die Verantwortung für den Global Industrials-Fonds vor neun Jahren übernommen hat, favorisiert Unternehmen, die in Bezug auf die Unternehmens- oder Branchenstruktur Veränderungen unterworfen sind und deshalb vom Markt oft unterschätzt werden. Wie Bhardwaj betont, werden diese Aktien oft unter ihrem inneren Wert gehandelt, was zu einem asymmetrischen Verhältnis zwischen Risiko und Ertrag führt. Aktuell favorisiert der FondsManager Industrie- und Chemie-Aktien, die rund zwei Drittel des Portfolios abdecken. Energieunternehmen sind mit 25 Prozent gewichtet, Firmen aus dem Rohstoffsektor dienen mit 10 Prozent als Beimischung. Aktienexperte Bhardwaj strebt danach, in den unterschiedlichsten Phasen des Konjunkturzyklus einheitliche Renditen zu erzielen und konstruiert sein Portfolio so, dass es ein Engagement sowohl in zyklischen, als auch in langfristigen strukturellen Themen besitzt. Die Bottom-up-Aktienauswahl in Kombination mit Top-Down-Analysen dient als zuverlässige Alpha-Quelle des Fonds, der sich trotz seiner klassischen Sektorenstruktur nicht vor den Performanceergebnissen des MSCI World verstecken muss.

Der Fidelity Global Industrials Fund Y Acc EUR (WKN A0NGW0, ISIN LU0346389181) 25. März 2008 aufgelegt und verfügt aktuell über ein FondsVolumen von 650 Millionen Euro.Vergleichsindex wird der MSCI AC World Industrials + Materials + Energy Index (Net) verwendet. Gegenüber dieser kombinierten Benchmark, die die wichtigsten Teilsektoren des Fonds abbildet, ist es dem bei Morningstar mit fünf Sternen gerateten Fidelity-Produkt gelungen, einen hohen regelmäßigen Mehrertrag zu generieren: Seit Auflegung steht einer kumulierten Wertentwicklung des Fidelity-Fonds von +285,60 Prozent eine Performance des Vergleichsindex von lediglich +186,90 Prozent gegenüber - eine beeindruckende Outperformance von nahezu 100 Prozentpunkten! Auch über fünf Jahre sieht es ähnlich gut für den Fidelity Global Industrials aus - die Wertentwicklung des Fonds von +95,2 Prozent in Euro bzw. +14,3 Prozent jährlich fällt erheblich besser als die des MSCI-Vergleichsindex von +62,0 Prozent bzw. +10,10 Prozent p.a. auf Eurobasis aus. Wie stellt sich die so erfolgreiche Anlagestrategie im Detail dar?

FondsStrategie. Bottom-up-Analysen. Praktiziert.

Der Fidelity Global Industrials Fund strebt ein langfristiges Kapitalwachstum an und investiert sein FondsVermögen schwerpunktmäßig in Aktien von Unternehmen, die mit Forschung, Entwicklung, Herstellung, Vertrieb, Lieferung oder Verkauf von Materialien, Produkten oder Dienstleistungen im Zusammenhang mit zyklischen und Rohstoffindustrien befasst sind. Das Anlageuniversum ist weltweit diversifiziert und umfasst Firmen jeglicher Marktkapitalisierung; auch Investitionen in Schwellenländern sind möglich. FondsManager Ashish Bhardwaj berücksichtigt im Rahmen seines aktiven Portfoliomanagements die Wachstums- und Bewertungskennzahlen der Unternehmen, deren Finanzen, die Kapitalrendite und die erzielten Cashflows. Weitere Kennzahlen wie die Qualität der Unternehmensführung, die aktuellen wirtschaftlichen Bedingungen sowie die Situation in der Branche fließen in seine Bottom-up-Analysen mit ein. Das Portfolio ist über 79 Einzeltitel breit gestreut, auch Nachhaltigkeitskriterien werden in dem Anlageprozess des nach Artikel 8 der EU-Offenlegungsverordnung klassifizierten Fonds berücksichtigt. Im Bereich des Schwerpunktthemas des Fonds "Industrie und Chemie" konzentriert sich Marktexperte Bhardwaj auf die Subthemen Automatisierung, Reshoring, Dekarbonisierung sowie Elektrifizierung. Auch die Digitalisierung sowie der wirtschaftliche Aufschwung der globalen Mittelschicht sind strukturelle Investmentthemen, die die Titelselektion beeinflussen. Bei der Unternehmensauswahl bevorzugt FondsManager Bhardwaj Unternehmen mit hoher Kapitalrendite und guter Cash-Generierung. Der Fidelity-Experte präferiert starke Geschäftsmodelle mit hohen nachhaltigen Eintrittsbarrieren und achtet auf solide Managementteams mit nachgewiesener Erfolgsbilanz. Hohe Governance-Standards sowie aktionärsfreundliche Praktiken sind ein weiteres wichtiges Auswahlkriterium, wobei Unternehmen, die sich aufgrund diverser Faktoren im Wandel befinden, bevorzugt werden (z.B. Branchenkonsolidierung, Ausgliederung, Managementwechsel). Spezialisiert ist Bhardwaj auf die Identifikation von Firmen, deren langfristige Veränderungsprozesse vom Markt unterschätzt werden. Prinzipiell bevorzugt der FondsManager Unternehmen, die mit einem Abschlag auf den inneren Wert gehandelt werden und somit über ein asymmetrisches Risiko-Rendite-Verhältnis verfügen. Wie ist das FondsPortfolio im Einzelnen zusammengesetzt?

FondsPortfolio. USA. Führend.

Bei der Länderallokation des Fidelity Global Industrials Fund liegen die USA weit vorn: Hier sind 53,70 Prozent des gesamten FondsVermögens investiert. Auf dem zweiten Platz der geographischen Aufteilung liegt Frankreich mit 8,30 Prozent Anteil am FondsVolumen, es folgen Großbritannien mit 7,70 Prozent sowie Japan mit 7,60 Prozent. Aktien aus Kanada besitzen einen Portfolioanteil von 7,10 Prozent, Dividendentitel aus Deutschland sind mit 4,50 Prozent gewichtet. FondsBestände in Australien (2,10 Prozent) und den Niederlanden (1,50 Prozent) ergänzen das Länderportfolio des global diversifizierten Anlageproduktes. Abgerundet wird die geographische Struktur durch Engagements in der Schweiz (0,80 Prozent) sowie in Peru (0,70 Prozent). Sonstige Länder bringen es auf 2,10 Prozent des Portfolios, die Liquiditätsquote beträgt aktuell 3,80 Prozent.

In der Branchenallokation des Fidelity-Fonds befinden sich Industriewerte mit 48,70 Prozent Anteil am FondsVermögen in der führenden Position. Energietitel nehmen mit 22,10 Prozent den zweiten Platz im Sektorenengagement ein, Aktien aus dem Bereich der Roh- und Werkstoffe decken 19,70 Prozent des FondsVolumens ab. Als Beimischungen innerhalb der Portfoliokonstruktion sind Titel der Informationstechnologie (4,70 Prozent) und Aktien aus dem Verbrauchsgütersektor (1,00 Prozent) zu betrachten. Den ersten Platz unter den Top 10 nimmt mit der Aktie von Exxon Mobil ein Titel aus dem Energiesektor ein. Relativ weit vorn unter den zehn größten Einzelpositionen liegen mit Rolls Royce, Union Pacific, dem US-Anlagenbauer Jacobs Solutions sowie dem Werkzeugproduzenten Stanley Black&Decker zahlreiche Industrieunternehmen. Der IT-Anbieter Teledyne Technologies rundet die Liste der Top-10-Holdings des Fidelity-Fonds ab.

FondsVergleichsindex. Korrelation. Ausgeprägt.

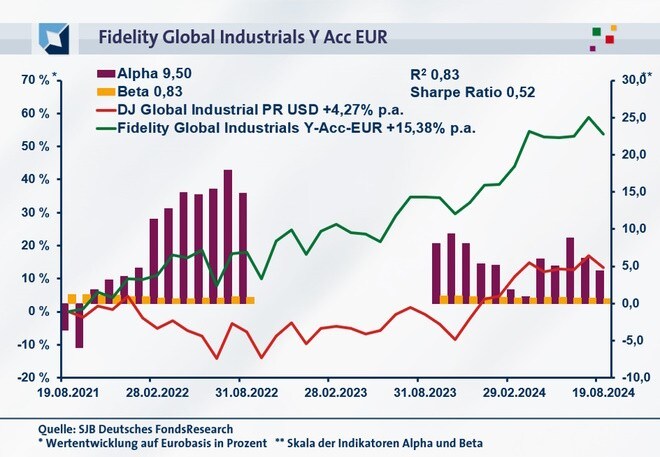

Für unsere unabhängige SJB FondsAnalyse haben wir den Fidelity Global Industrials Fund dem DJ Global Industrial Index PR USD als Benchmark gegenübergestellt. Das Ergebnis der Korrelationsanalyse mit dem breit gestreuten internationalen Aktienindex für den Industriesektor zeigt eine ausgeprägte Übereinstimmung. Mit 0,91 liegt die Korrelation über drei Jahre auf einem hohen Niveau, für ein Jahr fällt sie mit 0,92 noch etwas stärker aus. Die Kursentwicklung von Fonds und Benchmark verläuft damit weitgehend parallel, wie auch der Blick auf die Kennzahl R² beweist. Diese liegt für drei Jahre bei 0,83, über ein Jahr nimmt sie einen Wert von 0,84 an. Somit haben sich mittelfristig 17 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 16 Prozent. Hier zeigt sich, dass FondsManager Bhardwaj mit seinem Bottom-up-Ansatz auf längere Sicht eine stärker individualisierte Länder- und Sektorengewichtung verfolgt. Der Tracking Error des Fidelity-Fonds liegt für drei Jahre bei moderaten 8,06 Prozent, über ein Jahr geht die Spurabweichung auf 7,80 Prozent zurück. Überdurchschnittliche Risiken werden vom FondsManagement demnach keine eingegangen. Auf welche Schwankungen müssen sich FondsAnleger einstellen?

FondsRisiko. Beta. Attraktiv.

Der Fidelity Global Industrials Fund hat für den letzten Dreijahreszeitraum mit 14,58 Prozent die geringere Schwankungsbreite im Vergleich zum Referenzindex aufzuweisen, der es auf eine Volatilität von 16,15 Prozent bringt. Über ein Jahr steht der aktiv gemanagte Aktienfonds gegenüber der passiven Benchmark ebenfalls besser da: Hier beträgt die "Vola" des Fonds 10,22 Prozent und liegt über drei Prozentpunkte oberhalb der Schwankungsbreite des DJ Global Industrial PR USD, der als Vergleichsindex eine Volatilität von 13,68 Prozent an den Tag legt. Damit fällt der Risikovergleich zwischen Fonds und Benchmark klar zugunsten des Fidelity-Produktes aus: In beiden Analysezeiträumen sind die Schwankungen geringer, das von FondsManager Ashish Bhardwaj zusammengestellte Portfolio kann mit einer grundsätzlich gedämpften Volatilitätsstruktur aufwarten. Was sind die Konsequenzen für die Beta-Analyse?

Den attraktiven Volatilitätszahlen zufolge befindet sich das Beta des Fidelity-Fonds unter Marktniveau und verzeichnet über drei Jahre einen Wert von 0,83. Für ein Jahr geht die Kennzahl noch weiter auf 0,68 zurück und zeigt damit, dass der weltweit investierende Industrieaktien-Fonds auch kurzfristig die geringeren Wertschwankungen als der Vergleichsmarkt besitzt. Der rollierende Zwölfmonatsvergleich der Beta-Werte über drei Jahre bekräftigt das positive Szenario aus FondsPerspektive und demonstriert, dass das Fidelity-Produkt fast durchgängig unter Marktniveau liegende Beta-Werte generieren konnte: Die Risikokennziffer lag in 33 der letzten 36 betrachteten Einzelzeiträume unter dem Marktrisikofixwert von 1,00 und nahm dabei Werte von zutiefst 0,66 an. Dem stehen lediglich drei Zeitintervalle mit einer höheren Schwankungssensitivität gegenüber, in denen der Fonds mit einem Beta von 1,24 in der Spitze aufwartet. Insgesamt kommt die Beta-Analyse zu dem Ergebnis, dass sich das Portfolio des Industrials-Fonds mit Blick auf die Risikostruktur klar besser als der DJ-Vergleichsindex für internationale Industrietitel präsentiert. Stellen sich die erzielten Renditeergebnisse ähnlich überzeugend dar?

FondsRendite. Alpha. Generiert.

Per 21. August 2024 hat der Fidelity Global Industrials Fund über drei Jahre eine kumulierte Wertentwicklung von +53,62 Prozent in Euro aufzuweisen, was einer Rendite von +15,38 Prozent p.a. entspricht. Eine attraktive Performance, die zudem die Wertentwicklung des DJ Global Industrial PR USD als Vergleichsindex klar übertrifft: Die SJB-Benchmark wartet über drei Jahre mit einer Gesamtrendite von +13,37 Prozent auf Eurobasis auf, was einem Ergebnis von +4,27 Prozent p.a. gleichkommt. Beim Wechsel auf die Jahresbetrachtung liegen der Fidelity-Fonds und der gewählte Referenzindex in etwa gleichauf: Mit einer Jahresrendite von +17,00 Prozent fällt die Performance des aktiven Investmentproduktes einen Hauch geringer als die des weltweiten DJ-Vergleichsindex von +17,64 Prozent aus. Da der über elf Prozentpunkte betragende Renditevorsprung im Dreijahreszeitraum weit stärker zu gewichten ist, ist der Fidelity Global Industrials Fund der eindeutige Sieger im Performancevergleich. Die Stockpicking-Strategie von FondsManager Bhardwaj hat es ganz offensichtlich geschafft, längerfristig eine attraktive Mehrrendite zum breiten Markt zu erzielen. Wie schlägt sich dies in den Alpha-Werten des Fonds nieder?

Das Alpha des aktiv gemanagten FondsProduktes liegt über drei Jahre bei 9,50 und befindet sich damit klar im positiven Terrain. Ebenfalls stark präsentiert sich die Rendite-Kennzahl auf Jahressicht mit 4,43, wo sie erneut im grünen Bereich rangiert. Im rollierenden Zwölfmonatsvergleich der Alpha-Werte über drei Jahre zeigt sich, dass der auf Industrie-, Energie- und Bergbau-Titel setzende internationale Aktienfonds regelmäßig erfolgreicher als die Benchmark agierte. In 35 der untersuchten 36 Perioden gab es ein positives Alpha bis 20,53 in der Spitze zu verzeichnen, nur eine einzige Periode wartet mit einem negativen Alpha-Wert von -5,90 auf. Damit fällt das Gesamturteil für den Fidelity-Fonds rundherum positiv aus: Mit einer unterdurchschnittlichen Schwankungsneigung wird eine hohe Outperformance zum Vergleichsmarkt erzielt, die Risiko-Rendite-Struktur des individuell zusammengestellten Portfolios ist erheblich besser als diejenige der passiven Benchmark. Dass sich die Anlagestrategie des Fidelity-Fonds als besonders erfolgreich erweist, bestätigt abschließend die positive Sharpe Ratio von 0,52 im Dreijahreszeitraum.

Wer als Investor nach der jüngsten Marktvolatilität seine Zweifel an einer Fortsetzung der Tech-Rallye hat, der findet in dem Fidelity Global Industrials Fund einen vorzüglich gemanagten, international breit gestreuten Aktienfonds, der sich ganz auf "bodenständige" Sektoren konzentriert, in denen das Bewertungsniveau und die langfristige Aufwärtsperspektive noch stimmen. FondsManager Ashish Bhardwaj beweist, welch hohe Outperformance durch aktives Stockpicking zu erzielen ist und konstruiert sein Portfolio aus den attraktivsten Einzeltiteln der Sektoren Industrie und Chemie, Rohstoffe sowie Energie. Ein Fonds für alle Anleger, die an ein Comeback der "Old Economy" glauben!

Autor: Dr. Volker Zenk ist Fondsanalyst bei der SJB FondsSkyline 1989 e.K., einem der größten und ältesten bankenunabhängigen Finanzdienstleister in Deutschland. Die wöchentlich erscheinenden, speziell auf Privatinvestoren zugeschnittenen Publikationen können gratis angefordert werden unter FondsEcho@sjb.de oder auf www.sjb.de.

Nicht nur in den Finanzzentren Deutschlands ist ausgewiesene FondsExpertise zu Hause, sondern auch im niederrheinischen Korschenbroich. Am 1. Januar 1989 gegründet, ist die SJB FondsSkyline eines der ältesten und größten privaten Finanzdienstleistungsinstitute in Deutschland. Seit über 30 Jahren verfolgt die SJB ihren antizyklischen Investmentansatz und publiziert regelmäßige Newsletter und FondsAnalysen für Privatinvestoren.

Der obige Text spiegelt die Meinung des jeweiligen Kolumnisten wider. Die finanzen.net GmbH übernimmt für dessen Richtigkeit keine Verantwortung und schließt jegliche Regressansprüche aus.

Bildquellen: SJB FondsEcho