Börsenjahr 2023: Trends frühzeitig zu identifizieren wird entscheidend sein für Renditechancen

Werbemitteilung unseres Partners

finanzen.net GmbH ist für die Inhalte dieses Artikels nicht verantwortlich

Während vergangenes Jahr fast jede Assetklasse mit Verlusten abgeschnitten hat, ist nach Ansicht von Dr. Ernst Konrad, Lead Portfoliomanager beim Vermögensverwalter Eyb & Wallwitz, für 2023 eine Erholung zu erwarten. Im Interview erläutert er die Gründe und beschreibt, welche Anlagen besonders gute Chancen auf Rendite haben könnten.

Herr Dr. Konrad, 2022 war ein turbulentes Börsenjahr. Und nun sehen auch die Konjunkturprognosen für 2023 nicht allzu rosig aus. Was erwartet uns an den Finanzplätzen?

Dr. Konrad: Das Jahr hat an den Finanzmärkten durchaus positiv begonnen. Das wird in den kommenden Wochen und Monaten unseres Erachtens in diesem Tempo so nicht weitergehen. Wir sehen eher den Beginn einer langsamen, nachhaltigen Erholung. Und auch wenn die Rezession in den USA deutlich milder verlaufen dürfte als im Rest der Welt, so gehe ich davon aus, dass im ersten Schritt Anleihen mit guter Bonität wieder attraktive Chance-Risiko-Verhältnisse bieten. Dem folgen dann Hochzinsanleihen und Aktien.

Bei amerikanischen Staatsanleihen ist eine Stabilisierung der Kurse wahrscheinlich, da die Inflation bereits ein Plateau erreicht hat und ein Ende weiterer geldpolitischer Maßnahmen durch die Fed in greifbarer Nähe ist. Für Europa ergibt sich ein anderes Bild: Da die Inflationsdynamik bis ins Frühjahr hinein sehr hoch bleiben dürfte, führen die kommenden Straffungsmaßnahmen der EZB zunächst zu weiteren Renditeanstiegen.

Nun haben Sie die Chancen aufgezählt. Wo liegen konkrete Risiken für Anleihen?

Konrad: Das größte Risiko ist eine erneute Straffung der Geldpolitik im zweiten Halbjahr, falls die Anker der Inflation angegangen werden müssen, um das Zwei-Prozent-Inflationsziel wieder zu erreichen. Eine weitere Gefahr stellt die Abwertung des US-Dollars dar. Insbesondere für Euro-Investoren, die ihr Geld in amerikanische Anleihen anlegen wollen. Schwer abzuschätzen sind dagegen die Implikationen der quantitativen Straffung der Notenbanken auf die Finanzmärkte sowohl in den USA als auch in Europa. Bislang ist unklar, wer die Anleihen kaufen wird, sobald sich die Zentralbanken zurückziehen oder sogar selbst als Verkäufer am Markt auftreten. Erstmals könnten wieder Liquiditätsengpässe zu Stresssituationen auf den Rentenmärkten führen. Auch hier schätze ich das Risiko für Europa als größer ein.

Was ist mit Unternehmensanleihen?

Konrad: Damit sich die Kreditrisikoprämien stabilisieren, darf es nur zu einem milden Rückgang der Wirtschaftsleistung kommen. Sobald dies in Aussicht ist, werden die Risikoprämien bei Unternehmensanleihen abnehmen. Obwohl das Risiko einer Energierationierung im Euro-Raum mittlerweile nahezu ausgeschlossen ist, wird eine mittlere Rezession in Europa Emittenten mit schwächeren Bilanzen unter Druck setzen und zu einem Anstieg der Zahlungsausfälle führen. Ein moderater Anstieg der Ausfallraten ist in den aktuellen Bewertungen bereits eingepreist. Aktuell favorisiere ich bei Anleihen daher noch Durationsrisiken gegenüber Kreditrisiken.

Und wie werden sich die Aktienkurse entwickeln?

Konrad: Ich gehe davon aus, dass die Märkte in den nächsten Monaten eher volatil bleiben werden. Ein neuer Aktienzyklus wird erst dann beginnen, wenn auch attraktive Bewertungsniveaus und lohnende Gewinnaussichten für das Jahr 2024 erreicht sind. Die Aktienrisikoprämie, die die relative Attraktivität von Aktien gegenüber Staatsanleihen innerhalb eines Landes zeigt, liegt in den USA unter dem langfristigen Durchschnitt. Deshalb betrachtet Eyb & Wallwitz Staatsanleihen und Anleihen von bonitätsstarken Emittenten im Vergleich zu Aktien, relativ gesehen, als die günstigere Alternative. Europäische Unternehmen sind in der Regel dividendenfreudiger als amerikanische. Zudem sind die Staatsanleihen-Renditen deutlich geringer als in den USA. Dies führt zu einer historisch höheren Aktienrisikoprämie. Bei Euro-Aktien sind wir aufgrund unseres makroökonomischen Bildes allerdings noch zurückhaltender.

Welche Branchen und Bereiche sind für Sie die aussichtsreichsten?

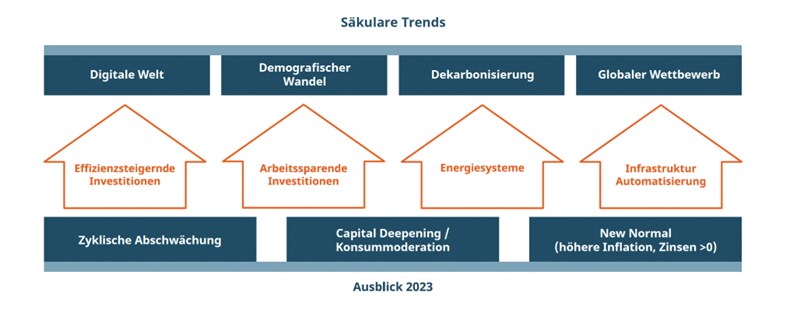

Konrad: Wir halten vor allem die langfristigen Aussichten von Wachstumsaktien für vielversprechend. Ein gewisse Kapitalknappheit bei Investoren wird auch im laufenden Jahr eine Rolle spielen, sodass Aktien mit einer gesunden Free-Cash-Flow-Rendite gefragt sein werden. Außerdem zeichnet sich volkswirtschaftlich ein Übergang vom Konjunktur- zum Investitionszyklus ab. Dadurch werden Unternehmen mit effizienzsteigernden Technologien und Aktien aus den Bereichen Infrastruktur, Netzausbau und "Smart Energy" einen Auftrieb erfahren.

Grafik: Auswirkungen auf die strategische Allokation

Die rechtzeitige Identifikation von Megatrends und dem damit verbundenen Wachstum wird dieses Jahr besonders wichtig sein. In den zurückliegenden Jahren konnten Investoren dank des Bullenmarktes und einem Niedrigzinsumfeld in nahezu allen Segmenten positive Aktienrenditen erwirtschaften. Die jährlichen Durchschnittsrenditen auf Indexebene lagen über die letzten Jahre in Europa bei circa 8 und in den USA bei 13 Prozent. Angesichts einer Rezession und einer restriktiven Geldpolitik sollten Investoren ihre Renditeerwartungen niedriger ansetzen. Eine dezidierte Aktienauswahl in Verbindung mit Megatrends ist die Voraussetzung, um auch perspektivisch das Wachstum und die Aktienrenditen der vergangenen Jahre zu erwirtschaften.

Bildquellen: IPConcept