SJB FondsEcho. First State Greater China Growth Fund.

Aufschwung. Fortgesetzt.

Werte in diesem Artikel

Chinas Börsen haben einen guten Start ins neue Jahr hingelegt. Ursächlich dafür ist weniger die vergleichsweise geringe offizielle Wachstumsprognose der Regierung in Beijing von +7,5 Prozent, als vielmehr die positiven Auswirkungen einer gelockerten Geldpolitik, mit der die chinesische Notenbank bereits im vierten Quartal 2011 begonnen hat. Die „People’s Bank of China“ (PBoC) stimuliert so die Wachstumstreiber Binnenwirtschaft und Konsum und steigert die Aussichten auf ein neuerliches Anziehen der chinesischen Wirtschaft. Anfang 2012 gingen die Zinssenkungen weiter: Die Interbankensätze in China sanken erneut um 0,5 Prozentpunkte. Immer mehr Ökonomen gehen deshalb davon aus, dass Chinas Wirtschaft ab der zweiten Jahreshälfte 2012 ihr Wachstum beschleunigen wird. Dafür spricht auch die Aufwärtsentwicklung des chinesischen Einkaufsmanagerindex (PMI), der sich über der eine Konjunkturbelebung signalisierenden 50-Punkte-Marke stabilisiert hat. Nun kommt es für die Wirtschaft im „Reich der Mitte“ noch darauf an, dass die aktuelle Geldpolitik die Gefahr eines Preisauftriebs auf dem chinesischen Binnenmarkt nicht zu sehr fördert. Analysten bleiben aber zuversichtlich, dass China das Inflationsziel von 4,0 Prozent für 2012 einhalten kann.

Zu den längerfristig erfolgreichsten China-Fonds am Markt gehört der First State Greater China Growth Fund (WKN A0BKZB, ISIN GB0033874107), der sich in Aktien der Volksrepublik China sowie in Unternehmen aus Hongkong und Taiwan engagiert. Der Fonds erwirbt Titel jeglicher Marktkapitalisierung und legt den Schwerpunkt auf Wachstumswerte. FondsManager Martin Lau verwaltet den am 1. Dezember 2003 aufgelegten Fonds, der aktuell ein konzentriertes Portfolio von 62 Einzeltiteln hält. FondsWährung ist das britische Pfund, das Produkt aus dem Hause First State weist derzeit ein Volumen von umgerechnet 656 Millionen Euro auf. Als Vergleichsindex nutzt der Greater-China-Fonds den MSCI Golden Dragon Index, der den Großraum China umfasst. Michael Lai hat mit seinem Fonds einen erfolgreichen Start ins neue Jahr hingelegt und im ersten Quartal 2012 bereits ein Plus von +5,76 Prozent in Euro erzielt. Wie sieht seine Anlagestrategie im Detail aus?

FondsStrategie. Wachstumswerte. Gesucht.

Der First State Greater China Growth Fund strebt die Erzielung eines langfristigen Kapitalzuwachses durch die Anlage in Aktien von Unternehmen an, die ihren Sitz in der Volksrepublik China, in Hongkong oder Taiwan haben bzw. dort den überwiegenden Anteil ihrer wirtschaftlichen Aktivitäten ausüben. Der Fokus liegt auf den Wachstumsaussichten der Werte, wobei FondsManager Lau langfristige strukturelle Wachstumstrends bevorzugt und sich weniger an kurzfristigen zyklischen Entwicklungen orientiert. Lau rechnet für die nächsten Jahre mit im historischen Vergleich etwas schwächeren Wachstumsraten in China und hat deshalb sein Portfolio nach den jüngsten Kurssteigerungen etwas defensiver aufgestellt.

In der Länderallokation liegt die Volksrepublik China mit 46,2 Prozent auf dem ersten Platz, 26,1 Prozent des FondsVermögens sind in der ehemaligen britischen Kronkolonie Hongkong investiert. In Taiwan ist der China-Fonds mit 25,3 Prozent engagiert, eine kleine Position in Singapur (1,4 Prozent) rundet die geographische Struktur ab. Vergleicht man die Länderaufteilung mit dem MSCI Golden Dragon Index, ist Hongkong vergleichsweise übergewichtet (+3,7 Prozent), während die Bestände in China und Taiwan geringer als bei der Benchmark ausfallen (-2,4 bzw. -3,6 Prozent). Wie sieht die Branchengewichtung des Fonds aus?

FondsPortfolio. Finanzwerte. Vorneweg.

Das Portfolio des First State Greater China Growth Fund wird von Finanztiteln dominiert, die 32,5 Prozent des FondsVermögens ausmachen. Mit 14,2 Prozent Anteil an der Gesamtallokation sind Firmen aus dem Bereich Basiskonsumgüter vertreten. Die drittgrößte Branche innerhalb des Portfolios stellen IT-Konzerne mit 12,0 Prozent. Überdurchschnittlich stark engagiert ist der First State-Fonds zudem bei Versorgern (11,1 Prozent), bei Energietiteln (7,6 Prozent) sowie im Bereich der Nicht-Basiskonsumgüter (6,8 Prozent). Abgerundet wird das Portfolio durch Positionen bei Telekommunikationsunternehmen (5,0 Prozent) sowie Industriewerten (4,1 Prozent Portfolioanteil). Die Cashquote liegt derzeit bei 1,0 Prozent.

Bei den Top-10-Positionen des China-Fonds liegt der Hongkonger Immobilien- und Finanztitel Cheung Kong Holdings mit 6,2 Prozent Portfolioanteil auf dem ersten Platz. Aufgrund der starken Entwicklung am Immobilienmarkt Hongkongs leistete der Titel einen wichtigen positiven Beitrag zur FondsEntwicklung. Auch die zweitgrößte Einzelposition des Fonds, der chinesische Erdölkonzern CNOOC (4,4 Prozent), legte im Umfeld steigender Ölpreise kräftig zu. Die aktuell etwas defensivere Ausrichtung des Fonds wird an der drittgrößten Einzelposition, dem Versorger Hongkong & China Gas (3,6 Prozent) offenbar. Attraktiv bewertete IT-Titel wie Taiwan Semiconductor (3,5 Prozent) und weitere Finanzwerte wie die China Merchants Bank (2,6 Prozent) finden sich gleichfalls unter den zehn größten Einzelpositionen des Fonds. Das Einzelhandels- und Touristik-Unternehmen Jardine Matheson (3,0 Prozent) sowie der Nahrungsmittelproduzent Uni-President Enterprises (2,8 Prozent) profitieren vom aufstrebenden chinesischen Binnenkonsum. Mit der Schwerpunktlegung auf Finanz- und Konsumtitel setzt FondsManager Lau sein Programm um, die besonders wachstumsstarken Werte aus dem Großraum China herauszufiltern.

FondsVergleichsindex. Korrelation. Ausgeprägt.

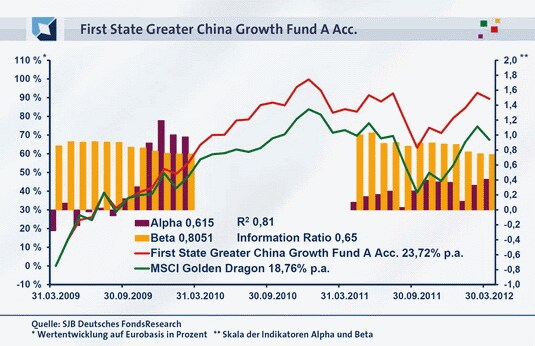

Der First State Greater China Growth Fund wird in unserer unabhängigen SJB FondsAnalyse dem MSCI Golden Dragon als Vergleichsindex gegenübergestellt. Das Ergebnis der Korrelationsanalyse bestätigt diese Wahl und zeigt zugleich, dass im weiteren Verlauf mit aussagekräftigen Alpha- und Beta-Werten zu rechnen ist. Die Korrelation zwischen Fonds und Vergleichsindex ist über drei Jahre mit 0,92 stark ausgeprägt, für ein Jahr geht sie leicht auf 0,88 zurück. Die Kursentwicklung des Fonds aus dem Hause First State und des MSCI Golden Dragon verläuft damit weitgehend parallel, wie auch der Blick auf die Kennzahl R² beweist. Diese liegt für drei Jahre bei 0,85, über ein Jahr fällt sie mit 0,77 etwas niedriger aus. Damit haben sich mittelfristig 15 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 23 Prozent. Hier zeigt sich, dass FondsManager Lau auf seiner Suche nach Wachstumswerten kurzfristig stärker von der Benchmark abgewichen ist. Der Tracking Error liegt über drei Jahre bei 6,48 Prozent und legt auf Jahressicht auf 7,19 Prozent zu. Welche Schwankungen verzeichnet der China-Fonds unter diesen Voraussetzungen?

FondsRisiko. Volatilität. Geringer.

Der Greater China-Fonds schafft es grundsätzlich, die Schwankungsneigung des Vergleichsindex MSCI Golden Dragon zu unterbieten. Über drei Jahre beträgt die Volatilität des Fonds 16,68 Prozent, während die Benchmark mit 19,63 Prozent eine merklich höhere Schwankungsintensität an den Tag legt. Für ein Jahr ist das Bild ähnlich: Mit 16,61 Prozent liegt die „Vola“ des aktiv gemanagten Aktienfonds klar niedriger als die 21,45 Prozent, die der Vergleichsindex zu verzeichnen hat. Der Vergleich von Fonds und Referenzindex mit Blick auf die Risikostruktur fällt damit eindeutig zugunsten des First-State-Produktes aus.

Dies manifestiert sich auch an dem unter Marktniveau liegenden Beta des Fonds von 0,81 über drei Jahre. Die Risikokennziffer, die die Schwankungsanfälligkeit von Fonds und Index vergleicht, weist für ein Jahr einen Wert von 0,74 auf. Damit schwankt der China-Fonds um 26,0 Prozent geringer als der Markt. Der rollierende Zwölfmonatsvergleich der Beta-Werte über die letzten drei Jahre ergibt, dass sich der Fonds fast durchweg weniger volatil präsentierte: In 32 der untersuchten 36 Einzelzeiträume lag die Risikokennziffer unter dem Marktrisikofixwert von 1,00 und nahm dabei Werte bis zutiefst 0,64 an. Zusammenfassend ist festzustellen, dass der Fonds angesichts seines Anlageschwerpunktes auf Wachstumswerte ein erstaunlich geringes Risiko gemessen am Vergleichsindex aufweist. Wie fallen die Renditekennzahlen aus?

FondsRendite. Alpha. Aufstrebend.

Per 30. März 2012 hat der First State Greater China Growth Fund über drei Jahre eine kumulierte Wertentwicklung von +89,39 Prozent in Euro erzielen können, was einer Rendite von +23,72 Prozent p.a. entspricht. Damit gelingt es dem von Martin Lau gemanagten Aktienfonds, seine Benchmark MSCI Golden Dragon deutlich zu übertreffen. Die Performance des Vergleichsindex liegt für drei Jahre bei +67,50 Prozent, was einem jährlichen Plus von +18,76 Prozent gleichkommt. Der Renditevorsprung des China-Fonds erhält sich auch beim Wechsel auf die kurzfristige Betrachtung: Über ein Jahr hat das First-State-Produkt in Euro gerechnet +3,01 Prozent an Wert gewonnen, während der MSCI-Vergleichsindex ein ähnlich hohes Minus von -2,98 Prozent hinnehmen musste. Damit fällt der Performancevergleich eindeutig zu Gunsten des First State Greater China Growth Fund aus, der in beiden Analysezeiträumen eine klar bessere Wertentwicklung als die Benchmark verzeichnen kann – und das bei einer günstigeren Volatilitätsstruktur.

Der Renditevorsprung des Fonds zum Referenzindex wird auch an der Kennziffer Alpha offenbar, die über drei Jahre bei 0,62 und damit klar im positiven Bereich liegt. Auf Jahressicht stellt sich die Renditekennzahl mit 0,41 ebenfalls überzeugend dar. Im rollierenden Zwölfmonatsvergleich über drei Jahre zeigt sich, dass der China-Fonds von First State mit schöner Regelmäßigkeit ein positives Alpha generiert. Nur in zwei der letzten 36 Einjahreszeiträume gelang es dem Fonds nicht, eine Mehrrendite zu erwirtschaften. Von September 2009 bis März 2012 konnte der Fonds mit Alpha-Werten bis 1,69 in der Spitze ununterbrochen einen teils erheblichen Performancevorsprung zum MSCI Golden Dragon erzielen. Hier zeigt sich in aller Deutlichkeit der Erfolg aktiven Portfoliomanagements und die Qualität der Aktienauswahl von FondsManager Lau, der sich offensichtlich auf die richtigen Wachstumswerte aus dem Großraum China konzentriert hat.

SJB Fazit. First State Greater China Growth Fund.

Das Szenario eines langfristigen Wirtschaftsaufschwungs in China bleibt intakt, auch wenn die Wachstumsraten beim BIP nicht mehr ganz frühere Höchstmarken erreichen. Mit seiner Fokussierung auf chinesische Wachstumstitel ist der First State Greater China Growth Fund bestens dazu geeignet, von der aktuell günstigen Bewertung der Aktien in China, Hongkong und Taiwan zu profitieren. Der hohe Performancevorsprung zur Benchmark bei gleichzeitig niedriger Volatilität dient als eindeutiger Qualitätsbeweis.

Erläuterungen

Alpha

Ist die Kennziffer für die Renditechancen. Sie misst die Mehrrendite, die über der zu erwartenden Rendite des Marktes liegt. Das Alpha beziffert jenen Teil der Rendite, der nicht mit der allgemeinen Marktentwicklung oder höherer Risikobereitschaft zu erklären ist, sondern auf aktiver Titelauswahl und Beispiel: Ein Alpha von 5 zeigt an, dass der Fonds bei einer Nullentwicklung des Index 5 Prozent Mehrrendite erzielt hat, ohne dafür ein höheres Risiko einzugehen.

Beta

Ist die Kennziffer für die Risiken. Sie ist das Resultat eines Risikovergleichs zwischen Fonds und Index. Das Kriterium ist deren Schwankungsintensität (Volatilität). Beim Beta wird dem Index der feste Wert „1“ zugesprochen. Weicht die Volatilität des Fonds um 15 Prozent nach unten ab, ist sein Beta 0,85, weicht er 15 Prozent nach oben ab, ist es 1,15. Ein Wert über 1 spricht gegen den Fonds, ein Wert unter 1 für ihn. Das Beta eines Fonds ist negativ, wenn sich Fonds und Index abwärts bewegen.

Dividendenrendite

Diese Kennzahl misst die Dividende einer Aktie im Verhältnis zum Aktienkurs zum Zeitpunkt der Ausschüttung. Sie wird in Prozent gemessen. Je höher der Wert, desto mehr Erträge in Form der Dividende bekommen die Anteilseigner aus der Unternehmensleistung heraus. Diese Erträge sind unabhängig von der Kursentwicklung an der Börse. Im Gegensatz zum Kurs-Gewinn-Verhältnis KGV werden hier die Erträge als Maßstab für die Rendite genommen, die tatsächlich den Anteilseignern zugute kommen. Ist der Wert hoch, deutet das auch auf eine Unterbewertung des Unternehmens an der Börse hin, denn wie eine hohe Dividende zeigt, ist die Ertragskraft größer, als der Aktienkurs ausdrückt.

Information Ratio

Um die Qualität des Managements eines bestimmten Fonds besser einschätzen zu können, ist die Information Ratio eine zentrale Kennzahl. Errechnet wird die Information Ratio, indem man die FondsRendite durch das FondsRisiko teilt. Die Rendite wird hierbei mit Alpha gemessen. Das FondsRisiko anhand des Tracking Errors. Je höher dieser Wert ist, desto besser das Management des zu untersuchenden Fonds.

Korrelation

Ist die Kennziffer für die wechselseitige Abhängigkeit zweier Investments. Angegeben wird, wie wahrscheinlich sich die Kursverläufe gegenläufig (Korrelation -1), unabhängig (Korrelation 0) oder gleichläufig (Korrelation +1) verhalten.

Kurs-Buch-Verhältnis (KBV)

Das KBV ist eine Kennzahl für den Substanzwert eines Unternehmens. Es wird errechnet, in dem man den Aktienkurs durch den Buchwert je Aktie teilt. Der Buchwert der Aktiengesellschaft ergibt sich durch den Abzug der Verbindlichkeiten von der Summe der Aktiva. Der Buchwert der Aktie ist das Ergebnis der Teilung des Unternehmensbuchwerts durch die Anzahl der Aktien. Je niedriger der Wert ist, desto preiswerter ist die Aktie. Der Kurs entspricht der Substanz des Buchwerts. Dann hat die Aktie einen „fairen“ Wert.

Kurs-Cashflow-Verhältnis (KCV)

Das KCV ist eine Kennzahl der Liquidität eines Unternehmens. Man erhält es, in dem man den Aktienkurs durch den Cashflow je Aktie teilt. Der Cashflow eines Unternehmens bildet die wirklichen Zahlungsflüsse in einer bestimmten Zeitperiode ab. Sein Wert gibt das Volumen der im Unternehmen für Investitionen und Verbindlichkeiten vorhandenen liquiden Mittel an. Mit dem KCV kann die Entwicklung der Ertragskraft einer Aktiengesellschaft bewertet werden. Dabei gilt eine Aktie als umso preiswerter, je niedriger ihr KCV ist.

Kurs-Gewinn-Verhältnis (KGV)

Das KGV ist die Kennzahl der Ertragskraft eines Unternehmens. Es wird errechnet, in dem man den Aktienkurs durch den Gewinn je Aktie teilt. Hier gilt: Je niedriger die Kennzahl, desto preiswerter ist die Aktie. Ein niedriges KGV bedeutet an der Börse ein Einstiegssignal in die Aktie. Sie gilt als unterbewertet und hat Aufstiegspotenzial. Liegt ihr KGV über dem Marktdurchschnitt, ist das ein Ausstiegssignal. Sie gilt als überbewertet. Die Wahrscheinlichkeit, dass ihr Kurs fällt ist hoch.

R²

Diese Kennzahl drückt den Prozentsatz der Bewegungen eines Fonds aus, die durch Bewegungen in seinem Referenzindex erklärt werden können. R² ist das Quadrat der Korrelation. Das heißt, dass maximale R² liegt bei 1. Dies bedeutet, dass 100,0 Prozent der Entwicklung des Fonds durch den Referenzindex bestimmt wird. Ein R² von 0,5 bedeutet, dass 50,0 Prozent der Entwicklung des Fonds das Ergebnis der Entwicklung des Referenzindex ist. Je deutlicher diese Zahl unterhalb von 1 liegt, umso unabhängiger ist der Ertrag des Fonds vom Referenzindex. R² wird genutzt, um die Aussagekraft von Beta zu bestimmen. Je höher das R², desto signifikanter das Beta, weil klar wird, wie sehr eine erhöhte und niedrige Risikokennziffer auf aktivem FondsManagement oder Marktentwicklung basiert.

Sharpe Ratio

Ist die Kennziffer für einen Rendite-Risiko-Vergleich zwischen unterschiedlichen Geldanlagen. Die nach dem Nobelpreisträger William Sharpe benannte Kennziffer misst die durchschnittliche Rendite in Bezug auf das eingegangene Risiko. Dabei wird der Fonds mit dem risikolosen Geldmarkt konfrontiert. Angenommen, die Sharpe Ratio liegt beim Fonds bei 0,40 und beim Index bei 0,30. Dann erwirtschaftet der Fonds mit jedem Risikoschritt ein Drittel mehr Rendite als der im Index dargestellte Markt. Eine negative Zahl bedeutet: Der Fonds ist schlechter als der Geldmarkt.

Tracking Error

Ist die Kennziffer für die Spurabweichung des Fonds vom Index. Sie misst, wie stark die Positionen und ihre Gewichtung im Portfolio des Fonds prozentual von denen des Index abweichen. Je niedriger der Tracking Error, desto stärker orientiert sich der FondsManager am Vergleichsindex. Je höher der Wert ist, desto unabhängiger bewegt sich der FondsManager in seinem Markt.

Value-at-risk (VAR)

Der Begriff bezeichnet ein Risikomaß für die Wahrscheinlichkeit und den Umfang von Verlusten einer bestimmten Risikoposition (z. B. eines Portfolios von Wertpapieren) in einem gegebenen Zeithorizont. Ein VAR von 10 Mio. Euro bei einer Haltedauer von 1 Tag und einer als Konfidenzniveau bezeichneten Eintrittssicherheit von 97,5 Prozent bedeutet, dass der potenzielle Verlust der betrachteten Risikoposition von einem Tag auf den nächsten mit einer Wahrscheinlichkeit von 97,5 Prozent den Betrag von 10 Mio. Euro nicht überschreiten wird. VAR wurde von J.P. Morgan entwickelt und ist heute ein Standardrisikomaß im Finanzsektor.

Autor: SJB FondsSkyline OHG 1989 für Unternehmer und Führungskräfte

Gerd Bennewirtz ist als geschäftsführender Gründungsgesellschafter der SJB FondsSkyline OHG 1989 Herausgeber speziell auf Privatinvestoren zugeschnittener Newsletter. Die täglich, wöchentlich und monatlich erscheinenden Publikationen können gratis angefordert werden unter FondsEcho@sjb.de oder www.sjb.de.

Der obige Text spiegelt die Meinung des jeweiligen Kolumnisten wider. Die finanzen.net GmbH übernimmt für dessen Richtigkeit keine Verantwortung und schließt jegliche Regressansprüche aus.