Portfolio - alternative Anlageklassen

Unsere Einschätzung zu alternativen Anlageklassen.

Alternative Anlagen

Hier betrachten wir liquide und illiquide Anlagestrategien.1 Aufgrund ihrer unterschiedlichen Charakteristika stellen wir diese getrennt dar.

Liquide Alternative Anlagen

Aktien Long/Short

Die voraussichtlich höhere Marktvolatilität spricht für Manager, die mit einem geringen Nettoexposure agieren oder auf eine Rückkehr der relativen Branchenbewertungen auf ihr vorheriges Niveau setzen.

Macro/CTA

Der Sektor könnte 2015 von der erwarteten Zunahme der Divergenz und Dekorrelation zwischen Anlageklassen profitieren. Aktueller Research-Schwerpunkt ist die Entwicklung von Multi-Model-Fonds, um unterschiedliche Marktbedingungen zu identifizieren und von diesen zu profitieren.

Credit

Angesichts der/des niedrigen absoluten Rendite/Carry von Investment-Grade-Anleihen könnte ein Fokus auf den relativen Bewertungsunterschieden zwischen besicherten und unbesicherten Anleihen (z.B. Bank Loans gegenüber Hochzinsanleihen) liegen - sowohl auf Unternehmens- als auch auf Branchenebene.

Event Driven/Relative Value

Der M&A-Markt ist weiter sehr lebhaft. Insbesondere die Konsolidierung in der Energieindustrie dürfte neue Chancen eröffnen. Durch abgesagte Deals könnten sich interessante Einstiegschancen bieten.

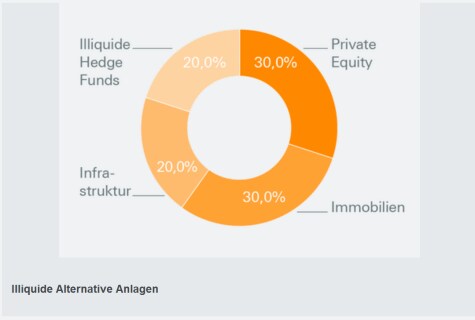

Illiquide Alternative Anlagen

Private Equity

Die europäischen Private-Equity-Märkte laufen gut und profitieren vom hohen Transaktionsvolumen. Der US-Markt ist ebenfalls weiter aktiv, aber inzwischen weniger attraktiv bewertet. Hohe Anlagezuflüsse des letzten Jahres dürften für robuste Investmentaktivitäten in Asien sorgen.

Immobilien

Wir rechnen mit weiteren Verbesserungen am US-Markt, vor allem im prozyklischen Büro- und Logistiksektor, wo die Nachfrage hoch ist und die Neubautätigkeit begrenzt. Die Erholung der europäischen Immobilienmärkte hat jetzt auch Deutschland erfasst. In Südeuropa wird ebenfalls mit weiteren Zugewinnen gerechnet.

Infrastruktur

Wir bevorzugen Unternehmen, die von der anziehenden Konjunktur und organischen Chancen profitieren. Nordamerikanische Eisenbahnunternehmen bieten Wachstumspotenzial. Die niedrigen Zinsen sprechen für regulierte US-Versorger. Börsennotierte Titel könnten Chancen bieten.

Illiquide Hedge Funds

Für längerfristig ausgerichtete Strategien gibt es weiter interessante Anlagechancen, vor allem in den Bereichen Aktivismus, strukturierte Kreditprodukte, Insurance-Linked Assets, Secondaries, Regulierungsarbitrage und Direktkredite.

1 Alternative Anlagen und Hedge Funds sind nicht unbedingt für jeden Anleger geeignet und für jedes Portfolio verfügbar. Alternative Anlagen/Hedge Funds sind mit diversen Risiken behaftet.

"Long oder short", Mark G. Roberts?

Der Head of Real Estate Strategy and Research beleuchtet aktuelle Entwicklungen an den globalen Immobilienmärkten.

Spielen institutionelle Investoren eine wichtigere Rolle am Immobilienmarkt?

Long. Institutionelle Investoren haben schon immer eine wichtige Rolle in der Immobilienwirtschaft gespielt - als Eigentümer von Immobilien und durch ihre Beteiligung an Immobilien-Investmentfonds. Unabhängige Umfragen* zufolge sind die Investoren in dieser Anlageklasse derzeit aber im Schnitt um 100 Basispunkte unterinvestiert. Um ihre Zielallokation in Immobilien (9,7%) zumindest zu erreichen, müssten die Anleger in diesem Jahr rund 200 Mrd. US-Dollar zusätzlich in diesen Bereich investieren.

Wird der US-Markt höhere Zinsen bewältigen können?

Long. Die nominalen Zinsen dürften in diesem Jahr zwar steigen, die realen (inflationsbereinigten) Zinsen jedoch weiter unter ihrem historischen Durchschnitt liegen. Immobilien profitieren tendenziell von einem derartigen gesamtwirtschaftlichen Umfeld, vor allem bei einem zugleich durchschnittlichen bis überdurchschnittlichen BIP-Wachstum.

Kann die Erholung am deutschen Immobilienmarkt an Schwung gewinnen?

Long. Aufgrund der polyzentrischen Struktur der deutschen Wirtschaft bieten sich einige Anlagechancen in zweitklassigen Märkten. Durch die regionale Migration und den dynamischen Arbeitsmarkt haben viele mittelgroße Städte von steigenden Einwohnerzahlen profitiert. Außerdem bieten diese Märkte einen ausreichend großen Bestand an investierbaren Objekten, ein sehr gesundes Verhältnis von Angebot und Nachfrage, genug Liquidität und attraktive Renditespreads sowie langfristig gesicherte, laufende Einnahmen

Logistikimmobilien - ein Hoffnungsträger?

Long. Der Mehrkanal-Einzelhandel erhöht die Nachfrage nach Logistikflächen, vor allem an zentralen, großstadtnahen Standorten, von wo aus die Händler ihre Kunden beliefern können. Technologische Fortschritte erhöhen den Druck auf die Eigentümer, ältere Logistikimmobilien zu modernisieren. Einzelhändler und Logistikanbieter brauchen moderne Immobilien für mehr Effizienz und einen zuverlässigeren Kundenservice. In der Folge dürften hier weiter hohe Erträge zu erzielen sein.#

Werden Singapur und Hongkong eine Überhitzung vermeiden?

Short. Singapur und Hongkong haben zuletzt ein hohes Mietwachstum und sinkende Anfangsrenditen verzeichnet. Bei Anlagen in Büroimmobilien in diesen Märkten ist Vorsicht geraten, da künftig mit Mietpreiskorrekturen und steigenden Kapitalisierungssätzen gerechnet werden muss. Wir bevorzugen Basiskonsumgüter-Handelsimmobilien in Vorortlagen, da sie Schwankungen der zyklischen Konsumausgaben abfedern können.

Quelle: Deutsche Asset & Wealth Management Investment GmbH, Deutsche Bank AG Filiale London, Stand: 18. März 2015.

Die hier dargestellte Vermögensaufteilung entspricht einem ausgewogenen Modellportfolio für deutsche Investoren. Sie ist nicht unbedingt für jeden Anleger geeignet und kann jederzeit und ohne Vorankündigung geändert werden. In einem ausgewogenen Modellportfolio gewichten wir Alternative Anlagen mit 10% (vergleiche "Portfolio").

Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für zukünftige Wertentwicklungen. Es kann keine Gewähr übernommen werden, dass Anlageziele erreicht oder Ertragserwartungen erfüllt werden. Prognosen sind kein verlässlicher Indikator für zukünftige Wertentwicklungen. Es wird keine Garantie dafür übernommen, dass Prognosen und Ziele tatsächlich eintreffen. Prognosen basieren auf Annahmen, Schätzungen, Ansichten und hypothetischen Modellen oder Analysen, die sich als falsch herausstellen können.

Deutsche Asset & Wealth Management

Mit 923 Milliarden Euro verwaltetem Vermögen (Stand 31. Dezember 2013) ist Deutsche Asset & Wealth Management¹ einer der führenden Vermögensverwalter weltweit. Deutsche Asset & Wealth Management bietet Privatanlegern und Institutionen weltweit eine breite Palette an traditionellen und alternativen Investmentlösungen über alle Anlageklassen. Deutsche Asset & Wealth Management steht zudem für maßgeschneiderte Wealth Management-Lösungen und eine ganzheitliche Betreuung wohlhabender Privatanleger und Family Offices.

¹ Deutsche Asset & Wealth Management ist der Markenname für den Asset-Management- und Wealth-Management-Geschäftsbereich der Deutsche Bank AG und ihrer Tochtergesellschaften. Die jeweils verantwortlichen rechtlichen Einheiten, die Kunden Produkte oder Dienstleistungen der Deutsche Asset & Wealth Management anbieten, werden in den entsprechenden Verträgen, Verkaufsunterlagen oder sonstigen Produktinformationen benannt.

Der obige Text spiegelt die Meinung des jeweiligen Kolumnisten wider. Die finanzen.net GmbH übernimmt für dessen Richtigkeit keine Verantwortung und schließt jegliche Regressansprüche aus.

Mit 160 Milliarden Euro betreutem Kundenvermögen ist DWS Investments im Publikumsfondsgeschäft Marktführer in Deutschland*. 1956 gegründet, ist DWS Investments heute integraler Bestandteil der Deutschen Asset & Wealth Management, die weltweit fast eine Billion Euro** treuhänderisch für ihre Kunden verwaltet und eine der vier strategischen Säulen der Deutschen Bank ist.

Als aktiver Vermögensverwalter ermöglicht die DWS Kunden den Zugang zu einer umfassenden Palette an Anlageprodukten. Mehr als 500 Research- und Investment-Experten weltweit identifizieren Markttrends und setzen diese zum Nutzen unserer Anleger um. Führende Positionen in Rankings unabhängiger Ratingagenturen und Auszeichnungen belegen unseren Erfolg, die überdurchschnittliche Performance der DWS-Produkte und den herausragenden Service.

*Quelle: BVI, Stand 31. Mai 2013, inkl. DB-Produkte

**Stand: 30. Juni 2013