Alternative Anlagen

Unsere Einschätzung zu alternativen Anlageklassen

Alternative Portfolios

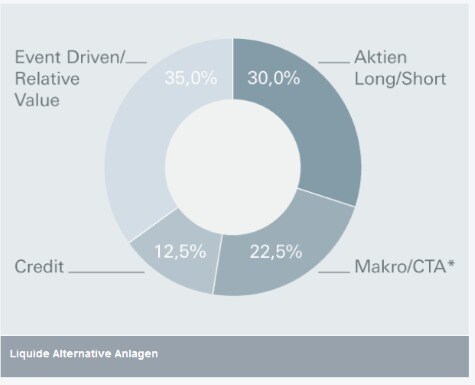

Hier betrachten wir liquide und illiquide Anlagestrategien. Aufgrund ihrer unterschiedlichen Charakteristika stellen wir diese getrennt dar.Liquide Alternative Anlagen

Macro/Commodity Trading Advisors

Das aktuelle Umfeld bietet Discretionary Global Macro Managern gute und Systematic/CTA Managern noch bessere Chancen, schon wegen der divergierenden Dynamik bei Staats- und Unternehmensanleihen der Schwellenländer, der ausgesprochenen Schwäche von Aktien in den meisten Regionen und neuen starken Trends bei einigen Währungspaaren. Das sollte gute risikobereinigte Renditen ermöglichen. Grundlage dafür ist eine signifikante Allokation in Strategien, die von Fundamentaldaten weitgehend unbeeindruckt sind und bei steigender Volatilität zunehmend mehr in Risikoanlagen eingehen können.Merger Arbitrage

Rein auf Arbitrage aus Fusionen und Übernahmen (M&A) fokussierte Manager haben die schwierigen Rahmenbedingungen der letzten Zeit relativ gut gemeistert. Das Umfeld bleibt für M&A förderlich, dank der weiter zahlreichen Transaktionen aufgrund günstiger Finanzierungsbedingungen. Inmitten höherer Marktvolatilität haben die Spreads für relativ sichere Deals ein Mehrjahreshoch erreicht. Das bietet interessante Chancen für Manager mit langjähriger Erfahrung in diesem Bereich, die bestehende Marktrisiken entsprechend absichern können. Die jüngste Marktvolatilität und makroökonomische Schlagzeilen könnten die Aktivitäten der Unternehmen allerdings bremsen und das aktuelle Spreadniveau gefährden.

Illiquide Alternative Anlagen

Immobilien

Im Immobilienbereich bleibt Asien eine wichtige treibende Kraft - die Bedingungen an den Kreditmärkten haben sich in verschiedenen Regionen gebessert, die Geldpolitik bleibt locker. Dies trifft besonders für Japan zu, wo die Entscheidung der BOJ zur Einführung negativer Zinsen dem Markt für Real Estate Investment Trusts (REITs) neuen Schwung verlieh. Japan bietet neben Australien das größte Mietwachstumspotenzial im Bürosektor. Auch Europa könnte 2016 aufgrund des beschränkten Angebots interessante Wachstumsaussichten bieten. Hier liegt das Hauptaugenmerk auf Spanien, wo vor allem verbesserte Stimmungsindikatoren und Verfügbarkeit von Krediten die Erholung am Wohnimmobilienmarkt antreiben. Im Vereinigten Königreich könnte jedoch ein möglicher Brexit den Immobilienmarkt unter Druck setzen. Laut Property Market Analysis könnte ein Brexit im Vergleich zur restlichen EU bis 2019 einen Rückgang der Immobilienwerte um durchschnittlich 15 Prozent auslösen, bei Londoner Büros gar um 25 Prozent.

"Long oder short", Hamish Mackenzie?

Sind die Aussichten für europäische Infrastrukturanlagen 2016 günstig?

LONG

Ich denke schon. Zu den wichtigsten Märkten für Infrastrukturanlagen gehören nach wie vor das Vereinigte Königreich, Deutschland, Frankreich, die nordischen Länder und Italien. Diese Länder bieten ein relativ berechenbares Investmentumfeld, transparente rechtliche und regulatorische Vorgaben und eine lange Tradition von Infrastruktur in privater Hand. Das sind unabdingbare Voraussetzungen für Anlagestrategien, die von langfristiger Ertragsstabilität mit einem gewissen Wertsteigerungspotential und relativ stabilen Cashflows profitieren wollen.Bleibt regulatorisches Risiko ein wichtiger Faktor für Investitionen?

LONG Regulatorisches Risiko sollte unbedingt in die Anlageentscheidung miteinbezogen werden, da Investitionen in Infrastrukturprojekte langfristige Stabilität erfordern. Die europäische Infrastrukturregulierung ist im Vergleich zu anderen Märkten rund um die Welt relativ transparent und berechenbar. In Europa sind regulatorische Änderungen und sich daraus ergebende Unsicherheiten eher die Ausnahme als die Regel. Das beste regulatorische Umfeld zeichnet sich dadurch aus, dass die Rahmenvorgaben in der Regel von einer unabhängigen Aufsichtsbehörde erarbeitet, überwacht und bei Bedarf aktualisiert werden, wie dies etwa für Infrastrukturbereiche wie die Wasserversorgung im Vereinigten Königreich der Fall ist.Kann der anhaltende Konjunkturaufschwung in Europa Infrastrukturinvestitionen unterstützen?

LONG Ein europäischer Aufschwung dürfte vor allem die Fundamentaldaten im Verkehrssektor stützen, dessen Entwicklung eng mit dem BIP-Wachstum verknüpft ist. Das Verkehrs- und Transportaufkommen dürfte, besonders auf mautpflichtigen Straßen und Flughäfen, steigen. Bei Häfen ist die strategische Lage ein wichtiger Aspekt, um das Risiko höherer Schwankungen im Welthandel, die sich nach unseren Prognosen 2016 fortsetzen dürften, auszugleichen. Das 2016 erwartete Niedriginflationsszenario dürfte sich für Versorgungsnetze als problematisch erweisen - hier unterstützen regulatorische Vorgaben zwar langfristige Einkommensstabilität, Gewinne sind aber oft an die Inflation gekoppelt.Werden sich niedrige Ölpreise negativ auswirken?

SHORT Insgesamt sehe ich das nicht so. Durch niedrige Ölpreise steigt das verfügbare Einkommen privater Haushalte, was wiederum zu höherem Verkehrs- und Transportaufkommen führen sollte. Natürlich wirken sich niedrige Ölpreise auf die Energieindustrie aus, aber wir glauben nicht, dass sich dauerhaft niedrige Ölpreise nennenswert auf das Wachstum im Bereich erneuerbarer Energien auswirken werden. Hier stützen weiter die politischen Maßnahmen zur Bekämpfung des Klimawandels.Zum Thema Klimawandel: Stellt das Klimaschutzabkommen der Vereinten Nationen eine Richtungsänderung dar?

SHORT Eher nein. Auf der Pariser Klimakonferenz in Paris haben sich die teilnehmenden Staaten zwar geeinigt, dass der Spitzenwert bei Treibhausgasemissionen "so bald als möglich" überschritten werden müsse. Für uns stellt dieses Übereinkommen aber eher eine erneute Bestätigung unserer Strategie dar als eine fundamentale Richtungsänderung. Vor diesem Hintergrund rechnen wir mit einer weiteren Zunahme von Investitionen in energieeffiziente Lösungen sowie in erneuerbare Energieträger. Hier haben wir in der Vergangenheit bereits umfangreiche Erfahrungen sammeln können.LONG steht für eine positive Antwort

SHORT steht für eine negative Antwort

Hamish Mackenzie, Head of Infrastructure Europe and Infrastructure Debt

Mit 160 Milliarden Euro betreutem Kundenvermögen ist DWS Investments im Publikumsfondsgeschäft Marktführer in Deutschland*. 1956 gegründet, ist DWS Investments heute integraler Bestandteil der Deutschen Asset & Wealth Management, die weltweit fast eine Billion Euro** treuhänderisch für ihre Kunden verwaltet und eine der vier strategischen Säulen der Deutschen Bank ist.

Als aktiver Vermögensverwalter ermöglicht die DWS Kunden den Zugang zu einer umfassenden Palette an Anlageprodukten. Mehr als 500 Research- und Investment-Experten weltweit identifizieren Markttrends und setzen diese zum Nutzen unserer Anleger um. Führende Positionen in Rankings unabhängiger Ratingagenturen und Auszeichnungen belegen unseren Erfolg, die überdurchschnittliche Performance der DWS-Produkte und den herausragenden Service.

*Quelle: BVI, Stand 31. Mai 2013, inkl. DB-Produkte

**Stand: 30. Juni 2013

Bildquellen: fullempty / Shutterstock.com