Alternative Anlagen

Unsere Einschätzung zu alternativen Anlageklassen

Alternative Portfolios

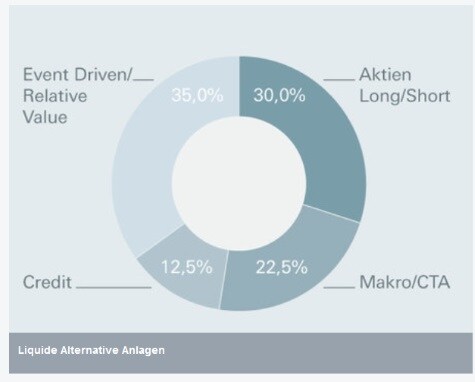

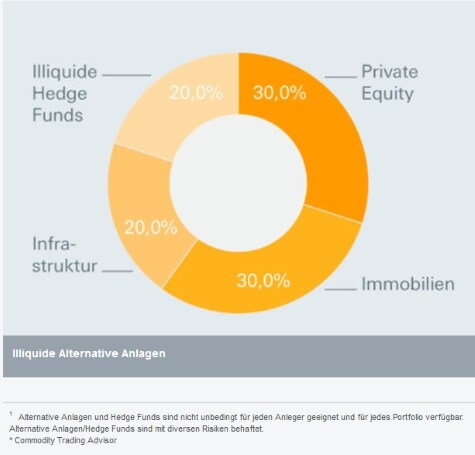

Hier betrachten wir liquide und illiquide Anlagestrategien. Aufgrund ihrer unterschiedlichen Charakteristika stellen wir diese getrennt dar.

Liquide Alternative Anlagen

Equity-Market-Neutral-Strategien

Wir bleiben sowohl von einem strukturellen Multi-Asset-Standpunkt aus wie auch aus taktischer Sicht bei unserer positiven Einschätzung von Equity-Market-Neutral-Managern. Equity-Market-Neutral-Strategien lieferten 2015 über weite Strecken gute risikobereinigte Renditen und erwiesen sich in angespannten Marktperioden als effektives Mittel zur Diversifikation. Stärker divergierende Märkte tragen nach wie vor zu einer guten Wertentwicklung bei, besonders wenn man die Performanceunterschiede zwischen Branchengruppen betrachtet, die sich vor kurzem sowohl im Stoxx Europe 600 Index als auch im S&P 500 Index erhöht haben.

Makro/Commodity Trading Advisors

Das aktuelle Umfeld dürfte für diskretionäre (managerbestimmte) Makro- und systematische CTA-Manager besonders fruchtbar sein. Chancen bieten eine erneute Beschleunigung der Preissenkungen bei Öl und anderen Rohstoffen, eine klare Dynamik im US-Dollar-Wechselkurs zu Währungen der Schwellenländer (und einigen Industrieländern) und die Möglichkeit, Aktienmärkte via Short-Positionen zu handeln. Eine signifikante Allokation in Strategien, die sich im Allgemeinen von Bottom-Up-Fundamentaldaten nicht beeindrucken lassen - und zunehmend mehr Short-Positionen in Risikoanlagen eingehen können, wenn die Volatilität steigt -, könnte bei weniger günstigen Marktbedingungen gute risikobereinigte Renditen einbringen.

Illiquide Alternative Anlagen

Infrastruktur

Die Bewertungen von Infrastrukturinvestments sind in den letzten Jahren gestiegen. Angeheizt wurde die Nachfrage durch leichtere Finanzierung über Anleihen, die Jagd nach Rendite und ein aufgehelltes Wirtschaftsumfeld. Daher beschränken sich Investitionsgelegenheiten zu vernünftigen Preisen auf die weniger wettbewerbsfähigen Märkte mittelgroßer Transaktionen. Vor allem in Europa sind die Aussichten günstig, wo ein gutes Investitionsumfeld, ein transparenter rechtlicher und aufsichtsrechtlicher Rahmen und eine lange Tradition privatwirtschaftlicher Infrastruktur anzutreffen sind. Die Vielfalt der Investmentmöglichkeiten reicht von den aufstrebenden osteuropäischen Ländern bis hin zu den größeren Volkswirtschaften Westeuropas. Auf Branchenebene könnte der Energiesektor 2016 aufgrund struktureller Veränderungen in der Energieerzeugung gute Gelegenheiten bieten. Politische Maßnahmen gegen den Klimawandel dürften erneuerbare Energien, besonders im Vereinigten Königreich, Deutschland und Frankreich, ebenfalls unterstützen.

"Long oder short, Andreas Schmidt?"

Können Alternative-Credit-Strategien in einem Portfolio eine Schlüsselrolle spielen?

LONG: Traditionell werden (liquide und illiquide) Alternative-Credit-Strategien von Investoren mit Hilfe von Hedgefonds oder Allokationen zu Anleihemanagern eingesetzt. Seit einigen Jahren gibt es auch sogenannte Private-Debt-Fonds, die sich auf Alternative Credit spezialisieren und somit den Zugang vereinfacht haben. Aber viele institutionelle Investoren bleiben in dieser sich noch in der Entwicklung befindenden Anlageklasse unterinvestiert. Für uns liegt die große Stärke von Alternative Credit unter anderem in einem Renditeprofil, dessen Korrelation mit anderen Anlageklassen relativ gering ist.

Sehen Sie besondere Chancen im europäischen "Distressed-Debt-Segment" (notleidende Kredite)?

SHORT: Viele US-Distressed-Debt-Fonds haben in Europa Büros eröffnet, um von den Folgen der Finanzkrise zu profitieren. Aber die Ausfallraten bei europäischen High-Yield-Anleihen und "Leveraged Loans" (Kredite mit eingeschränkter Bonität) sind niedrig geblieben, sodass sich bei einzelnen Anleihen kaum Chancen ergaben. 2016 rechnen wir bei den europäischen Ausfallraten mit einem moderaten Anstieg ausgehend vom aktuellen Niveau von etwa 2 Prozent. Das könnte sich 2017 ändern, da sich der Kreditzyklus in einer späten Phase befindet und sich die globalen wirtschaftlichen Aussichten jüngst wieder eingetrübt haben. Der US-Markt mag hier aufgrund der großen Zahl von Öl- und Gasemittenten im High-Yield-Segment interessanter sein; aufgrund von befürchteten Ausfällen rentiert der US High-Yield Energy Index derzeit mit über 15 Prozent.

Haben Private-Debt-Fonds Banken bei der Fremdkapitalfinanzierung im Buyout-Segment verdrängt?

LONG: Vor der Finanzkrise wurden mittelgroße (fremdkapitalfinanzierte Übernahmen) überwiegend von Banken finanziert. Da Banken infolge höherer Eigenkapitalanforderungen, aber auch anderer Faktoren wie der Entstehung von Covenant-Lite-Strukturen (Finanzierungen mit geringen Absicherungsklauseln) ihren Fremdkapitalhebel verringern mussten, ist ihr Marktanteil von über 75 Prozent vor der Krise auf unter 25 Prozent gesunken. Diese Lücke wurde nicht zuletzt von Private-Debt-Fonds geschlossen. Die Zinsen für "Leveraged Loans" haben sich von einem Tiefpunkt vor der Krise (Euribor + 250 Basispunkte) auf derzeit über Euribor + 500 Basispunkte erhöht. Damit sind sie deutlich stärker angestiegen als Anleihen bzw. Kredite mit guten bis sehr guten Bonitätsnoten.

Bietet der europäische Private-Debt-Markt gute Chancen?

LONG: "Leveraged Loans" beliefen sich 2015 auf insgesamt 64 Milliarden Euro, 20 Prozent weniger als 2014. Aber aus einer längerfristigen Perspektive war 2015 ein solides Jahr mit Gesamtkrediten weit über dem zwischen 2010 und 2014 erreichten Durchschnitt von 52 Milliarden Euro. Die durchschnittlichen Primärrenditen für institutionelle Kredite erreichten im vierten Quartal 2015 ebenfalls ein Dreijahreshoch von 5,7 Prozent. Im Allgemeinen bieten Private-Debt-Fonds Anlegern Zugang zu gehebelten und strukturierten Krediten für kleine und mittelgroße "Leveraged Buyouts", die traditionell von den Banken dominiert wurden. Über den gesamten letzten Kreditzyklus, einschließlich der Finanzkrise, waren die Ausfall- und Verwertungsraten günstig, ein Zeichen für die Robustheit dieser festverzinslichen Anlageklasse.

Machen Manager an den Private-Debt-Märkten tatsächlich einen Unterschied aus?

LONG: Während strukturierte Kreditprodukte, wie z.B. "Collateralized Loan Obligations" (Verbriefungen, die durch besicherte Kredite gedeckt sind), in der Regel so wie der Gesamtmarkt zusammengesetzt sind, lassen Private-Debt-Fonds mehr Flexibilität zu. Daher sind die Fähigkeiten eines Managers (beispielsweise bei der Auswahl) und sein Zugang zu interessanten Deals von größter Bedeutung. Diese Zugangsmöglichkeiten hängen wiederum von dem Geschäftsmodell des Fondsmanagers ab, wie z.B. von seinen Beziehungen zu Finanzinvestoren und den kreditauflegenden Banken.

LONG: steht für eine positive Antwort

SHORT: steht für eine negative Antwort

Andreas Schmidt

Global Head of Primary Private Equity

Mit 160 Milliarden Euro betreutem Kundenvermögen ist DWS Investments im Publikumsfondsgeschäft Marktführer in Deutschland*. 1956 gegründet, ist DWS Investments heute integraler Bestandteil der Deutschen Asset & Wealth Management, die weltweit fast eine Billion Euro** treuhänderisch für ihre Kunden verwaltet und eine der vier strategischen Säulen der Deutschen Bank ist.

Als aktiver Vermögensverwalter ermöglicht die DWS Kunden den Zugang zu einer umfassenden Palette an Anlageprodukten. Mehr als 500 Research- und Investment-Experten weltweit identifizieren Markttrends und setzen diese zum Nutzen unserer Anleger um. Führende Positionen in Rankings unabhängiger Ratingagenturen und Auszeichnungen belegen unseren Erfolg, die überdurchschnittliche Performance der DWS-Produkte und den herausragenden Service.

*Quelle: BVI, Stand 31. Mai 2013, inkl. DB-Produkte

**Stand: 30. Juni 2013