Im Spannungsfeld der Politik

Die Industrieländer dürften weiter moderat wachsen. Die Geldpolitik bleibt expansiv. Anstehende Wahlen und politische Herausforderungen sorgen für Unsicherheit.

Das Brexit-Votum liegt bereits drei Monate zurück, doch der Nebel lichtet sich nur langsam. Im Juli brach der Purchasing Managers Index (PMI), also der Stimmungsindex der Einkaufsmanager in Großbritannien, um 4,8 auf 47,6 Punkte ein. Im August folgte die Gegenreaktion - der PMI stieg auf 53,6 Punkte. Die Mehrheit der Einkaufsmanager ist wieder positiv gestimmt. Die Zinssenkung der Bank of England (BoE) half, die Konsumenten bei Laune zu halten und den Immobilienmarkt zu stabilisieren.

Zudem profitiert die Exportwirtschaft von dem Einbruch des Britischen Pfundes. Unsere 2016er-Wachstumsprognose für Großbritannien haben wir entsprechend von 1,3 auf 1,8 Prozent erhöht. Längerfristig dürfte der drohende Brexit die Wirtschaft belasten. Die Unternehmen fragen sich, welchen Zugang das Vereinigte Königreich zum riesigen EU-Markt bekommt und welche Ziele das Land bei der Arbeitnehmerfreizügigkeit verfolgt. Das führt zu Zurückhaltung bei den Investitionen, was den Arbeitsmarkt und den Konsum belastet und das Wachstum bremst.

Befürchtungen, dass das Brexit-Votum zu einer politischen Destabilisierung der Europäischen Union (EU) führt, erwiesen sich als völlig übertrieben. Das Ereignis sorgte vielmehr dafür, dass auf politischer Ebene vermehrt Reformen zur Stärkung der EU und der Eurozone diskutiert werden. Allerdings dominieren innerhalb der EU und der Eurozone die Konsensentscheidungen. Und dies verlangsamt den Entscheidungsprozess und damit das Reformtempo deutlich.

Europäische Union zeigt Stabilität

Die Wirtschaft entwickelte sich in der Eurozone in den ersten beiden Quartalen dieses Jahres positiv. Wir erhöhen daher unsere Wachstumsprognose für dieses Jahr um 10 Basispunkte auf 1,5 Prozent. Auftrieb erhält die Wirtschaft in der Eurozone von der langsamen Aufhellung am Arbeitsmarkt. Der Konsum, der von den steigenden Löhnen profitiert, bleibt Wachstumstreiber. Zusätzlicher Auftrieb - wenn auch nur in begrenztem Umfang - kommt von der fiskalischen Seite.

2017 rechnen wir mit einer leichten Wachstumsabschwächung. Mehr als sieben Prozent der Exporte aus der Eurozone gehen ins Vereinigte Königreich. Die Verunsicherung durch Brexit dürfte diesen Warenstrom belasten. Hinzu kommen politische Unsicherheiten wie die schwierige Regierungsbildung in Spanien, die im vierten Quartal anstehende Verfassungsreform in Italien sowie die US-Präsidentenwahl. 2017 stehen in den Niederlanden, in Deutschland und in Frankreich Präsidentschafts- bzw. Parlamentswahlen an. Dies sowie geopolitische Herausforderungen im Nahen Osten und in der Ukraine belasten die Investitionstätigkeit.

Notenbanken bleiben vorsichtig

Das moderate Wachstum sowie die niedrige Inflation dürften die Europäische Zentralbank (EZB) im Dezember dazu veranlassen, Quantitative Easing (QE) bis September 2017 zu verlängern. Die EZB verweist allerdings darauf, dass sich mit einer expansiven Geldpolitik keine Wachstumsbeschleunigung erreichen lässt. Notwendig dafür sind strukturelle Reformen. Diese wurden bereits in vielen Ländern innerhalb der Eurozone eingeleitet, wobei das Reformtempo zu gering ist.

Unter den großen Industrieländern bleibt Japan das Schlusslicht und die USA der Primus. Trotz staatlicher Ausgabenprogramme und einer enorm expansiven Geldpolitik dürfte Japans Wirtschaft auch im kommenden Jahr nur um 0,7 Prozent wachsen. Die Konsumgüterpreise dürften 2017 nur um 0,2 Prozent anziehen. Eine zu starke Regulierung sowie eine schrumpfende Bevölkerung im arbeitsfähigen Alter bremsen die Volkswirtschaft des Inselreichs aus.

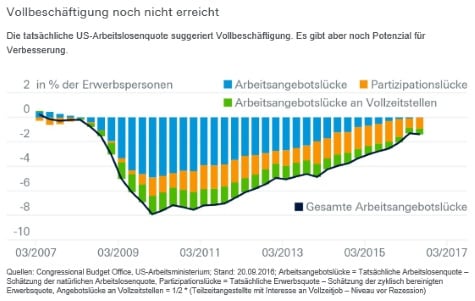

In den USA bremste der Lagerabbau im ersten Halbjahr die Wirtschaft. Nach dem Auslaufen dieses Effekts rückt die Entwicklung am Arbeitsmarkt in den Fokus. Die Arbeitslosenrate ist gering, die Zahl der Beschäftigten steigt und die Löhne ziehen an. Dies lässt eine positive Entwicklung beim Konsum erwarten. Bremsend wirkte in den Vorquartalen die Investitionszurückhaltung der Unternehmen. Vor allem im Rohstoffsektor kam es aufgrund von Preisrückgängen zu einem Investitionseinbruch. Aufgrund der Stabilisierung am Rohstoffmarkt dürfte dieser Effekt auslaufen.

Die US-Wirtschaft dürfte basierend auf unseren Schätzungen im kommenden Jahr um zwei Prozent und die Kernrate der Inflation um 1,8 Prozent anziehen. Die US-Notenbank kann damit weiterhin eine Geldpolitik der ruhigen Hand betreiben. Wir erwarten im Dezember 2016 eine Leitzinserhöhung um 25 Basispunkte. Weitere ein bis zwei Leitzinserhöhungen um jeweils 25 Basispunkte dürften in den ersten drei Quartalen des kommenden Jahres folgen. Damit bleibt der US-Leitzins im historischen Vergleich auf niedrigem Niveau.

Mit rund 739 Mrd. Euro verwaltetem Vermögen (Stand 31. März 2016) gehört die Deutsche Asset Management zu der Gruppe der weltweit führenden Vermögensverwalter. Die Deutsche Asset Management bietet Privatanlegern und Institutionen eine breite Palette an traditionellen und alternativen Investmentlösungen über alle Anlageklassen.

Erstklassige Produkte, intelligentere Lösungen

Unser Produkt- und Lösungsangebot eröffnet einen flexiblen Zugang zu einem großen Spektrum an Investmentmöglichkeiten über alle Anlageklassen hinweg - von Fondslösungen bis hin zu maßgeschneiderten Kundenportfolios. Dazu gehören aktiv und passiv gemanagte Investmentfonds, institutionelle Mandate und strukturierte Finanzprodukte, wie zum Beispiel ETFs und Zertifikate. Unsere Berater und Investment-Experten eint der Anspruch, im Anlagemanagement Lösungen zu entwickeln, die auf die Bedürfnisse eines jeden einzelnen Kunden sowie auf seine individuellen Wünsche hinsichtlich Risiko, Ertrag und Liquidität zugeschnitten sind.

Chief Investment Office

Im Chief Investment Office der Deutschen Asset Management werden unsere Prognosen für die Weltwirtschaft und die Finanzmärkte erarbeitet. Unsere breitgefächerte Marktexpertise wird unter der Leitung von CIO Stefan Kreuzkamp zusammengeführt. So setzen wir unsere Investmentexpertise effizient und zum Vorteil der Kunden ein. Die koordinierte Analyse der Entwicklungen in verschiedenen Regionen und Marktsegmenten ermöglicht uns, einen umfassenden und ganzheitlichen Investmentansatz zu entwickeln und alle relevanten Parameter bei unseren Anlageentscheidungen zu berücksichtigen. Alle Investmentaktivitäten stützen sich auf unser hochklassiges hauseigenes Research, unsere disziplinierten Investmentansätze und unser konsequentes Risikomanagement.

Stand: 20.04.2016

Der obige Text spiegelt die Meinung des jeweiligen Kolumnisten wider. Die finanzen.net GmbH übernimmt für dessen Richtigkeit keine Verantwortung und schließt jegliche Regressansprüche aus.

Bildquellen: Vinko93 / Shutterstock.com