So finden Sie den besten ETF-Sparplan

Werbemitteilung unseres Partners

finanzen.net GmbH ist für die Inhalte dieses Artikels nicht verantwortlich

ETF-Sparpläne sind eine fantastische Möglichkeit, um ein Vermögen in kleinen Schritten aufzubauen. Doch es gibt eine Vielzahl an Risiken und Fallstricken, die vielen Anlegern nicht bekannt sind.

Wir erklären Ihnen auf was Sie unbedingt achten müssen, bevor Sie mit dem Sparen beginnen. Außerdem zeigen wir Ihnen, wie Sie durch Delegation an Experten, Geld sparen und ein Maximum an Erfolg beim Sparen erzielen.

ETF-Sparplan - die Vorteile: Langfristiger Vermögensaufbau bei geringen Kosten

Mit einem ETF-Sparplan legen Sie ein solides Fundament für Ihren Vermögensaufbau.

- Passable Renditen: Sie erhalten die durchschnittliche Rendite des Marktes, den der ETF abbildet, ohne dabei in die Falle zu tappen, den Markt mit hohen Kosten für Fondsmanager schlagen zu wollen. Dies kann bei einigen Märkten langfristig lohnenswert sein.

- Geringes Risiko durch Diversifikation: Ohne auf Rendite zu verzichten, senken Sie Ihr Anlagerisiko, in dem Sie Ihr Investment auf viele Einzeltitel streuen.

- Kostengünstig: Aktien-ETFs bieten Ihnen eine unvergleichbare Möglichkeit, in eine Vielzahl an Titel zu geringen Kosten zu investieren. Der Diversifikationseffekt rechnet sich damit gegenüber den Kosten um ein Vielfaches.

Fazit: Sie haben mit einem ETF-Sparplan bereits eine sehr gute Entscheidung für Ihren langfristigen Vermögensaufbau getroffen.

ETF-Sparplan - die Fallen: Viele versteckte Risiken und Kosten, Fokus auf Anlageklasse, keine Steueroptimierung, kein Risikomanagement

Wenn Sie ETF-Sparpläne für den langfristigen Vermögensaufbau verwenden möchten, müssen Sie jedoch eine ganz Reihe an Dingen beachten, die für den Erfolg Ihres Sparplans einen großen Unterschied machen.

- Direkte und indirekte Kosten ETFs: Vermutlich haben Sie Sich aus Kostengründen für einen ETF-Sparplan entschieden, dann sollten Sie auch die direkten und indirekten Kosten bei der ETF-Auswahl berücksichtigen.

- Fehlende Diversifikation über Anlageklassen: Damit Sie langfristig professionellen Vermögensaufbau betreiben, ist eine Diversifikation über verschiedene Anlageklassen unerlässlich. Doch genau dieses essenzielle Merkmal eines professionellen Portfolios ist mit ETF-Sparplänen schwer möglich.

- Fehlendes Risikomanagement: Der wahrscheinlich bedeutendste Unterschied, der erfolgreiche Anleger ausmacht, ist ein professionelles Risiko Management. Leider vermisst ein klassischer ETF Sparplan genau ein solches elementares Feature.

- Fehlende Steueroptimierung: Ihre Vorteile spielen ETF-Sparpläne beim langfristigen Halten der Positionen aus (Buy-and-Hold). Leider bringt diese Methode einen großen steuerlichen Nachteil mit sich. Ihr jährlicher Steuerfreibetrag von 801 € (1.602 € für Ehepaare) bleibt ungenutzt. Sie zahlen beim Auszahlen Ihrer Ersparnisse wird die Versteuerung aller Gewinne auf einmal fällig.

Direkte ETF-Kosten: Preisunterschiede können Ihre Rendite langfristig stark schmälern. Auch wenn ETFs gerade wegen Ihrer geringen Kosten so große Beliebtheit bei Anlegern genießen, finden Sie dennoch große Unterschiede im Markt von über 2.000 Produkten. Sollten Sie sich für einen langfristigen Sparplan entscheiden, dann nehmen Sie die Auswahl der ETFs keineswegs auf die leichte Schulter.

Folgendes Beispiel anhand realer Kursverläufe und Kosten zeigt Ihnen wie sehr sich die Auswahl auf Ihren Anlageerfolg auswirkt:

Nehmen Sie an, Sie hätten im Jahr 2000 begonnen in den MSCI World zu sparen. Dazu haben Sie zwei ETF-Sparpläne mit je einem initialen Anlagebetrag von 10.000 € und 250 € monatlicher Sparrate. ETF Nr. 1 verlangt dabei schon günstig anmutende Kosten (TER) von nur 0,33 % p.a. während ETF Nr. 2 nur 0,07 % p.a. veranschlagt.

Nach 20 Jahren des disziplinierten Sparens werden Sie einen Performance- Unterschied von mehr als 6.000 € bemerken. Um das in Perspektive zu setzen: Dies sind mehr als 24 monatliche Raten Ihres Sparplans. Somit haben Sie also ganze 2 Jahre, bzw. 10 % der Zeit, für die Gebühren gespart. Folglich bewirkt der Zinseszinseffekt diesen großen Unterschied. Viele Anbieter versuchen Sie mit kostenlosen Lockangeboten in überteuerte Sparpläne / ETFs zu bringen. Bleiben Sie also kritisch, wenn Ihnen ein Anbieter kostenlose Depots verspricht. Depotanbieter und Broker sind nicht in treuhänderischer Verantwortung dem besten Rat an Sie verpflichtet, wie dies beispielsweise ein Vermögensverwalter ist. Leider sind Sie bei einer Do-It-Yourself Lösung hier auf Sich alleine gestellt.

Indirekte ETF-Kosten: Bei der Auswahl von ETFs sollten Sie auf versteckte Kosten, aber vor allem auch auf durch Drittparteien entstehende Risiken, achten.

Die indirekten Kosten von ETFs sind jedoch nicht so leicht erkennbar. Es handelt sich um eine Reihe von Faktoren und Risiken, die sich erst im Verlauf eines langfristigen Sparplans materialisieren können. Zusätzlich sind die ETF-Anbieter hinsichtlich der indirekten Kosten und Risiken in vielen Fällen zu keinem Ausweis im Prospekt verpflichtet. Vielmehr brauchen Sie ein fundiertes Wissen, um diese Kosten zu erkennen.

Ein Beispiel für solche Kosten ist die Tracking Difference. Auch wenn Ihr ETF den Verlauf einen bestimmten Index nachzubilden soll, so ist dies keineswegs eine Garantie, dass er dies auch zu 100 % tut. Vielmehr ergibt sich bei vielen ETFs eine sogenannte Tracking Difference. Dabei handelt es sich um eine Abweichung zwischen der Performance eines Index und der des ETFs. Dies kann viele Ursachen haben, darunter fallen u.a. Transaktionskosten, Sampling-Effekte (der ETF hält nicht alle Aktien des Index) sowie Timing-Faktoren.

Weitere Risiken, die sich schwer zu Ihren Ungunsten materialisieren können, stehen im Zusammenhang mit einer Leihe der Wertpapiere im Fonds. Dabei verleiht der ETF Anbieter die Wertpapiere des Fonds an eine Dritte Partei. Diese Partei verkauft die Wertpapiere beispielsweise leer, d.h. macht eine spekulative Wette auf fallende Kurse.

Zum einen wettet diese Partei damit aktiv gegen die Papiere Ihres ETFs. Zum anderen besteht natürlich auch das Risiko, dass sie insolvent geht und die Wertpapiere nicht mehr zurück an den ETF Verleiher liefern kann. Somit tragen Sie als ETF-Anleger ein erhebliches Risiko.

Ein weiterer Aspekt, den Sie im Zusammenhang mit Drittparteirisiken beachten sollten, ist die Replikationsmethode. Physisch replizierende ETFs tun das, was man von einem ETF erwarten würde. Sie kaufen bspw. die Wertpapiere eines Index, um damit die Performance desselben nachzubilden. Auch wenn dies nicht alle Wertpapiere des Index umfassen muss (Stichwort Sampling), so haben Sie bei dieser Replikationsmethode doch ein Collateral. Dieser entspricht dem Wert Ihres Papiers. Die oben erwähnte Wertpapierleihe ist hier freilich außer Acht gelassen.

Synthetisch replizierende ETFs hingegen bilden die Performance über andere Mittel nach. So kann der Anbieter bspw. ein Swapgeschäft mit einer dritten Partei eingehen. D.h. die dritte Partei liefert die "Performance" des Index gegen eine Gebühr. Die Fondsmittel sind dabei in ein Collateral investiert, das nicht gleich dem Index ist. UCITS Richtlinien beschränken das Risiko solcher Geschäfte generell auf 10 % der verwalteten Mittel des Fonds.

Diversifikation über Anlageklassen: Herkömmliche ETF-Sparpläne investieren meist nur in wenige, oft stark korrelierte Indices, was entgegen einer Diversifikation über verschiedene Anlageklassen keinen wirksamen Schutz darstellt.

ETFs bieten eine hervorragende Möglichkeit, um in einer Anlageklasse kostengünstig zu diversifizieren. Dieser Diversifikationseffekt entsteht, indem die Portfoliovolatilität durch Kombination von nicht korrelierten Kursen gesenkt wird. Dabei bleibt der Erwartungswert der Rendite gleich.

Harry Markowitz, der gemeinhin als Gründervater der Modernen Portfoliotheorie gilt, nannte dies einmal den "only free lunch in finance" in Anlehnung an das Opportunitätskostenprinzip der Ökonomie.

Jedoch sind die Titel eines Index leider mitnichten vollständig unkorreliert. So können Sie ganz einfach Tage beobachten, in denen alle Titel eines Index kollektiv in die roten Zahlen gerissen werden. Dies hat dann oft die Ursache, dass Faktoren auf die Anlageklasse gesamthaft wirken, so z.B. Veränderungen in den Konjunkturaussichten eines Landes. Darum diversifizieren professionelle Anleger auch über Anlageklassen hinweg. So sind die Einflussfaktoren auf Immobilienfonds sicherlich andere als die auf Tech-Aktien. Ebenfalls verhält sich der Goldpreis in Krisen in bestimmten Phasen oft gegensätzlich zu Aktienpreisen. Diese Diversifikation ist für Ihren langfristigen Anlageerfolg absolut essenziell. Sie senkt nicht nur das Risiko Ihres Portfolios, sondern übersetzt sich mit einem Rebalancing (siehe unten) auch in ein dickes Plus auf der Performanceseite über eine lange Frist.

Exchange traded funds (ETFs) bilden meist nur eine einzige Anlageklasse ab. Leider ist darum die Diversifikation in Anlageklassen über ETFs nur möglich, wenn Sie in eine Vielzahl von ETFs gleichzeitig investieren. Je nach Risikoprofil erfordert ein professionelles Portfolio jedoch schnell 10 unterschiedliche ETFs, um die optimale Strategie richtig abzubilden.

Da Sie bei den meisten Brokern aber einen Mindestsparbetrag von 50 Euro pro Monat mitbringen müssen, können Sie eine solche diversifizierte Strategie nicht unter 500 € pro Monat realisieren.

Fehlendes professionelles Risikomanagement wirkt sich negativ auf die Sicherheit Ihrer Anlage und Ihre langfristige Rendite aus.

Was so trocken und bürokratisch klingt, könnte wichtiger für Ihren Anlageerfolg gar nicht sein. Bei Risikomanagement handelt es sich übrigens nicht nur um Techniken zur Eindämmung von Verlusten. Vielmehr erreichen Sie dabei auch Renditen, die eine Outperformance gegenüber nicht adjustierten Portfolien erzielt.

Im Kern geht es bei solchen Risiko Management Techniken darum die Risiken (oftmals in Form von Volatilitätskennzahlen erfasst) eines Portfolios fortlaufend zu beobachten und auf das initial gewünschte Maß zu korrigieren. In der Praxis gibt es für diese Techniken verschiedene Ansätze. Die Wissenschaft hat jedoch eine ganz klare Empfehlung. Diese lässt sich mit dem Begriff "antizyklisches Rebalancing" zusammenfassen.

Antizyklisches Rebalancing bringt in seiner simpelsten, aber mitunter effektivsten Form, ganz einfach Portfoliogewichtungen zwischen Anlageklassen wieder in das ursprüngliche und erzielte Verhältnis. Dabei werden übergewichtete Anlageklassen verkauft und untergewichtige Anlageklassen gekauft. Dies kann periodisch oder - wenn Sie es etwas fortschrittlicher wollen - anhand von Schwellenwerten passieren.

Dabei sind aber Steuereffekte unbedingt zu beachten, da durch den Handel nicht zu unterschätzende Steuerlasten anfallen können. Darum empfiehlt es sich, den monatlichen Sparbetrag in die jeweils untergewichteten Anlageklassen zu investieren. Damit können Sie "verkaufsfrei rebalancieren", womit Sie die Vorteile eines Risikomanagements genießen und gleichzeitig den Zinseszinseffekt auf Ihre Erträge behalten. Leider bietet kein Online-Broker (nach unserem heutigen Wissen) eine solche dynamische Sparrate für ETFs an, noch leistet Ihnen ein Anbieter Hilfe bei der Ausführung Ihres Rebalancings.

Das Resultat eines statischen ETF-Sparplans ist dabei, dass Sie Klumpenrisiken in einzelnen Anlageklassen entwickeln, selbst wenn Sie wie oben beschrieben in verschiedene Anlageklassen diversifiziert sparen.

Keine Steueroptimierung: Mit einem klassischen, langfristigen ETF Sparplan zahlen Sie Tausende Euro Steuern, die Sie vermeiden könnten

All die genannten Vorteile von ETFs spielen sich erst aus, wenn Sie Ihr Portfolio über lange Zeiträume haben. Leider sind ETFs in einer Hinsicht absolut nachteilig: Steuern. Grundsätzlich gilt in Deutschland: Wer Kapitalerträge erwirtschaftet, muss darauf die sogenannte Abgeltungssteuer bezahlen. Diese beträgt in Deutschland 25 %, worauf zusätzlich der Solidaritätszuschlag, sowie eine eventuelle Kirchensteuer anfällt.

Abgeltungssteuer fällt auf sämtliche Erträge aus Kapitalvermögen an (mit Kirchensteuer kann der Steuersatz im äußersten Fall 27,995 % betragen). Darunter fallen Zinsen, realisierte Kursgewinne und Dividenden. Zur steuerlichen Unterstützung bei der finanziellen Vorsorge wird jedem deutschen Sparer ein Freibetrag auf Kapitalerträge von 801 € jährlich gewährt. Wenn Sie einen Buy-and-Hold Ansatz verfolgen, dann lassen Sie jedes Jahr bis zu 801 € Freibetrag (1.602 € für Ehepaare) ungenutzt. Denn der Freibetrag bezieht sich nur auf realisierte Gewinne. Das bedeutet die Gewinne, die beim Verkauf der Wertpapiere in Geld realisiert werden.

Verkaufen Sie keine Wertpapiere mit Gewinn, so realisieren Sie auch keine steuerlichen Gewinne. Der Freibetrag für das Jahr entfällt in diesem Fall ersatzlos. Sie versteuern dann z.B. beim Auflösen Ihres ETF Sparplans alle Gewinne in einem einzigen Jahr, genießen aber nur den Freibetrag dieses einen Jahres.

FAZIT: ETF-Sparpläne sind eine fantastische Möglichkeit, um langfristig Vermögen aufzubauen. Doch zwischen einem ETF-Sparplan und einem professionellen Portfolio liegen Welten. Dies macht sich sowohl im Risiko als auch auf der Renditeseite bemerkbar. Sollte Sie sich entscheiden, einen bedeutenden Teil Ihrer Ersparnisse in einen ETF-Sparplan anzulegen, dann nehmen Sie Sich unbedingt die Zeit folgende Lösung von uns zu lesen.

Besser als jeder ETF-Sparplan: Eine ETF-Vermögensverwaltung, die Ihr Portfolio zusammenstellt, überwacht und optimiert

ETF-Vermögensverwalter, wie auch wir von Ginmon, übernehmen für Sie mithilfe eines professionellen Teams und Portfoliomanagement-Software genau die Schwachpunkte eines Do-It-Yourself ETF-Sparplans:

- Ginmon ermittelt die optimale Portfolio-Allokation gegeben Ihrem persönlichen Anlegerprofil. Die ermittelnden Algorithmen sind auf den Erkenntnissen von mehr als 60 Jahren Kapitalmarktwissenschaft aufgebaut.

- Ginmon wählt die allerbesten und günstigsten Produkte zur Abbildung einer individuellen Anlagestrategie aus. Dies geschieht mit einer eigens entwickelten Software, die über 2.000 ETFs nach diversen Kriterien screent. Darüber hinaus wird jedes empfohlene Produkt, nochmals von einem Investment Experten überprüft.

- Die Algorithmen von Ginmons Portfolio-Software überwachen das Risiko Ihres Portfolios 24/7, regelbasiert und nehmen bei Bedarf automatisch die notwendigen Änderungen am Portfolio vor.

Darüber hinaus optimiert Ginmon die Steuern Ihres Sparplans maximal. Dies geschieht sowohl beim steuereffizienten Sparen, beim Rebalancing als auch mit einem in Deutschland einzigartigen Algorithmus, der am Jahresende Gewinne in genau der Höhe Ihres Steuerfreibetrags realisiert. Das alles kostet Sie weniger Geld als ein gleichwertiges Portfolio bei einem Broker.

Das Beste: Eine ETF-Vermögensverwaltung kostet Sie weniger als die Selbstverwaltung bei einem Broker

First things first: die Kosten. Leistung kostet, so auch unsere. Aber unsere Leistung besteht unter anderem darin, Ihnen Kosten zu ersparen. Und diese Ersparnis ist ein Vielfaches der Gebühren, die wir erheben. Wie machen wir das? Durch die mehr als 100 Mio. € Kundengelder, die wir im Auftrag unserer Kunden verwalten, haben wir die Möglichkeit Rahmenverträge mit Depotbanken abzuschließen, die die Handels- und Verwaltungsgebühren auf minimale Pauschalen von weniger als 20 Basispunkte p.a. für alle Trades und Optimierungen senken. Davon profitieren vor allem Sie. Denn beim Kauf der Produkte fallen keine zusätzlichen Trading-Gebühren an, so können wir die optimale Anzahl und Trades und Produkten für Sie ausführen.

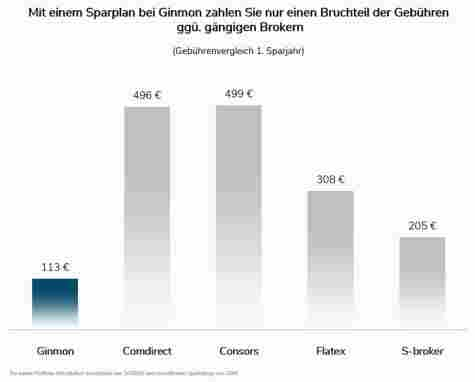

Im konkreten Vergleich eines Portfolios von 10.000 € mit einem Sparplan von 200 € monatlich in 13 verschiedene ETFs bedeutet das bei weiteren 78 Trades für Kauf und Rebalancing bei ausgewählten Anbietern für Sie folgende Gebühren:

Vergleich der Gebühren: Bei einem selbstverwalteten Portfolio zahlen Sie teilweise das 4-5 fache an Gebühren:

*Für die Berechnung wurden folgende Annahmen getroffen: Nachbau von apeironinvest 7 (enthält insgesamt 18 verschiedene Fonds/ETFs), Zeitraum: 1 Jahr, Trades: 78 (inkl. Vierteljährliches Rebalancing und Kauf), Annahme einer durchschnittlichen TER bei vergleichbaren ETFs der Direktbanken: 0,40 %.

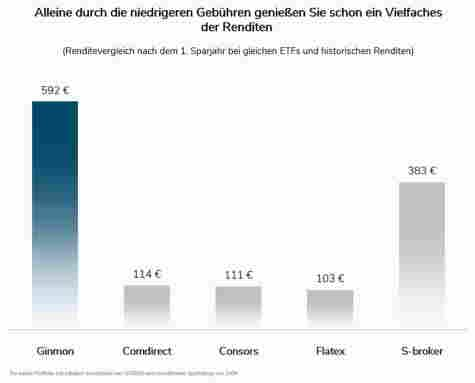

Alleine durch die Auswahl der kostengünstigsten ETFs sparen Sie bei obengenanntem Portfolio über einen Zeitraum von 20 Jahren mehr als 1790,13 € (bei einer durchschnittlich um 0,15 % niedrigeren TER (Total Expense Ratio) der ausgewählten ETFs) gegenüber üblichen ETFs, die Privatanlegern angeboten werden. Besonders Acht sollten Sie geben, wenn Ihnen kostenlose ETF-Sparpläne angeboten werden. Meist zahlen Sie die Zeche danach in Form höherer TER. Vergleich der Rendite (1. Sparjahr): Die vergleichsweise hohen Kosten der Selbstverwaltung wirken sich stark negativ auf Ihre Rendite aus:

* Vor Steuern

Weiterhin ist es bei herkömmlichen Brokern oft nicht möglich diese Bandbreite an ETFs zu kaufen. Zum Beispiel sind bei allen oben genannten Direktbanken nur acht der dreizehn ausgewählten ETFs überhaupt besparbar, sprich müssen nicht in ganzen Stücken zum Nennwert und vollen Orderkosten gekauft werden.

Bei den meisten Neobrokern, wie z.B. Trade Republic ist die Auswahl an ETFs aufgrund von einer äußerst limitierten Anzahl an Partnern oft noch geringer, was eine adäquate ETF-Auswahl in vielen Fällen unmöglich macht. Dank intelligenter Technologie sparen Sie ein Maximum an Steuern jedes Jahr Doch wir gehen noch einen Schritt weiter. Mit apeironenhance, dem Steuersparalgorithmus von Ginmon, sparen Sie bis zu 224,24 € Kapitalertragsteuer pro Jahr. Denn apeironenhance realisiert vollautomatisch alle Gewinne bis zur Höhe des von Ihnen erteilten Freistellungsauftrag.

Das funktioniert folgendermaßen:

Am Ende eines jeden Jahres errechnet der Algorithmus auf Basis der Gewinne eines jeden einzelnen Wertpapiers Ihres Portfolios, wie durch Verkauf und Rückkauf derselben Ihr Freistellungsauftrag voll ausgeschöpft werden kann.

Auf diese Gewinne müssen Sie weder im gegenwärtigen Jahr noch in der Zukunft wieder Steuern zahlen. Diese Gewinnrealisierung ist dabei für Privatinvestoren gar nicht so einfach replizierbar, denn Sie benötigen Informationen über Gewinne pro Tranche und Wertpapier Ihrer Ersparnisse. Das heißt Sie müssen die Kursgewinne für die Papiere eines jeden einzelnen Trades errechnen und darüber hinaus das Optimum der Realisierungsgewinne unter Berücksichtigung des Last-In-First-Out Prinzips errechnen.

Denn Ihre Depotbank verkauft nur die zuletzt gekauften Papiere der gleichen WKN. Damit müssen Sie errechnen welche Tranchen angefangen mit den letzten Sie verkaufen müssen, um das Optimum an Handelsgewinnen (801 €) zu erzielen. Für das oben genannte Portfoliobeispiel sparen Sie alleine mit dieser Optimierung in etwa das doppelte der jährlichen Gebühren von Ginmon.

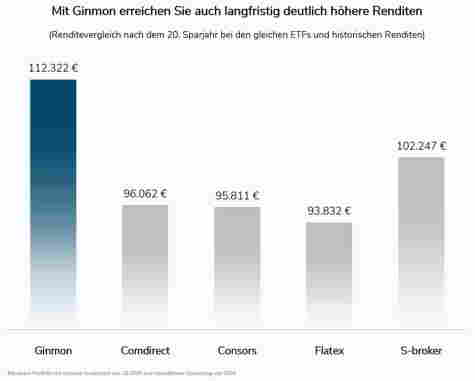

Aber beachten Sie: Selbst wenn Sie diese Optimierung selbst vornehmen könnten, so fallen bei einer anderen Brokern hierfür Ordergebühren für den Verkauf und Kauf an, die Sie bei der Flat-Fee von Ginmon nicht kennen. Für das obige Beispiel, mit einer Laufzeit von 20 Jahren und unter Einbezug von apeironenhance, würden sich bei den Anbietern für Sie nach Steuern, inkl. Steueroptimierung folgende Sparresultate ergeben:

Höhere Rendite durch Steuerersparnisse: Durch Ginmons Steueralgorithmus apeironenhance, erreichen Sie langfristig eine noch höhere Rendite:

Als Chief Investment Officer leitet Fabian Knigge den Bereich Investment & Wealth Management bei Ginmon. Zuvor war er im Portfolio Management im Bereich Aktien Europa bei Union Investment tätig. Er hält einen Masterabschluss in Finance von der Bocconi-Universität Mailand und ist CFA Charterholder.

Bildquellen: Ginmon, Ginmon, Ginmon