Die Börse ist keine Einbahnstraße

Werbemitteilung unseres Partners

finanzen.net GmbH ist für die Inhalte dieses Artikels nicht verantwortlich

Hatte man lange Zeit das Gefühl, dass die Kurse an der Börse nur eine Richtung kennen, so erinnern sich inzwischen die Akteure an den Finanzmärkten dieser alten Börsenweisheit.

Die Auslöser der Turbulenzen an den einzelnen Märkten waren größtenteils dem Machtstreben einzelner Politiker geschuldet, die mit ihren Ankündigungen so manche ursprüngliche Jahresultimo-Prognose, die manchem Investor inzwischen wie ein Science-Fiction-Film vorkommen muss, in weite Ferne verschoben hat. Wir wissen zwar nicht, was das Börsenjahr 2019 alles für uns parat haben wird, aber die vielfältigen Themen wie Brexit, Handelskrieg USA/China, Strafzölle USA/EU, kriegerische Auseinandersetzungen in Syrien, Libyen, Ostukraine, Afghanistan, innereuropäische Konflikte, politische Einflussnahme Russlands und der USA, Europawahlen, Krisenherd Nordkorea und vieles mehr, werden uns noch so manches Wechselbad der Gefühle bescheren.

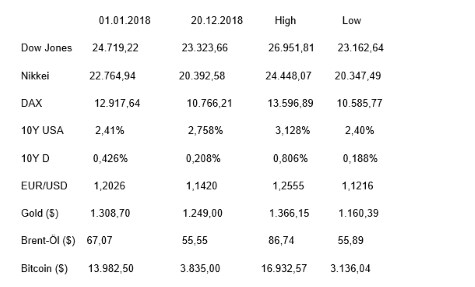

Anbei der Rückblick auf einige relevante Parameter in 2018:

Es ist aber auch durchaus möglich, dass uns in 12 Monaten zurückblickend das Börsenjahr 2018 wie eine "Wellness-Veranstaltung" vorkommen wird. Es bleibt also spannend!

Die Finanzmärkte und die Notenbanken

Bereits in der vergangenen Woche haben sich die führenden Notenbanken Europas zu ihrer weiteren Geldpolitik geäußert. So betonte der Chef der Schweizerischen Notenbank (SNB) Thomas Jordan im Anschluss an die turnusgemäße Sitzung, aber noch vor der Pressekonferenz des Präsidenten der Europäischen Zentralbank (EZB) Mario Draghi, dass man sich beim Ausstieg aus der lockeren Geldpolitik nicht nur von der EZB leiten lasse. Er legte Wert darauf, dass hierfür die SNB eigene Inflationsprognosen erstelle und man durchaus in der Lage sei, die Zinsen früher, später oder gleichzeitig mit der EZB anzuheben. Bisher gibt es seines Erachtens allerdings auch in naher Zukunft keinen Handlungsbedarf.

Draghi will Verunsicherung vermeiden

Hingegen hatte Mario Draghi im Anschluss an die mit Spannung erwartete EZB-Sitzung einiges zu berichten. Es wurde zwar keine Leitzinsänderung beschlossen, aber es gab zumindest Informationen zum Reinvestieren der Gelder aus Zinserträgen und Fälligkeiten des zum Jahresende beendeten Anleihekaufprogramms. Hierbei soll ein "marktneutraler" Ansatz verfolgt werden, d.h. weder bestimmte Staaten, noch bestimmte Laufzeiten werden bevorzugt. Darüber hinaus wurde auch keine Zielgröße für die durchschnittliche Duration des Portfolios festgelegt. Lediglich wurde in diesem Zusammenhang klargestellt, dass man auch nach einer möglichen ersten Zinsanhebung an der Politik der Wiederanlage festhalten werde. Mit dem bisher schon verwendeten Passus von unveränderten Leitzinsen bis über den Sommer 2019 hinaus sollte den Finanzmärkten signalisiert werden, dass trotz leicht nach unten revidierten Wachstums- und Inflationsaussichten Pessimismus nicht angebracht ist. Mit dieser wachsweichen Formulierung hält man sich ohnehin alle Türen offen.

Gleichzeitig weist Draghi jedoch auf die geopolitischen Risiken, die Handelskonflikte sowie die Probleme mancher Schwellenländer hin. Ziel wird es weiterhin sein, das Wirtschaftswachstum zu stützen und dadurch höhere Inflationsraten zu erzielen. Sollte dies nicht erreicht werden, so machte der EZB-Chef deutlich, hätte man noch andere Instrumente im Werkzeugkasten. Welche das sein könnten, dazu schwieg er allerdings.

Die Fed zeigt Donald Trump die Zähne

Würde es nach D.T., dem Unberechenbaren, gehen, dann hätte die US-amerikanische Notenbank Fed gestern auf eine vierte Zinserhöhung in 2018 verzichtet. In der für ihn typischen Art hatte er noch zu Wochenbeginn auf Twitter gepoltert, dass diese Anhebung ein Verstoß gegen die ökonomische Vernunft und somit töricht sei. Grotesk, dass ausgerechnet der US-Präsident den Begriff Vernunft verwendet. Es drängt sich der Verdacht auf, dass sich D.T. bereits jetzt auf die Suche nach einem Schuldigen macht, der im Falle eines konjunkturellen Abschwungs auf dem Schreibtisch des Oval Office geopfert werden kann. Jedoch geben die aktuellen Daten der Fed Recht und es gibt genügend Beispiele dafür, wie Notenbanken den rechten Zeitpunkt für einen Geldpolitikwechsel verschlafen haben.

Bei der gestrigen Pressekonferenz von Jerome Powell hatte man den Eindruck gewinnen können, dass er gemeinsam mit seinen Kollegen einer Überhitzung der US-Konjunktur entgegenwirken will und dazu bisher auch die richtigen Maßnahmen ergriffen hat. Angesichts der boomenden Wirtschaft hat die Fed zusätzlich zu der gestrigen Erhöhung noch zwei weitere Zinsanhebungen in 2019 angedeutet. Damit würde das aktuelle Niveau in der Spanne von 2,25% bis 2,5% auf das als neutral angesehene Level von ca. 3% steigen.

Die 280-Zeichen-Kommentierung seitens D.T. ist also nur eine Frage der Zeit.

Brexit - Wo ist denn hier der Notausgang?

In rund 100 Tagen ist es soweit: Großbritannien wird der Europäischen Union den Rücken kehren, wenn es nicht noch vorher gelingt, den Notausgang zu finden. Weil aber keiner so richtig weiß, wo der sein könnte, bereiten sich alle Seiten auf das befürchtete No-Deal-Szenario vor. So hat das britische Kabinett Rücklagen über 2 Mrd. € aktiviert, die für zusätzliche Grenzkontrollen, neue IT-Systeme und die Einstellung von Personal für die Verhandlung von internationalen Handelsabkommen dienen sollen. Auch die EU arbeitet Notfallpläne aus und schnürte gestern ein Paket mit 14 Notfallmaßnahmen. Damit sollen in erster Linie Handel, Verkehrswesen und Finanzmarktgeschäfte jeglicher Art abgesichert werden, um die Gefahr einer Finanzkrise zu bannen.

Zeit der Besinnung für die Streithähne

Ob nun die Streithähne in London über Weihnachten zur Besinnung kommen, wie sich Theresa May erhoffen mag, und sich für ihre ausverhandelte Lösung erwärmen werden, darf bezweifelt werden. Zu festgefahren sind die Fronten auf allen Seiten.

Da bleibt eher die Hoffnung auf den Druck der britischen Bürger, die bekanntlich 2016 für den Brexit gestimmt hatten. Laut dem Meinungsforschungsinstitut Populus machen sich aber nun nicht nur 65% der Briten dafür stark, dass das britische Volk das letzte Wort über den Brexit-Deal haben sollte, sondern zugleich würde laut Umfrage in einem zweiten Referendum - über Mays Brexit-Deal und der Alternative eines Verbleibs in der EU - die Option "Remain" mit 56% zu 44% gewinnen. Warum sich die Premierministerin mit dem Argument, eine weitere Abstimmung würde der Demokratie "irreparablen Schaden" zufügen, gegen ein zweites Referendum sperrt, bleibt ihr Geheimnis. Für May gilt nur Hopp oder Topp: My Deal or no Deal!

Ungeordneter Brexit mit großen Risiken verbunden

Dass ein Austritt ohne Deal, also ein ungeordneter Brexit, große Risiken birgt, hat die britische Wirtschaft längst erkannt. Unternehmen jeder Größenordnung gerieten nun an einen Punkt, an dem es kein Zurück gebe, warnten daher die fünf größten Handelsvertretungsgruppen des Landes. Und so wird von den Wirtschaftsbossen mit Schrecken der Streit der Abgeordneten über das Verhandlungsergebnis der Premierministerin beobachtet.

Schenkt man der Einschätzung des ehemaligen Schatzkanzlers Kenneth Clarke Glauben, so lehnen inzwischen rund 80% der Abgeordneten im Unterhaus ein No-Deal-Szenario ab. Allerdings scheint sich diese Mehrheit, sollte sie existieren, nicht aus der Deckung zu trauen. Würde sie dies endlich tun, könnte sie durch Änderungsanträge die Regierung dazu zwingen, einen ungeregelten Austritt zu verhindern.

Vorsicht ist die Mutter der Porzellankiste im neuen Börsenjahr

Es bleibt ruckelig, im neuen Börsenjahr. Davon müssen Anleger auch 2019 leider ausgehen. Blasen neigen stets zum Platzen, nur der Zeitpunkt bleibt meistens im Geheimen. Aber da wir meilenweit entfernt sind von steigenden Zinsen, dürfte die Blase, die so mancher Beobachter am Immobilienmarkt erkennen mag, nicht in sich zusammenfallen. Dagegen dürften die Märkte für Aktien und Zinspapiere doch eher ein Risiko darstellen, das man 2019 im Auge behalten sollte.

Lockere Finanzierungsbedingungen können Anlass für Abschwung sein

Darauf hat nun die in Basel ansässige Bank für Internationalen Zahlungsausgleich (BIZ) hingewiesen. Seit den 1980er-Jahren lasse sich belegen, dass Wirtschaftsabschwünge häufiger durch entgleiste Finanzbooms ausgelöst werden als durch Maßnahmen der Notenbanken zur Bekämpfung der Inflation, sagte BIZ-Chefökonom Claudio Borio. Damit machte er klar, dass das vorsichtige Agieren der Notenbanken keine Versicherung gegen einen Rückfall in die Rezession darstelle. Eher läuft man Gefahr, weil sich Unternehmen, Staaten und private Haushalte seit Jahren so einfach und so günstig Geld leihen können, dass dies die Quelle des nächsten Abschwungs sein könnte. Insbesondere lockere Finanzierungs-Bedingungen bei Darlehen an bereits stark verschuldete Kreditnehmer, aufgeblähte Zentralbankbilanzen und hohe Bestände an Corporate Bonds, die nur noch knapp über Ramschniveau geratet sind, treiben den Analysten in Basel die Sorgenfalten auf die Stirn.

Immer noch große Zuversicht an den Märkten

Trotz Kurskorrekturen an den Aktienmärkten und erhöhten Zinsaufschlägen am Bondmarkt herrscht laut BIZ zwar "alles in allem" immer noch große Zuversicht an den Märkten. Dennoch muss man sich als Anleger der gestiegenen Risiken bewusst sein. Sollte sich tatsächlich eine neuerliche Finanzblase aufgebaut haben, wie es das Institut für möglich hält, könnte der Absturz tief sein. Denn gemäß früheren Forschungen der BIZ fallen Rezessionen, die durch das Platzen von Finanzblasen ausgelöst werden, deutlich schärfer aus als gewöhnliche Konjunkturabschwünge. Vorsicht ist also die Mutter der Porzellankiste im neuen Börsenjahr.

Höhere Neuverschuldung ist das falsche Signal

Dass sich Italien und die EU im Haushaltsstreit auf einen Wert von um die 2% für die Neuverschuldung geeinigt haben, mag man mit Erleichterung zur Kenntnis nehmen. Zunächst hatte Rom eine Quote von 2,4% für 2019 angekündigt - dreimal so viel, wie die Vorgängerregierung mit Brüssel vereinbart hatte. Dennoch ist der geplante Wert für 2019 das falsche Signal. Zwar bleibt Italien damit unter der Maastricht-Schwelle von 3%, angesichts der Gesamtverschuldung von 132% des BIPs aber wäre eher Mäßigung angesagt gewesen. Damit beschreibt das Beispiel Italien ein Problem, das die Europäische Gemeinschaft auch im neuen Jahr belasten wird: die hohe Verschuldung mancher Eurostaaten.

Neben Italien ist hier insbesondere Frankreich, Europas zweitgrößte Volkswirtschaft zu nennen. Nachdem die sogenannten Gelbwesten Widerstand gegen Emmanuel Macrons Erhöhung der Energiesteuer geleistet hatten, knickte die Regierung in Paris ein und entschied sich ebenfalls für eine höhere Neuverschuldung. Wegen der jüngsten Zugeständnisse an die Gelbwesten in Höhe von rund 10 Mrd. € geht der Élysée-Palast für 2019 nun von einem Defizit in Höhe von 3,2% aus. Geplant waren zunächst 2,8%.

Zweierlei Maß für Frankreich und Italien?

Das müsste Paris eigentlich in Konflikt mit den Haushaltsvorgaben der EU bringen - so wie es der Regierung in Rom ergangen war. Aber so weit wird es wohl nicht kommen. Der zuständige Haushaltskommissar, Pierre Moscovici, der übrigens Franzose ist, hat schon signalisiert, dass das mit den neuen Schulden ein vorübergehendes Problem sei und deshalb toleriert werden könne. Das klingt gerade so, als ob man Frankreich und Italien mit zweierlei Maß messe. Für Frankreich spricht in diesem Fall, dass die Verschuldungsquote "nur" 97% beträgt und man 2018 mit einer Neuverschuldung von 2,8% in Brüssel positiv aufgefallen ist. Doch insgesamt ist anzumerken, dass der Maastricht-Wert in keinem der Fälle eingehalten wurde und somit das Papier nicht wert ist, auf das er geschrieben wurde!

Draghis Plädoyer für Europa

Zugegeben, EZB-Chef Mario Draghi hat im abgelaufenen Jahr nicht immer unsere Zustimmung erfahren. Genauer gesagt ist es seine extrem expansive Geldpolitik gewesen, mit der wir stets gehadert haben. Aber nun, wenn Draghi vor der Ausbreitung illiberaler Ideologien warnt, können wir ihm vollumgänglich zustimmen. Vormals unbestrittene Prinzipien eines freien Welthandels und multilateraler Kooperation gilt es als Quelle von Frieden und Wohlstand zu verteidigen.

So manchem Politiker den Spiegel vorgehalten

Und wenn Draghi dazu aufruft, bei den Reformen des Euros nicht nachzulassen, hält er so manchem Politiker den Spiegel vor. Dies tut auch Euro-Gruppenchef Mario Centeno, der vergangene Woche auf weitere Reformen der Währungsunion gedrungen hat. Sein Anliegen ist es, den Vorschlag eines Budgets für die Währungsunion in der Euro-Gruppe weiterzuentwickeln, um Investitionen zu fördern und Volkswirtschaften zu stabilisieren. Hier ist in der Tat ein neuer Pakt und neuer Schwung vonnöten. Denn wenn ein Land wie Italien endlich vorankäme, würde es allen Euroländern nutzen.

Mit Trippelschritten zu mehr Stabilität

Dass insbesondere die Deutschen bei den Themen eines gemeinsamen Budgets für die Euro-Zone und einer gemeinsamen Einlagensicherung noch skeptisch sind, ist bekannt - und verständlich. Aber alles, was der Krisensicherung dient, ist zu begrüßen. Die erst kürzlich beschlossene Stärkung des Euro-Rettungsfonds ESM war ein Schritt in diese Richtung und ein weiterer gelang diese Woche mit der Einführung einer "aufsichtsrechtlichen Letztsicherung" (einen sogenannten Backstop) für potenziell notleidende Kredite. Durch die neue Gesetzgebung werden die Banken verpflichtet, Mittel zur Deckung von Verlusten aus Krediten bereitzustellen, die in Zukunft wahrscheinlich "notleidend" werden. Diese gefährdeten Kredite werden auch als NPLs (non-performing-loans) bezeichnet und Institute sollen für neue, nicht abgesicherte Problemdarlehen innerhalb von drei Jahren eine vollständige Vorsorge in ihren Bilanzen treffen.

Der Anfang ist gemacht und mit vielen Trippelschritten kommt man bekanntlich ja auch weiter.

Für 2018 war’s das. Warten auf 2019.

Im Newsletter vom 6. Dezember konnten wir an dieser Stelle noch berichten, dass der Softwarehersteller SAP mit Sitz in Walldorf kurz vor Weihnachten erfolgreich Geld am Kapitalmarkt aufgenommen hat. Dies war allerdings aus unserer Sicht die letzte größere und somit nennenswerte Transaktion für 2018 gewesen. Denn mittlerweile beschäftigen sich die Finanzchefs der Unternehmen mehr mit dem sorgfältigen Verpacken der Geschenke für das Weihnachtsfest als mit dem Verteilen von attraktiven Renditen am Kapitalmarkt.

Zumal sich die Blicke vieler Unternehmenslenker bereits auf das kommende Jahr richten und die als böse Geister zu bezeichnenden "Alt-Themen 2018" - trotz Böller und Feuerwerk - den Akteuren an den Finanzmärkten erhalten bleiben. So wird insbesondere die Entwicklung rund um den Brexit für viele Konzerne entscheidend sein, zu welchem Zeitpunkt sie sich über den Kapitalmarkt refinanzieren und natürlich auch zu welchen Konditionen. Ob die ersten Finanzchefs sich noch im Vorfeld der für die dritte Januarwoche anvisierten Brexit-Entscheidung des britischen Parlaments am Kapitalmarkt neue finanziellen Mittel beschaffen werden, bleibt abzuwarten. Sollte dies der Fall sein, so werden wir Sie an dieser Stelle des Newsletters mit den entsprechenden Informationen versorgen.

Manches erinnert an einen Paternoster

Nur die wenigsten Menschen hatten schon einmal das Vergnügen, in einem Paternoster fahren zu dürfen. Bei dieser Sonderform der Personenbeförderung verkehren mehrere Einzelkabinen im ständigen Umlaufbetrieb und es bedarf einer gewissen Übung und auch Selbstüberwindung, wenn man sich diesem Transportmittel anvertraut.

Doch was hat das mit dem Euro-Bund-Future zu tun?

Zurzeit hat sich das Rentenbarometer oberhalb der Marke von 163,35% festgebissen und das entspricht in etwa einer Rendite für 10-jährige deutsche Staatsanleihen von 0,25%. Dass dieses Niveau nach einem zwischenzeitlichen Jahreshoch bei ca. 0,80% überhaupt nochmals erreicht werden konnte, hatten viele Marktteilnehmer nicht für möglich gehalten. Sollte man also auf diesem Niveau investieren, wäre das mit einem Paternoster vergleichbar. Die Fahrt würde somit entweder noch nach oben fortgesetzt werden oder unvermittelt zumindest eine Etage nach unten führen.

Die Tendenz der vergangenen Handelstage steht allerdings nach der gestrigen Zinsentscheidung in den USA auf dem Prüfstand. Nachdem seit dem 10. Dezember die Kontrakte 21 Stunden lang gehandelt werden können, entfällt das morgendliche Herantasten an das neue Marktumfeld und man findet relativ schnell den Einstieg. Jedoch wird in den verbleibenden vier Handelstagen bis zum Jahresultimo die Handelsaktivität weiter rückläufig sein. Lediglich bei zu großen Ausschlägen ist noch mit Absicherungsmaßnahmen zu rechnen und deshalb lohnt sich ein Blick auf die Charttechnik.

Eine erste ernstzunehmende Unterstützungslinie verläuft aktuell bei ca. 162,90% und sollte diese unterschritten werden ist ein Rückgang bis 162,45% möglich. Nach oben hat das nachhaltige Überwinden der Marke von 163,64% einen erneuten Test der Renditeuntergrenze bei 0,188% ermöglicht, was einem Euro-Bund-Future von ca. 164,20% entspricht. Aktuell notiert er bei ca. 163,90% (10J-Rendite: ca. 0,206%). Anschließend wird sich zeigen bis wohin die Risk-On-Aktivitäten das Rentenbarometer klettern lassen.

Bund gibt Fahrplan für 2019 bekannt

In den USA wurden in dieser Handelswoche insgesamt nominal 145 Mrd. USD als T-Bills mit Laufzeiten von 4 und 8 Wochen sowie 3 und 6 Monaten plus 14 Mrd. USD als fünfjährige inflationsindexierte T-Notes begeben.

In der Eurozone hingegen verzichtete man auf Aktivitäten am Primärmarkt und widmete sich der Emissionsplanung des Bundes für das Jahr 2019. Hierbei ist zur Finanzierung des Bundeshaushalts und seiner Sondervermögen ein Emissionsvolumen von 199 Mrd. € angedacht (156 Mrd. € als Kapitalmarktpapiere und 43 Mrd. € als Geldmarkttitel). Dies bedeutet gegenüber den Vorjahren eine Steigerung (2017: 169 Mrd. € und 2018: 183 Mrd. €). In 2018 wurde dieser Betrag jedoch infolge steigender Steuereinnahmen auf 173 Mrd. € reduziert. Zusätzlich sollen im kommenden Jahr inflationsindexierte Bundeswertpapiere für 6 bis 10 Mrd. € begeben werden.

Die Emissionsplanung 2019 beinhaltet allerdings erstmals auch die teilweise Refinanzierung der Euro denominierten Verschuldung der bundeseigenen Abwicklungsanstalt FMS Wertmanagement (FMS-WM) über das Sondervermögen Finanzmarktstabilisierungsfonds (FMS). Hierfür sollen 2019 anteilig aus einzelnen Tendern von Bundesschatzanweisungen, Bundesobligationen und 10-jährigen Bundesanleihen Mittel von insgesamt 20 Mrd. € aufgenommen werden, was die erhöhte Mittelaufnahme erklärt.

US-Dollar im Zeichen der Fed

Das Jahr 2018 neigt sich dem Ende entgegen und das nehmen viele zum Anlass, ein Resümee zu ziehen. Für die europäische Gemeinschaftswährung bleibt festzuhalten, dass die erste Jahreshälfte deutlich erfreulicher war als die zweite, was nicht zuletzt ein Spiegelbild der politischen Unwägbarkeiten darstellt.

So notierte die Einheitswährung Mitte Februar bei einem Wechselkurs von 1,2555 USD auf ihrem Jahreshoch. Im weiteren Handelsverlauf konnte der Euro an diese Marke nicht mehr anknüpfen und verlor stetig an Wert. Der Tiefpunkt 2018 war Mitte November erreicht, als die gemeinsame Währung Europas nur noch bei 1,1216 USD notierte. Nach dem gestrigen Zinsentscheid der US-Notenbank handelt der Euro heute Morgen um die Marke von ca. 1,1420 USD.

Russischer Rubel und norwegische Krone

Etwas überraschender war da die Zinserhöhung durch die russische Zentralbank am vergangenen Freitag. Die Währungshüter hoben den Leitzins um 25 BP auf nun 7,75% an. Auf den Wechselkurs hatte der unerwartete Schritt dennoch keine großen Auswirkungen und der Euro notiert zur Stunde bei 76,80 RUB. Erwähnenswert ist allerdings auch die aktuelle Entwicklung der norwegischen Krone. Der aktuell schwächere Ölpreis setzt die Währung massiv unter Druck. Infolgedessen stieg der Euro auf einen neues Jahreshoch bei 9,9418 NOK und orientiert sich damit in Richtung der magischen Marke von 10 NOK.

Im Hinblick auf die bevorstehenden Feiertage und das nahende Jahresende nimmt auch die Umsatztätigkeit bei den Fremdwährungsanleihen ab. Vereinzelt werden noch Bonds auf US-Dollar, türkische Lira, russische Rubel sowie südafrikanische Rand und norwegische Kronen nachgefragt.

Disclaimer

Die Baader Bank AG ist eine der führenden Investmentbanken für die DACH-Region (Deutschland, Österreich, Schweiz) und Marktführer im Handel von Finanzinstrumenten.

Als Market Maker ist die Bank für die börsliche und außerbörsliche Preisfindung von über 800.000 Finanzinstrumenten verantwortlich.

Im Investment Banking entwickelt sie Finanzierungslösungen für Unternehmen und bietet institutionellen Anlegern umfassende Dienstleistungen beim Vertrieb und dem Handel von Aktien, Anleihen und Derivaten.

Der Autor dieses Artikels ist Klaus Stopp, Leiter der Skontroführung Renten bei der Baader Bank AG. www.Baadermarkets.de

Der obige Text spiegelt die Meinung des jeweiligen Kolumnisten wider. Die finanzen.net GmbH übernimmt für dessen Richtigkeit keine Verantwortung und schließt jegliche Regressansprüche aus.

Bildquellen: Baader Bank