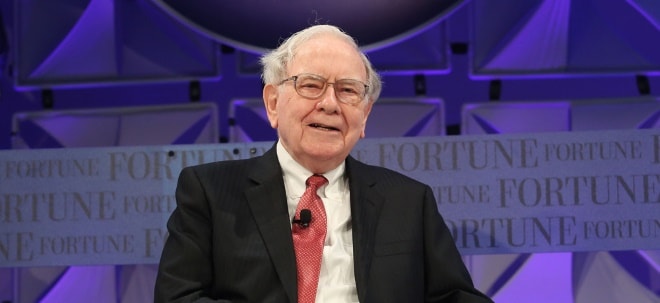

Warren Buffett und die Airline-Aktien: Ist das Orakel von Omaha noch ein Value-Investor?

Berkshire Hathaway-Chef Warren Buffett schmiss im vergangenen Monat alle Aktien von Airlines aus dem Depot seiner Investmentholding. Ein Fehler, meinen viele und sprechen ihm sein Können als Value Investors ab - unberechtigterweise?

Werte in diesem Artikel

• Keine Aktien von Airlines mehr im Berkshire-Depot

• Fehlentscheidung oder richtiger Riecher? Airlines auf der Kippe

• Buffett verabschiedete sich schon einmal von Fluggesellschaften

Warren Buffett hielt dank seiner Value-Investmentstrategie über Jahrzehnte hinweg den Ruf als gefeierte Börsenlegende. Seit geraumer Zeit häuft sich die Kritik an der sonst so geachteten Investorenlegende: Er sei zu alt, entscheidungsunfähig oder gehe nicht mit der Zeit, hieß es von verschiedenen Skeptikern. Doch der Rauswurf aller Airline-Aktien aus dem Depot seiner Investmentgesellschaft Berkshire Hathaway während der Corona-Krise riss eine Säule im Grundstock des Orakels von Omaha ein und setzt nun der bereits bröckelnden Fassade zu. Doch entzieht die mögliche Fehlentscheidung zum Airline-Investment Buffett wirklich seines Status als Value Investor?

Airline-Kurssturz während Corona-Börsenkrach-

Im Depot von Berkshire Hathaway befanden sich vor nicht allzu langer Zeit noch Aktien von American Airlines, United Airlines, Delta Airlines sowie Southwest Airlines. Doch genauso wie sämtliche andere Wirtschaftszweige wurden auch diese Fluggesellschaften hart von den Maßnahmen gegen die Pandemie getroffen. Im Sog des Corona-induzierten Crashs an den Börsen brachen auch die Kurse dieser Unternehmen markant ein. Im Tief standen die Titel seit Jahresbeginn jeweils zwischen 60 und 80 Prozent im Minus. Warren Buffett machte während dieser Kursbewegungen kurzen Prozess, nachdem er zunächst Positionen nur reduziert hatte, und schmiss alle Airline-Aktien aus dem Depot von Berkshire Hathaway.

Dies rief zahlreiche Kritiker auf den Plan - darunter auch US-Präsident Donald Trump, der diese Entscheidung als "Fehler" bezeichnete. Auch Kenneth Fisher, CEO von Fisher Investments, und Day-Trader Dave Portnoy zählen zur Riege derjenigen, die die glorreichen Tage der Börsenlegende für gezählt erachten. Mit der Abstoßung der Airline-Aktien habe er gegen die Philosophie seines Konglomerats gehandelt - denn üblicherweise hätte Berkshires Portfolio in Krisenzeiten Zukäufe verzeichnet. Doch in diesem Crash hielt Buffett die Füße still und blieb weiter auf dem Milliardenberg an Cash sitzen.

Wird Buffett seiner eigenen Strategie nicht mehr gerecht?

Warren Buffett ist dafür bekannt, ein begnadeter Value-Investor zu sein. Der fast 90-Jährige zeigte also ein geschicktes Händchen dafür, unterbewertete Unternehmen auszumachen, früh zu investieren und von deren teilweise exorbitanten Entwicklungen zu profitieren. Das machte ihn zum gefeierten Börsenstar - viele Börsianer orientierten sich im Laufe der Jahre an seinen Investmententscheidungen.

Die jüngsten Vorwürfe zur vermeintlichen Fehlentscheidung kamen nun jedoch auf, weil die Aktien nach ihren Tiefs zunächst wieder deutlich stiegen. Mit der Erholung anderer Aktien konnten sie allerdings lange nicht mithalten - noch immer stehen alle rausgeworfenen Titel seit dem Jahreswechsel zwischen 38 und 63 Prozent im Minus (auf Schlusskursbasis vom 07. Juli).

Vitaliy Katsenelson, Kolumnist bei MarketWatch und CIO von Investment Management Associates in Denver, zeigt sich deshalb verständnisvoller für die Entscheidung der Börsenlegende. Denn für ein ähnliches Vorgehen habe sich der 89-Jährige bereits in den 1980er entschieden: Er investierte in die Luftfahrtindustrie, verlor jedoch dabei eine große Summe und hielt sich zunächst mit entsprechenden Käufen in dieser Branche zurück. Doch nach der großen Finanzkrise schien der Wettbewerb nach sämtlichen Fusionen, Übernahmen und Fluktuation rationeller - das bewog Buffett im Rahmen seiner Value-Strategie dazu, doch noch einmal auf Fluggesellschaften zu setzen. Und so investierte er in die vier größten Fluggesellschaften.

Nie dagewesene Belastung für Fluggesellschaften - vor dem Aus?

Bei Fluggesellschaften ist insbesondere die Flugzeugauslastung immer im Blick. Laut Katsenelson sei im Worstcase - etwa im Falle einer Rezession - mit einem Stillstand von 50 bis 60 Prozent der Maschinen im Vorfeld kalkuliert worden. Üblicherweise können sich in solchen Szenarien einfach weniger Menschen ein Ticket leisten und so werden weniger Einnahmen generiert. Doch was mit der Corona-Pandemie kam, übertraf alles, was sich selbst pessimistische Investoren ausmalten: Airlines mussten im Frühjahr 2020 etwa 95 Prozent der Flugzeuge am Boden lassen. Und zwar nicht, weil eine Armutswelle die Weltbevölkerung heimsuchte, sondern aufgrund der hochansteckenden Lungenerkrankung, die die Regierungen zu nie dagewesenen Maßnahmen zwangen.

"Traurige Realität" - Airline vor dem Bankrott?

Der Investment Management Associates-CIO spricht in seiner Kolumne auf MarketWatch davon, dass "die traurige Realität" sei, dass Fluggesellschaften nach diesem fatalen Ereignis auf neues Kapital angewiesen seien, um nicht bankrott zu gehen. Diese Maßnahme werde im Umkehrschluss allerdings den Wert der Unternehmen schmälern und insbesondere davon abhängen, wie lange sich die Pandemie-Phase noch hinzieht.

Müssen Schulden aufgenommen werden, erhöhen sich die Fixkosten. Diese sind bereits jetzt hauptsächlicher Kostentreiber bei Fluggesellschaften. So ist beispielsweise der Einsatz von Öl an ungewisse Bedingungen geknüpft - von der Preisentwicklung bis zur Verfügbarkeit. Außerdem weist Katsenelson darauf hin, dass sich vor diesem Hintergrund die Ertragskraft verringere - diese zukünftigen Erträge müssten dann auf noch auf mehr Aktionäre verteilt werden. "Je länger die Angst vor dem Coronavirus anhält, desto mehr Geld werden diese Unternehmen verlieren und desto größer ist der Schaden, der ihren Bilanzen und damit ihrer zukünftigen Ertragskraft zugefügt wird", schreibt er. Niemand wisse, wie lang es noch dauert, bis Normalität einkehren werde und wann die Airlines wieder Fluggastzahlen auf Vorkrisen-Niveau verzeichnen werden.

Ob Buffett gerade wegen dieser vermeintlichen Fehlentscheidung nun seiner Value-Strategie gerecht wird oder nicht, bleibt wohl am Ende schlicht und einfach eine Frage der Auslegung. Klar ist jedoch, dass Fluggesellschaften zu denjenigen Branchen zählen, die es besonders schwer haben, ihre Einnahmen wieder zu normalisieren, um so für Anleger eine attraktive Investition darzustellen.

Theresa Holz / Redaktion finanzen.net

Übrigens: American Airlines und andere US-Aktien sind bei finanzen.net ZERO sogar bis 23 Uhr handelbar (ohne Ordergebühren, zzgl. Spreads). Jetzt kostenlos Depot eröffnen und Neukunden-Bonus sichern!

Ausgewählte Hebelprodukte auf American Airlines

Mit Knock-outs können spekulative Anleger überproportional an Kursbewegungen partizipieren. Wählen Sie einfach den gewünschten Hebel und wir zeigen Ihnen passende Open-End Produkte auf American Airlines

Der Hebel muss zwischen 2 und 20 liegen

| Name | Hebel | KO | Emittent |

|---|

| Name | Hebel | KO | Emittent |

|---|

Weitere American Airlines News

Bildquellen: Kristall Kennell / Shutterstock.com