Besser geht's nicht?

Bisher hat sich unser optimistischer Ausblick für die Weltwirtschaft bestätigt.

Im November 2017 hatten wir gefragt: "Was schiefgehen könnte?" Wir hatten die Entwicklung der Weltwirtschaft sehr optimistisch eingeschätzt, sahen aber durchaus auch Risiken. Bislang war unser Optimismus gerechtfertigt. Unsere Wachstumsprognose für die Vereinigten Staaten, die Eurozone und die Weltwirtschaft haben wir insgesamt erhöht.

In den Vereinigten Staaten sehen wir das Wachstum für 2018 jetzt bei 2,6 Prozent. Seit November haben Steuersenkungen und weitere deregulierende Maßnahmen das Geschäftsklima verbessert. Der jüngste US-Fiskalanreiz ist ziemlich einzigartig, weil er so spät im Wirtschaftszyklus und nahezu bei Vollbeschäftigung erfolgt. Das könnte zu höheren Investitionen oder Konsumausgaben führen die das Überhitzungsrisiko erhöhen würden. Abzuwarten bleibt auch, wie stark Steuersenkungen und weitere Deregulierung das Potenzialwachstum mittelfristig ankurbeln. Vorerst lässt eine relativ niedrige Kapazitätsauslastung vermuten, dass die Inflation bis weit ins Jahr 2019 hinein träge bleiben wird.

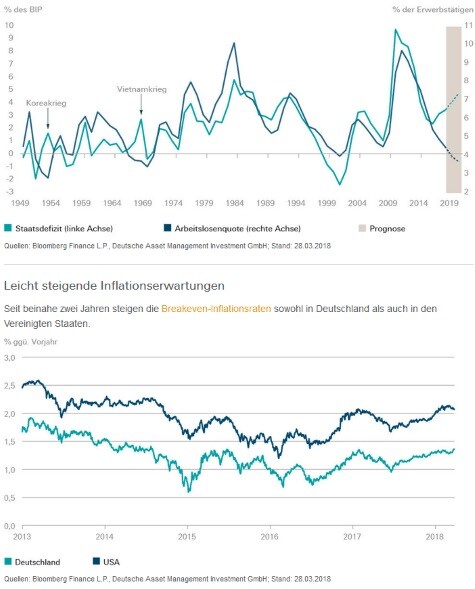

Ähnlich sieht es in Europa aus, wo wir unsere Wachstumsprognose für die Eurozone auf 2,3 Prozent und somit deutlich über Potenzial angehoben haben. Trotz gestiegener Inflationserwartungen bleibt das Niveau auf beiden Seiten des Atlantiks unverändert moderat. Daher dürften sowohl die Fed als auch die Europäische Zentralbank (EZB) eher vorsichtig bleiben. Die Fed dürfte bis März 2019 drei weitere Zinserhöhungen vornehmen, während die EZB wohl mindestens noch ein Jahr abwarten wird. Ihr Anleihekaufprogramm dürfte sie jedoch im vierten Quartal 2018 beenden.

Das Wachstum in den Schwellenländern erscheint dank einer starken Weltwirtschaft, einer höheren Inlandsnachfrage und der Reformdynamik in wichtigen Ländern robust. Die politische Unsicherheit in China hat sich nach dem 19. Parteikongress verringert. Die Weltpolitik ist dennoch eine der beiden Gefahrenquellen, die wir genau beobachten. Die andere betrifft die Finanzmärkte.

Wachsende geopolitische Spannungen haben lange eine vielleicht überraschend kleine Rolle bei Markterwartungen und Geschäftsklima gespielt. Im ersten Jahr der Präsidentschaft von Trump schien die neue republikanische Regierung mit ihren wirtschaftlichen Prioritäten recht konventionell zu agieren. Seitdem haben personelle Veränderungen und politische Ankündigungen über Twitter die Märkte wiederholt aufgeschreckt. Vorerst bleiben wir dennoch zuversichtlich, dass größere Fehlgriffe wie ein eskalierender Handelskrieg zwischen den Vereinigten Staaten und China unterbleiben werden. Von außen erscheinen die bisher angekündigten Handelsmaßnahmen eher verhandlungstaktisch. China scheint gesprächsbereit. Völlig anders wäre es, wenn die Handelskonflikte globale Lieferketten bedrohen würden. Beide Seiten haben viel zu verlieren und somit genügend Anreize, dieses Ergebnis zu verhindern. Denn: Handelskriege sind nie gut und selten leicht zu gewinnen. Schon bloße Drohungen könnten das Regelgeflecht des globalen Handelssystems weiter unterminieren. Es werden aber eher Jahre als Monate vergehen, bis sich dies in den Wirtschaftsdaten niederschlägt.

Unmittelbarer wirken könnte eine an die Märkte zurückkehrende Instabilität, die auf die Realwirtschaft übergreift. Hier sind verschiedene Formen denkbar, einschließlich der Sorge über steigende Defizite. Das wirkliche Problem könnte aber weniger Aufmerksamkeit auf sich ziehen als eine Fiskalkrise. Je mehr Geld die Regierung in Zeiten der Vollbeschäftigung aufnimmt, desto weniger bleibt für andere, vielleicht stärker produktivitätsfördernde Investitionen. Die Zinsen steigen, und der Kapitalstock der Nation wächst langsamer. Dies schränkt den Spielraum für wirtschaftsfördernde Maßnahmen in der nächsten Rezession ein. All dies könnte mittel- bis längerfristig Probleme bereiten, dürfte in den nächsten zwölf Monaten aber keinen Anlass zur Sorge geben. für die nächsten zwölf Monate. Wie meine Kollegen bei der Betrachtung der einzelnen Anlageklassen beschreiben, zeigen sich etwa die Unternehmensgewinne weiter robust. Und jede plötzliche Verschlechterung der Finanzmarktbedingungen würde wohl durch erneut rettend eingreifende Zentralbanken gedämpft und letztlich umgekehrt. Vorerst bleibt der Ausblick also erfreulich solide.

Ein US-Defizit - anders als alle anderen

Außerhalb von Kriegszeiten ist das US-Defizit bei nahezu Vollbeschäftigung noch nie so rasant gestiegen.

Mit rund 739 Mrd. Euro verwaltetem Vermögen (Stand 31. März 2016) gehört die Deutsche Asset Management zu der Gruppe der weltweit führenden Vermögensverwalter. Die Deutsche Asset Management bietet Privatanlegern und Institutionen eine breite Palette an traditionellen und alternativen Investmentlösungen über alle Anlageklassen.

Erstklassige Produkte, intelligentere Lösungen

Unser Produkt- und Lösungsangebot eröffnet einen flexiblen Zugang zu einem großen Spektrum an Investmentmöglichkeiten über alle Anlageklassen hinweg - von Fondslösungen bis hin zu maßgeschneiderten Kundenportfolios. Dazu gehören aktiv und passiv gemanagte Investmentfonds, institutionelle Mandate und strukturierte Finanzprodukte, wie zum Beispiel ETFs und Zertifikate. Unsere Berater und Investment-Experten eint der Anspruch, im Anlagemanagement Lösungen zu entwickeln, die auf die Bedürfnisse eines jeden einzelnen Kunden sowie auf seine individuellen Wünsche hinsichtlich Risiko, Ertrag und Liquidität zugeschnitten sind.

Chief Investment Office

Im Chief Investment Office der Deutschen Asset Management werden unsere Prognosen für die Weltwirtschaft und die Finanzmärkte erarbeitet. Unsere breitgefächerte Marktexpertise wird unter der Leitung von CIO Stefan Kreuzkamp zusammengeführt. So setzen wir unsere Investmentexpertise effizient und zum Vorteil der Kunden ein. Die koordinierte Analyse der Entwicklungen in verschiedenen Regionen und Marktsegmenten ermöglicht uns, einen umfassenden und ganzheitlichen Investmentansatz zu entwickeln und alle relevanten Parameter bei unseren Anlageentscheidungen zu berücksichtigen. Alle Investmentaktivitäten stützen sich auf unser hochklassiges hauseigenes Research, unsere disziplinierten Investmentansätze und unser konsequentes Risikomanagement.

Stand: 20.04.2016

Der obige Text spiegelt die Meinung des jeweiligen Kolumnisten wider. Die finanzen.net GmbH übernimmt für dessen Richtigkeit keine Verantwortung und schließt jegliche Regressansprüche aus.

Bildquellen: Vadim Georgiev / Shutterstock.com, DWS