Für Ihr Depot: Die Aktien-Favoriten der besten Investmentprofis

Ganze Expertenteams analysieren, welche Aktien für ein Fondsportfolio gekauft werden. Privatanleger können von dem Know-how profitieren - mit diesen zwölf Aktien.

Werte in diesem Artikel

von Jörg Billina, Andreas Hohenadl, Sven Parplies und Klaus Schachinger, Euro am Sonntag

Fondsmanager verdienen gut.

Zu Recht. Der tägliche Stresslevel ist hoch. Sie müssen das

ihnen anvertraute Kapital

vermehren. Die Anleger erwarten auch, dass sie den Vergleichsindex schlagen und besser als Mitbewerber abschneiden. Bleiben sie zwei, drei

Jahre hinter den Erwartungen zurück,

ziehen Investoren Mittel ab. Langfristig

erfolgreich sind Fondsmanager dann,

wenn sie kontinuierlich kluge Investmentideen entwickeln. Sie entdecken

zudem Trends frühzeitig. Und: Sie müssen entscheidungsfreudig sein. Die Rendite hängt auch vom Kauf und Verkauf

zum richtigen Zeitpunkt ab.

Privatanleger, die ihr Depot mit Einzelwerten bestücken wollen, können vom Know-how der Profis profitieren. Zwar dürfen sich Fondsmanager nicht direkt zu ihren Investments äußern. Dies würde die Bundesanstalt für Finanzdienstleistungsaufsicht als unerlaubte Kaufempfehlung werten. Doch die Gesellschaften veröffentlichen regelmäßig einen Teil der Portfoliobestände.

€uro am Sonntag hat sich für die Anlageregionen Deutschland, Europa und weltweit die Portfolios von Fonds angeschaut, die mit der FondsNote 1 oder 2 beurteilt sind. Das bedeutet, dass diese Fonds über die vergangenen vier Jahre ein herausragendes Risiko-Rendite-Verhältnis geboten haben. Die Redaktion hat die Titel-Favoriten recherchiert und nach Überraschungen gesucht - nach Werten, die zwar nicht überall unter den Top-Positionen auftauchen, aber unserer Ansicht nach eine überdurchschnittliche Wertentwicklung leisten können.

Insgesamt haben wir zwölf Titel ermittelt. Für die Treffsicherheit der Fondsmanager spricht, dass ein Portfolio aus elf dieser Werte (bei Linde fehlen aufgrund der Praxair-Fusion die historischen Daten) gleichgewichtet in den vergangenen zehn Jahren eine Rendite von 1.800 Prozent erzielt hätte. Sicher kann man sich nicht darauf verlassen, auch in Zukunft so eine Rekord-Performance zu erzielen. Doch die Berechnung zeigt einmal mehr, dass mit Aktien langfristig ein kleiner Betrag zu einer großen Summe wachsen kann. Mit der Mischung aus neun Bluechips und drei weniger bekannten Werten sollten Anleger auch in Zukunft gut fahren. Zusätzlich stellen wir die nach Ansicht der Redaktion besten Fonds für jede Anlageregion vor.

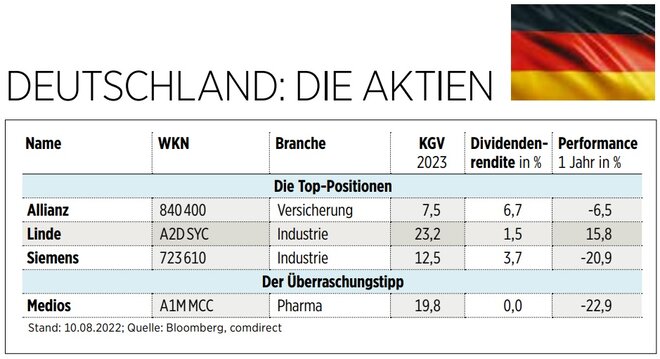

DEUTSCHLAND

Hoch gewichtet in Deutschland-Fonds ist Linde. Der Börsenkorrektur in diesem Jahr konnte sich der Konzern nicht entziehen. Anleger fürchteten, die Geschäfte würden unter Gasrationierungen, dem generell schwachen Wirtschaftswachstum in Europa sowie den Russland-Sanktionen leiden. Die Ängste sind mittlerweile geringer geworden.

Zwar hat der Rückzug Lindes aus Russland als Folge des Ukraine-Kriegs den Konzern eine Milliarde Dollar gekostet. Der um Sondereffekte bereinigte Gewinn je Aktie im laufenden Jahr soll laut Linde-Chef Sanjiv Lamda dennoch auf 11,73 bis 11,93 Dollar steigen. Das entspräche einem Plus im Vergleich zum Vorjahr von zehn bis zwölf Prozent. In den vergangenen vier Wochen legte die Linde-Aktie rund zehn Prozent zu, der Verlust seit Jahresanfang beträgt nur noch rund zwei Prozent.

Die positive Einschätzung der Fondsmanager teilt David Begleiter von der Deutschen Bank. Der Analyst verweist auf das "hochresiliente Geschäftsmodell" des Konzerns. Linde produziert auch gasförmige Arzneimittel und dazugehörige Medikamente. Dieser Bereich ist von Konjunkturschwankungen kaum betroffen. Hinzu kommen wachsende Opportunitäten im Bereich erneuerbare Energien.

Auch die Allianz ist fester Bestandteil von Deutschland-Fonds. Es läuft derzeit gut für Europas größten Versicherer. Weil Assekuranzunternehmen den größten Anteil ihres Kapitals in festverzinslichen Papieren anlegen, profitieren sie bei der Neuanlage von Versicherungsprämien von höheren Zinsen. In der größten Sparte Sachversicherung - da ist die Allianz weltweit einer der größten Anbieter - setzte der Konzern höhere Prämien durch. Im jüngsten Quartal zahlte sich das für das DAX-Unternehmen mit 3,5 Milliarden Euro operativem Gewinn aus. Das sind fünf Prozent mehr als im Vorjahr. Die Münchner bestätigten auch ihre Jahresprognose von 12,2 bis 14,4 Milliarden Euro operativem Gewinn für 2022. Rund 6,7 Milliarden davon sind bereits in der Kasse.

Der Erfolg im Versicherungsgeschäft kompensiert das milliardenschwere Debakel der Vermögensverwalter-Tochter AGI in den USA. Die Kosten für eine Einigung mit den Klägern und den US-Behörden halbierten den Nettogewinn im ersten Halbjahr auf 2,27 Milliarden Euro. Dividenden und Aktienkäufe sind davon aber nicht betroffen. Für 2022 erwarten Analysten 10,80 Euro Dividende pro Aktie, mehr als zwölf Prozent Plus.

Ein weiteres Schwergewicht in deutschen Aktienfonds ist Siemens. In den vergangenen vier Wochen legte die Aktie sieben Prozent zu. Der Kurs liegt aber noch deutlich unter dem Hoch vom November bei 153 Euro. CEO Roland Busch hob das Umsatzziel zuletzt an.

Abseits vom Vergleichsindex

Während große Fondsgesellschaften sich oft am Index orientieren, nutzt die Hannoveraner Paladin Chancen abseits des Mainstreams. Marcel Maschmeyer und Matthias Kurzrock steuern den 263 Millionen Euro schweren Paladin One. Als Value-Investoren fahnden sie nach Unternehmen, die unter ihrem fairen Wert notieren. Mögliche Kandidaten für das aus nur 15 bis maximal 25 Unternehmen bestehende Portfolio werden bis zu sechs Wochen lang geprüft. Der Anspruch der Manager ist hoch: Der Fonds strebt pro Jahr im Schnitt eine Rendite von zehn Prozent an.

Dazu beitragen soll Medios. Das im SDAX gelistete Unternehmen handelt mit Speciality-Pharma-Solutions. Zudem stellt Medios patientenindividuelle Rezepturen her, die von Apotheken nachgefragt werden. Für das Gesamtjahr erwartet das Unternehmen eine Steigerung des Gewinns vor Abzug von Steuern, Zinsen und Abschreibungen von 35 bis 52 Prozent.

DEUTSCHLAND: DER FONDS

PALADIN ONE

Konzentriertes Portfolio

Das Management ermittelt in einem sehr intensiven und zeitaufwendigen Auswahlverfahren 15 bis 25 Unternehmen. Die Titel weisen gegenüber ihrem fairen Wert eine deutliche Unterbewertung auf und/oder befinden sich gerade in einer Sondersituation wie etwa einer Übernahme. Auf Sicht von drei Jahren erzielte der Fonds 47 Prozent. Allein in den vergangenen vier Wochen legte der Paladin One über zwölf Prozent zu.

EUROPA

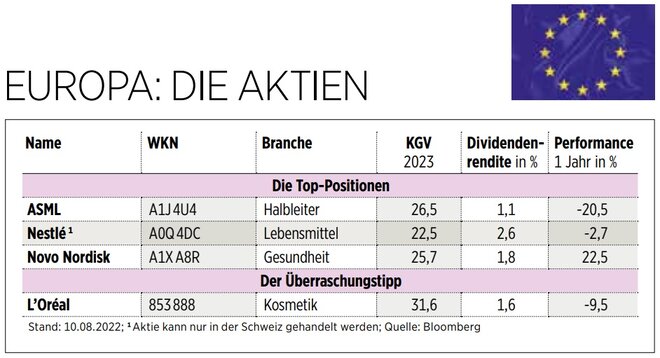

In Europa-Fonds wie dem UniDyamic-Fonds: Europa ist die ASML Holding mit sechs Prozent vertreten. Der Spezialist für Chiplithografie ist weltweit das einzige Unternehmen, das Anlagen entwickelt, um Architekturen für Halbleiter mit ultrakleinen Leiterbahndurchmessern von fünf und drei Nanometern auf Wafer zur Herstellung der Chips zu übertragen. Mit der Verkleinerung der Strukturen werden Halbeiter leistungsfähiger und effizienter. Ohne ASMLs Lithografie könnten die leistungsfähigsten Speicherchips und einige Chips in Smartphones nicht gebaut werden.

Die Eintrittsbarrieren ins Top-Segment des Markts sind ebenso wie die Gewinnmargen hoch. Trotz Engpässen in der Logistik registrierte ASML jüngst den höchsten Auftragseingang während eines Quartals. Bis 2025 werden die jährlichen Fertigungskapazitäten deutlich gesteigert. Für 2022 erwarten Analysten mit 21,1 Milliarden Euro Umsatz ein Plus von gut 13 Prozent.

Bei Utensilien für den teuersten Look und die edelste Hautpflege sorgt L’Oréal für viel Glanz. Die derzeitige inflationsbedingte Kaufzurückhaltung spürt der Kosmetik-Primus kaum. Im zweiten Quartal erzielten die Franzosen auf gleicher Verkaufsfläche mit einem Plus von 13,5 Prozent mehr als doppelt so viel Wachstum wie der Rest der Branche.

Auch L’Oréals operative Rendite verbesserte sich um 0,7 Prozentpunkte auf 20,4 Prozent. Wohl auch weil die Luxussparte mit Lancôme, Yves Saint Laurent, Armani, Kiehl’s, Urban Decay und weiteren 15 Marken 40 Prozent der Erlöse liefert. Labels wie L’Oréal Paris, Garnier und Maybelline New York zählen wiederum zur Consumer-Sparte des Konzerns, die ebenfalls 40 Prozent der Erlöse einspielt. Mit seinem starken Asien-Pazifik-Geschäft, das nun erstmals Europa überflügelt hat, und der Luxussparte hält L’Oréal die Konkurrenz bei Wachstum und Marge auf Distanz.

Markenmacht aus der Schweiz

Ein "Powerhouse für Ernährung und Gesundheit" will Nestlé sein. Rund 20 Prozent seines Portfolios hat der Schweizer Nahrungsmittelkonzern über die vergangenen fünf Jahre durch Übernahmen und Verkäufe ausgetauscht. Investiert wurde unter anderem in Vitamine und Nahrungsergänzungsmittel. Zu den wichtigsten Wachstumstreibern gehören Kaffee und Produkte für Heimtiere. Die 31 Marken des Konzerns erzielen im Einzelhandel einen Jahresumsatz von jeweils mehr als einer Milliarde Schweizer Franken - in diesen Dimensionen ist das Geschäft besonders profitabel.

Die steigenden Kosten vor allem für Rohstoffe kann Nestlé weitgehend an die Kunden weitergeben. Für das laufende Jahr erwartet der Vorstand ein Umsatzwachstum von sieben bis acht Prozent. Die operative Marge soll bei 17 Prozent liegen, knapp einen halben Prozentpunkt unter dem Niveau des Vorjahres. Nestlé ist eine klassische Qualitätsaktie: nicht billig, aber mit starker Substanz und einer zuverlässigen Dividende. Die Ausschüttung steigt seit 27 Jahren kontinuierlich.

Problemlöser Novo Nordisk

Fast 60 Prozent der erwachsenen Europäer sind zu dick. Das Problem habe "epidemische Ausmaße" erreicht, warnt die Gesundheitsorganisation WHO. Übergewicht und Fettleibigkeit seien allein auf dem Kontinent für jährlich 1,2 Millionen Todesfälle verantwortlich. Auf medizinischer Seite hat Novo Nordisk die führende Rolle im Kampf gegen das weltweit zunehmende Problem übernommen.

Das wertvollste Produkt des Konzerns ist das Diabetes-Medikament Ozempic zur Regulierung des Blutzuckerspiegels. Wachstumspotenzial hat der Konzern auch im Bereich seltene Krankheiten. Die Aktie von Novo Nordisk ist Anfang August unter Druck geraten, nachdem der neue Wirkstoff Wegovy zur Behandlung von Fettleibigkeit nicht die erhofften Resultate geliefert hat. Trotzdem erhöhte das Management die Jahresprognose. Das Geschäft von Novo Nordisk ist weitgehend unabhängig von der allgemeinen Wirtschaftslage. Die Aktie ist zwar nicht mehr billig, aber als defensiver Wachstumswert gefragt.

EUROPA: DER FONDS

UNIDYNAMICFONDS: EUROPA

Dickschiffe im Depot

Die beiden Manager Michael Schäfer und Arne Rautenberg investieren in europäische Unternehmen, denen sie überdurchschnittliches Wachstum zutrauen. Zu den größten Aktienwerten zählen derzeit Nestlé, ASML Holding, L’Oréal und Roche. Industrie- und Gesundheitswerte sind mit jeweils rund 19 Prozent gewichtet. Auf die Branche Konsumgüter entfallen über 30 Prozent. In drei Jahren erzielte der Fonds 34 Prozent.

GLOBAL

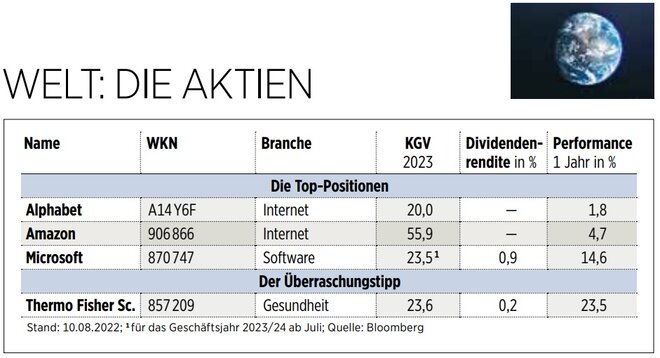

Wer auf seinem Computer recherchiert, startet sehr wahrscheinlich auf der Seite von Google. Der Marktanteil der Suchmaschine lag weltweit zuletzt bei 84 Prozent. Wie Google verdient auch Youtube Geld vor allem mit Werbung. Jeder Nutzer kann auf der Internetseite des Portals eigene Videos hochladen und Platz für Werbung reservieren. Youtube liefert die passenden Spots und kassiert einen Teil der Erlöse.

Google und Youtube sind das Herz von Alphabet. Der Internetriese ist in Fonds wie dem UniGlobal oder dem BGF Long Horizon prominent vertreten. Das Unternehmen ist der größte Profiteur des stark wachsenden Werbemarkts im World Wide Web.

Zugleich sucht der Konzern nach neuen Einnahmequellen. Am weitesten ist das Cloud-Geschäft. Dort hat sich Alphabet als Nummer 3 hinter Amazon und Microsoft etabliert. Der Bereich wächst zwar stark, steckt aber in den roten Zahlen. Das gilt auch für die "sonstige Wetten", zu denen Technologien für Autonomes Fahren und Medizin gehören. Weil Resultate dort noch nicht sichtbar sind, spielt die Sparte in den Rechnungen der Wall Street keine Rolle - sie ist damit eine Extrachance.

Kaufhaus ohne Grenzen

Die meisten Leute kennen Amazon als Internetkaufhaus. Für Börsianer ist Amazon mehr: Tech-Pionier, Medienkonzern - und deutlich unterbewertet. Der wichtigste Kurstreiber der Aktie bleibt die Cloud-Sparte AWS. Dort stellt Amazon Unternehmenskunden Computerkapazitäten und Software zur Verfügung. Dieser Bereich wuchs im vergangenen Quartal um 33 Prozent. Bei 19,7 Milliarden Dollar Umsatz blieben 5,7 Milliarden operativer Gewinn. In allen anderen Bereichen zusammen erwirtschaftete Amazon zuletzt einen Verlust.

Ein Problem: Der Konzern hat die Kapazitäten seines Onlinehandels in der Pandemie massiv ausgeweitet, um den plötzlichen Bestellboom bedienen zu können. Weil sich das Geschäft normalisiert, sind die Kosten jetzt zu hoch. Nebenbei ist Amazon über die Jahre zu einem Medienkonzern geworden, der Geld auch als Online-Videothek oder als Plattform für Werbung verdient. Der Börsenwert von Amazon, so die Rechnung der Investmentfirma Needham, werde größtenteils durch das Cloud- und Mediengeschäft gedeckt. Das alte Kerngeschäft, den Onlinehandel, gibt es demnach zum Schleuderpreis dazu.

Flinker Technologieriese

Microsofts Finanzchefin Amy Hood lieferte wenige Tage vor Beginn des neuen Geschäftsjahrs im Juli das, was sich viele von dem größten Softwarekonzern der Welt erhofft hatten: Weiterhin zweistellige Zuwächse beim Umsatz und beim operativen Gewinn, auch wenn Microsoft mit fast 200 Milliarden Dollar Erlös und knapp 98 Milliarden Dollar operativem Gewinn bereits in seiner eigenen Liga spielt. Hood stellte für 2022/23, wie in den Jahren zuvor, ein zweistelliges Wachstum in Aussicht. Das schob den Aktienkurs in Sekunden um sechs Prozent an.

Nun sehen auch Analysten mehr Potenzial in Microsofts Cloud-Sparte Azure, die bald schon mehr als 100 Milliarden Dollar erlösen wird und damit bereits die Hälfte des Geschäfts ausmacht. Einige Eckdaten aus den Schlussquartal bekamen mit der Prognose der Finanzchefin nun mehr Gewicht: So hatte Azure zum Beispiel währungsbereinigt 46 Prozent zugelegt. Und sollten die Aufsichtsbehörden Microsoft die Übernahme des Videospieleentwicklers Activision Blizzard genehmigen, hätte der Riese noch mehr Potenzial - in der Cloud, mit Videospielen und dann auch im Metaverse.

Wie Microsoft und Alphabet erfüllt auch Thermo Fisher Scientific die Nachhaltigkeitskriterien des Schroder ISF Global Sustainable Growth Fund. Managerin Katherine Davidson hat rund vier Prozent der Mittel in den US-Laborausrüster und Tech-Konzern investiert. Eine gute Wahl. Die Aktie legte innerhalb eines Jahres um 25, in drei Jahren um 128 Prozent zu.

Im ersten Halbjahr setzte Thermo Fisher 22,8 Milliarden US-Dollar um. Im Vorjahreszeitraum waren es 19,2 Milliarden Dollar. Während die Nachfrage nach Produkten und Dienstleistungen im Bereich Corona-Diagnostik in einigen Ländern zurückging, stieg der Umsatz im Halbleitergeschäft deutlich. Gut möglich, dass Managerin Davidson den Wert noch eine Weile im Portfolio hält. Die gute Performance verspricht anzuhalten.

WELT: DER FONDS

SCHRODER ISF GL. SUST. GROWTH

Zukunftsfähige Erträge

Nachhaltig geführte Unternehmen seien am besten in der Lage, langfristiges Gewinnwachstum und stabile Renditen zu erzielen, ist Fondsmanagerin Katherine Davidson überzeugt. Beide Kriterien erfüllt sie derzeit bei Microsoft, Alphabet und Thermo Fisher Scientific. Auf US-Werte entfallen derzeit über 50 Prozent. Zu ihren europäischen Favoriten zählt unter anderem Astrazeneca. In drei Jahren legte der Fonds 60 Prozent zu.

_________________________________________

Übrigens: Alphabet A (ex Google) und andere US-Aktien sind bei finanzen.net ZERO sogar bis 23 Uhr handelbar (ohne Ordergebühren, zzgl. Spreads). Jetzt kostenlos Depot eröffnen und Neukunden-Bonus sichern!

Ausgewählte Hebelprodukte auf Allianz

Mit Knock-outs können spekulative Anleger überproportional an Kursbewegungen partizipieren. Wählen Sie einfach den gewünschten Hebel und wir zeigen Ihnen passende Open-End Produkte auf Allianz

Der Hebel muss zwischen 2 und 20 liegen

| Name | Hebel | KO | Emittent |

|---|

| Name | Hebel | KO | Emittent |

|---|

Weitere Allianz News

Bildquellen: Stanislav/AdobeStock, IM_photo / Shutterstock.com, Finanzen Verlag, Finanzen Verlag, Finanzen Verlag