Mehrwert oder Marketing? Was bedeutet ESG für die Kapitalanlage?

Nachhaltigkeit, im weitesten Sinne, ist für die Kapitalanlage längst keinneuer Begriff mehr.

Verbunden werden damit u. a. "Corporate Social Responsibility" (CSR) und "Environmental, Social and Governance" (ESG). Was aber bedeutet das für die Kapitalanlage? Teil 1 der Studie erläutert die Begrifflichkeiten und untersucht den Bedeutungszugewinn, den ESG bei der Kapitalanlage verzeichnen konnte.

Verstehen. Handeln.

Auf Nachhaltigkeit abzielende Investitionen haben über die letzten Jahre merklich an Bedeutung gewonnen. Das Feld wird aktuell noch von institutionellen Investoren geprägt, aber der Anteil privater Investoren steigt. Und deren Bedeutung dürfte in Zukunft noch schneller zunehmen. Nicht zuletzt auch, weil der Indexanbieter MSCI und die Fondsrating- Agentur Morningstar Benchmarks und Fonds mit ESG-Ratings versehen.

Das Akronym ESG steht für "Environmental" (Umwelt), "Social" (Gesellschaft), "Governance" (Unternehmensführung). Es kann dabei als Bindeglied zwischen den auf Nachhaltigkeit bezogenen Unternehmenskriterien und der Anlageentscheidung verstanden werden. ESG durchzieht auch die einzelnen Investmentstile rund um die Nachhaltigkeit. Die jüngeren Entwicklungen zeigen, dass Nachhaltigkeit zunehmend als Beurteilungskriterium zur Minimierung von Investitionsrisiken und zur Verbesserung der Gesamtperformance gesehen wird. Sie ist heute nicht mehr ein der Renditeerzielung entgegenstehender Investmentansatz.

Seit Anfang 2016 legen die auf Fondsratings spezialisierte Firma Morningstar und Benchmarkprovider MSCI ESG-Kriterien allen Fonds bzw. Benchmarks als Kriterium ihrer Beurteilung zugrunde - ungeachtet dessen, ob diese dezidiert nach ESG gemanagt werden oder nicht. Sicher ist schon jetzt: Dies ist ein großer Schritt in Richtung einer Verallgemeinheitlichung dieser Anlagekriterien. "ESG goes Mainstream" - so das Schlagwort dahinter, denn: Je höher die Transparenz, desto höher dürfte auch die Nachfrage nach der Anwendung von Nachhaltigkeitskriterien werden.

"E - S - G"

Dem Corporate Social Responsibility-Ansatz (CSR) auf Unternehmensseite stehen die auf ESG bezogenen Kriterien seitens der Investoren und Analysten gegenüber. Die ESG-Kriterien können als Scharnier zwischen der Unternehmens- und der Analysten- /Investorenseite verstanden werden.

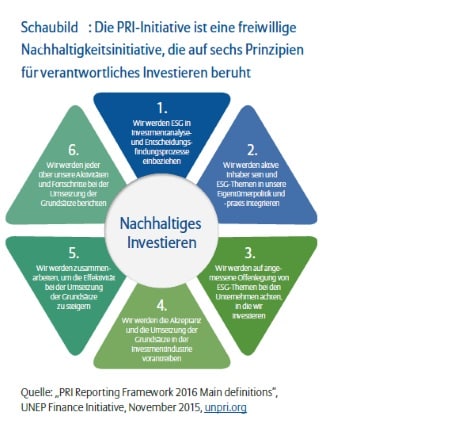

Das Akronym ESG steht für die Oberbegriffe "Environmental" (Umwelt), "Social" (Gesellschaft) und "Governance" (genauer "Corporate Governance", also Unternehmensführung). Begriff und Konzept für die ESG-Kriterien wurden 2004 erstmalig von der "Global Compact Initiative" der Vereinten Nationen eingeführt. Ziel war, Analysten wie Anlegern ein Set an Normen an die Hand zu geben, die auf den " Six Principles for Responsible Investment" der Vereinten Nationen basieren.

Eine umfassende und abschließende Übersicht oder Definition der ESG-Kriterien gibt es nicht. Das Sustainability Accounting Standards Board (SASB), eine unabhängige Non-Profit-Organisation, hat es sich jedoch zur Aufgabe gemacht, Bilanzierungsstandards für eine einheitliche Bewertung entlang der ESG-Kriterien zu entwickeln (vgl. Tabelle 1). Aus diesen Standards wurde auch die folgende Übersicht für ESG-Kriterien übernommen. Diese wurde auf die drei Hauptkriterien "E-S-G" zurückgeführt und um einige Punkte der "Principles for Responsible Investment" erweitert.

Die ESG-Kriterien können von hier ausgehend weiter spezifiziert werden. Beispielsweise lassen sie sich in Form von "Key Performance Indicators" (KPI: Leistungskennzahlen) messbar und anwendbar machen, ohne sich jedoch auf einen festen Kriterienkatalog festzulegen. Denn ein solcher kann, nach Einschätzung der Vereinten Nationen, nicht abschließend sein, da er schnell wieder an Aktualität verlieren würde. Die Stärke der KPIs kann darin gesehen werden, dass diese sektorspezifisch ausgestaltet und dann in die Unternehmensanalyse integriert werden können.

Starker Bedeutungszugewinn über die letzten Jahre

CSR / ESG bezogene Investments sind dabei längst der Investmentnische entwachsen. Dies verdeutlicht nicht nur das gestiegene Volumen der Gelder, die danach verwaltet werden, sondern auch die intensivierte Forschung rund um diese Form der Kapitalanlage. Friede et al. schätzen, dass die kumulierte Anzahl der akademischen Studien, welche ESG und den finanziellen Erfolg der Unternehmen in Bezug setzen, im Herbst 2015 die Schwelle von 2.000 überschritten hatte. Ebenso dynamisch haben sich auch die Assets entwickelt, denen ESG-Kriterien unterliegen. Gelder, die nach den Prinzipien verantwortungsvollen Investierens (PRI - "Principles for Responsible Investment") der Vereinten Nationen verwaltet werden, belaufen sich auf ca. 60 Billionen US-Dollar - die Hälfte der global verwalteten, institutionellen Gelder.

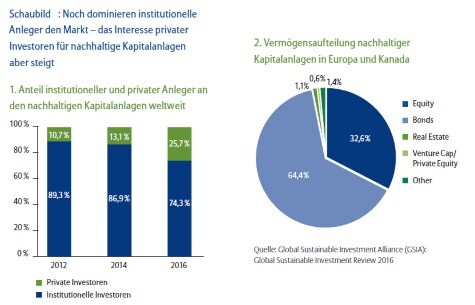

Noch dominieren institutionelle Anleger den Markt - das Interesse privater Investoren für nachhaltige Kapitalanlagen aber steigt. Verfügten die institutionellen Investoren 2012 noch über 90 % der nach Nachhaltigkeitskriterien verwalteten Gelder, so waren es 2016 nur noch 74 %.

Nach Assetklassen aufgeteilt, entfällt der Löwenanteil auf Aktien 64,4 % für Anleihen 32,6 %. Immobilien, Private Equity und andere Formen der Kapitalanlage sind deutlich weniger stark vertreten, was sicher auch an deren - im Vergleich zu den beiden erstgenannten Vermögensklassen - geringeren Marktkapitalisierung liegt.

Stimmungsumschwung bei den Analysten

Interessant auch: Bei den Analysten scheint es ebenfalls zu einem Wandel bei der Einschätzung von CSR ("Corporate Social Responsibility") gekommen zu sein. Ioannou und Serafeim stellen fest, dass sich in den frühen 1990er Jahren hohe CSR-Ratings von Analysten sicher eher negativ auf die Beurteilung der Firmen niederschlugen, sich dies aber ins Gegenteil verkehrt habe. Heute gilt vermehrt, dass ein positives CSR-Rating sich auch positiv auf die Gesamtbeurteilung auswirkt. 10 Der Blickwinkel hat sich geändert: CSR - und in der Folge die Beachtung von ESG - wurde früher als eher kostenverursachend eingestuft. Heute werden die Vorteile für Unternehmensführung und Investmentertrag gesehen. Das führt zu der Frage, ob es sich am Ende auch lohnt, nachhaltig zu investieren. Im Optimalfall wäre nachhaltiges Investieren kein Nachteil für das Risiko- Rendite-Profil einer Anlage. Mehr dazu im zweiten Teil der Studie, welcher einen Überblick über den Stand der akademischen Analyse gibt.

Hans-Jörg Naumer

Entscheidende Einblicke für vorausschauende Anlagestrategien! Wir sind überzeugt: Nur wer heute schon versteht, wie sich unser Leben in Zukunft entwickelt, kann vorausschauend investieren. Allianz Global Investors ist mit fachübergreifenden Kompetenzteams und Spezialisten global vertreten. Ausführliche Informationen erhalten Sie unter www.allianzglobalinvestors.de.

Der obige Text spiegelt die Meinung des jeweiligen Kolumnisten wider. Die finanzen.net GmbH übernimmt für dessen Richtigkeit keine Verantwortung und schließt jegliche Regressansprüche aus.

Bildquellen: Franz Metelec / Shutterstock.com, Allianz Global Investors, Allianz Global Investors