Anlageperspektiven 2009 – 2010

Sehr geehrte Privatanleger, beim letzten Mal schrieb ich am 3. Oktober 2008 an dieser Stelle: "Die Krise ist da."

Sie findet auch bislang in der Heftigkeit statt, wie ich sie in „Der Crash kommt“ vorausgesagt habe.“ Am 15. September 2008 war Lehmann Brothers in die Insolvenz gegangen. In den Wochen und Monaten danach brach die nackte Panik an den Finanzmärkten aus: Banken trauten einander nicht mehr und der Kreditmechanismus kam vielerorts zum Erliegen. Etliche Wertpapiere stürzten ins Bodenlose.

Dennoch hatte ich Ihnen im letzten Jahresspecial am 3. Oktober 2008 nicht empfohlen, alle Aktien zu verkaufen. Aus meiner Sicht waren viele Aktien NICHT zu teuer. Und siehe da: Unsere Top-Empfehlungen aus dem letzten Jahr stehen deutlich im Plus! Zwölf von siebzehn Titeln weisen Kurssteigerungen auf, und das trotz der größten Finanzkrise seit 1929.

DENN: Was viele Privatanleger einfach vergessen, ist die fundamentale Unsicherheit, unter der wir an den Börsen handeln müssen. Im Rückblick ist alles oft sehr klar. Viele sagen dann „hätte ich bloß!“. Aber: Nach vorne geschaut ist das viel, viel schwerer. Um den 25. September 2008 herum war auch ein Kollaps des Weltfinanzsystems nicht auszuschließen. Die Lehmann-Pleite war gerade zehn Tage alt. Was also, wenn Sie ins Festgeld und in Anleihen gegangen wären und dann reihenweise die Banken und Währungen ausgefallen wären?

Vieles ist so gekommen, wie man es erwartet hat, etliches anders als man denkt. Die Banken wurden gerettet. Die Märkte wurden mit einer ultragroßen Geldspritze von über fünf Billionen Dollar (= zehn Prozent des Weltbruttosozialprodukts) gerettet, natürlich mit großen Nebenwirkungen, die wir erst nach und nach zu spüren bekommen.

Die Zukunft

Die Zukunft ist vor allem eines: ungewiss. (Das ist sie immer!) Ich bin kein Sterndeuter. Ich kann Ihnen nicht sagen, ob wir nach einer scharfen Rezession wieder eine schnelle Erholung bekommen („V“-Form), ob es etwas länger Dauer („U“-Form) oder ob wir ein „L“ oder „W“ haben werden. Derartige Buchstabierübungen, die derzeit einige Ökonomen beschäftigen, halte ich auch für sinnlos.

Alles ist möglich. Die große Depression halte ich für unwahrscheinlich. Eine rasche Erholung auf breiter Front auch. Seien Sie nicht zu optimistisch. Dazu lagert noch viel zu viel Giftmüll in den Bilanzen der Banken.

De facto ist das Bankensystem der Welt insolvent (= negatives Eigenkapital) und benötigt weitere Kapitalspritzen von circa einer Billion Dollar!

Wir verstecken diese Insolvenz nur, indem wir die Buchhaltungsregeln für Wertpapiere gelockert haben und die Banken diese noch zu unrealistisch hohen Wertansätzen in der Bilanz halten dürfen. Die jetzige Politik läuft geradezu auf ein „Weiter so!“ hinaus: die Banken sollen so schnell wie möglich wieder Geld verdienen, damit sie durch eigene Kraft quasi wieder zu solventen Unternehmen werden: Beispiele sind in Deutschland die Commerzbank und in den USA Wells Fargo. Aber die Belastungen sind noch da.

Die unmittelbaren Kosten der Finanzkrise: Laut Berechnungen der Commerzbank würde jeder Erdenbürger bis Ende diesen Jahres mit 1.500 Dollar belastet. Insgesamt sind das über 10.500 Milliarden Dollar. 1,6 Milliarden kommen durch Abschreibungen der Banken, 4,65 Milliarden sind die Folgekosten der Immobilienkrise in den USA und Großbritannien, 4,2 Milliarden sind die Folgen des Einbruchs beim Wirtschaftswachstum. Insgesamt wird uns die Krise bis Ende dieses Jahres also rund zehn Prozent des Weltbruttosozialproduktes kosten. Die Kosten in Deutschland werden auf 237 Milliarden Dollar beziffert, davon sind 104 Milliarden Abschreibungen bei Banken und 133 Milliarden durch das niedrigere Wirtschaftswachstum verursacht.

In den USA steht uns die nächste Welle der Immobilienkrise bevor: mittlerweile sind 9,2 Prozent aller Prime-Kredite im Zahlungsverzug. Prime-Kredite werden eigentlich an die „guten“ Schuldner vergeben. Aber auch diese wurden von der Wirtschaftskrise so hart getroffen, dass sie nun oft ihre Zahlungen nicht mehr leisten können.

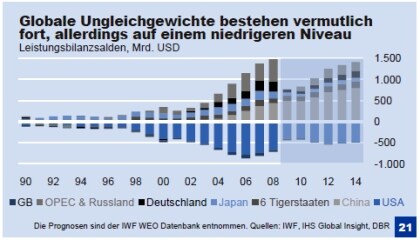

Vor der Krise gab es in der Welt vor allem drei Nettosparnationen: Japan, China und Deutschland. Aufgrund ihrer Größe und ihres Sparverhaltens sind sie für den überwiegenden Teil des Sparkapitals verantwortlich. Zwei Drittel dieser Ersparnisse wurden von der US-Wirtschaft wie von einem Schwamm aufgesogen und verkonsumiert.

Zu einem solchen Spiel gehören immer zwei Seiten: das Land das konsumiert, und das Land, welches Export- und damit Sparüberschüsse hat. Mittlerweile müssen die Amerikaner zwangsweise mehr sparen. Dies wird zu Exporteinbußen bei den Exportnationen führen, aber auf Dauer, wenn die Krise überstanden ist, auch zu einer gesunderen Struktur der internationalen Handelsströme.

Übrigens: der deutschen (und der österreichischen sowie schweizerischen) Wirtschaft geht es relativ gut! Der Rückgang unseres Wirtschaftswachstums ist ausschließlich auf einen Einbruch bei den Exporten zurückzuführen. Die Binnenkonjunktur lief mehr oder weniger unbehelligt weiter. Zum Glück haben wir ein weitgehend solides Finanzsystem, in dem ich vor allem die Raiffeisenbanken, Volksbanken, Sparda-Banken und Sparkassen hervorheben möchte. Auch hier ist nicht alles Gold, was glänzt, aber diese Banken haben Strukturen, die es erlauben, nachhaltig zu wirtschaften.

Zudem funktioniert in Deutschland, Österreich und der Schweiz die Versorgung mit Krediten noch weitgehend. Unser Volks- und Raiffeisenbanken sowie die Sparkassen sind gut kapitalisiert und immer noch hervorragende Partner für den Mittelstand. Hätten wir nicht das angelsächsische Kartell der Ratingagenturen und die prozyklischen Regeln der Eigenkapitalausstattung von Basel II, würde unser Finanzsystem noch besser funktionieren. Basel II wurde auf Drängen der Amerikaner eingeführt. Durch ein umfangreiches bürokratisches Regelsystem muss die Eigenkapitalquote „risikogewichtet“ sein. Steigt also das Risiko in Krisen, müssen Banken mehr Eigenkapital vorhalten, was die Kreditvergabe bremst und die Krise verschlimmert. Eigentlich sollte man sich in den guten Zeiten den Speck anfressen.

Treppenwitz: die Amerikaner, die uns Basel II eingebrockt haben, wenden es selber nicht an, wir aber penibel genau für jeden Mittelständler. Auf einer Podiumsdiskussion während des Neujahrsempfangs der Industrie- und Handelskammer zu Schwerin nannte der von mir hoch geschätzte Hannes Rehm, der jetzt den Bankenrettungsfonds Soffin leitet, dies eine „regulatorische Asymmetrie“. Ich war etwas direkter und bezeichnete es als „Wirtschafskrieg“. Unsere Regierung hat bislang nichts gegen diese massive Benachteiligung der kontinentaleuropäischen Wirtschaft unternommen.

Desinformationswirtschaft und Informationscrash

So geraten wir Schritt für Schritt in eine „Desinformationswirt-schaft“, in der Bürgerinnen und Bürger überhaupt nicht mehr wissen, was sie glauben können. Die Mechanismen dieser Desinformationswirtschaft erläutere ich in meinem neuen Buch „Der Informationscrash“, dass dieser Tage im Econ-Verlag erscheint. (Eigentlich wäre „Die Desinformationswirtschaft“ der bessere Titel gewesen, aber der Verlag war der Auffassung, dass sich „Informationscrash“ besser verkauft. So ist das eben.)

Gesetze werden zunehmend komplexer, Produkte werden so kompliziert, dass keiner mehr versteht, worum es geht. Je undurchsichtiger die Märkte werden, umso leichter haben es die großen Anbieter, Preise, Konditionen und Produkte zu lancieren, die ein normal denkender Mensch nicht kaufen würde.

Ein Beispiel sind Finanznachrichten: als das Internet an Fahrt gewann, war ich euphorisch. Zum ersten Mal wieder ein Medium, was dem der Zeitung ähnlich war: man konnte durch logisch angeordnete Menüs durch Inhalte navigieren. Es gab keine Bewegtbilder.

Heute sind viele Finanzportale zu reinen Verkaufsveranstaltungen verkommen. Von OnVista, die ich lange genutzt habe, rate ich heute sehr ab: zu sehr wird man durch die Bewegtbilder von den eigentlichen Inhalten abgelenkt. Auch gibt es viele Fälle, in denen der Benutzer aus meiner Sicht zunächst einmal schädliche oder falsche Information erhält:

- Bei OnVista werden häufig Charts in Fremdwährungen angezeigt. Was soll ein deutscher/österreichischer Benutzer damit anfangen?

- Bei der Unternehmenssuche werden neben der eigentlichen Aktie gerne auch alle Zertifikate und sonstigen Produkte angezeigt. Das suggeriert dem Nutzer, dass diese Produkte gleichwertig mit dem Basiswert sind, was sie nicht sind.

- Hugin-News (versteckte PR-Mitteilungen) von Unternehmen und Verbänden werden großzügig in den Nachrichtenfluss eingebaut.

- Bei comdirect entfallen immer mehr die Langfristcharts (bis zu 15 Jahre und mehr), die ich immer gerne zur Orientierung genutzt habe. Stattdessen sind oftmals nur noch wenige Jahre verfügbar.

- Im Musterdepot von comdirect werden Kursbewegungen angezeigt, die am Vortrag gar nicht stattgefunden haben. Stattdessen bezieht sich die Veränderungsanzeige auf die letzte Kursbewegung, egal, wann sie stattgefunden hat. Meine Interpretation: hier soll Bewegung (Dynamik) vorgetäuscht werden.

Die Beispiele lassen sich fortsetzen. Die Unternehmen selber wirken an der Verwirrung durch an Anwendung der neuen IFRS-Bilanzierungsregeln und die Erstellung von „pro Forma“ Kennzahlen massiv mit. Aber eine Darstellung würde hier den Rahmen sprengen.

Angesichts der wachsenden Desinformationswirtschaft wird es immer wichtiger, dass souveräne Anleger sich ihre eigenen Gedanken machen und ein solides Wissensfundament haben, um der Desinformationswirtschaft zu widerstehen.

Investmenttrends 2009 - 2010

Letztes Jahr schrieb ich an dieser Stelle: „Die Börse ist immer unsicher, die Zukunft immer ungewiss. In der kommenden Phase gilt das noch mehr als sonst. Kommt die Depression, sind Liquidität und Edelmetalle am besten. Kommt die Stagflation, sind Aktien und Edelmetalle am besten. Sie benötigen also Aktien, Edelmetalle UND Liquidität.“

Im Herbst 2009 ist die Zukunft immer noch ungewiss, aber einige Dinge lassen sich etwas klarer sehen. Die Gefahr einer Großen Depression scheint gebannt. Der derzeit von den Medien stellenweise suggerierte Aufschwung dürfte aber auch auf sich warten lassen. Zu groß sind die Belastungen im System. Am wahrscheinlichsten ist eine langsame Erholung.

Parallel dazu steigt die globale Überschussliquidität weiter schnell an: die Geldmenge wird ausgeweitet, während das Wirtschaftswachstum zurückgeht. Das letzte Mal stieg die Überschussliquidität in den Jahren 2001 und 2002 ähnlich rasch, als Alan Greenspan in der Folge von 9/11 den Geldhahn sperrangelweit aufdrehte. Die Folgen sind bekannt. Auch diesmal wird die Ausweitung der Geldmenge ihre Folgen haben: entweder in Form einer Inflation (Güterpreisinflation) oder in Form der nächsten Blase (Vermögensklasseninflation).

Meine Anlagegrundsätze für 2009 – 2010:

Wie beim Deutschen Reinheitsgebot das Bier und bei unserem Portfolioinvestment Frosta (WKN: 606900) die Fertiggerichte, sollte Ihr Portfolio nur aus reinen Zutaten bestehen: Edelmetalle in physischer Form, Termingelder, Qualitätsaktien und vielleicht erstklassige Anleihen mit kurzer Laufzeit (Aber Vorsicht: Die Banken verkaufen viele Produkte unter dem Begriff „Anleihe“, die damit nichts zu tun haben.).

Es wird noch etliche Sturmböen geben, aber ich denke, dass wir nach dem überstandenen Orkan (letztes Jahr schrieb ich: „Lassen Sie uns diesen Sturm gemeinsam meistern!“) auch wieder daran denken können, Geld zu verdienen.

Auf gute Investments! Ihr Prof. Dr. Max Otte

Prof. Dr. Max Otte ist Herausgeber des PRIVATINVESTOR (www.privatinvestor.de) und Geschäftsführender Gesellschafter der IFVE Institut für Vermögensentwicklung GmbH. Ziel des Instituts ist die Aktienanalyse und die Entwicklung von Aktienstrategien für Privatanleger.Der obige Text spiegelt die Meinung des jeweiligen Kolumnisten wider. Die Smarthouse Media GmbH übernimmt für dessen Richtigkeit keine Verantwortung und schließt jegliche Regressansprüche aus.