Demografie - die wahre Klippe

Die Politik in Ländern wie Deutschland oder den USA konzentriert sich derzeit darauf, die Folgen der Finanzkrise zu bekämpfen. Dabei wird völlig übersehen, dass die Schulden von heute künftige Generationen tilgen müssen.

Alexander S. Friedman, Gastautor von Euro am Sonntag

Die möglichen Auswirkungen der fiskalischen Klippe in den USA füllen die Schlagzeilen. Falls sich Demokraten und Republikaner im Januar nicht einigen, drohen nämlich markante Budgetkürzungen und Steuererhöhungen die Wirtschaft zu schwächen. Anleger, die schizophrene Stimmungsumschwünge aufgrund volkswirtschaftlicher Ereignisse gewohnt sind, fragen sich, ob es an der Zeit ist, auf Nummer sicher zu gehen. Doch das ist die falsche Frage. Die fiskalische Klippe ist lediglich eine frühzeitige Warnung vor einer weit größeren Gefahr, die alle bedeutenden Volkswirtschaften bedroht — die demografische Klippe.

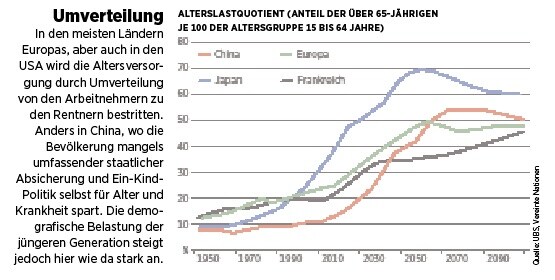

Die Kombination aus langsamerem Bevölkerungswachstum und alternden Gesellschaften verursacht immense Probleme in Volkswirtschaften weltweit. Diese Entwicklung wird die öffentlichen Finanzen zunehmend belasten und das wirtschaftliche Trendwachstum drosseln. Dies zwingt die Politiker in den USA und Europa zu einer grundlegenden Überprüfung des Sozialvertrags. China sieht sich gezwungen, sein soziales Sicherungsnetz auszubauen.

In den USA führen die steigende Lebenserwartung, die sinkende Geburtenrate und die Alterung der „Babyboom-Generation“ zu einem rasch steigenden Bevölkerungsanteil älterer Menschen. Im Jahr 1950 kamen für jeden Rentenbezieher 16 Arbeitnehmer mit ihrer Einkommensteuer auf. Heute wird jeder Rentner lediglich von drei Arbeitnehmern unterstützt, bis 2025 wird das Verhältnis auf nur noch zwei zu eins sinken.

Die USA erwirtschaften seit 2001 keinen Haushaltsüberschuss mehr. Berücksichtigt man den Gegenwartswert der Verbindlichkeiten aus der Sozial- und Krankenversicherung für die nächsten drei Jahrzehnte, wird Schätzungen zufolge die Verschuldung von heute rund 100 auf über 300 Prozent des Bruttoinlandsprodukts (BIP) steigen. Das entspricht fast 400.000 Dollar je US-Haushalt.

Aus der Schuldenfalle

befreien, bevor es zu spät ist

Die überaus lockere Geldpolitik der US-Notenbank, der Status von US-Treasuries als „sicherer Hafen“ sowie die Stellung des US-Dollar als Reservewährung helfen dem Staat zwar, sein Defizit zu historisch niedrigen Zinsen zu finanzieren, doch dieses freundliche Umfeld wird nicht andauern. Die Pensionsverpflichtungen und jene aus der Krankenversicherung werden steigen. Und da die finanzielle Situation der öffentlichen Hand bereits heute nicht mehr tragbar ist, werden die Politiker schwierige Entscheidungen zu Steuern und Ausgabenprioritäten treffen müssen.

Die Frage ist nicht, ob die Politiker das bevorstehende Ende der Steuersenkungen aus der Bush-Ära und die automatischen Ausgabenkürzungen hinauszögern können, wie der Markt erwartet. Vielmehr lautet die grundsätzlichere Frage, ob die Politiker beider Parteien willens und fähig sind, das Land von seinem untragbaren fiskalpolitischen Weg abzubringen und zu riskieren, viele ihrer Wähler zu verärgern.

In Europa sind Peripherieländer wie Griechenland und Spanien gezwungen, strenge Sparmaßnahmen in Form von Haushaltskürzungen, Steuererhöhungen, Pensions- und Gehaltskürzungen für Staatsangestellte und einer Anhebung des Rentenalters umzusetzen. Leider dämpfen die Sparmaßnahmen das ohnehin schwache Wachstum, was die Defizite anwachsen lässt. Die Aufgabe, die Tragfähigkeit der Staatsfinanzen in der Eurozone wiederherzustellen, wird durch die Demografie noch dringlicher. Bis zum Jahr 2050 werden in Portugal 40 Prozent der Bevölkerung über 60 Jahre alt sein, Italien, Spanien und Deutschland folgen dichtauf. Die Bevölkerungen dieser Länder zählen zu den ältesten weltweit.

Kann sich Europa angesichts der Überalterung seiner Gesellschaften aus der aktuellen Schuldenfalle befreien, ehe die demografische Entwicklung dies unmöglich macht? Das ist ein Problem, das die Europäische Zentralbank (EZB) nicht lösen kann. Sie kann, wie kürzlich die Bekanntgabe des Anleihenkaufprogramms gezeigt hat, die Märkte vorübergehend beruhigen — mehr nicht.

In China wird die drohende demografische Klippe das unausgesprochene soziale Versprechen — das hohe BIP-Wachstum, durch das rund 600 Millionen Menschen der Armut entkommen sind — in seinem Kern erschüttern. Dieses Wachstum wurde vor allem von den Anlageinvestitionen, der Mobilisierung eines riesigen Pools von Arbeitskräften aus dem Agrar- für den Industriesektor und der Erhöhung der Erwerbsquote genährt, die durch die Ein-Kind-Politik unterstützt wurde.

Die Ein-Kind-Politik führte dazu, dass die berufstätigen Eltern ein einziges Kind versorgen. Doch mit zunehmendem Alter der Eltern kehrt sich die Dynamik um, und ein erwerbstätiger Erwachsener muss zwei Elternteile versorgen. Ein sehr schwaches soziales Sicherungsnetz macht diese Anpassung in China besonders schwierig. Chinesische Haushalte müssen für die Gesundheitsversorgung und Altersvorsorge mehr sparen, was die außergewöhnlich niedrige Konsumquote von nur 35 Prozent des BIP (nur halb so hoch wie in den USA) erklärt. Der Konsum muss steigen, wenn China sein Ziel erreichen will, die Wirtschaft so umzubauen, dass sie nicht mehr so extrem abhängig von Investitionen ist.

Sozialvertrag muss wieder

tragfähig gestaltet werden

Die Frage ist nicht, ob Chinas BIP-Wachstum in diesem Jahr bei 7,5 oder acht Prozent liegen wird. Vielmehr lautet die Frage, ob die neue Führung des Landes die Aussagen über eine harte oder weiche Landung ignoriert und über Jahre hinweg ein schwächeres BIP-Wachstum duldet, um den nötigen wirtschaftlichen Umbau zu realisieren.

Diese dramatischen Veränderungen in den größten Volkswirtschaften der Welt sind bei Anlageentscheidungen zentral. Zentralbanken können diese Probleme nicht lösen. Sie haben aber versucht, die von den Regierungen erforderlichen fiskalischen und strukturellen Anpassungen zu erleichtern, indem sie die Zinsen senkten und die Renditen langfristiger Anleihen auf rekordverdächtig niedrige Niveaus drückten. Diese Situation hat die Anleger gezwungen, nach Renditen zu suchen. Da Staatsanleihen in den meisten entwickelten Ländern weniger als zwei Prozent Rendite abwerfen, empfehlen wir Anlegern, im Bereich Unternehmensanleihen nach höheren Renditen zu suchen. Dazu gehören auch hochverzinsliche US-Anleihen, Unternehmensanleihen aus Schwellenländern und Investment-Grade-Unternehmensanleihen.

Unter dem Strich bedeutet diese Entwicklung, dass Politiker in aller Welt bei der Aufgabe, den Sozialvertrag wieder tragfähig zu gestalten, riskieren müssen, ihre Wählerschaft zu enttäuschen. Tun dies die USA, Europa und China nicht, steuert die Welt geradewegs auf einen demografischen Orkan zu, der bestenfalls das Wachstum dämpft, im schlimmsten Fall aber die fiskalische Klippe in den USA wie ein kleines Schlagloch auf einem steilen Weg nach unten erscheinen lässt.

zur Person:

Alexander S. Friedman,

Global Chief Investment

Officer bei UBS Wealth Management

Der Autor promovierte als Jurist an der Columbia Law School und absolvierte ein MBA an der Columbia Business School sowie einen Bachelor an der Princeton University. Er leitet das UBS Global Investment Committee und ist damit verantwortlich für die Investmentpolitik und -strategie für Vermögenswerte in

einer Höhe von derzeit

1,6 Billionen US-Dollar.

Seit 150 Jahren betreut UBS private, institutionelle und Firmenkunden weltweit. Die Geschäftsstrategie des Finanzinstituts konzentriert sich auf seine starke Position als globaler Wealth Manager sowie als Universalbank in der Schweiz. Die UBS ist in mehr als fünfzig Ländern und an allen wichtigen Finanzplätzen der Welt vertreten.